来源:老雅痞

上周我在Twitter上提了一个问题:“说出一个没有代币就不能运作的DeFi协议”。

社区的回答从“所有”到“没有”多种多样,让人大开眼界。

那么,到底有这样的DeFi协议吗?为什么DeFi协议要发行代币呢?

代币作为一种筹款工具

很少有人会不同意,大多数项目都是出于财务需要而推出代币。

代币销售是筹集资金的首选和最简单的方式。与传统的股权投资相比,它需要更少(或不需要)的监管准备,成本更低,执行时间更短。

因此,如果没有必要的资金,一开始就不会有那么多项目。

基于Axelar的DeFi流动性协议Squid新增支持Arbitrum:金色财经报道,基于Axelar的DeFi流动性协议Squid现已支持Arbitrum,用户可在Arbitrum网络与主要EVM链之间交换代币。目前,Squid已支持以太坊、Avalanche、Polygon、BNBChain、Fantom、Moonbeam、Celo等多个网络。[2023/3/6 12:44:46]

其次,代币起到了引导流动性的作用。

你认为,如果没有流动性挖掘,Sushiswap是否能在没有为Uniswap的V2设计增加任何额外价值的情况下,吸引任何TVL或用户?

这让我怀疑,Uniswap推出UNI代币只是为了反击Sushi的威胁

构建社区的工具

代币也被用作构建社区的工具。但是围绕代币而不是协议本身构建社区是一个短期战略。

DeFi协议ValueDeFi疑似再次遭到攻击:DeFi协议ValueDeFi继本周三遭到黑客攻击后疑似再次遭受黑客攻击。币安智能链上部分抵押稳定币项目IRONFinance称,5月7日ValueDeFi被黑客攻击,IRONFinance的部分池和产品受到攻击,STEELLP代币可能耗尽,不过,在Foundry(IronFinance)中质押的STEEL和在Castle(DiamondHand)中质押的DND由于未存储在ValueDeFi,因此未受到影响,受到影响的机池为IRON-STEEL60%-40%vFarm和STEEL-BUSD70%-30%vFarm。DeFi项目Harvest Finance也表示,似乎很多vswapAMM池被耗尽。[2021/5/8 21:36:53]

当价格暴跌时,你的社区将抛弃你。我们已经经历过很多次这种情况,当代币价格暴跌时,很多社区放弃了项目。

BBKX已上线超20个DeFi币种,LID涨幅超48%:据官方数据显示,BBKX平台已上线超20个DeFi热门币种,截至今日22:55(UTC+8),LID日内涨幅为48.87%。行情波动较大,请注意风险控制。

BBKX成立于2019年,致力于打造综合性交易平台,现已集合币币交易、ETF杠杆、量化交易、永续合约、混合合约、云算力等多项功能,已获得节点资本与链上基金联合战略投资。[2020/8/12]

因此,真正的产品市场契合度才是建设社区的最终工具,但代币确实有助于引导它。

代币作为项目组成部分

一些DeFi协议将它们的代币整合到了其核心运作机制中。

SNX、GNS、RUNE或AMP代币有利于流动性的创建和转移。例如,SNX被用作sUSD的抵押品,而sUSD被用作集合债务,以实现合成资产的交易。

库币将于8月13日上线DeFi项目专区:据库币KuCoin交易所消息,库币将于8月13日上线DeFi项目专区,包含DeFi行情页面专区,DeFi交易市场专区及DeFi新闻公告专区,DeFi交易对将迁移到行情页面-DeFi市场中。涉及Compound (COMP)、PlutusDeFi (PLT)、Ampleforth (AMPL)、Orion Protocol (ORN)等15个DeFi项目共29个交易对。库币数字货币交易所,为来自207个国家的500万用户提供币币、法币、合约、矿池、借贷等一站式服务。[2020/8/12]

USDD、USDN、UST和FRAXX是由原生代币支持的(部分)算法稳定币。

Olympus的OHM充当了流动性的纽带。

然而,许多协议在技术上可以在没有代币的情况下运行:

合规稳定币HUSD运营负责人Lynn:稳定币是DeFi的重要基础设施:加拿大东部时间7月23日,Conflux Network举办了“稳定币现状”的线上会议。邀请来自Stable Universal、Outlier Ventures、Maker Foundation、洛伦多大学的嘉宾,对稳定币,DeFi和央行数字货币的技术和发展进行了深入讨论。

?合规稳定币HUSD发行方Stable Universal COO Lynn在讨论中表示:稳定币是DeFi的重要基础设施,这个领域依然处于发展早期。在“DeFi乐高”系统中,处于不同层级的稳定币对应着各自不同的细分市场以及风险。稳定币的发行方应持续关注监管动态,并不断为客户提供安全、可靠的服务和真正的价值。

?Conflux Network 致力于打造下一代高性能的 DApp 公链平台。HUSD是由Stable Universal 发行的合规稳定币,与美元1:1锚定。[2020/7/28]

DEX,衍生品交易所和DEX聚合器(Uniswap, Perpetual协议和1inch)

借贷协议(Aave,Compound)

收益聚合器(Yearn Finance或Beefy)

抵押稳定币(Maker的DAI)

钱包(Metamask或Argent)

它们的核心商业模式并不依赖于代币。让我们以Uniswap为例。

流动性提供者将资产存入资金池,以收取部分交易费用。用户在Uniswap上的交易得益于充足的流动性,这反过来又给LP带来了更多的费用。这进一步激励流动性提供者将更多资产存入协议。

代币作为风险管理工具

代币对于(某些)这些协议来说是一种风险管理工具!

例如,Maker的MRK是防止项目崩盘的担保:持有者承担稀释的风险,以弥补资本不足的债务。

事实上,Maker举行过拍卖,以530万DAI出售了2万MKR代币。这是在2020年黑色星期四事件之后发生的,当时某些清算人以0 DAI赢得了抵押品清算拍卖。

Perpetual DEX使用代币来建立保险基金,以防清算失败。

这种风险管理也扩展到了协议所有权上。

如果一个实体控制着所有资产和协议参数的密钥,你会使用Aave还是Compound ?

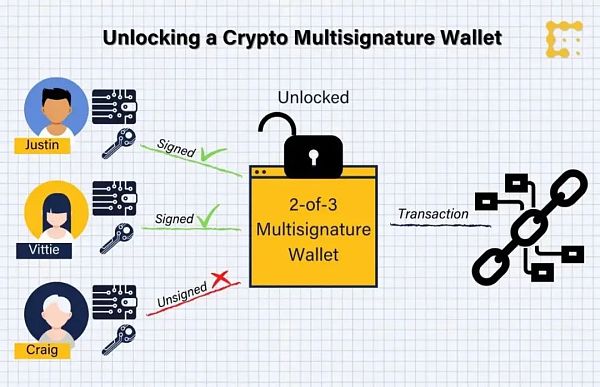

在DeFi(尤其是跨链桥)中,协议通常使用多签名来防止这一点,但治理代币将多签名扩展到了数百万人。

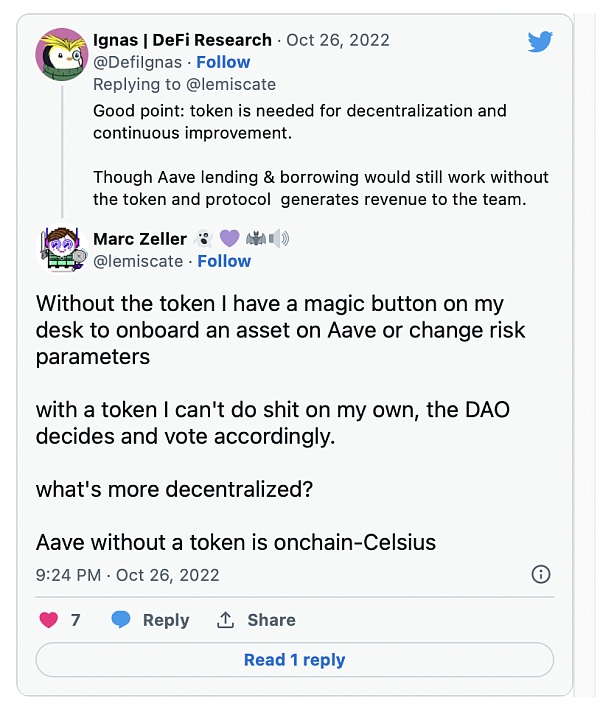

下面是与Marc Zeller (Aave集成负责人)的讨论,解释了治理如何确保安全。

得益于去中心化治理,没有任何一个实体可以添加不良抵押品来提取优良抵押品。

代币是未来效用的一种选择

不幸的是,并非所有协议都达到了治理去中心化的高水平。

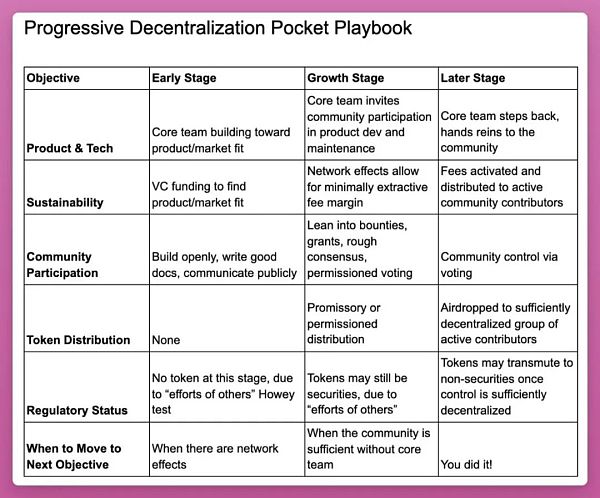

但去中心化是一个过程,代币是未来效用的一种选择。因此,虽然代币一开始只是一种筹款工具,但效用可以在之后添加。

这与a16z逐步实现去中心化的愿景相一致。当产品市场适应性建立起来后,协议可通过代币将控制和风险管理的权力交给社区。

增加代币市值也为打击不良行为者提供了更强的保证,因为它可以使代币更具流动性,并分布在更多人手中。

那么,Uniswap为什么需要代币呢?

UNI似乎是一个有争议的项目。

UNI不管理任何风险,其合约不可更改,所以没有参数可以改变(费用转换功能除外)。

收入分享对LP来说具有价值破坏性(因为流动性提供者获得的交易费用份额较低)。

然而UNI是市值最大的DeFi代币。

我认为UNI的价值来自于:

拓展未来效用。Uniswap V3可以增加费用共享,或者下一代Uniswap将提供更多的效用。

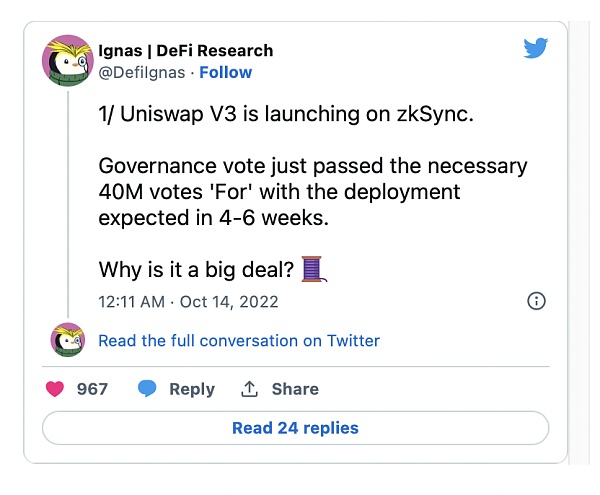

影响其他协议的治理。Uniswap DAO投票决定在zkSync上启动,这可能会让zkSync在zk-Rollup竞赛中占据领导地位。

这就是其力量所在。

总的来说,许多协议的存在得益于代币:从筹款到吸引流动性,它们促进了社区建设和收入的重新分配。

但最终,确保协议和治理的安全性才是代币存在的终极理由。

老雅痞

个人专栏

阅读更多

金色财经 子木

金色早8点

去中心化金融社区

虎嗅科技

区块律动BlockBeats

CertiK中文社区

深潮TechFlow

念青

Odaily星球日报

腾讯研究院

标签:DEFIEFIDEFUNIDefisPEFI币PINETWORKDEFI币Unicly CryptoPunks Collection

撰文: 宋嘉吉、任鹤义 来源:吉时通信 摘要:上一篇报告从底层语言特点,对比了 Move 和 Solidity(以太坊)的优势和特点.

原文标题:《详解 EIP-4361:什么是以太坊登录?》原文来源: TokenviewLabs Part 1:什么是 EIP-4361?Part 2:以太坊登录对.

原文标题:《2022 年高价购得猴子和像素小人 NFT 的名人们,此刻正「血本无归」》原文作者:Kris原文编译:白泽研究院前几天我在浏览 Opensea 时无意中看到了内马尔的个人资料.

毫不夸张地说,我们的行业正面临艰难时期。我们已经经历了一段时间的“加密寒冬”,包括比特币和以太坊在内的主流加密货币的价格都在暴跌.

撰文:Ignas | DeFi Research 编译:DeFi 之道 由于 UST 的崩塌,2022 年对算法型稳定币来说是艰难的一年.

文/Richard Chen,1confirmation合伙人每年年初,我总是要预测未来一年三个不为人注意的产品趋势。我们先回顾一下我去年的预测,然后再对2023 年做出三项预测.