原文作者:以太坊基金会研究员 Justin Drake 和 Bankless 编辑 Lucas Campbell。

编译:DeFi 之道

以太坊从工作量证明到权益证明的过渡已经计划了 7 年多。

这是一个漫长的旅程,但今天它已在眼前。

以太坊的使命是成为价值互联网的结算层,这是一个宏大的目标。这些年来,随着人们对这一新兴技术的了解,支持者和反对者都有很多怀疑和热议的声音。

其中一些是不错的,也有一些是错误的。

鉴于这个历史性事件,我们想趁此机会消除我们所看到的一些不好的观点。

以下是以太坊基金会研究员 Justin Drake 提出的 15 个最糟糕的以太坊观点。

合并永远不会发生是一个明显可证伪的说法 -- 它很可能会被证明是错误的!我们将在几个小时内知道它是否会发生。

如果你想看到一个简单的倒计时,请随时在谷歌上搜索 "合并",或者在 Ultrasound.money 上搜索更多信息。

从创世区块,到 EIP 1559,再到合并,"以太坊的目标永远不会实现" 的说法由来已久。

人们不断地认为以太坊无法完成其路线图。然而,以太坊已经一次又一次地证明,尽管获得了数千亿美元的资金,但它可以,而且确实在不断发展。

人们还将以太坊与它的技术栈混为一谈:共识层、执行层和数据可用性层。在现实中,以太坊努力成为大于其各部分的总和,其中一些部分可能是不完整的。其使命是解决价值互联网,而早期迹象表明,以太坊是成功的。

路线图中的最后一个大功能是 rollup 的高带宽数据可用性,也被称为 "分片"。

分片研究已经完成,一旦合并完成,开发人员就可以专注于实现它,从 proto-danksharding 开始。

而除了一小批约100名共识研究人员和开发人员之外,以太坊现在还享有数百名应用级的工程师,他们致力于通过optimistic和zk rollups将以太坊的执行能力推到极限。

Raoul Pal:Layer1代币的表现可能会优于合并后的ETH:9月16日消息,前高盛高管、宏观经济专家Raoul Pal表示,以太坊向PoS共识机制过渡的影响将是积极的,但其Layer1竞争对手的表现将优于ETH,因为它们在可扩展性和交易成本方面更有优势。周四进行的合并将引发DeFi的看涨周期,并推动加密领域其他金融产品的增长。

根据Chainalysis的数据,目前热门Layer1区块链包括Solana(SOL)、Cardano(ADA)、Polkadot(DOT)、Avalanche(AVAX)、Cosmos(ATOM)和Binance Chain(BNB)。(The Daily Hodl)[2022/9/16 7:01:25]

这不是最闪亮的时间线,但以太坊会实现的。

多年来,有很多应用 -- 从 DAO,到 ICO,到 DeFi,到 NFT-- 都建立在以太坊之上。

对此,人们就有了这样的说法:以太坊正在不断地根据当前的元来改变它的叙事(我们后面会说到这个)。

但这些都是严格意义上建立在以太坊之上的应用。这不是以太坊本身的实际情况,它本身只是一个数字价值的结算层。

这就好比说互联网试图做太多的事情一样。互联网是世界上的数字通信层,它上面有各种应用,包括视频流、社交媒体、电子邮件、电子商务等等。

以太坊只是在互联网上进行经济交易结算 -- 仅此而已。

批评者常常认为,以太坊同时试图成为结算层和货币。而且,如果以太坊想要成功,那么它不可能两者兼得。

相反,它需要专注于其中一件事。如果你想成为健全的货币,那就做健全的货币。如果你想成为一个结算层,那就做一个结算层。

但实际上,这恰恰相反。

如果你想在其中一个方面取得成功,你需要在两个方面都取得成功。

其原因相当简单。为了让数十亿人信任以太坊作为世界经济活动的安全结算层,你需要数万亿美元的经济安全。

为什么呢?

若攻击者要想发动 51% 的网络攻击,那么他需要质押 1370 万枚 ETH,相当于大约 210 亿美元。一个大的民族国家可以完成这样的攻击,并动摇对以太坊作为全球结算层的信心。因此,我们需要数万亿美元的经济安全,以便没有任何民族国家可以控制以太坊。

不管是什么共识机制(PoW 或 PoS),只有通过让结算层的原始货币积累货币溢价,才能实现三战级别的经济安全量。

货币和结算不是二元的 -- 如果你想成为全球结算层,你需要一个以万亿为单位估值的本位货币。

与比特币不同,以太坊的货币政策并没有硬性规定供应上限。

已有超两万个地址铸造a16z Crypto以太坊合并纪念NFT:9月15日消息,据Etherscan数据显示,已有24242个钱包地址铸造a16z Crypto发行的以太坊合并纪念NFT“Proof-of-Merge”,用户在合并发生前仍可免费铸造。该NFT是一个不可转让的动态NFT,根据“难度”值和合并预估时间输出不同的元数据和形象,并以ASCII艺术为特色,用计算机语言呈现不同视觉效果。[2022/9/15 6:57:48]

此外,由于存在永久的尾部发行,造成了 ETH 的供应量将趋于无限的误解。

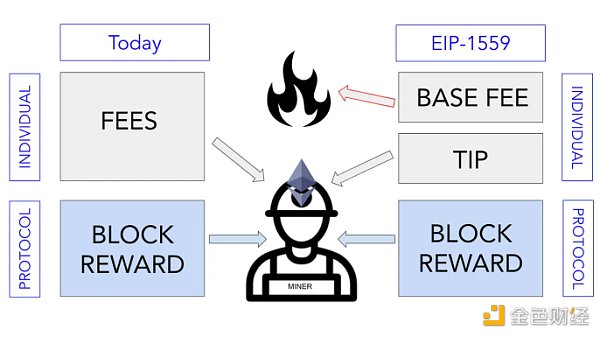

但随着 2021 年 6 月推出的 EIP-1559,情况已经改变。

在 EIP-1559 之前,尾部 ETH 的发行有可能将 ETH 的供应量推到无限大。但在 EIP-1559 之后,以前支付给矿工的基础 gas 费用现在被燃烧了。

这个新的燃烧率抵消了 ETH 的发行,并且在长期内将产生一个燃烧和发行完全抵消的平衡供应。

随着供应量的增长,以太坊的发行量(包括 PoW 和 PoS)呈亚线性增长,而燃烧率则呈线性增长。这个简单的模型保证了供应平衡,防止了供应量失控增长到无限大。

有趣的是,也有一种观点认为,在 EIP-1559 之前,流动性 ETH 的供应不会增长到无限大。

这是因为所有 ETH 中的一部分(比如 0.1%)每年都会丢失,比如说由于丢失私钥。Peter Todd 有一篇文章强调,即使取消比特币 2100 万枚的上限,改用尾部发行来资助长期的比特币安全,比特币仍然会有一个上限。

在其他方面不变的情况下,以太坊也是如此!

反对 ETH 的另一个常见论点是供应不可预测。具体来说,它的货币政策多年来通过社会层(我们将在后面更多地讨论这个问题)而不是通过程序性(像比特币每四年减半)改变。

这是事实,也是一个被承认的观点。整个 Crypto 的目标是无偏见的货币政策。取消人类,让机器人来支配它。幸运的是,这就是以太坊上几小时内发生的事情。

来自社会层的货币政策(导致发行量从 5 个 ETH/block "手动" 减少到 3 个 ETH/block,2 个 ETH/block)将被淘汰,而市场驱动的、程序化的货币政策将被纳入。

随着合并的到来,ETH 的未来供应取决于两个市场主导的力量,而不是像 2 ETH/block 或 21 M BTC 这样的任意魔法数字。

这两种市场力量是:1)质押的资金成本(用发行量补偿)和 2)对区块空间的需求(交易费用)。

Bitfly推出开源以太坊合并浏览器beaconcha.in:9月15日消息,Bitfly推出开源以太坊合并浏览器beaconcha.in,目前已与以太坊区块浏览器etherchain.org合并。Bitfly表示,该浏览器当前功能包括地址查询、合并情况与区块信息浏览、代币信息浏览等,之后将支持ENS、图表、未确认交易池信息等。[2022/9/15 6:56:58]

未来的 ETH 供应可以在 Ultrasound.money 上用两个简单的滑块来建模,一个捕获发行,另一个捕获燃烧。

你可以自己建立模型!

常见的误解是,验证者通过治理权来管理以太坊。说白了,以太坊验证者没有链上治理权(与一些链如 Tezos、Polkadot 或 Dfinity 不同)。

让我们更深入地探讨这个问题。共识有两层:机器层和社会层。

机器层负责日常的共识;它由计算机驱动,以秒为单位运行。社会层则负责制定机器层的规则;它由人类驱动,以数周、数月和数年的时间尺度运作。

最终是人类决定机器运行的软件:他们对机器的共识有首要的控制权。

在每个区块链系统中,包括比特币和以太坊(合并前和合并后),社会层优先于机器层。这意味着,可以通过社会层的共识对机器层进行修改。正是社会层用 SegWit 和 Taproot 等功能升级了比特币。

以太坊上没有链上财阀。ETH 持有者和验证者没有控制权。不存在以 ETH 计价的投票来改变共识规则。

像比特币一样,社会层设定了共识规则。

与此类似,对 PoS 最大的误解之一是它是一个让富人变得更富的计划。但事实并非如此。

在 PoS 中,每个人都可以得到相同的 APR。不管你是用 100 万美元的 ETH 还是 100 美元的 ETH 作质押,这对每个人来说都是一个公平的竞争环境。

此外,进入的门槛也很低 -- 特别是与工作量证明相比。你可以尝试在本周的 Twitter 上搜索 #stakefromhome 这个标签。

在 PoW 下,你必须花费数百万美元才能在硬件和能源上达到规模经济,才能拥有一个具有远程竞争力(和盈利)的系统。

你的规模越大,用工作量证明挖矿的成本就越低。

相比之下,像 Rocket Pool 和 Lido 这样的质押协议允许任何人获得与运行价值 1 亿美元的验证器的人相同的收益。这对每个人来说都变得非常容易获得。

Bitfinex CTO:以太坊在合并后仍然无法与比特币相提并论:9月13日消息,Bitfinex和Tether首席技术官Paolo Ardoino表示,比特币是一种货币形式,但以太坊被困在货币形式和平台之间,但ETH无法在货币方面与比特币竞争,因为它没有固定的供应,而且它还不是真正的世界计算机,因为它拥有共享的全球状态,因此速度太慢,无法扩展。

合并不会固定交易费用或使以太坊更加去中心化。这次合并使以太坊成为一个巨大的焦点,但仍然需要L2,仍然会有网络压力的时候,拥堵和高昂的gas费用,这些问题还没有解决,很可能仍然存在。

这里真正的信息不是合并将改变什么,而是已经存在哪些资产提供了我们行业的核心主题,包括真正的去中心化。事实上,比特币是唯一一种有着坚实叙事的资产,这种叙事没有改变。以太坊仍然无法与比特币相提并论,因为它的叙事一直在变化。(The Coin Public)[2022/9/13 13:27:17]

PoS 是一个更民主的系统。

从长远来看,通缩对以太坊经济是不利的 -- 它激励了囤币和不消费行为。

这种担忧来源于传统的经济学家思维。这是一个普遍的观点,甚至在以太坊圈子里的一些人也持有这种观点,当然这也是针对比特币的通缩经济学的。

但重要的是要区分两种不同的货币:抵押货币(非交易性,低速度)和债务货币(交易性,高速度)。

例如:黄金是抵押货币,而法币是债务货币。

这是两种不同类型的货币,每种类型的货币都以不同的属性而兴盛。

债务货币是你借来并花掉的钱。例子包括 DAI、RAI、USDT 和 USDC。你希望债务货币是通胀的,因为随着时间的推移,偿还债务越来越容易。此外,价格通胀创造了一种激励,让人们花掉它而不是囤积它,推动高速经济的发展。如果债务货币是通缩的,你会增加违约的风险,减少消费(不是好事)。

另一方面,像 ETH 这样的抵押货币是你借款的硬通货。抵押货币给你带来了杠杆作用。你希望抵押货币是通缩的,以减少清算的风险,并随着时间的推移增加你的购买力。

ETH 和 BTC 都被优化为一种抵押货币。对于 ETH 来说,它是质押和 DeFi 的抵押品,支持数十亿美元的质押负债和贷款。

请注意,以太坊作为一个网络从这两种类型的货币运作中受益。高速交易资金通过交易费为以太坊产生了数十亿美元的现金流。

而当 ETH-- 以太坊上唯一原生抵押品 -- 被用作锁在信标链上和 DeFi 中时,ETH 速度降低,ETH 货币溢价增加。

V神:以太坊合并测试已完成90%:7月21日消息,V神在巴黎的EthCC会议上透露,以太坊的开发人员正在开展五个长期阶段,旨在提高网络的整体能力。议程上的第一个项目是“合并”(The Merge),该项目已完成90%,只需要在Ropsten上进行测试。一旦“合并”成功发生,验证者就能提取他们锁定在ETH 2.0存款合约中的ETH。(Cryptopotato)[2022/7/21 2:29:39]

这是一个常见的误解。人们认为,由于费用是以 ETH 支付的,如果 ETH 价格上涨,那么费用也必将上涨。

现实情况是,存在两个不同的市场在起作用:ETH 市场(每 ETH 以美元计价)和 gas 市场(每 gas 以 ETH 计价)。

我们可能会遇到这样的情况:1 个 ETH 值 100 万美元,但天然气价格很低(仅为 Gwei 的零头),转账只需要 0.01 美元。现在只有 ETH 和 gas 市场的完全分叉是可能的,但这实际上是我们前进的方向!

诚然,ETH 价格和 gas 价格之间存在一定的关联性 -- 尤其是在较小的时间尺度上。如果 ETH 的价格上涨,这意味着以太坊这个网络有更好的安全性和更高的经济带宽。

这使得以太坊区块空间更加有用,增加了对区块空间的需求,并提高了 gas 的价格。

根据经验,在牛市中,人们愿意多花钱,而在熊市中,人们更愿意花的少些。也就是说,从根本上说,没有什么能迫使这些短期和中期的关联性决定 ETH 和 gas 市场的长期趋势。

ETH 价格可以上升 -- 甚至达到每 ETH100 万美元 -- 而交易费用却定向下降,甚至降到每笔交易 0.01 美元。

还要注意的是,这种批评还没有考虑到 Layer-2 区块链的出现,这些区块链正致力于通过将交易移出主网来扩展以太坊。

这是一种可证伪的说法。

证券法是在各管辖区的基础上运作的。我可以去每个司法管辖区询问 ETH 在该司法管辖区是否是证券。

世界上大约有 200 个司法管辖区,没有一个(没有一个!)宣布 ETH 是证券。

当人们说 "ETH 是一种证券" 时,他们实际上往往是指 "ETH 在美国是一种证券"。

但这直接违背了 SEC 的非正式指导,即 ETH 不是证券。此外,CFTC 已经正式出面,多次表示 ETH 是一种商品。

同样,CME 已经上市了 ETH 期货 -- 要知道,他们只能上市商品。

此外,这也违背了证券的 7 年诉讼时效 -- 现在距离 ETH 诞生已经超过 7 年了,而监管机构还没有提出执法行动。

在美国,可以明显感受到 ETH 不是一种证券(不是法律建议!)。然而,这种说法的重新出现,主要是在美国证券交易委员会主席 Gary Gensler 对加密货币的仇视,以及他执意将大多数加密货币资产作为证券进行监管的背景下。??♂?

那么,如果一个司法管辖区确实将其宣布为证券呢?

嗯……以太坊网络不会真的在乎。它将继续生产区块并正常运行。

相反,合规性会发生在以太坊之外,一些中心化交易所会将 ETH 退市。

然而,即使发生了这种情况,获得 ETH 仍然是相对容易的。例如,人们可以购买不同的代币(如 USDC 或 WBTC),然后从中心化交易所提走,并在 Uniswap 上将其转换成 ETH。

这里的论点是,如果以太坊扩大规模,那么每笔交易的费用将下降,导致 ETH 的总燃烧量降低。

这是一个常见的观点,甚至在以太坊生态系统中也是如此。但对此有一个简单的反驳。交易费用可能会在个人基础上下降,但这并没有解释以太坊现在处理更多付费交易的事实。

总的来说,总燃烧量可能会随着可扩展性而减少或增加 -- 两者都有可能。

这里的另一个重要概念是诱导需求。也就是说,一个系统改进得越多,该系统的使用量就越大。

诱导需求的一个现实世界例子是交通。如果你有一条二车道的高速公路,而且交通量大,那么城市可以决定增加第三条车道。但在第三条车道建成后不久,交通量又会增加,因为有了新增加的车道,更多的人会将决定通过高速公路通勤。

简而言之:活动能力越高,发生的活动就越多。

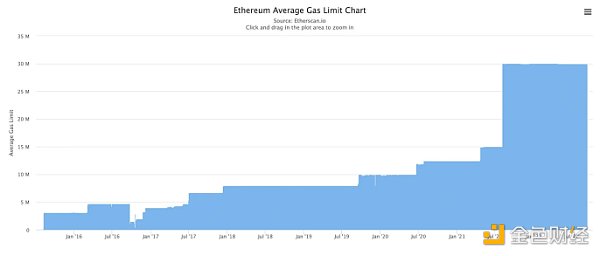

在看以太坊的历史数据时也是如此。事实上,自创世以来,以太坊网络的规模已经扩大了~50 倍,而每年的总交易费用已经扩大到数十亿美元。让我们具体来解读一下。

在创世时,区块 gas 限制被设定为 300 万 gas(以太坊交易在一个区块中可消耗的最大 gas)。截至发稿时,每个区块平均消耗的 gas 为 1500 万 gas。这已经扩展了 5 倍了。

但在可扩展性方面还有另一个更微妙的 10 倍:智能合约 gas 优化。

在智能合约的早期,开发者在以太坊上部署了极度缺乏 gas 效率的合约。而多年来,开发人员在编写高效的智能合约代码方面变得越来越好,越来越有效率。

减少合约的 gas 消耗被称为 "gas 高尔夫"。这有点像打高尔夫,一杆是 1 个 gwei 的成本,而开发者正试图获得尽可能低的分数。

你可以通过比较 Uniswap V2 和 Uniswap V3 的 gas 效率看到这一点。在 V2 和 V3 之间,每单位交易量使用的 gas 有一个数量级的改进。

当你把 gas 限制的增加和智能合约的 gas 优化结合起来时,你会得到那个大概的 50 倍。

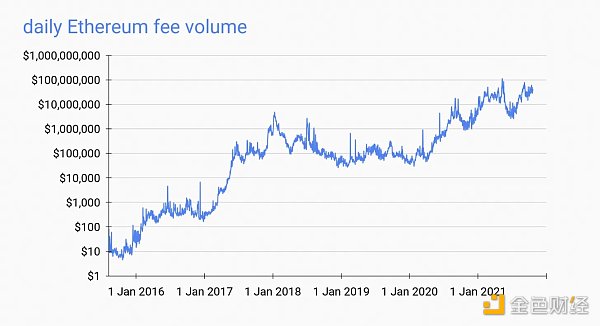

现在……尽管这种可扩展性增加了,总的交易费用下降了吗?

没有 -- 它只上升了 7 年多。开始时,每天的交易费用约为 10 美元。现在以太坊每天处理数百万美元的交易费收入。可以看看下面的图表!

可扩展性并不妨碍燃烧。

作为一个粗略的启发式方法,以太坊为世界提供的价值越多,来自交易费的收入就越大。

有人会说,以太坊就像一家科技公司,因此 ETH 应该像科技股一样基于现金流进行估值。这种说法是部分正确的,真实情况比它看起来更微妙,也更好。

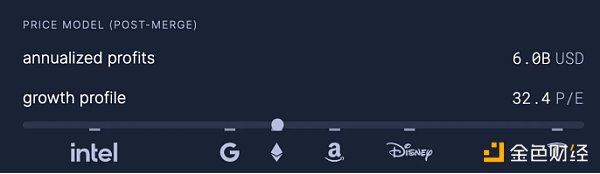

当看到以太坊的现金流(燃烧 = 交易收入,发行 = 安全方面的支出)和利润率时,以太坊的市盈率为~32,与谷歌或苹果相当。

但这只是故事的一个部分。它忽略了 ETH 作为低速抵押货币的用途,因此也忽略了 ETH 累积货币溢价的潜力。你可以用 ETH 作为 DeFi 的抵押品,也可以通过抵押品来保证网络的安全。但你不能用苹果的股票做这两件事!

随着越来越多的 ETH 供应通过这些机制变得缺乏流动性,ETH 的货币溢价将在 "基本" 现金流估值之上累积。如果随着时间的推移,大多数 ETH 被用作抵押品(这是应该的,因为这正是 ETH 优化的目的),那么大部分 ETH 市值将是货币溢价。

如果所有 ETH 的 X% 被用作抵押品,那么 "公平" 的乘法货币溢价系数将是 1/(100%-X%)。例如,如果所有 ETH 的 90% 是抵押货币,只有 100%-90%=10% 是流动的,与现金流估值有关,那么 "公平的" 货币溢价系数是 1/10%=10 倍。

多年来,随着建立在以太坊之上的各类应用的崛起,以太坊的叙事也在不断变化。ICOs、DeFi、NFTs,甚至 DAO-- 所有这些都是以太坊的新兴故事。

但人们不应将以太坊与构建在其之上的应用程序混淆。早期的互联网叙事伴随着互联网应用(从电子邮件,到论坛,到图片分享,到社交媒体,到流媒体)而发展。

然而,如今人们都很清楚,互联网的核心目的只是简单地成为一个通信协议。

同样,我们可以预期以太坊最终会因其本身而受到赞赏:即一个仅仅是价值互联网的结算层。

Ultra Sound Money 是令人厌恶的,是偷来的 meme。

一些比特币持有者认为 "Ultra Sound Money"meme 是从比特币的 "sound money"meme 中偷来的。其他人则认为 "Ultra Sound Money" 是令人厌恶的 -- 会使他们联想到孕妇,而蝙蝠的符号让他们想起了 COVID。

关于 "Ultra Sound Money" 是偷来的这一点,鉴于比特币的 "sound money"meme 是逐字复制自 gold bugs,这一点尤其具有讽刺意味。100% 的偷窃,没有任何创新。Sound money meme 已经有几个世纪的历史了,而人们忘记了这段 meme 的历史。

另一方面,ultra sound money 是 sound money 的新颖衍生品。

Meme 是文化信息的病性片段。

它们复制、变异和进化(就像生物病!),在人类文化中传播。而这正是 "ultra sound money" 的由来 -- 它是一种强大的记忆突变,现在已经传播给了成千上万的信徒。

关于讨人厌的话题,我们无法反驳。

厌恶是主观的。

但是,如果我们深入研究健全货币的词源,"sound money"meme 本身就是(或至少是)令人反感。sound money 的概念起源于纯金币的 "叮当声",以测试其真实性。所以,即使是 sound money meme 的起源也是相当可笑的。

Sound money 的反对者可以很容易地把它讥讽为“ding ding money”或“la la money”。。

如果黄金的纯度测试是基于味道或气味,黄金也可以被称为 "taste money" 或 "smell money"-- 这就是 "sound money" 这个词第一次被创造出来时令人反感的原因。

不管怎么说,这只是一个 mem 而已!

最后,Happy Merge Day

DeFi之道

个人专栏

阅读更多

财经法学

成都链安

金色早8点

Bress

链捕手

PANews

Odaily星球日报

1. 熊市中稳定币交易平台、衍生品交易平台增长潜力提升;2.AMM+NFT 是 DEX 发展的新趋势;3. 新公链 DEX 增长迅速.

对“传统”员工满意度的研究一再表明,工作中有五个关键因素(可以这么说):任务乐趣、对任务重要性的理解、员工、反馈文化和成长机会.

美联储将于9月20日至21日召开新一次货币政策会议,市场普遍预计美联储将连续第三次加息0.75个百分点,以对抗高通胀.

为回复总统拜登的行政命令,白宫发布了一系列有关加密行业的报告,由不同部门编辑。我通读了300页的所有报告,所以读者们不用再做同样的工作.

摘要: Ooki DAO近日被诉讼,而在DAO里投过票的成员可能需要共同承担责任。这一情况令人震惊,但它早就在众多法律人士的预期当中.

作者:Ignas,下文由 DeFi 之道编译在我来看,灵魂绑定代币(SBT)将为 DeFi 带来大规模的采用.