前言:目前DeFi的整体用户大约在十多万,跟主流的web2应用相比,这个量级几乎可以忽略不计,但是,对于加密领域,这是宝贵的火种。那么,这部分种子用户为什么会使用DeFi?他们是什么样的一群人,他们的需求是什么?是什么阻碍了当前DeFi的发展?回答这些问题对于推动DeFi的发展至关重要。

是什么阻碍了DeFi的发展?是什么驱动了DeFi的用户采用?如今DeFi用户的需求是什么?针对DeFi社区进行广泛调查,目的就是要找到这些问题的答案。在以太坊生态系统中,DeFi依然很新,但同时也是复杂且多样化的领域。我们的目标是增进我们对用户需求和目标的共同理解。这也是我们跟其他DeFi团队(如Argent、Kleros、Kyber、Maker、RenSynthetix以及Uniswap)一起进行调查的原因。由于我们都致力于让DeFi成长,且相信其强大的社区,因此,调查中的数据是开源的,每个人都可以从真实DeFi用户中进行更深度的挖掘,并产生更深入的洞察。查看调查结果,鉴于调查的时间和范围,我们对结果的数量非常满意。从数量上看,本次调查包括26个问题,平均完成时间为11:04分钟,一共收到467份回复。

结果与见解

调查包括2个部分。第一部分探讨DeFi用户的总体特征,包括人口统计、职业等。第二部分则深入研究用户最常用的DeFi应用类别、使用模式、信任度以及挫败感。其中的DeFi应用类别包括:去中心化交易所、衍生品平台、借贷协议、游戏&NFT以及钱包。第一部分的结论由dex.blue团队直接给出,而第二部分的见解则来自于Argent、Kyber、dex.blue以及Maker的评论和反馈。

第一部分:受众特征和总体用户信息

*年龄

所有调查参与者的平均年龄为31岁,年龄范围从16到66岁。

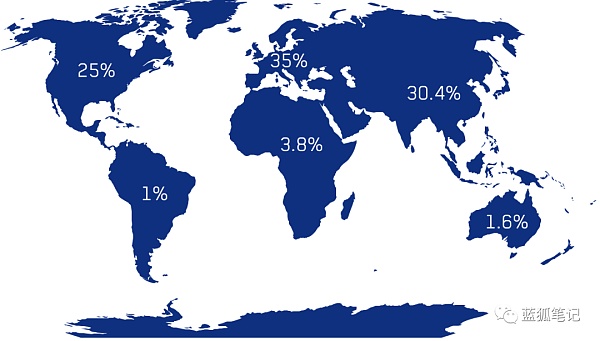

*地理分布

正如你从图中所看到的,调查参与者的地理主要来源是欧洲、亚洲和北美,三者之间大致均等分布(2.8%的受访者没有披露其地理位置)

DeFi用户的地理位分布(根据DeFi用户调查)

DeFi用户的地理位分布(根据DeFi用户调查)

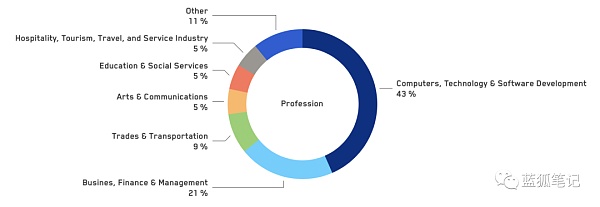

*职业

参与者的职业分布来看,符合大家的预期,大多数人要么在计算机、技术&软件开发领域工作,要么在商业、金融&管理领域工作。

Bitstamp考虑列出DOT、LINK等24种加密货币:金色财经报道,加密货币交易所Bitstamp宣布计划支持一组新的数字资产,包括24种加密货币和稳定币。根据声明,这些资产必须符合管辖法规和当地法律,以及严格的技术、安全和合规性审查。所涉及的资产包括Augur(REP)、Maker(MKR)、Terra(LUNA)、UMA(UMA)、Nexus Mutual(NXM)、Solana(SOL)、Keep Network(KEEP)、Chia(CHIA)、Digital Gold(DGLD)、Polkadot(DOT)、Chainlink(LINK)、OMG Network(OMG)、Cosmos(ATOM)、Aave(LEND)、Tezos(XTZ)、Band Protocol(BAND)、Cardano(ADA)、Algorand(ALGO)、Synthetix(SNX)、Kyber Network(KNC)、Compound(COMP)、Balancer(BAL)、Celo(CELO)、Dai(DAI)、PAX Gold (PAXG)。此外,声明还指出,Bitstamp并不保证会自动添加所列出的代币,并强调支持任何额外资产的决定需要经过严格审查。[2020/9/4]

DeFi用户的职业(根据DeFi用户调查)

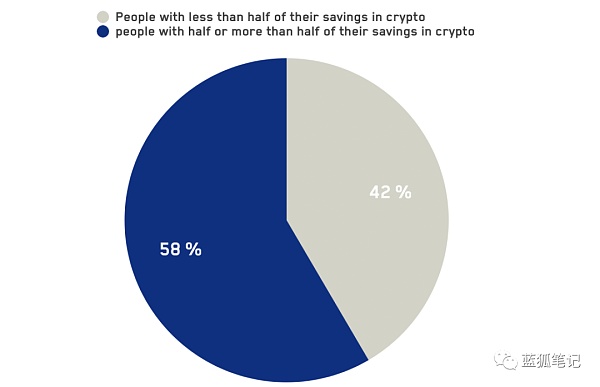

*投入资产比例

考虑到数字资产的波动性和资产类别的不成熟性,DeFi用户平均持有其在加密资产全部储蓄的54%。

加密资产的储蓄分布(根据DeFi用户调查)

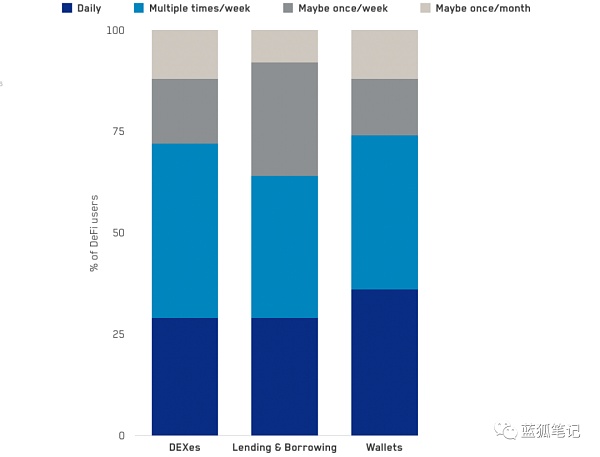

*活跃度

查看下面的条形图,可以看到DeFi用户的平均活跃度很高,大约75%的用户每周至少跟其DeFi应用进行两次交互。在75%的用户中,几乎有一半的人每天跟其dApp进行交互。(蓝狐笔记:从两个角度看这个问题,一是,DeFi的核心用户的黏性非常高,二是,首先愿意花十多分钟回答问卷的用户大多数是DeFi的重度用户,所以这个结论不会让人惊讶。)

(DeFi应用的采用/类别)

第二部分:DeFi应用的特定类别见解

尽管调查中的类别多于下面分析的类别,不过,本文仅选择和评论具有代表性的样本规模(>50)类别:

*去中心化交易所

*借贷平台

*钱包每个类别的回复数:去中心化交易所:211;衍生品平台:22;游戏/NFT:18;借贷平台:95;乐透:0;钱包:113。(蓝狐笔记:可以看出交易和钱包是最大的需求,且用户体验相对较简单;而衍生品、NFT、乐透对于普通用户来说,相对较为复杂或需求不够,DeFi要走向主流还有很远距离,但也说明空间很大)

1.去中心化交易所

*信任度

当问到关于DEX(去中心化交易所)相关的问题时,安全性和信任度是关键。这是我们发现的:

1)去中心化交易所平均得到的信任度大约8.5分(10分为总分)。没有给出满分的主要原因是新领域以及普遍的怀疑:“我只100%相信我的妈妈。”

2)不过,一些回答者给出的分数低于6分,其主要原因是,要么因为近期历史性的攻击导致他们总体上不信任交易所,要么是因为他们本身不是开发者,无法验证智能合约。

*交易动机

那么,受访者在去中心化交易所(相对于中心化交易所)进行交易的动机是什么:60%的去中心化交易所用户告诉我们,其主要目标是获得财务独立。其他答案则是“了解底层技术”和“推动去中心化意识的进展”,两者各占20%左右。

同样清楚的是,那些使用基于高级订单簿DEX的用户比仅使用AMM类去中心化交易所的用户的财务动机更高。本次调查的目的之一是找出人们最初何时以及为什么开始交易。当被问及到这一点时,大多数交易者(58%)告诉我们,当他们有冲动时交易(新闻等),大约三分之一(31%)的用户说他们会安排时间或有时间做交易时进行交易。

剩余的11%给出其他原因,例如特定需求或投资组合调整。但是,触发大多数去中心化交易所用户产生交易冲动的是什么?最初触发用户交易冲动的不少是来自于Twitter或其他社交媒体渠道的信息(41%);在调查参与者中,基于研究的方法也很受欢迎,例如TA(技术分析)和市场情绪分析(32%)等。

2.借贷平台

有56%的受访者表示,其使用DeFi的目标是实现“财务独立”。借贷协议在帮助用户实现这一目标上扮演重要角色。尤其是考虑到本次调查的受访者他们在DeFi中拥有54%的资产,借贷协议提供了可增长,且能随着时间推移利用这些财富的基础设施。

在DeFi领域,迄今为止最受欢迎的借贷平台是Compound,占据44%的市场份额,处于领先位置。剩余部分比DeFi其他类别更具分散化,其次是Aave(22%),MakerDAO(20%)。在调查的参与者中,分布更为分散,Curve/iEarn(7%)、Nuo(5%)、Uniswap(5%)、Synthetix(4%)。是什么让一些平台比其他平台更受欢迎?你可能会认为利率/APY是选择平台的最关键标准。但是,借贷平台的UI/UX(用户界面/用户体验)的易用性似乎是最关键的因素,36%的受访者将此作为基础平台的最重要功能。

利率/APY(22%)位居第二,而安全和可信赖度(14%)位居第三。很明显,借贷协议有机会提高其采用和易用性。只有19%的受访者表示,他们最常使用的DeFi是“借贷协议”,而有46%的受访者表示其最常使用的是去中心化交易所,24%的受访者表示其最常使用的是钱包。当然,在这些协议中,有不少协议,例如Maker、dYdX以及Compound都可以更好地教育更广泛的DeFi生态系统,如何谨慎地使用“借贷”来帮助他们实现“财务独立”的目标。

3.钱包

不出所料,MetaMask在某种程度上是访问DeFi最受欢迎的钱包。71%的人选择了它,而Ledger为32%,第三是Trust Wallet,为27%。(蓝狐笔记:大多数DeFi用户都使用过Metamask,跟其用户体验和入局较早都有关系)在它们之后,移动钱包Coinbase、Argent、imToken基本上都在12%左右。

尽管Argent是最受欢迎的智能合约钱包,但很显然,新入局的玩家需要做大量工作,让它显得跟其他钱包不一样。在硬件钱包市场上,这种差异已经发生,因为Ledger越来越领先于Trezor(32%vs9%)。谁能赶上MetaMask和Ledger?或许更好的问题是,哪个手机钱包最好地补充其功能?在受访者中,很少有人只使用一种钱包,因此没有一种钱包通吃所有。未来你可能会看到分散的市场。尽管默认情况下,加密是全球性的,但钱包的欢迎程度很大程度上受到地区因素的影响。

调查显示,imToken主要在亚洲使用。Trust Wallet在亚洲是最接近于MetaMask欢迎度的钱包。是什么阻碍了DeFi的发展?调查中最后一个问题,也许是最有趣的问题,“是什么阻碍了DeFi的发展”?最常见的答案是教育/市场(45%)。对我们多数人来说,这并不奇怪。但是,它强调了更多可访问和对初学者友好的学习资源的必要性。一位受访者提到“缺乏对初学者的解释,过多的高层级加密阐述。”紧随教育和市场之后,是安全的考虑(40%)、UI/UX(39%)以及流动性(36%)。考虑到DeFi应用的最新发展,跟Web3相比Web2应用更易用、跟中心化平台相比去中心化交易所的流动性在增长但很小,这些摩擦点似乎很合理,但在中期内可以解决。

下一步

最终来说,本次调查帮助解答了一些问题(如,今天的DeFi用户是谁,他们是否相信DeFi,他们的资产在加密中比例,什么阻碍着DeFi的发展等),但是,这些答案也引发了如下的讨论:*吸引更多用户使用DeFi还缺少什么样的基础教育?*如果大多数DeFi用户是出于赚钱的动机使用DeFi,那么,我们可以做些什么来支持这一点?*用户在DeFi中的“De”部分真正关心的是什么?社区也可以获得调查数据,并寻求更多线索和见解,希望这些数据对社区有帮助。

下面是调查数据:

https://drive.google.com/open?id=12PacSzrtzX6ytls95dA7FIzwGiJBnjKbJTIrC_aLnRE

本文作者Dex.blue,由“蓝狐笔记”社群的“Joe”翻译。

标签:DEF比特币中心化交易所去中心化交易所ChargeDeFi Charge比特币行情走势k线图行情去中心化交易所英文去中心化交易所上币

在芝加哥商业交易所(CME)上市的比特币期货的未平仓合约已从3月份的低点显着回升,这表明希望购买该加密货币的机构正在复苏。 截至周三,未平仓合约或未完成的期货合约数量为1.81亿美元,较3月22日记录的1.06亿美元增长了70%。 加密衍生品研究公司Skew提供的数据显示,9天前这一数字为1.96亿美元,这是自3月7日以来的最高水平。

北京时间2020年5月8日,比特币时隔79天重新站至10000USDT整数上方。截至发稿时,比特币报价9917.36USDT,24小时增幅达6.75%。此时,距离比特币奖励减半仅剩3天。

比特币在今天早上强势突破10000万大关,传奇做空比特币巨鲸J0E007清空推特账号信息,消失在人海。有网友猜测是巨鲸爆仓离场。6个月前,Joe007首次亮相于大B王(Bitfinex)的eaderboard。 leaderboard是展示Bitfinex大户们盈亏的实盘榜单,平台刚推出的时候,就出现了一位盈利数亿的巨鲸大户,推特账号为Joe007。

a16z前些日子宣布其5.15亿美元加密基金计划,它要继续在加密领域加码。之所以说它加码,是因为a16z一直是加密领域的重度参与者。从最早的Coinbase和Ripple到后来的Oasis、Chia、Compound、Maker、Dfinity、Near等,它从来没有停下投资加密企业或项目的脚步。

DeFi是Decentralized Finance的缩写。 虽然目前以太坊是DeFi最大的平台,但DeFi世界中不仅仅有以太坊,BTC也是DeFi中的重要资产。 BTC本身就具有DeFi的特性,因为它向人们提供了无需许可的、自我主权的、去中心化的一部分金融服务。但因为比特币区块链更侧重安全和价值存储,因此难以提供即时支付以及以太坊那样的智能合约功能。

期待已久的比特币挖矿奖励减半仅剩5天了,投资者正在等着从短期的角度来看这可能对比特币的价格产生什么影响。 关于减半是否会对BTC价格产生短期影响,存在很多争论。但是,从长远来看,减半肯定是对多头有利的。 而短期可量化的影响是矿工正在迅速采取行动来保护自己的盈利能力。这由比特币快速增长的哈希率表明,造成这一结果的原因就是比特币矿工升级挖矿设备。