文/Donovan Choy,Bankless

加密分析师热衷使用的稳定币分类如下:1)法币支持的稳定币(我们不喜欢这类稳定币,因为监管机构可对其审查);2)加密货币支持的稳定币(我们喜欢这类稳定币,因为它们是不可审查的);3)算法稳定币(随着Terra的暴雷,这类稳定币已经失宠了)。

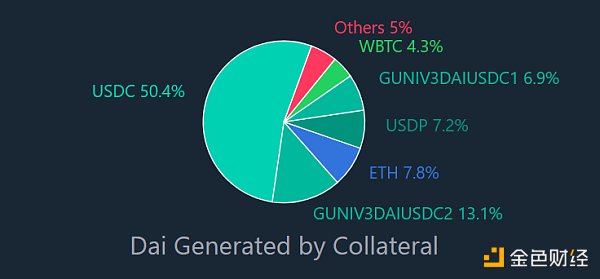

Maker的稳定币DAI属于“去中心化”稳定币,因为它是由加密货币抵押的。但正如人们经常说的那样,去中心化是一个范围,DAI也有USDC等中心化稳定币抵押。

现在,DAI仍然由区块链上的智能合约驱动,是清晰透明的,既可以说它是部分中心化的,也可以说是部分去中心化的,这取决于你乐观还是悲观(glass half-full or half-empty)。

金色晚报 | 9月7日晚间重要动态一览:12:00-21:00关键词:香港、萨尔瓦多、巴拿马、俄罗斯

1.香港证监会:未来应扩大监管范围至虚拟资产 须打击无牌加密货币交易;

2.比特币正式成为萨尔瓦多法定货币;

3.ARKW基金持有价值超3.38亿美元的灰度信托股票;

4.前印度储备银行副行长:赞成根据加密货币的获取方式对其征税;

5.巴拿马国会议员提出监管加密货币的法案;

6.支付巨头Visa计划为巴西传统银行提供加密货币服务;;

7.克里姆林宫:俄罗斯不准备承认比特币;

8.V神提出在二层生态转移NFT的跨Rollup NFT包装和迁移思路;

9.印度交易所CoinSwitch Kuber有望以20亿美元估值完成新一轮融资;

10.渣打银行:以太坊更像是一个“金融市场”。[2021/9/7 23:07:00]

DAI是好是坏?针对这个问题你可能会有两种反应,完全取决于你的立场让你戴哪顶帽子。

金色相对论 | William:Compound与Fcoin机制设计上的显著不同在于是否有分红机制:7月16日消息,在今日举行的金色相对论中,针对“DeFi项目总市值快速增长的市值是否合理”的问题,OKEx Research首席研究员William表示,DeFi项目总市值的迅速增长出现在Compound发行COMP之后,是由Token激励带来市值和交易量的上涨。其实大家不需要对“流动性挖矿”过度神话,其本质是一种用户补贴,这种快速增长的市值从中长期看并不可持续。Compound项目的成功很大程度上在于其发行的COMP价格一路高涨;但同样的,如果COMP代币的价格降低或放缓,用户就没有了继续在Compound上“提供流动性”的动力,进而会减少在平台上的借贷交易。

刚刚提到Compound与Fcoin的区别,双方在机制设计上有一个显著不同:Ft当时有分红机制的,即持有Ft可享受交易费分红,但Compound没有。Fcoin的暴雷很大程度上是由分红机制引起的---当时Fcoin的后台财务系统没有建设好,导致分红出现问题,Fcoin产生很多亏损。

分红机制可以增加用户对Token本身的粘性,但容易带来财务风险;COMP去除该风险,但却少了用户粘性,所以COMP的繁荣时间变得更短,仅仅只有半个月的时间。

由于COMP每天发放的数量固定,随着平台借贷规模的不断上涨,每借贷出价值一美元的资产,其所能分配到的COMP数量将会下降。当用户借贷能获取的COMP收益低于所需支付的成本时,类似开始十天的疯狂增长便会放缓。因此大家可以看到,COMP的神话持续时间仅仅是6月下半旬,无论是Comp价格、交易量,还是锁仓价值。[2020/7/16]

第一种是戴上哲学家的帽子,进行全面的“大规模去中心化”。事实上,这顶帽子很容易戴。我们可以指出有很多去中心化的稳定币,例如Reflexer Finance的自由浮动RAI,它是纯加密货币抵押的,不与美元挂钩。但是这些哲学家在经验主义的思考上失败了,他们忘记了RAI的520万的流动供应只是DAI(65亿)的一小部分。因此,尽管RAI近似于加密货币的去中心化理念,但它没有Maker那样的可扩展性问题,也没有实现同等水平的用户应用规模,这才是重点。

金色相对论 | William:减半前的行情不是真正的“减半行情”,应该是“减半预期行情”:在今日举行的《危机向左,信仰向右》的比特币减半特辑之行情篇的直播中,针对“BTC减半行情已经结束了还是刚开始”的问题,OKEx研究院首席研究员William表示,既然是“减半行情”,就应该是在减半后开始。减半前的行情不是真正的“减半行情”,因为减半尚未发生,确切地说应该是“减半预期行情”,所以真正的减半行情,现在才开始。前段时间比特币的暴涨主要与两点有关,首先是全球流动性危机的消退。今年3月初发生的全球流动性危机,造成了全球各类风险资产的暴跌,即使加密数字货币也不例外。随着全球主要央行实行宽松货币政策,疫情的逐步控制,市场信心开始恢复,全球主要的风险资产均迎来反弹,比特币也不例外,刚刚结束的比特币减半会抬高比特币的挖矿成本。根据测算,在减半结束后,比特币7nm工艺的主力矿机关机价格将达到5,000-6,000美元左右,关机币价即比特币的“心理底价”。 3月暴跌后比特币的价格最低至3,800美元,但正如前面所言,6,000美元以下的币价是不可持续的,因此比特币在减半前会迎来一波上涨。暴涨的另一个原因是,前段时间市场对“减半后比特币价格上涨”的减半预期依然存在。更多详情见原文链接。[2020/5/12]

对DAI部分中心化的第二种反应当然是戴着实用主义的帽子,即增长和用户应用优先于令人烦恼的抽象哲学理想(当然,这顶帽子会安稳戴到直到监管机构提醒你还有哲学思想这回事)。DAI的部分中心化令人遗憾,但与法币相比,它仍然是一个相对的进步,这是好事,也是让我们开始进入加密世界的原因。

金色相对论 | 姜富耀:跨链 DeFi 将会更好的支撑未来的 DeFi 金融服务:在今日举行的金色相对论中,针对“单一公链的Defi产品和跨链公链的Defi产品间的差异有哪些?”的问题,Polkadot早期社区成员姜富耀表示,单链上的 DeFi 的应用受限于单链上的性能和扩展性,而跨链 DeFi 产品能够实现不同链上的资产的互联互通,很大程度上提升资产的流动性,跨链 DeFi 是对单链 DeFi 的补充和延展,跨链 DeFi 将会更好的支撑未来的 DeFi 金融服务。[2020/5/9]

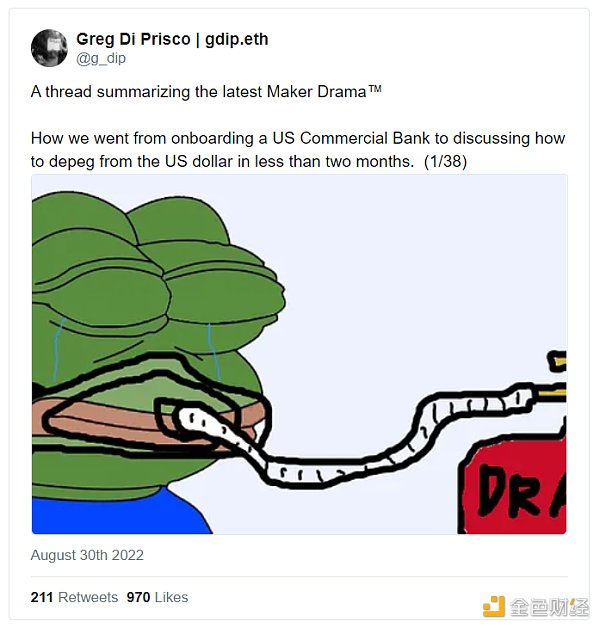

像往常一样,困难的利弊权衡出现了。实用主义者想要增长,但这需要牺牲去中心化特性。哲学家们希望保持无需信任和去中心化特性,但随之而来的是较低的可扩展性。Greg Di Prisco本周在Twitter上发文很好地总结了近几个月来Maker的治理社区中出现的各种意识形态阵营。这些阵营之间冲突的核心就是这一权衡。

独家 | 金色财经CEO安鑫鑫:牛市最核心的指标是这个行业的大部分人是否在赚钱:在今日由库神主办、金色财经独家直播的减半行情分享会上,金色财经CEO、金色学院创始人安鑫鑫对于“目前算是牛市吗?还有几个月比特币就减半了,后面行情估计会怎样?”问题回答时表示,对于牛市这个观点,做为一个媒体看行业来看,比特币价格的涨和跌以及主流币的涨和跌,并不是牛市的唯一的指标。最核心的指标是这个行业的大部分人是否在赚钱。比如说在交易所的交易量的增加,交易所在赚钱。交易所赚钱了,就会把钱流到更多的一些服务商,服务商也开始赚钱,有更多的资金去运作,去激活市场,然后市场也会有非常多的反馈,用户也会有更多的入场资金参与到这个市场来。从这几个方面来看的话,现在已经有了这个雏形。在整个行业里面,这个周期性是非常常见的,每一波牛市和熊市都会留下非常多的优秀企业和品牌以及人。但也会洗出去非常多的不坚定或者是做的不太好的品牌和团队。即使是在现在有疫情的情况下,这两周我们也能感受到有非常多的新的项目和新的团队已经开始规划、参与到这个行业里来。已经储备了足够的资金和团队,开始加入这个市场,而用户端也有非常大的增长。[2020/2/14]

美国财政部对Tornado Cash的突然制裁,似乎已经引发了Maker全社区的条件反射式反应——Jacek Czarnecki哀叹其为“被动的、不知情的、有时无知的”——让全社区重新思考其监管合规策略。

美国财政部对Tornado Cash的突然制裁,似乎已经引发了Maker全社区的条件反射式反应——Jacek Czarnecki哀叹其为“被动的、不知情的、有时无知的”——让全社区重新思考其监管合规策略。

Maker的生存危机让我们聚焦过去一年里Maker为了发展而采取的两个主要中心化策略:

1)第一个当然是DAI重度依赖USDC抵押。相关背景如下:Maker在2021年初推出了锚定稳定模块(PSM),允许用美元稳定资产铸造DAI。这得以实现更大的可扩展性,因为铸造DAI对去中心化抵押(如ETH)的需求较低——用户希望持有DAI,但他们不想在此过程中做空ETH-USD。其缺点是,牺牲了无需信任的特性,因为与美元挂钩的中心化资产会增加监管风险,Circle在本月早些时候冻结了OFAC黑名单上的Tornado Cash地址上的7.5万USDC就清楚地表明了这一点。

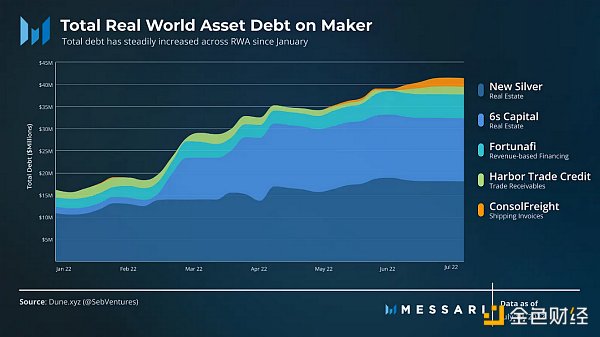

2)其次是Maker的现实世界资产(RWA)敞口,包括房地产开发的担保贷款、代币化现金流动资产、美国国债和公司债券等。Maker的现实世界资产占Maker年化收益的比例高达约8%-10%。

本周,Maker联合创始人Rune Christensen在一篇名为《合规之路与去中心化之路:为什么Maker别无选择,只能准备让Dai自由浮动》的爆文中,提出了一条极大地限制其对中心化资产依赖的路径,因为大家看到Tornado Cash发生了什么吧!

本周,Maker联合创始人Rune Christensen在一篇名为《合规之路与去中心化之路:为什么Maker别无选择,只能准备让Dai自由浮动》的爆文中,提出了一条极大地限制其对中心化资产依赖的路径,因为大家看到Tornado Cash发生了什么吧!

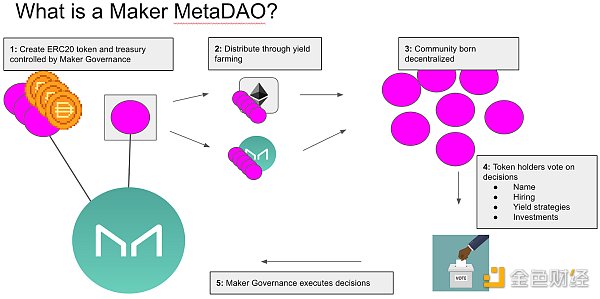

Christensen关于Maker的去中心化愿景的核心集中体现在两个主要工具:MetaDAOs和Protocol Owned Vaults(协议拥有金库)。随着时间的推移,这两种工具的结合将有效降低Maker现有的监管风险,并使其走上可行的增长之路。

MetaDAOs(又名Maker subDAOs)可以发行自己的代币,为用户收益耕作提供奖励,并抵消自由浮动DAI的任何贬值。这里的关键是,尽管DAI具有自由浮动的波动性,但与Maker紧密结合的MetaDAOs可以帮助刺激对DAI的某种形式的需求。(当然,这取决于许多未知因素,即这些MetaDAO项目的价值——为什么这些MetaDAO代币有零售价值?散户为什么要购买?)

另一方面,协议拥有金库是利用以太坊合并的一种策略。据此,Maker推出了自己的合成ETH,可用于发行超额抵押的DAI,同时收获所质押的ETH约4%-5%的年收益率。虽然合并计划在几周后进行,但信标链的提款功能在上海网络升级之前不会启用,该升级计划于合并后的6-12个月进行。

另一方面,协议拥有金库是利用以太坊合并的一种策略。据此,Maker推出了自己的合成ETH,可用于发行超额抵押的DAI,同时收获所质押的ETH约4%-5%的年收益率。虽然合并计划在几周后进行,但信标链的提款功能在上海网络升级之前不会启用,该升级计划于合并后的6-12个月进行。

最后,Christensen列出了Maker的时间表。

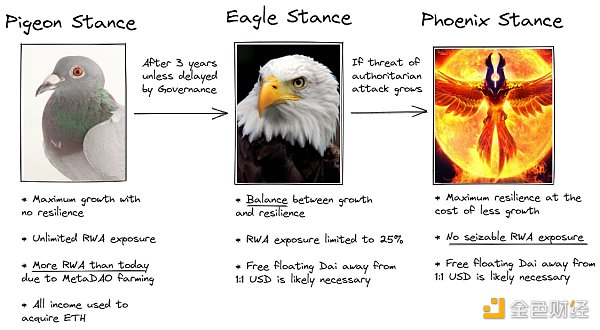

上图说明:

上图说明:

1)鸽子阶段:

* 最大化增长,无弹性。

* 无限制的现实世界资产(RWA)敞口。

* 从MetaDAO收益耕作中收获高于现在的RWA。

* 所有收入用于购买ETH。

2)老鹰阶段(三年后进入该阶段,除非因治理延误):

* 在增长和弹性之间获取平衡。

* RWA上限为25%。

* 背离1:1USD自由浮动DAI很可能成为必要。

3)凤凰阶段(如果政府当局攻击风险持续增大)

* 牺牲增长实现最大化弹性。

* 没有可捕捉的RWA敞口。

DeFi之道

财经法学

成都链安

金色早8点

Bress

链捕手

PANews

Odaily星球日报

NFT是一个简单的想法,但不会长久。我们已经看到它们是如何被用作贷款抵押品的。现在,更复杂的工具正在出现,这在一定程度上要归功于一些项目,这些项目通过所谓的“碎片化”过程将NFT分解成多个部分.

来源:ForeChain2021年,一家游戏公司在纽交所直接上市,首日股价就大涨54%,公司估值超过450亿美元,上市一年后公司营收更是较前一年增长108%.

6月8日,一站式数字周边平台iBox联合电影《真·三国无双》出品方共同发行了国内首套电影NFT系列作品.

本文由公号"老雅痞"(laoyapicom)授权转载2022年1月的NFT市场非常火爆,这波看涨行情主要由亚洲项目引领.

上一个月,我们开始讨论一个问题,NFT去哪里捕获价值?这不是一个关于什么使NFT有价值的文章,它假设你已经了解了什么是稀缺性、永久性、版权性的具有价值的数字内容.

7 月 30 日,2021 数字艺术未来论坛暨 RivvooNFT 平台启动仪式在北京 798 艺术区举行.