(自画像,梵高)

DeFi开启了开放金融的道路,其无须许可的可组合性展示出跟传统金融完全不同的特性,这让它成为区块链过去一年难得的亮点,承载了加密世界的希望。不过,DeFi也并非完美。它也有弱点,如果处理不当,它也可能会引发加密世界内的经济危机。

DeFi还很早期,除了可能的漏洞风险之外,还存在的治理攻击等风险。与此同时,随着越来越多协议的诞生,可组合性带来了潜在的系统性风险。这种系统性风险可能会给弱小的DeFi带来考验。

DeFi中存在价格操作的可能

圣诞节假期,西方人沉浸在节日的欢乐之中。而对有些人来说,这是进行价格操作的好时候。有位DeFi用户多次通过Uniswap和Synthetix的价格操作获利。其基本套路是首先在Synthetix上买入MKR多头,然后在Uniswap上分10-12次,每次买入大概等量的MKR,大约12或15个MKR,通过买入推高价格,并从其MKR的多头中获利。表演还未结束。接下来,该用户在Synthetix买入MKR空头,然后在Uniswap上抛售之前买入的MKR,将价格往下砸,并从Synthetix的MKR空头中获利。

DeFi协议Lido Finance已超过600万ETH存入其流动质押平台:金色财经报道,Dune Analytics 数据显示,DeFi 协议 Lido Finance 已超过 600 万 ETH 存入其流动质押平台,其中,Lido 上周净流入 105,644 ETH,价值约 1.99 亿美元,将存款推高至 6,008,480 ETH 。

根据 DefiLlama 的数据,Liquid Staking 已成为投资者赚取数字资产收益的一种流行方式,使其成为最大的 DeFi 行业之一,总价值达 160 亿美元。[2023/5/5 14:43:50]

精心准备

这位用户之前主要是Maker的用户,使用Maker生成Dai等。不过10天前,这位用户开始突然关注Synthetix平台,在发动攻击前大量使用Synthetix平台,以此熟悉其运行机制。

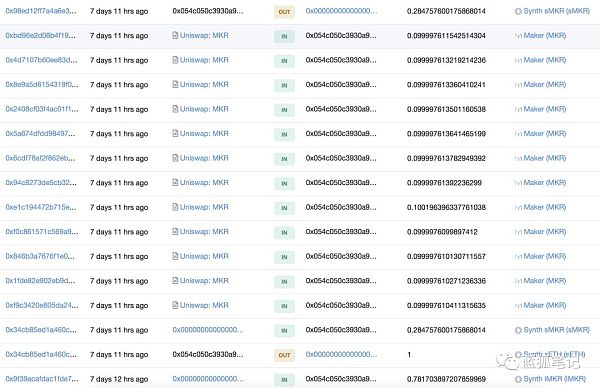

在投入较大资金之前,他谨慎地用小额资金(每次交易以0.1MKR为主)做了一些测试,至少十次以上的反复测试,从其交易时间看,在发动正式操作之前,该用户花了一天多时间进行测试,且没有间断。

(来自etherscan)

(来自etherscan)

DeFi基础设施服务商Fractal Protocol完成600万美元种子轮融资:金色财经报道,DeFi基础设施服务商Fractal Protocol完成600万美元种子轮融资,Hack VC领投,6MV、Archetype、CMT Digital、Blizzard Fund、Circle、CoinShares、GoldenTree、QCP Capital、TheSpartan Group等参投。

Fractal使机构能够清算、结算和管理链上数字资产的抵押品,实现透明的储备证明、第三方抵押品管理和即时链上结算,客户将能够与交易对手实时监控他们的头寸,以降低交易对手风险。[2023/4/18 14:09:51]

正式操作

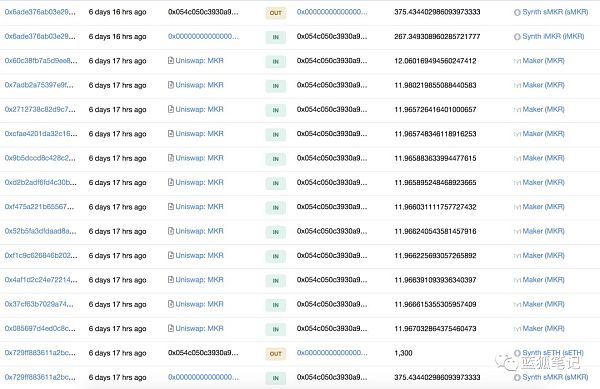

在完成多次重复的测试之后,该用户开始启用较大资金进行操作,用户首先买入370.78个合成资产sMKR,紧接着在Uniswap每次买入11.9个左右的MKR,连续买入11次,一共花了132个左右的MKR(当时价值60,000多美元),然后卖出370.78个sMKR,买入263.9个iMKR;之后在Uniswap卖出MKR,每次12个,共出售10次,售出120个MKR,紧接着卖出当初买入的263.9个iMKR。从那时开始直到5天前一共发起了9次操作,后面几次MKR从12个提升到15个MKR,同时多头和空头也加码,其sMKR最高升至723个,iMKR升至505个。整个操作过程非常紧凑,毫不拖泥带水。

DeFi协议Delta One筹集910万美元,Alameda Research等领投:4月19日消息,基于Solana的去中心化金融(DeFi)协议Delta One筹集了910万美元的种子轮融资,由Alameda Research和DeFi开发商集体Ship Capital领投,本轮融资的其他参与者包括SolanaVentures、Solana联合创始人RajGokal、投资公司Electric Capital和Alley Corp以及Race Capital联合创始人Chris McCann和Alfred Chuang。资金将用于协议的核心开发和生态系统扩展。

据悉,Delta One由Paul和DJ Sengh兄弟于2021年10月在Solana Ignition Hackathon期间创立。Delta One协议为用户提供了一种自动化、低风险的方式,通过投资一篮子或一揽子加密期权来赚取收益,这是一种衍生品,让购买者有权以设定的价格购买或出售标的资产日期。(coindesk)[2022/4/20 14:34:34]

(来自etherscan)

(来自etherscan)

DeFi 概念板块今日平均跌幅为6.44%:金色财经行情显示,DeFi 概念板块今日平均跌幅为6.44%。47个币种中5个上涨,42个下跌,其中领涨币种为:MLN(+30.32%)、LRC(+4.11%)、HDAO(+3.63%)。领跌币种为:BZRX(-14.56%)、KNC(-14.20%)、KNC(-14.09%)。[2021/8/27 22:40:19]

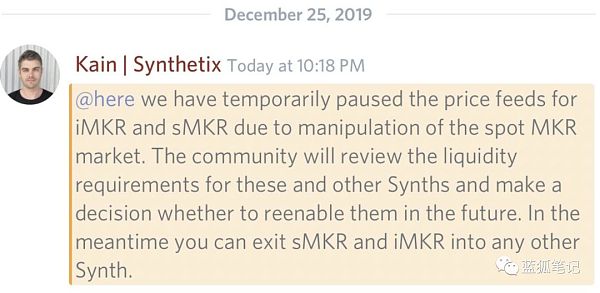

这么多次反反复复进行操作,引起MKR价格的波动,还是引起了社区的注意,其中Synthetix创始人Kain也做出了回应,其间表示暂停iMKR和sMKR的价格流。

(Synthetix创始人在社区进行回应)

(Synthetix创始人在社区进行回应)

从上面操作可以看出,通过Uniswap进行价格操作,有机会通过Synthetix套利,DeFi的无须许可性和相互关联性,带来了好处和创新,也带来了可操作的空间。上述的操作更多像是一种小型的演练,并没有带来大的冲击,也没有带来大的价格崩盘,但这对于MKR资产本身并无益处。如果攻击的量级提升,会带来什么后果?

系统性风险与加密经济危机

Ledger将与DeversiFi在Defi领域展开合作:6月5日消息,加密硬件钱包制造商Ledger宣布与去中心化交易所DeversiFi合作,这标志着Ledger正式加入Defi生态。Ledger是第一个加入DeversiFi的加密硬件钱包制造商。通过此次合作,Ledger用户的硬件设备可直接与DeversiFi平台连接,不再需要中间商,交易过程更加安全快捷。此外,合作还将推动DeversiFi平台数字资产交易量稳步增长。(Cryptobriefing)[2020/6/6]

提到DeFi,人们常会说到“货币乐高”的概念,确实可以带来很多创新和可能性,但同时也增加了系统性的风险。

虽然DeFi的借贷服务往往采用超额抵押来保证资产安全,但随着DeFi的发展,关于提高资产效率的关注越来越多,低抵押的方案也被更多人探索(可参考蓝狐笔记之前发布的文章《通往低抵押的DeFi之路》)。Dan Elitzer提出过“超流体抵押论“,其本质意思是说同一资产可以在多个协议中同时使用,这会是DeFi的发展趋势(可参考蓝狐笔记之前的文章《以太坊的DETH》)。那么,这会产生一个问题,如果同一资产同时被多次利用,会不会产生系统性风险?毕竟我们都经历过2008年的次贷经济危机。

这种苗头已经开始显现。人们试图通过将锁定资产代币化来提高资产的流动性,与此同时,还在考虑多次抵押发行资产。

MakerDAO上可以赚取DSR利息的DAI就成为人们首先关注的对象。MakerDAO现在允许用户在智能合约上存入DAI,然后赚取DSR的利息。DSR的费用源于MakerDAO的稳定费,而稳定费是生成Dai的用户关闭其Vault时支付的费用。

由于DSR中的Dai是存储锁定的,那么让这部分资产流动起来也引起了人们的关注。比如dAppHub可以创建Chai代币,Chai是对赚取DSR利息的Dai的代币化,它代表了Dai和Dai应计的利息。也就是说,用户可以使用赚取DSR利息的Dai来生成Chai。而Chai可以流通,可用来赚取更多利息,而不用锁定在DSR上。

Chai的诞生引起了借贷平台(例如Fulcrum)的兴趣。Fulcrum是加密借贷平台,其平台有Dai的借贷业务,它可以将用户未借出的Dai利用起来,用于生成Chai。也就是说,其借贷平台上的Dai一部分被借出去了,未借出的部分换成了Chai。也就是说,这部分换成Chai的Dai也可以获得收益。这样一来,借贷平台上Dai的出借用户可以获得更多的收益。这个案例充分说明了DeFi可组合性的创新可能性,可以实现资产的高效利用。

一旦一个借贷平台提供这种服务,那么其他平台很有可能跟进,因为用户是逐利的。例如Compound的cDai代币将来也可能可以赚取DSR的收益。假如这样,那么cDai既可以赚取Dai在Compound平台的借贷收益,也可以赚取一部分未出借Dai的DSR收益。同时,cDai将来也可以作为抵押资产借入其他资产。那么,这里就存在二次抵押了。cDai的价值支撑来源于Dai和Dai的利息,而通过cDai抵押借入其他的资产,这意味着,其生成资产也会暴露在cDai的风险中。这里有层层嵌套的风险露出关系,这在后续会提到。

从上面可以看出,人们可以在借贷协议将Dai借出获得利息,也可以通过其他协议(Chai和Maker)获得更多的利息,通过代币化为锁定资产提供流动性,从而获得更高收益。总言之,通过DeFi的无须许可的可组合性,可以实现同一份资产在不同协议中赚取收益,以实现收益的最大化。也就是上述提到的“超流体抵押论”。

DeFi中的Dai可以赚取更多收益,也跟Maker的DSR收益机制有关,DSR的收益跟借贷平台从贷款人那里收取利息不同,DSR的收益来自于MakerDAO的稳定费,可以确保用户获得这种相对稳定的收益。这是它的好处,不过与此同时,这种收益也暴露了其抵押本身的风险,也就是这种收益暴露于Maker系统本身的风险。

对于将来ETH2.0抵押资产的流动性,已经有很多人开始试图为这部分资产提供流动性,由于这部分资产抵押在以太坊上,有人担心它在跟借贷平台等协议的争夺中处于不利地位,甚至因此导致PoS链安全出问题,而有人则认为这种担心毫无必要。因为这部分资产迟早要被代币化,并实现流动性,不会存在抵押动力不足的问题。

从上可以看出,在DeFi中,具有无须许可的组合性,资产代币化的便利性,多次抵押的可能性等,这一切为创新带来无限可能,但这也因此为加密世界的潜在经济危机埋下伏笔。

当前的DeFi主要包括借贷、DEX、衍生品等。目前DeFi协议抵押资产以ETH(有部分ERC20资产或美元支撑的稳定币等)为主。在DeFi大厦中,当前最为基础的项目是以太坊和MakerDAO。一个是DeFi大厦的底层资产以及协议基础设施,一个为DeFi大厦提供稳定币资产。这两者是整个加密DeFi世界稳定的基石。

在这个DeFi体系中,支撑MakerDAO体系的资产是ETH,其通过超额抵押生成Dai,虽然当前是多抵押的Dai,但目前还是以ETH为主。也就是说,就目前而言,Dai本质上是ETH的衍生品,它是基于ETH生成的稳定币。那么,DeFi世界所有跟Dai相关的产品或服务本质上其风险都暴露于ETH的底层风险中。

如果ETH底层是稳固的,那么一切安好。而如果ETH出现问题,会带来一连串的效应。如果ETH急剧暴跌,导致Maker的Vault被清算,或导致Dai不稳定,例如其价格远低于1美元。这会波及到集成Dai的各种借贷协议、衍生品。比如Compound上的Dai借贷会出现问题,这时候使用cDai抵押生成的资产也会出问题。又比如在Fulcrum上开采的Chai同样也会出问题。这种情况下,人们有可能会急于将Dai从借款平台提取,然后尽快完成退出,同样Chai也会被兑换为Dai,以实现退出。在以Dai做抵押的保证金合约中,交易者的头寸也可能会被清算。

在DeFi这样的可组合系统中,越是基础的组件,越是被广为使用的组件,一旦出现问题,整个系统都会收到牵连。正因为DeFi是无须许可的,谁都可以将这些乐高搭建出新的产品或服务,但如果将衍生品进行多次抵押,也可能会导致加密世界内部产生金融危机。

结语

DeFi的无须许可和可组合性带来开放金融的更多创新和可能,可以提升资产利用率,带来更大的金融自由度。不过,任何事情都有两面性。在DeFi蓬勃发展的同时,也潜藏了对应的风险。一旦其基础资产遭到攻击,可能会殃及整个DeFi世界,导致一系列资产暴跌,从而引发加密世界的金融危机。

2008年的金融危机是次贷危机引起的,而加密世界的多重抵押加上无须许可的特性,这让它潜藏了对应的风险,如何来避免加密世界的金融危机呢?这是DeFi发展路上必须面对的问题。

9 月 17 日,Uniswap 推特今天发布消息称,其协议管理代币 UNI 现已在以太坊主网上发布。以太坊地址: 0x1f9840a85d5af5bf1d1762f925bdaddc4201f984。 UNI 代币创世供应的 60% 分配给 Uniswap 社区成员,其中四分之一 (总供应的 15%) 已经分配给过去的用户。

今日,一项名为「ERC721R」的全新 NFT 代币标准正式发布,该功能在 NFT 的智能合约内增加了无需信任的退款功能,允许铸造者在特定期限内自由“退货”.

区块链技术的诞生,除了衍生出加密货币这类新兴资产以外,也为传统金融、数据隐私、供应链、跨境汇款等应用领域带来革命性的突破.

近日,AZUKI交易量频频上涨,日交易量已多次超过BAYC,并且还吸引了NFT藏家dingaling、加密KOL神鱼等很多行业内大V争相入场.

前言:DeFi是当前加密世界的第二个真正的发展。对于它的发展前景,人们都会有关注。它还处于早期,幻想它快速荡平一切是不可能也不现实的,因为它有一些内在的资本低效的问题尚未解决.

目前,元宇宙、NFT热度不断上升,国内外的投资者、明星名人都在关注相关领域,并积极参与,试图从中分得一杯羹.