比特币即将在两周之内减半。临近减半,市场FOMO情绪严重。4月30日14:00左右,比特币强势突破9400美元,市场惊呼“比特牛又回来了。”尽管截止发稿时,跌回8800美元。

市场舆论也都看好比特币减半。最近彭博和福布斯纷纷发文表示,比特币在减半之后将迎来下一波牛市,重回2017年牛市。Google Trends搜索数据也显示,人们对Bitcoin Halving(比特币减半)的搜索热度超过了2016年的峰值,创下5年新高。

同时,因为新冠疫情造成的经济冲击,世界各国央行纷纷开动印钞机放水,而5月份比特币减半后的通胀率会降低到1.8%,低于多数央行2%的通胀目标。

但是币价一定会在减半后上涨吗?CryptoCompare最新发表报告显示,2020年第三次减半与2016年的减半大不相同。

以下内容主要来自CryptoCompare报告,从现货交易量、矿工抛售压力和比特币期权三方面对比分析2020年减半和2016年减半。

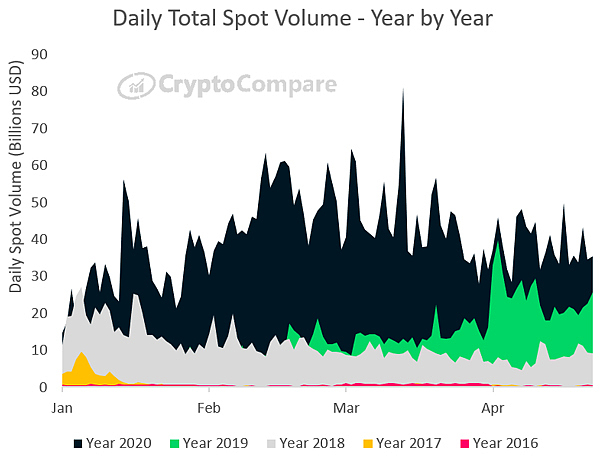

现货交易量

2016年,交易所的比特币现货日交易量很少超过10亿美元,在减半前约两周达到约15亿美元的峰值。相比之下,2020年的日交易量是这一数字的十倍,头部交易所比特币现货日交易量在3月13日达到216亿美元。

更重要的是,2020年的市场拥有更广泛的参与者,更成熟的交易所和更发达的衍生品市场。所有这些意味着减半后第二年的价格涨幅可能会较小。

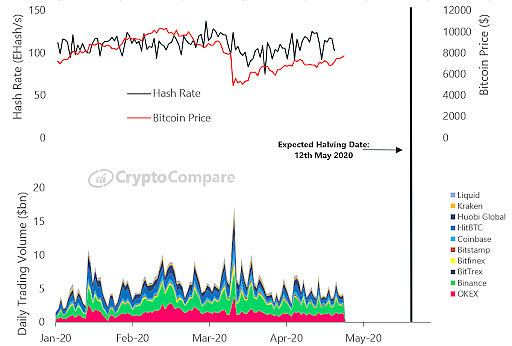

矿工抛售压力

矿工抛售压力

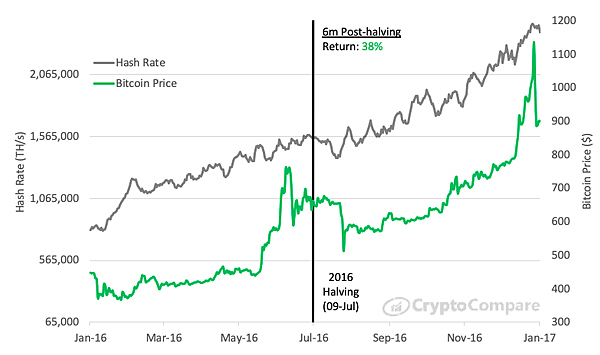

在2016年的减半周期中,矿工是决定比特币市场抛售压力的决定性因素。

市场普遍认为,2016年矿工卖压的减半导致比特币价格在2016年减半事件后几个月以及2017年上涨。

但到了2020年,随着现货和衍生品交易量的增加,以及更多的市场参与者,区块奖励减半带来的卖压下降对总卖压的影响已较小。因此,预计在2020年减半后的几个月,价格上涨不会那么强烈。

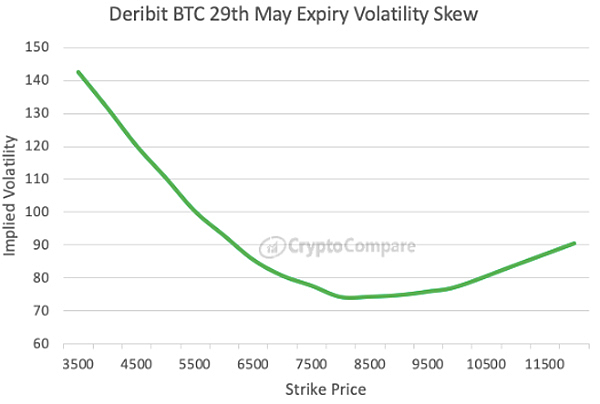

比特币期权市场:预计比特币价格不会激增

与2016年相比,2020年有了更成熟的衍生品市场比如比特币期权。比特币期权市场使我们对市场相信未来会发生什么有一些了解。

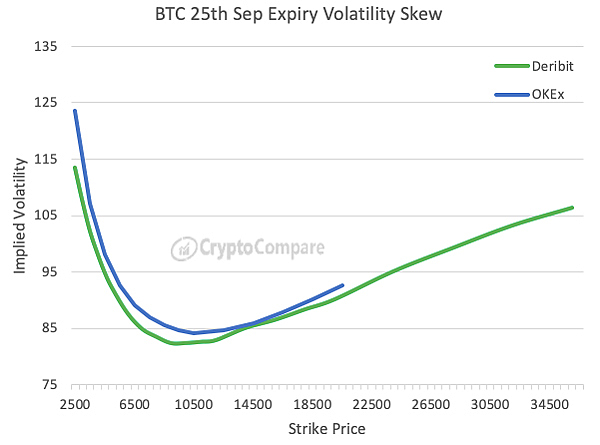

隐含波动率是一种衍生指标,用于衡量资产的预期波动性,交易员使用隐含波动率来衡量市场的前瞻性情绪。隐含波动率越高,期权的期权费就越高,这意味着对这些期权的需求越大。

比特币期权隐含波动率的斜率,代表市场更关注比特币价格下跌的负面因素,而不是潜在的上涨因素。

上图为Deribit的隐含波动率,可以看到左侧曲线比右侧曲线陡峭。这意味着在左侧较低行使价的期权卖方(例如做市商)对这些期权要求更高的溢价,因为他们认为比特币价格存在更大的下行风险。

上图为Deribit的隐含波动率,可以看到左侧曲线比右侧曲线陡峭。这意味着在左侧较低行使价的期权卖方(例如做市商)对这些期权要求更高的溢价,因为他们认为比特币价格存在更大的下行风险。

期权市场并不认为比特币价格会上涨太多,而更担心价格下跌。目前,这对6月,9月甚至12月到期的期权合约也适用。对9月到期的期权,OKEx和Deribit如下所示:

本视频为区块链服务网络BSN发展联盟理事长单志广,在4月25日区块链服务网络BSN商用启动大会上的演讲,大会主办方授权金色财经发布。 单志广表示,区块链服务网络BSN的顶层设计可以用“1基1核6跨7性”来概括。

自比特币和区块链诞生以来,种种非议一直不断,但是随着近几年科学技术的发展和社会用户认知的普遍提高,近期区块链行业利好频传,区块链被正式纳入“新基建”范畴,并准备投入资金高达389亿规模,2020年区块链行业无疑将在主流市场占据一席之地,区块链行业逐渐迈入大浪潮时代。

短线4小时,明显能看到整体,位于一个上升通道内运行,这两天价格沿上沿线震荡上行,不过量价与MACD指标均有背离趋势,短线走势并不健康,极易引发短线跳水,后面反弹空间想继续拉大,通道上沿必须强势突破,突破后就要面临上方强压7800-8400一带,这个区域是周线多均线汇聚压力区,目前量能一次性突破的概率不大。

2020年4月25日,由国家信息中心主办的区块链服务网络BSN商用启动大会在北京召开。在启动大会上,区块链服务网络BSN宣布开启正式商用及国际版海外公测。金色财经作为合作媒体全程报道了本次启动大会。

Glassnode数据显示,持有至少0.1枚比特币的地址数量首次突破300万大关。 坚持有效市场假说的分析师认为,减半已经影响了比特币价格,不会再对价格产生重大影响。但是,有些人认为市场是非理性的,而市场动力学可以用行为经济学来更好地描述。该领域由心理学家丹尼·卡尼曼开创,他因开创性的工作获得了诺贝尔经济学奖。至少在目前,后者可能有优势。

分布式区块链计算平台以太坊的联合创始人V神(Vitalik Buterin)在最近几周发表了很多观点。4月25日,Buterin出现在The Shitcoin Dot Com Show上,讨论即将推出的以太坊2.0。 在采访中,Vitalik被问及一旦网络从其目前的共识算法转换为不再需要这种专用硬件的模型后,人们应该如何处理以太坊挖矿设备。