摘要

受经济政策和地缘影响,全球主要加密货币在触底后开始反弹。美联储及各国央行自2021年末开始加息与调整资产负债表,以及俄乌冲突加大了全球经济市场的不确定性,加密货币领域第一季度出现较大波动。

NFT和元宇宙是资本方青睐的赛道,NFT市场不断扩大,生态系统不断完善。国内,数字藏品作为新的文创载体逐渐受到认可,并成为机构品牌营销和对外宣传的重要手段。元宇宙受到了巨头企业以及各行业机构的关注。目前已经出现与产业结合的应用场景,并带动了诸如虚拟数字人等产业。

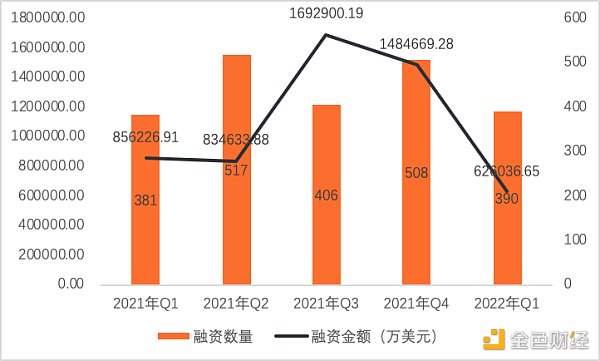

2022年第一季度,全球区块链领域融资数量为390笔,融资金额达62.60亿元。平均单笔融资金额为1605.22万美元,整体较上一季度呈现下降趋势。

融资轮次上,全球区块链领域融资主要集中于种子/天使轮、战略投资和A轮,占比超过70%。场景上,链上应用场景、数字资产相关应用场景和基础设施/技术解决方案是区块链领域最受欢迎的投资场景。

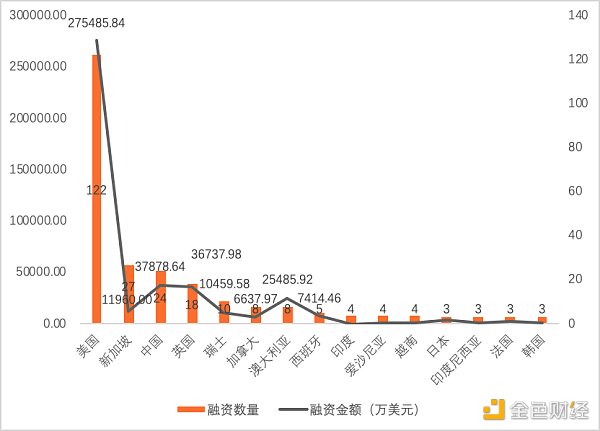

2022年第一季度,美国区块链领域融资数量最多,共计发生122笔,新加坡和中国分别以27笔和24笔排名第二、第三。融资金额上,美国区块链领域公开披露的融资金额为 27.54亿美元,占第一季度融资总额的近44%。中国为1.19亿美元,占第一季度融资总额的1.91%。

2022年第一季度,产业区块链应用实践稳步推进,众多企业及机构开始或深入涉及区块链相关的业务,监管部门也愈加重视和关注。据01区块链、零壹智库不完全统计,2022年第一季度区块链相关政策达74条。

加密货币领域第一季度出现较大波动。美联储及各国央行自2021年末开始加息与调整资产负债表,各主要经济体紧缩的货币政策为加密市场带来利空情绪。此外,俄乌冲突加大全球经济市场的不确定性,全球主要加密货币价格低迷。后期,货币政策和地缘的情况相对稳定之后,加密货币在触底后开始反弹。

NFT仍然是资本方青睐的赛道,虽然交易量从1月份开始有所降温,但在Flow、Polygon和Solana等网络的交易数量大幅增加。NFT市场仍然在不断扩大,生态系统仍然在不断完善。国内,自开春以来,数字藏品作为新的文创载体逐渐受到认可,成为机构品牌营销和对外宣传的重要手段。从数字藏品热销的态势看,消费者对数字藏品这一新型的收藏方式接受度也越来越高。

2023年一季度加密货币公司并购数量创历史新高:金色财经报道,根据咨询公司Architect Partners的一份报告,2023年前三个月,加密货币公司并购的数量创下季度历史新高,因为该领域公司之间的交易有所增加。本季度的交易总数达到54笔,高于前两个季度各50笔并购交易。尽管交易数量有所增加,但交易价值(约4亿美元)与2022年第一季度相比大幅下降,当时有50笔交易,价值约16亿美元。[2023/4/19 14:13:46]

继NFT之后,元宇宙赛道正在崛起。元宇宙作为新兴的赛道,受到了巨头企业以及各行业机构的关注。目前,元宇宙已经开始与产业结合,在社交、旅游和游戏等领域已经出现了应用场景。此外,虚拟数字人作为元宇宙概念下的产业,也迎来加速发展。

在整体产业积极向好的情况下,为分析2022年Q1全球区块链相关行业的具体投融资情况,01区块链从融资数量金额、融资轮次、领域分布、行业分布以及投资机构等不同维度进行了对比分析,以期展现区块链产业投融资全貌。

据01区块链、零壹智库不完全统计,2021年至2022年第一季度,全球区块链领域共计发生2202笔融资,公开透露的融资金额达549.44亿美元。其中,全球区块链领域融资单季数量在400-500笔区间。2022年Q1,全球区块链领域融资数量为390笔,融资金额为62.60亿美元,整体热度较前一时期下降。

图1. 2021-2022年Q1区块链领域融资数量、金额

数据来源:01区块链,零壹智库

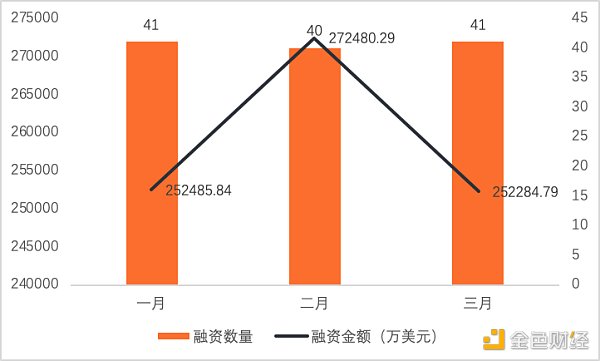

观察2022年Q1各月的具体融资情况,可以看出,2022年Q1融资数量逐月递增,融资金额呈现“倒V形”。3月份区块链领域有141笔融资,融资金额为17.9亿美元,分别占第一季度融资数量、金额的36%和28.59%。

图2. 2022年Q1全球区块链领域融资数量、金额

比特币矿业公司Greenidge:在2021年第三季度开采了近 3500 万美元的比特币:金色财经报道,纳斯达克上市的比特币矿业公司Greenidge Generation Holdings周一披露了有关其第三季度业绩的初步信息。?Greenidge 报告称,在此期间,15,300 名矿工以 1.2 EH/s 的总容量运行,开采了 729 个比特币(截至撰写本文时为 3460 万美元)。在第三季度期间,该公司总共持有价值 5200 万美元的加密货币。

从今年 7 月 1 日到 9 月 30 日,Greenidge 的收入在 3300 万美元至 3700 万美元之间,净亏损在 1600 万美元至 1900 万美元之间。此外,该公司的息税折旧及摊销前利润 (EBITDA) 在 1800 万至 2200 万美元之间。?该公司报告称,其大部分净亏损源于与纳斯达克上市的技术支持公司 Support.com的合并。合并于2021年3 月宣布,并于9 月 14 日完成。?(theblockcrypto)[2021/10/5 17:24:16]

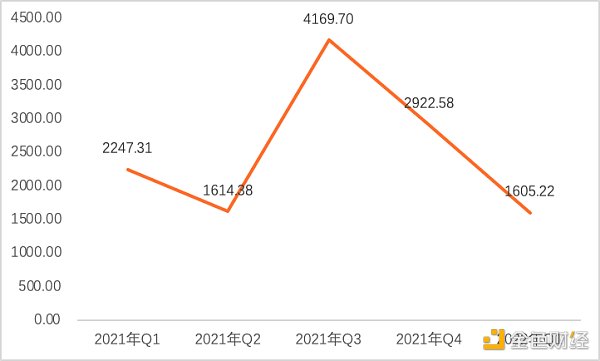

从平均单笔融资金额看,2021-2022年Q1区块链领域的单笔融资多属于千万美元级别。其中,2021年Q3平均单笔融资金额最高,为4169.70万美元。此后两个季度,平均单笔融资金额下降,2022年Q1,这一数值为1605.22万美元。

图3. ?2021-2022年Q1区块链领域平均单笔融资金额(单位:万美元)

从 2022年Q1的各月的平均单笔融资金额看,2月的平均单笔融资金额最高,达到2125.2万美元,3月的平均单笔融资金额有所下降,为1269.50万美元,是Q1平均单笔融资金额最低的月份。

图4. ?2022年Q1区块链领域平均单笔融资金额(单位:万美元)

数据来源:01 区块链、零壹智库

2020年12月Tether净印钞约合26.11亿USDT 总市值突破208亿美元:据Tokenview区块浏览器数据显示:十二月USDT新印钞40.49亿枚,新销毁14.37亿枚,共计净印钞26.11亿枚。其中以太坊上印钞数量约17.61亿,波场链上印钞约8.5亿,新增印钞共计流入4家交易所,共计11.88亿USDT、按流入量排名分别为Bitifinex-8.2亿枚、Binance-3.58亿枚、Peatio-649万枚、Huobi-97万枚。当前USDT总市值已超过208亿美元。[2021/1/2 16:16:09]

注:平均单笔融资金额=公开透露的融资金额/公开透露融资金额的项目数量

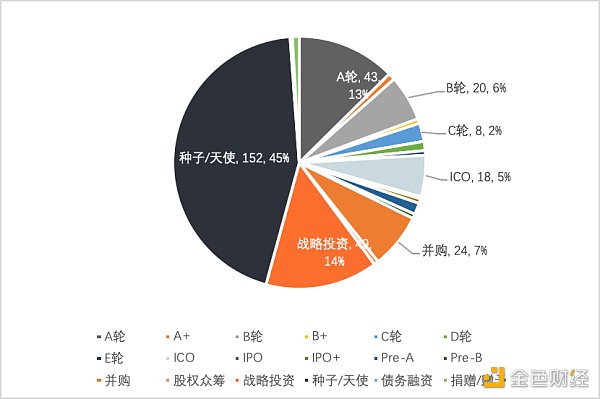

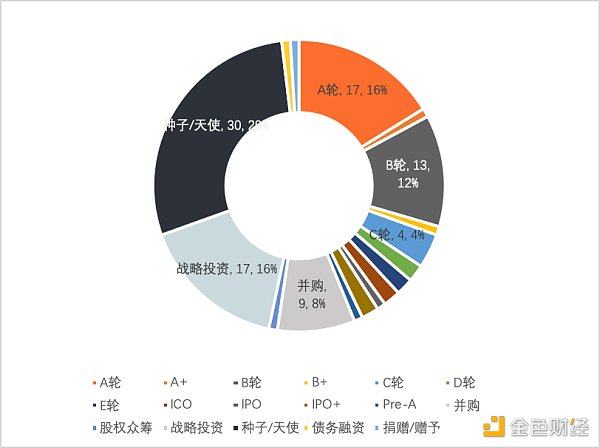

2022年Q1,全球区块链领域融资主要集中于种子/天使轮、战略投资和A轮,分别发生152笔、49笔和43笔,占比分别为44%、14%和13%。此外,并购(24笔)、B轮(20笔)和ICO(18笔)也占一定比重。

图5.? 2022年Q1全球区块链融资轮次分布(按融资数量分类)

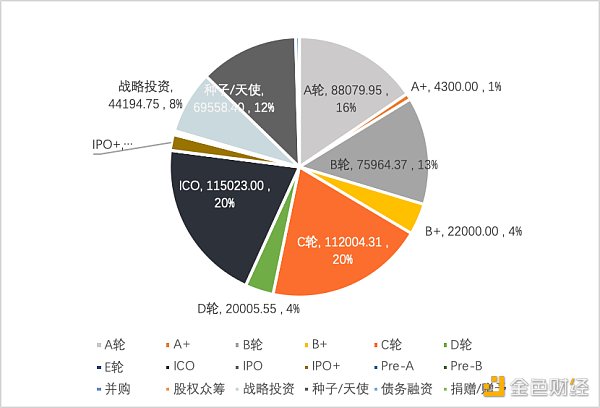

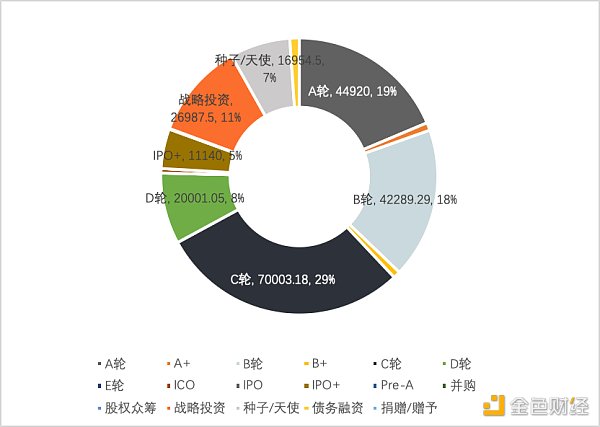

从各种形式披露的融资金额来看,2022年第一季度,ICO和C轮的融资总额都超过了10亿美元。A轮、B轮和种子/天使轮次的融资金额占比均超过10%,战略投资以约4.4万美元,占比8%居后。

图6. ?2022年Q1全球区块链融资轮次分布(按融资金额分类,单位:万美元)

参考通证通研究院、中国工信部信息中心等多家机构的区块链产业分类标准,结合01区块链自身经验,我们将区块链产业分为区块链底层及基础设施(底层)、拓展性技术及解决方案(拓展层/数据层)以及行业应用(应用层)三大类别,在此基础上细分为基础设施/技术/解决方案、数字资产相关应用场景、金融应用场景、实体经济应用场景、链上应用场景等 10 余个二级大类,各大类再细分成 100 余个三级类别。

2020减半行情 | OKEx减半指数上涨2.32%:根据OKEx最新数据,今日减半行情指数为1290.17,近24小时上涨2.32%;在追踪的11种减半概念币里,上涨数量为8种,下跌数量为3种,其中表现最好的币种为BCH +6.74%,表现最差的币种为BCD -2.59%.

注:OKEx减半指数是OKEx Research采用“帕氏指数”编制而成的反映2020年减半概念行情的指数。OKEx减半指数越高,减半概念币种行情越好。[2020/3/6]

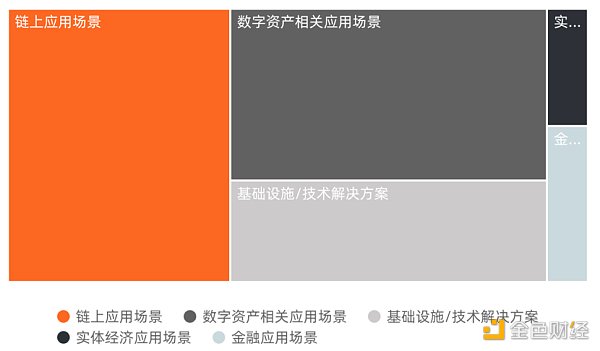

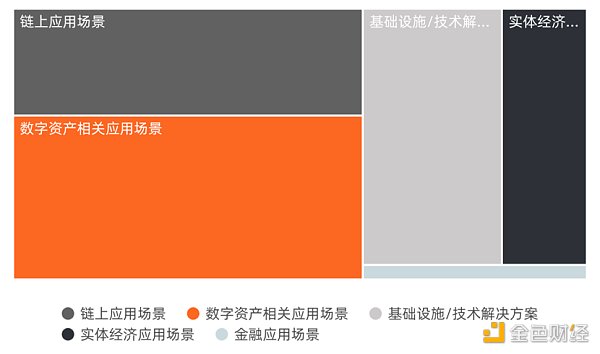

从二级行业融资数量分布看,链上应用场景、数字资产相关应用场景和基础设施/技术解决方案是区块链领域最受欢迎的投资场景,而区块链技术在实体经济和金融应用场景上的落地能力则有待提高。

链上应用场景融资数量最多,为141笔,占比为36.15%;数字资产相关应用场景位居第二,为132笔,占比为33.84%,接着是基础设施/技术解决方案,为72笔,占比为18.46%。此外,实体经济应用场景和金融应用场景分别占比7.94%和3.58%。

图7.? 2022年Q1区块链领域二级行业融资数量分布

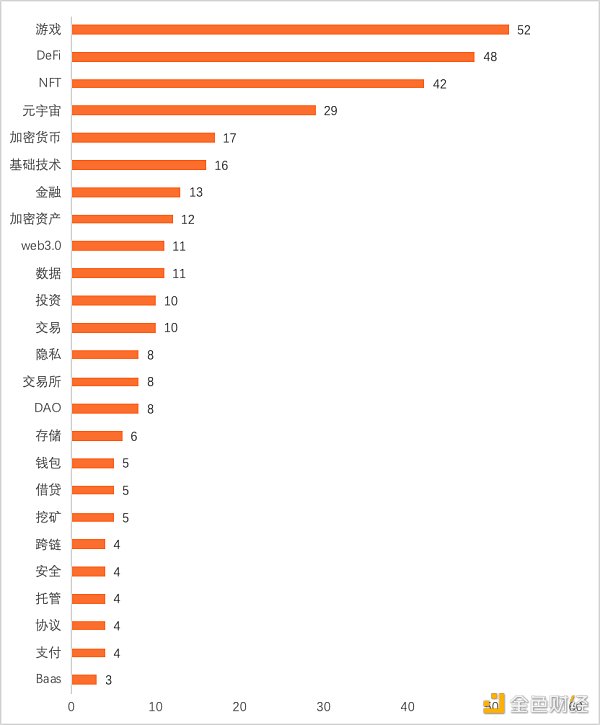

从三级行业分类看,游戏、DeFi、NFT和元宇宙等新领域获得了许多大型机构的关注和布局,也是最受资本方青睐的赛道。第一季度,这类链上应用场景的融资分别共计发生52笔、48笔、42笔和29笔,总计占融资总量的43.84%。

图8.? 2022年Q1区块链领域三级行业融资数量分布(TOP25)

从融资金额来看,2022年Q1,链上应用场景融资金额遥遥领先,高达24.04亿美元,占全行业融资总额的38%。数字资产相关应用场景融资金额位居第二,为 21.57亿美元,占比34%。基础设施/技术解决方案以12.32亿美元位居第三,占比20%。

图9.? 2022年Q1区块链领域二级行业融资金额分布

声音 | Pantera Capital合伙人:2020年加密货币行业需要关注七个关键领域:Pantera Capital合伙人Paul Veradittakit表示,2019年曾在收购、ICO死亡、可扩展性等方面对加密货币行业进行比较准确的预测。2020年需要关注的七个关键领域包括:Libra/Calibra、比特币减半、游戏、DeFi增长、中国央行数字货币、基础架构和Web 3.0、监管障碍。他表示,虽然很难确切地预测加密货币领域未来一年的大事件,但是他相信2020年将是该行业重要的一年,我们将看到一些令人不可思议的创新。(CoinDesk)[2020/1/3]

从三级行业的融资金额来看,DAO和DeFi相关的融资金融较高,分别占区块链行业融资金额的17.25%和11.12%。NFT、游戏和元宇宙等链上应用场景也有不俗表现,基础设施/技术解决方案上,隐私计算、数据、存储和web3.0也是热门的投资赛道。

图10. ?2022年Q1区块链领域三级行业融资金额分布(TOP25)(单位:万美元)

Luna Foundation Guard (LFG) 是一家非营利组织,旨在帮助开发 Terra 生态系统。据透露,它正在建立一个去中心化的外汇储备,以保护 UST 与美元的挂钩。为此,2022年2月22日,该基金会举办了加密世界中最大的私人代币销售活动之一,从几家风险投资公司筹集了 10 亿美元。这也是2022年第一季度最大的单笔融资事件。

此外,单笔融资金额过亿的融资事件还包括以下公司,加密货币衍生品交易所FTX、NFT交易平台OpenSea、零知识隐私应用平台Aleo、全球化加密金融智能服务提供商Amber Group、区块链公链项目Aptos、金融市场软件公司Genesis、去中心化无线基础设施提供商Helium、区块链的电子竞技游戏开发商Immutable、加密投资管理平台CoinTracker、板球 NFT 平台FanCraze。

表1. 2022年第一季度区块链领域融资额Top15

2022年Q1,美国区块链领域融资数量最多,共计发生122笔,占第一季度融资总量的31.28%;新加坡与中国的融资数量相差不多,分别排名第二、第三。新加坡共发生27笔融资,占比为6.92%;中国共发生24笔融资,占比为 6.15%。

在融资金额上,中国区块链领域公开披露的融资金额仅约为美国的4.34%,美国为 27.54亿美元,占第一季度融资总额的近44%;新加坡融资数量位列全球第二,但融资金额为3.78亿美元,占第一季度融资总额的6%;中国为1.19亿美元,占第一季度融资总额的1.91%。

图11. 全球区块链领域融资地区排行榜 TOP15

从2022年Q1美国各月的具体融资情况,可以看出,美国Q1融资数量维持在单月40笔左右。融资金额数值相差较小,其中2月份融资金额最多,约为27.24亿美元,占第一季度融资金额的35%。

图12.? 2021Q1美国区块链领域融资数量与金额

2022年Q1,美国区块链领域融资与全球区块链领域融资的轮次分布大体一致,融资轮次主要集中于A轮及A轮以前。其中,种子/天使融资数量最多,占全部融资数量的29%,其次为A轮和战略投资,占比16%;并购和C轮也占一定比例,分别为8%和4%。

图13.? 2022Q1美国区块链领域融资轮次分布(按融资数量分类)

从已披露的融资金额来看,2022年Q1,美国A轮及以后的轮次占比更大。其中,C轮融资金额最高,为7亿美元,其次是A轮、B轮和战略投资,分别为4.49亿美元、4.22亿美元和2.69亿美元。此外,D轮、种子/天使和IPO也分别占融资总金额比重的5%及以上。

图14. ?2022 Q1美国区块链领域融资轮次分布(按融资金额分类,单位:万美元)

从二级行业融资数量分布看,数字资产相关应用场景、基础设施/技术解决方案和链上应用场景是美国区块链领域最受欢迎的投资场景,分别有45笔、29笔和28笔,三者占比达83%。此外,实体经济应用场景和金融应用场景分别发生17笔和3笔。

图15.? 2022 Q1 美国区块链领域二级行业融资数量分布

与二级行业融资数量分布情况类似,美国区块链领域二级行业的融资金额分布中,数字资产相关应用场景、基础设施/技术解决方案和链上应用场景占全行业融资总额的大头,融资金额分别为10.56亿、9.3亿和5.92亿美元,占比分别为38.34%、33.77%和21.49%。

图16.? 2022Q1 美国区块链领域二级行业融资金额分布

2022年Q1,从中国各月的具体融资情况来看,融资数量呈现下降趋势,1月融资情况最好,融资数量发生10笔,占比45%。2月份,虽然融资数量下降,但融资金额为2.34亿美元,占比61.97%。3月份,融资数量仅为1月份的一半,但融资金融仍高于1月份。

图17.? 2022Q1 中国区块链领域融资数量与金额

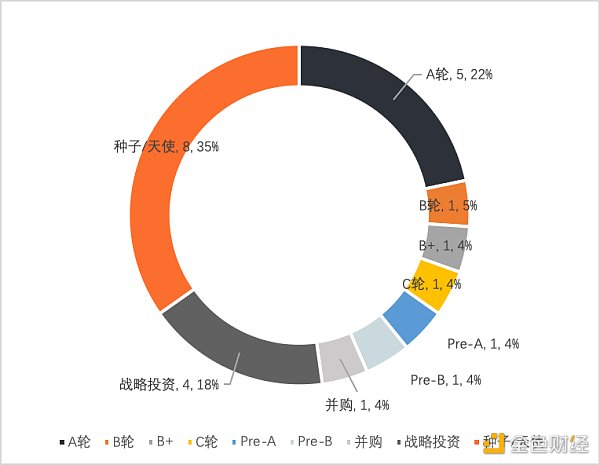

2021年Q1,中国区块链领域融资的轮次主要分布在种子/天使轮、A轮和战略投资。其中,种子/天使轮融资数量最多,占全部融资数量的35%,A轮和战略投资分别占比22%和18%;此外,B轮、B+、C轮、Pre-A、Pre-B和并购分别发生一笔。

图18.? 2022Q1中国区块链领域融资轮次分布(按融资数量分类)

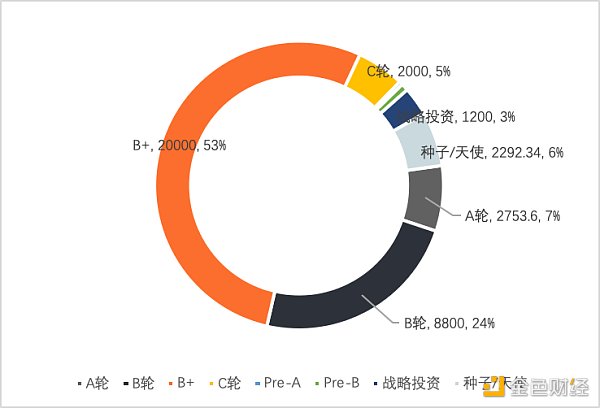

从已披露的融资金额来看,中国在2022年Q1,B+轮和B轮的融资金额最高, 分别为20000万美元和8800万美元。B+轮次融资事件中,2022年2月22日,加密金融服务商Amber Group获2亿美元融资,淡马锡领投, 红杉中国、Pantera Capital、Tiger Global ?Management、Tru Arrow Partners 和 Coinbase Ventures 等现有股东参投等。该笔融资也是中国 Q1 单笔金额最高的项目。

图19. ?2022Q1 中国区块链领域融资轮次分布(按融资金额分类,单位:万美元)

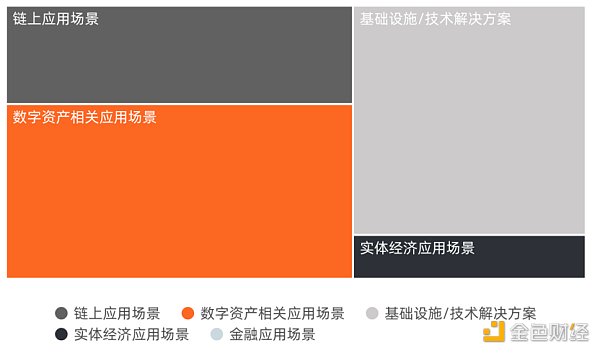

从二级行业融资数量分布看,链上应用场景与数字资产相关应用场景是中国区块链领域最受欢迎的投资场景,分别有13笔和6笔。实体经济应用场景占比为 54%;数字资产相关应用场景占比为25%。基础设施/技术解决方案、金融应用场景和实体经济应用场景分别发生2笔、2笔和1笔。

图20.? 2022Q1 中国区块链领域二级行业融资数量分布

从中国区块链领域二级行业融资金额的分布来看,数字资产相关应用场景融资金额最高,达到3.22亿美元,占全行业融资总额的85%。其次是链上应用场景,为3974.14万美元,占比10%。

图21.? 2021Q1 中国区块链领域二级行业融资金额分布

研究机构 ??01区块链

联合发布 ??零壹财经·零壹智库 横琴数链数字金融研究院

报告主编 ??柏 ?亮 于百程

执笔团队? ?陈丽姗

数据支持 ??杨 ?光?

第四章 如何参与 NFT 风潮?NFT 的发展如火如荼,可供选择的种类多种多样。近些年来,各大网站上更是不乏在 NFT 领域赚取大额利润的人.

近几个月来元宇宙概念的爆火,与近几年来数字孪生的大热,两种现象之间有哪些异同?元宇宙究竟是概念炒作的科幻噱头、资本割韭菜的利器,还是代表了互联网的未来.

相比以太坊,Layer2更像是一个游乐场,你可以在里面享受它的快速便捷,但你不能获得100%的安全.

像 Friends With Benefits 这样支持区块链的团队,正在他们自己的创意社区中使用加密货币进行投资。如果能有效利用这种技术,它对音乐产业可能具有革命性影响.

摘要 Web3 社交需要更多 Crypto-native 的创新玩法,而非 Web2 Copycat.

尽管元宇宙尚处不断扩充定义的进程中,但市场对于虚拟人在其中扮演关键要素已达成一定共识。我们认为,从中短期视角看,虚拟人相关技术逐步落地,应用场景持续拓宽,或为元宇宙概念下技术、内容及产业融合升级.