撰文:Ben Giove,Bankless 撰稿人

传奇投资者、婴儿潮一代的沃伦·巴菲特 (Warren Buffet) 有一句名言:“短期来看,市场是一台投票机,但长期来看,它是一台称重机。”

巴菲特的这句话适用于任何市场,加密市场也不例外。加密市场似乎不断地从一件令人兴奋的事情转移到另一件,无论是狗狗币、模因币 (meme coins) 还是其它无聊的效仿者。

也许没有哪个项目比 Compound 更容易受到这种心态的影响。尽管 COMP 是 DeFi 领域最元老级的项目之一,也是最杰出的货币市场之一,但它可能是 DeFi 蓝筹股中讨论最少的代币。导致这种现象似乎没有明显的原因:深入研究该协议就会发现它和这些其他代币一样有趣。

让我们来看看投资者可能错过了什么,以及 COMP 在你的投资组合中是否值得考虑。

Compound 是以太坊上的一个货币市场。用户可以存入资产来赚取利息,然后这些存款可以被用作抵押品来进行借款。在 Compound 协议中,存款人(lenders) 和借款人 (borrwoers) 的利率是通过算法确定的,根据协议中资产的供求比而变化。

这是以资产利用率 (utilization rate) 的形式来表示的,利用率衡量了一项资产的基础流动性被借走了多少。协议本身会抽取借款人支付的一部分利息作为储备金 (reserves),在协议资不抵债的情况下用作后盾。

为了允许在全球范围内无须许可地使用该协议,而不需要评估参与者的信誉度,在 Compound 上的所有借款都超额抵押的。当用户的抵押品价值低于某一临界值时,第三方就有资格折价购买 (清算) 用户的抵押品。

虽然相对简单,但 Compound 为 DeFi 用户提供了有价值的服务,提供了大量的可选选项,使他们能够以各种不同的方式利用自己的现有资产,例如:

杠杆做多

做空

在不触发应税事件的情况下获得流动性

通过借入资产来进行收益耕作

与其他任何企业一样,DeFi 协议也在寻求建立自己的竞争优势 (或护城河),这样它们就可以既在牛市中茁壮成长,又能在熊市中生存下来。

Compound 已经证明能够做到这一点,有几个不同的原因:

1. 品牌

其中一个关键原因是 Compound 拥有一个非常强大的品牌。在世界一流的 DeFi 团队的领导下,Compound 已经获得了 DeFi 领域中最安全和最经过实战测试的协议之一的声誉。

该项目从未被黑客攻击或利用过,幸存于 2020 年 3 月的“黑色星期四”、2020 年 12 月的一次预言机故障以及最近的 2021 年 5 月的市场暴跌。该项目在上架新资产方面的保守做法进一步增强了用户之间的信任。

日本电信巨头 NTT Docomo成立元宇宙部门:金色财经报道,日本最大的电信运营商 NTT Docomo 成立了一个新部门,专门负责指导其元宇宙的推进。这家名为 Qonoq 的部门已经投入运营,拥有 200 名员工,研发旨在为这家日本运营商的客户集成扩展现实产品的软件和硬件解决方案。[2022/10/12 10:31:42]

目前 Compound 只支持 11 种资产,远低于 Aave (上架26种资产) 和 Cream Finance (上架80种资产) 等竞争对手。虽然这可能会招致一些投资者批评 Compound“行动缓慢”,但我们必须认识到,这种有限的资产选择降低了资不抵债的风险,因为货币资产池的存款人需要承担其中所有资产的风险。

可用作抵押品的资产数量是一个可以调整的变量,虽然更多的资产对用户意味着更多的选择,但也意味着更多的风险。Compound 选择了更少的资产和更少的风险。

2. 集成

Compound 如此成功的另一个原因是,该协议是 DeFi 中集成最广泛的协议之一,Zerion、Instadapp 和 DeFi Saver 等项目为高级用户提供了与该协议交互的方式。这些伙伴关系为 Compound 带来了其他协议可能缺乏的功能。值得考虑的是,与竞争对手相比,Compound 选择成为一个降低风险的货币市场,这使得它成为 DeFi 可组合性中的一个更有吸引力的货币乐高积木。

3. 创建货币市场的难度

为什么你很少听到 Compound 被分叉 (除了 Cream Finance 和币安智能链 (BSC) 上的 Venus) 的原因是:管理一个货币市场需要很多工作。

在评估要上架的新资产、确保清算运作正常、以及调整抵押品和储备金系数等风险参数之间,货币市场需要一个活跃、积极和以长期为导向的社区才能正常运作。

除了管理之外,货币市场还需要流动性,因为市场中锁定的资本越多,市场能够提供的借款量就越多。与 DEXs (去中心化交易所) 不同的是,由于这些货币市场是超额抵押的,这些协议在资本效率方面与 Uniswap、SushiSwap或 Curve几乎不一样。

这是为什么 Compound 和 Aave 几乎没有面临竞争的一个主要因素:在众多不同的资产中吸引大量流动性并不容易。除非提供…

4. 收益耕作

谈到 Compound 的成功,如果不提 DeFi 寒武纪大爆发的关键驱动力--流动性挖矿,那就太过疏忽了。

Compound 的流动性挖矿计划是一个传奇,因为在 2020 年 6 月,该协议开始向用户分发 COMP 代币,这推动开启了 DeFi 2020 盛夏热潮。虽然 Compound 不是第一个实现流动性挖矿机制的项目,但事实证明流动性挖矿对于 Compound 和整个 DeFi 的发展都是一种不可思议的催化剂,Compound 协议的 TVL (锁仓总价值) 在 5 个月内增长了近 10 倍。所有的 DeFi 协议都紧随 Compound 的脚步,这一事件 (即流动性挖矿) 改变了整个 DeFi 行业的发展轨迹。

派盾:Hodlnaut在Compound上偿还了约300万美元的USDT:6月28日消息,据派盾预警监测,加密借贷平台Hodlnaut在过去一小时内已在Compound上偿还了约300万美元的USDT。[2022/6/28 1:36:10]

虽然质疑流动性挖矿的长期可持续性以及该计划结束后会发生什么是合理的,但在某种程度上,无论牛市还是熊市,资本都将具有粘性,因为随着 DeFi 参与者寻求获得协议的本地代币,他们将有永久的动机使用该协议……只要本地代币具有市场价值。

目前,授予 COMP 持有者的唯一权利是治理。与竞争对手 Aave 不同,COMP 在底层协议的功能中没有扮演任何角色 (比如,COMP 持有者无法捕获协议产生的收益,而 Aave 本地代币 AAVE 允许持有者通过质押的方式来保护协议并捕获 AAVE 代币增发奖励和协议费用)。相反,COMP 更类似于我们在 TradFi (传统金融) 中看到的一种不支付股息的股权。

尽管如此,一些投资者竟然完全忽略了代币经济学。

特别是 Compound,需要注意的一个重要指标是其供应计划。

上图:COMP 的供应计划,图源:Messari

COMP 的供应上限为 1000 万枚,分配方式如下:

42.3% (4,229,949 COMP) 分配给协议用户 (4年释放完)

24% (2,396,307 COMP) 分配给 Compound Labs 公司的股东

22.25% (2,226,037 COMP) 分配给创始人&团队 (4年解锁)

3.72% (372,707 COMP) 分配给未来的团队成员

7.75% (775,000 COMP) 分配给社区用于通过其它方式推进治理

尽管有固定的 1000 万代币总供应量,COMP 的流动通胀率 (即预计12个月之后的 COMP 供应量除以当前的供应量) 为 30.57%。

这是一个很高的数字,尤其是考虑到只有 29.6% 的增发量会流入到该协议的储备金库中 (这部分代币实际上是从流通中移除了),而剩余的 70.4% 的 COMP 通过流动性挖矿直接分配到公开市场中。

虽然 COMP 的分配有助于该协议吸引和维持流动性,但也给代币本身的价格带来了下行压力,因为收益耕作并立即卖出 COMP 代币的用户给它带来了持续的卖压。这可能是为何 COMP 代币的表现相对于 ETH 表现不佳 (COMP 今年迄今只上涨了 61%,而 ETH 今年迄今上涨了 152%),而其它 DeFi 蓝筹股 (如 MKR 和 UNI) 的表现则优于 ETH。

Compound有关结束现有流动性挖矿活动的提案投票未通过:4月21日消息,Compound有关结束现有流动性挖矿活动的提案以492678:499849的微弱劣势未获社区投票通过。该提案称大多数流动性挖矿活动产出的 COMP 都会被抛售,导致现有用户和代币持有者处于极大的不利地位,因此提议结束现有流动性挖矿计划,并启动针对新市场的kickstart 奖励。

该提案获得a16z、GFX Labs、宾夕法尼亚区块链等组织的投票支持,但遭Compound首席技术官Geoffrey Hayes、伯克利区块链、Pantera Capital等投票反对。此前在3月,将Compound流动性挖矿活动COPM产出减少一半的提案已获通过并实施。[2022/4/21 14:37:50]

在熊市期间,这种情况甚至很有可能加剧,因为此时收益耕作者们会没有什么动机来维持 COMP 奖励的价值,从而进一步推低价格。虽然 COMP 的分配量在未来三年内将会减少,但由于没有根本性的供应量下降来帮助缓冲这种冲击,Compound 的代币经济学并不是特别“熊市友好型”。

治理或许是 DeFi 中最重要但讨论较少的方面。尽管在许多情况下,治理是直接授予代币持有者的唯一权利。

这种讨论较少的情况令人惊讶,因为治理是一个能够创造或破坏一个项目的领域。如果没有合理的治理系统和活跃的参与者社区,协议可能会自我蚕食,无法适应不断变化的 DeFi 环境。对于投资者来说,这也可能是一个警告信号,因为治理论坛上的低活跃度和低投票率可能是一个项目社区不参与治理的警告信号。

那么,Compound 的治理如何呢

首先,Compound 项目的治理是完全去中心化的。COMP 持有者保持对协议的完全控制,因为只有通过 Compound 社区治理系统才能对该协议进行更改。

Compound 的治理系统非常简单:COMP 代币持有者可以将他们的投票权委托给自己,或者委托给他们选择的地址。当某个地址的 COMP 持有量或被委托量至少达到 100,000 COMP (相当于1%的总供应量) 时可以创建治理提案。当某个治理提案被创建之后,该提案将进入2天的审查期,之后开始投票。投票为期 3 天,如果多数人投票支持该提案,且至少有 400,000 COMP 支持该提案,则该提案将在 Compound Timlock 合约中排队,并可在 2 天后实施。总的来说,Compound 协议的任何更改都需要至少一周的时间。见下图:

Compound 的这种治理系统已成为行业标准之一,被 Uniswap、Gitcoin、PoolTogether 等其他大型项目采用。

Compound 的这种治理系统已成为行业标准之一,被 Uniswap、Gitcoin、PoolTogether 等其他大型项目采用。

虽然 Compound 本身的治理一直都非常活跃,自治理启动以来,已经对 49 项提案进行了投票 (相比之下,其他蓝筹股如 Aave 已经对 18 项提案进行了投票,而 Uniswap 目前仅对 5 项提案进行了投票),但决策过程一直集中在一小部分 COMP 持有者。

ZG.COM于1月15日上线杠杆代币LINKUP、LINKDOWN:据ZG.COM官方公告,ZG.COM将于2021年1月15日16:00上线杠杆代币ETF交易——LINKUP(做多LINK)、LINKDOWN(做空LINK),并开通LINKUP/USDT、LINKDOWN/USDT 交易市场。

ZG.COM杠杆代币是由ZG.COM发行的一种带有杠杆功能的代币(非链上代币),该杠杆代币具有浮动杠杆、智能调仓机制、低费率等特点,并且每个杠杆代币的背后都对应了一篮子的ZG.COM合约持仓,杠杆代币价格将跟踪ZG.COM合约市场的价格变化,并随之产生杠杆水平的涨跌。[2021/1/13 16:04:14]

首先,46% 的 COMP 供应由 Compound 团队和投资者 (股东) 持有;然而,他们经常在投票中弃权。此外,Compound 治理提案的投票率和参与度都非常低,只有 0.55% 的 COMP 持有者参与了治理,当然不仅仅是 Compound 有这样的问题。

有几个原因可以解释为什么会出现这种情况,比如人们很难跟上提案的进度,以及链上投票带来的 Gas 费用。然而,这确实说明了虽然 Compound 是一个去中心化的协议,但它的治理尚未达到同样的阈值。

值得注意的是,DeFi 中的代币民主并没有 1:1 转化为我们所熟悉的传统民主。在 DeFi 协议治理中,缺乏选民的参与可能表明代币持有者之间存在共识,因为如果你支持的提案的轨迹表明它将会被接受,那么你参与投票的动机几乎为零。

高投票率更可能发生在一个有争议的协议升级,因为这会影响所有利益相关者,并激励他们拿出他们的私钥进行投票。

与股票相比,评估建立在公共区块链基础上的加密资产的一个美妙之处在于,我们能够访问和分析无限的实时数据库。与传统企业季度 (财报) 等待时间和企业管理层精心挑选的一系列指标不同,DeFi 投资者可以准确地验证 DeFi 协议表现如何。

我们来看看 Compound。

上图:Compound 协议中的 TVL (锁仓总价值) 变化情况。图源:DeFi Llama

上图中,乍一看,该协议在 2021 年似乎增长迅速。协议中的 TVL (锁仓总价值) 从 19 亿美元增至 59 亿美元,增长了 210%;借款总量从 18 亿美元增至 51 亿美元,增长了 183%。

这些指标表明,尽管以太坊 L1 上的 Gas 费用很高,但用户对利用该协议提供的借款功能的需求依然强劲。这种需求可能来自于 2021 年上半年的牛市,因为当价格上涨时,市场参与者承担风险的意愿更大,将借入更多资金。

瓦特合约将于6月29日16:00正式上线COMP永续合约:新加坡时间6月29日16:00,瓦特合约即将正式上线COMP/USDT交易对,上线期间平台服务器不停机,确保所有合约功能将正常运行。

Comp是Defi领域龙头项目,WBF集团基于对Defi的深入研究,已率先上线COMP代币,此次上线COMP/USDT永续合约,WBF集团旗下衍生品交易平台-瓦特合约将充分利用衍生品价格发现功能,遵循市场供求自由定价。

在此次推出COMP/USDT正向永续合约后,瓦特合约还会上线COMP为保证金的反向永续合约,以及相关的期权产品。同时,为了丰富COMP的应用场景,后续还将推出全币种合约。[2020/6/29]

虽然这些数字表面上看起来很棒,但深入研究数据就会发现,这一增长并不是乍一看所看到的那样,当以 ETH 计价时,Compound 协议中的 TVL 仅同比增长了 15.1%,从 270 万 ETH 增加到 310 万 ETH。见下图:

上图:Compound 协议中的 TVL 以 ETH 计价时的变化情况。图源:DeFi Llama

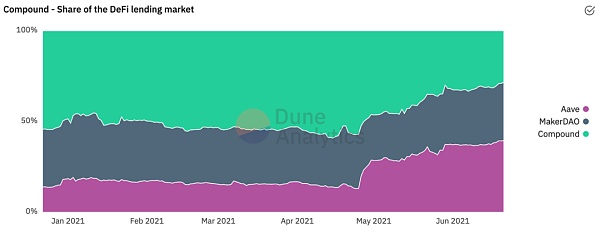

最近几个月,Compound 的主要竞争对手 Aave 也抢占了其市场份额。虽然 Compound 的未偿还债务在今年年初时占到了 DeFi 借贷协议三巨头 (Compound、Maker、Aave) 未偿还债务债务总量的 48.5%,但自那以后 Compound 的这一比例已降至 28.4%。与此同时,Aave 的未偿还债务份额从 18.2% 增加到了 39.5%。见下图:

图源: Dune Analytics

形势发生转变的原因很明显:自从今年 4 月 Aave 启动了自己的流动性挖矿计划,导致这两个 DeFi 协议之间的资本急剧迁移,Compound 就开始失去市场份额。虽然 Aaves 的流动性挖矿计划在今年 7 月份结束后会发生什么还有待观察,但这表明这两个协议之间的资本竞争仍然激烈。

我们也可以从用户指标中看到 Compound 增长的停滞。尽管在 2020 年 DeFi 夏季和冬季期间,该协议在与之交互的唯一地址数量方面经历了快速增长,但其用户增长已在 2021 年趋于稳定。见下图:

图源: Dune Analytics

虽然这更像是对昂贵的以太坊 L1 Gas 费用 (而不是 Compound 本身) 的控诉,但这确实是一个值得关注的领域,特别是由于该项目目前没有部署到任何以太坊 L2 扩容解决方案的计划。

在当前可以选择使用使用特定于应用程序的 Rollups (就像 Loopring 和 dYdX 那样) 的道路之际,Compound 却选择创建一条自己单独的区块链 -- Gateway。这条独立的区块链将允许用户借入任何其他链上的任何资产,而 Gateway 本身通过权威证明 (PoA) 共识由 COMP 持有者治理。更多关于 Gateway 的架构请参阅:

https://twitter.com/compoundfinance/status/1339660221359124481?s=20

虽然 Gateway 是一个雄心勃勃的愿景,有可能极大地增加该协议可以获得的收入,以及治理的价值,但它可能会在短期内给 Compound 带来问题,因为这会导致他们错过通用的扩容方案带来的增长机会。例如,Aave 在 Polygon (以太坊侧链) 上部署的两个月内,其 TVL 已经增长了逾 22 亿美元,使得该协议在 Polygon 的借贷市场上建立一个虚拟的垄断。这已经被证明是一个错失的机会,无论是从竞争角度还是从市场营销角度来看,因为新用户通过 Polygon 被引入了 Aave 而不是 Compound 之中。

然而,值得重申的是,Gateway 的潜力是巨大的。例如,有人猜测,该链将自己定位为能够与央行数字货币 (CBDC) 互操作。

DeFi 协议及其本地代币的一个显著特征是它们产生现金流的能力。

正如我们之前讨论过的,Compound 通过从借款人支付的利息中抽取一部分来产生收入,这些利息现在被用于建立储备金 (Reserves) 以支持该协议。

意味着协议收入最终由两个因素决定:

利率,这取决于资产的供求关系

储备金系数 (Reserve Factor,即协议抽取借款人支付的利息的百分比),这根据资产的不同而决定 (Compound协议中,不同资产有着不同的储备金系数)

虽然目前这种收入来源并非由 COMP 持有者或者该协议的储备金库利用,但这种情况将来很可能会改变。

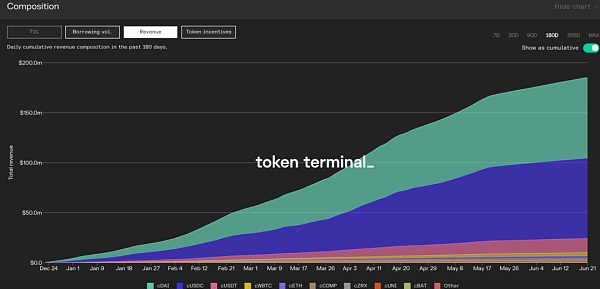

通过这种模式,Compound 在所有的 DeFi 项目中创造了第三大累计收入,在过去一年中该协议总收入超过 2.16 亿美元,其中协议的存款人 (资产提供者) 收入 1.91 亿美元 (占 89%),储备金收入 2400 万美元 (占11%)。见下图:

上图:绿色部分表示 Compound 协议的存款人每天的总收入,蓝色部分表示 Compound 协议的储备金每日的总收入。图源:Token Terminal

深入分析总收入的构成,我们可以看到,Compound 协议的绝大部分收入,也即 80.9%,来自于三大稳定币市场:DAI、USDC 和 USDT,分别占 37.4%、37.0% 和 6.5%。见下图:

上图:过去 180 天内,Compound 平台上的各个市场每日产生的收益增长情况。图源: Token Terminal

这似乎是有道理的:稳定币几乎总是利用率 (即借款需求) 最高的资产,这意味着支付给稳定币的利率是最高的。记住,从货币市场上借入 (borrow) 资产意味着你实际上是在做空该资产,至少到目前为止,许多 DeFi 用户一直在犹豫是否要承担这个风险。

这也强调了一个事实,即收入高度依赖于借款需求,这与更广泛的加密市场的表现有很强的相关性 (见下图)。本质上是:当价格上涨时,借款需求增加,进而带来收入增加。反之亦然,当价格下跌时,借款需求减少,收入也减少。

上图:蓝线表示 COMP 完全稀释后的市值过在去 180 天内的每日变化情况,绿色柱状图表示 Compound 协议的收入在在去 180 天内的每日变化情况。可以看出二者的相关性较强。图源: Token Terminal

我们可以从 Compound 协议每日的收入看出这一点:在一个多月的时间里,当前 Compound 的日收入较 5 月份市场崩盘前的峰值下降了超过 71%。

话虽如此,重要的是要记住,当涉及到确定归入 Compound 储备金 (或未来可能归入协议和 COMP 代币持有者) 的收入时,利率并不是唯一的因素,因为还需要考虑储备金系数 (Reserve Factor)。

储备金系数,也即抽取借款人支付的利息的百分比,在决定有多少收入归入和组成储备金 (Reserves) 方面起着重要作用。

上图:撰文时,Compound 协议中的 DAI 市场的存款利率为 2.53%,借款利率为 4.18%,储备金系数为 15%,DAI 市场的资产利用率是 71.76%。

例如,如前所述,随让 DAI 市场和 USDC 市场在 Compound 协议中收入中的占比几乎相同 (分别占 37.4% 和 37.0%),但由于 DAI 市场的的储备金系数为 15%,因此 DAI 市场抽取的储备金占归入协议储备金利息的 55%,而由于 USDC 市场的储备金系数为 7%,仅占 26%。

这种差异为 Compound 的收入动态增加了一个有趣的细节,因为这说明了储备金系数代表了一种定价权。例如,在熊市,Compound 可以提高储备金系数,以帮助抵消由于利率下降导致的较低的协议收入水平。虽然人们通常认为,DeFi 费用正在竞相降到最低,但鉴于创建货币市场的障碍,货币市场的竞争有限,因此,按理说,相比于面临一连串竞争对手的 DEX (去中心化交易所),Compound 有更大的机会“提高价格”。

Compound 是一个自相矛盾的项目。虽然流动性挖矿在最初推动其增长方面非常成功,但这是以给 COMP 代币价格带来下行压力为代价的。也许从长远来看,这将有利于 COMP 的分配,进而有利于该协议的去中心化,但只有时间会告诉我们答案。

此外,随着该协议将相当大的市场份额拱手让给了 Aave,这种增长现在基本上已经趋于稳定。此外,尽管该协议本身是去中心化的,但一小群参与者对其治理产生了过大的影响。最后,虽然该项目有一个雄心勃勃的扩容计划 (Gateway),但规避通用的扩容解决方案已经导致该协议错失了增长的机会。

然而,Compound 仍是 DeFi 内部的主导力量,并将继续保持这一地位,因为其品牌、流动性、集成以及运行一个货币市场的难度为其筑造了一条宽阔的护城河。此外,该协议是一棵摇钱树,拥有所有 DeFi 企业都觊觎的特性:定价权。

是的,它并不完美。但是 COMP 确实值得一谈。

北京时间6月23日晚,以太坊基金会研究团队在 Reddit 论坛进行了第六次 AMA,包括以太坊共识机制、质押、合并、分片、Layer2 、状态管理及以太坊经济机制等众多主题.

金色周刊是金色财经推出的一档每周区块链行业总结栏目,内容涵盖一周重点新闻、矿业信息、项目动态、技术进展等行业动态。本文是其中的新闻周刊,带您一览本周区块链行业大事.

NFT发行平台是为NFT提供发行、交易等服务的平台。根据平台的所在地,NFT发行平台能够被分为国内和国外两个市场.

针对公链扩容的解决方案不断的被提出,Layer2是否能够成为其最优解,Layer2能提供什么样的价值?本报告将从Layer2扩展的起源讲起,解析Layer2的发展史,把握其发展方向.

web3 到底是什么?它的实现有需要什么底层基础?这篇文章为我们系统解答了有关 web3 的一切.

在我们深入了解 Curve 生态系统中最近发生的事件之前,这里有一个小故事时间 - 使用隐喻和夸张以最好的方式解释以下内容。 如果您对此不感兴趣并且只想要技术性的东西,请跳到您看到的下一个粗体标题。 1936 年,一位名叫让·雅克·多齐 (Jean Jacques Dozy) 的地质学家在新几内亚探险时发现了一处异常现象。