上一集为大家介绍了十几个项目,都是属于DeFi协议的范畴,由于上一集还没介绍完整,今天继续接着介绍DeFi独角兽。

如果没有阅读DeFi独角兽第一集文章,可以回顾往期文章《DeFi独角兽如何引领行业发展》。

永续合约,又叫永续掉期合约,是一种期货合约的衍生品。从交易的角度来说,永续合约类似于传统的期货合约,但又有一些不同之处。它没有到期或结算日,可以随时交割买卖。?永续合约类似于一个保证金现货市场,因此它的交易价格接近于标的参考指数价格(当前价格)。

有中心化永续合约了,为什么需要DeFi永续合约协议?首先让我们先来了解下中心化的永续合约平台,这是需要去中心化合约的前提。

加密货币中心化永续合约开端由BitMEX的亚瑟不满足搬砖套利的现状,在2014年1月,寻找到了毕业于牛津大学的计算机科学家 本·戴罗(Ben Delo),另一个是来自美国的资深程序员山姆·里德(Samuel Reed),三人一拍即合,共同创立了BitMEX。

加密永续合约开创者BitMEX在2020年2020年10月,全球最大衍生品交易所BitMEX被CFTC(美国商品期货委员会)调查,其后BitMex高管在美国直接被逮捕。被质疑涉嫌恶意操纵市场、、贿赂美国海外官员,最终以2400万美金的罚款结束SEC调查。

倒霉蛋BitMEX被罚款之后。它的同台竞争对手币安、火币、OK等,依旧经常出现插针现象,大行情之下宕机,APP提示各种错误,合约用户无法平仓,这是他们最艰难的时刻,只能眼睁睁看着提示爆仓的短信,然后流下了痛恨的泪水,我深有体会。

它们长期被质疑恶意操控市场,这些丑闻丝毫不影响它们继续赚钱。加密用户频繁发声抵制中心化永续合约,这些无助声音引起了去中心化构建者的关注,加密市场变得比以往更加需要去中心化合约。

Perpetual Protocol 永续合约协议

BitMEX在被被调查的两个月之后,Perpetual Protocol上线了他们的产品。

Perpetual Protocol介绍

该协议是基于以太坊的去中心化永续合约交易平台,同时也基于XDAI侧链进行永续合约交易。与订单簿不同的是采用了VAMM与Uniswap相同的 x*y=k 常数乘积公式,可以说是Uniswap和BitMEX的结合体。

什么是VAMM?

Perpetual Protocol改良了以往的AMM的局限性,使用了全新的VAMM机制,扩展了以往的AMM应用空间,可以有更多的可能,将AMM首次突破在永续合约上使用。VAMM池没有真实资产。实际资产被存入在保险库当中,该保险库支持所有类型的资产抵押,与传统 AMM 相比,Perpetual Protocol 使用vAMM作为价格发现机制,但不适用于现货交易。

下面是一个举例参照,将解释VAMM是如何运作的:

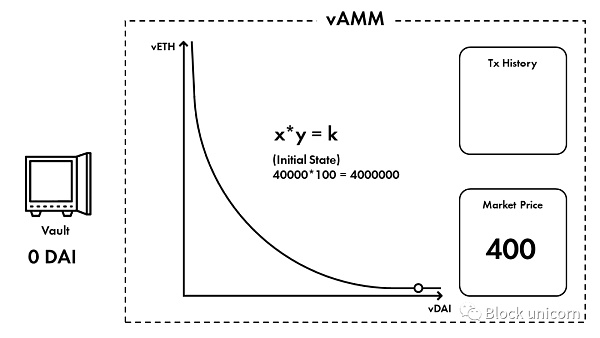

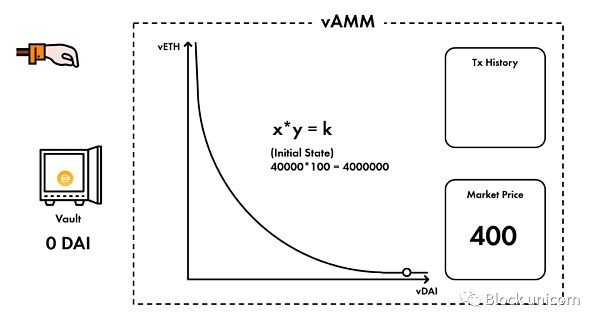

1.?在区块链上创建vAMM之前,创建者设置存储在vAMM 中的虚拟资产数量。假设 ETH 的价格为 400 DAI,创建者可以在vAMM 上以 1 比 400 的比例设置初始数量的 ETH 和 DAI 。为简单起见,我们假设创建者将该vAMM的初始状态设置为 100 vETH 和 40000 vDAI。

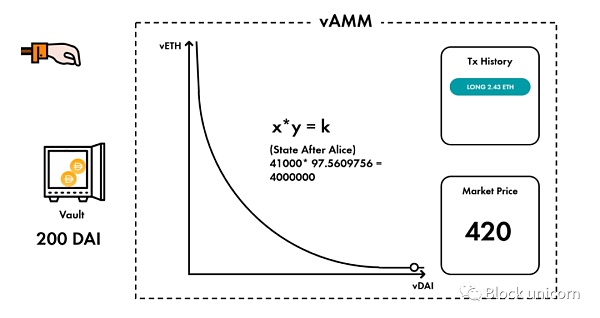

2.?交易员 Alice 想要以 100 DAI 作为抵押品,做 10 倍多的 ETH:

Alice 将 100 DAI 存入 Perpetual Protocol 的保险库,如上所述,这是 Perpetual Protocol 上的智能合约。

DeFi基础设施2Pi Network疑似遭价格操纵攻击,损失约5万美元:1月19日消息,据智能合约安全研究员oracle_0x转发的推文,2PiNetwork的Optimism金库疑似遭遇闪电贷攻击并损失约5万美元。oracle_0x评论称,看起来这是一个价格操纵漏洞,_withdraw金额(USDC)取决于balance()中的流动性池的瞬时价格,攻击者在提现之前兑换了USDC以提高其他资产的价格。[2023/1/19 11:20:56]

Perpetual Protocol 将 Alice 的 1,000 vDAI(100 DAI 的 10 倍杠杆)记入vAMM,作为回报,它根据常数函数 (x*y = k) 计算 Alice 收到的 vETH 数量。

Perpetual Protocol 记录 Alice 现在有 2.4390244 vETH,这个vAMM内部的状态变成了 97.5609756 vETH 和 41000 vDAI。

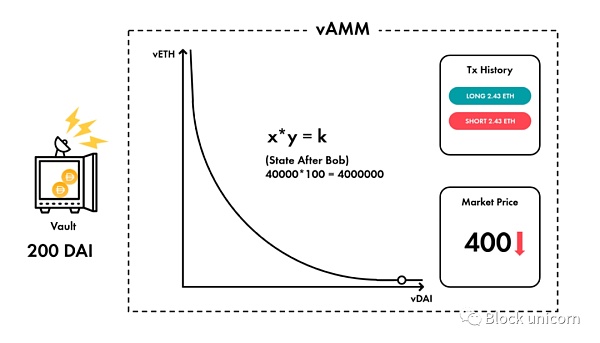

3.? 然后交易者 Bob 以 100 DAI 作为抵押,做空 ETH 10 倍,这意味着:

Bob 将 100 DAI 存入同一个金库。

Perpetual Protocol 将 Bob 的-1,000 vDAI 记入vAMM,作为回报,它根据常数函数 (x*y = k) 计算 Bob 收到的负 vETH 的数量。

Perpetual Protocol 记录 Bob 现在已经做空了 2.4390244 vETH,并且这个vAMM内部的状态现在变成了 100 vETH 和 40000 vDAI。

vAMM 的独特属性,不需要流动性提供者。

由于路径独立性,金库将始终有足够的抵押品来偿还所有使用 vAMM 进行交易的交易者(假设所有抵押不足的资产在破产前已成功清算)。与传统 AMM 的流动性来自流动性提供者提供资产以促进交易的不同,vAMM 的流动性直接来自位于 vAMM 之外的金库。换句话说,不需要流动性提供者的存在来为 vAMM 带来流动性:交易者为每个订单提供流动性。

由于 vAMM 中不需要流动性提供者,因此一开始就没有永久性损失。

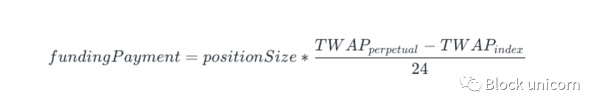

vAMM 本身作为一个独立的现金结算市场。如果我们想让 vAMM 市场价格接近标的指数,我们需要添加一个资金费率,类似于中央限价订单簿 (CLOB) 交易所永久合约的资金支付。例如,下面是 FTX 的资金支付公式:

资金支付激励套利者使市场价格尽可能接近标的指数,并使 vAMM 市场跟踪标的指数。

Perpetual Protocol 利用与 FTX 类似的资金利率公式,因此允许新的衍生品市场利用杠杆进行交易,同时密切跟踪基础指数。

管理滑点

与传统 AMM 相似的是,当 vAMM 的 K 值较高时,交易者遭受的滑点较少,但相似之处到此为止。

对于传统的 AMM,增加 K 值的方法有:

1.鼓励更多的流动性提供者提供更多的流动性。

2.增加交易费用,并回收交易利润以提供更多的流动性。

相比之下,在 vAMM 中,由于 K 值是由 vAMM 运营者在启动时手动设置的,因此即使在 vAMM 创建之后,也可以随时随意增加或减少 K,这有助于市场对最新情况做出响应。话虽如此,尽管 vAMM 运营者具有这种权力,但他 / 她无法转移存储在金库中的用户资金。vAMM 运营者在第一个版本中会是 Perpetual 协议团队,并在之后过渡到 DAO 结构。

Cathie Wood:ARK Invest对以太坊区块链及其DeFi创新表示赞赏:ARK Invest创始人Cathie Wood在推特中表示,ARK Invest对以太坊区块链及其DeFi创新表示赞赏。[2021/8/6 1:38:22]

虽然 Perpetual 协议的第一个版本将手动设置 K 值,但随着时间的推移,我们希望 K 值是按算法进行设置。例如,K 可设置为交易量、未平仓利率、融资支付、波动率及其他变量的函数。

K 值的设置需要保持微妙的平衡。如果 K 值太低,则协议的自然用户将产生过高的滑点,并抑制他们在系统中的交易。然而,如果 K 值太高,那么套利者将没有足够的资金来维持 vAMM 价格与标的指数价格一致。

资金注入

Perpetual Protocol创始人冯彦文带领他的团队在2020年8月,获得了Multicoin Capital领投,加上三箭资本、CMS Holding、Alameda Research ,获得180万美元战略融资。早期获得了币安50万美元种子轮融资。

同年9月,Perpetual Protocol还举行了思慕轮,关于思慕、代币分配与其功能细节请参考链接:https://medium.com/perpetual-protocol/perp-token-distribution-2f1b6196744d

Perpetual Protocol数据表现

在519的利空政策之下,Perpetual Protocol的治理代币PERP走势坚如磐石,当天在币安显示只下跌了8%。5月20日整体趋势反弹,PERP反弹了46%,之后又是下跌行情,触底之后的PERP,回升趋势更加剧烈,截至发稿时,从历史最低3.6美元,涨至最高17.9美元。

治理代币持币地址5942个,PERP稳定上涨的因素跟该协议staking池有很大关系,目前staking池锁定了价值3亿美元的PERP,减少了盘面抛压,代币市值总共才7.2亿美元,足以让其代币轻松攀登高峰。

Perpetual Protocol V1 在2020 年12 月推出,开创了虚拟做市商模式,在不到一年的时间里,促成了超过221亿美元的交易量。

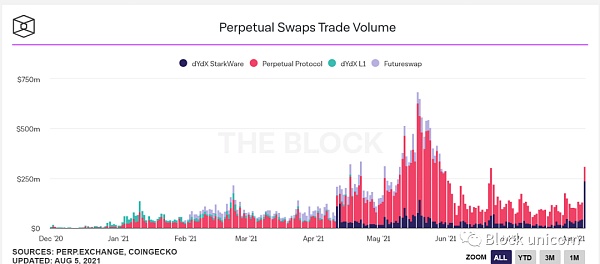

该协议的221亿成交量对于中心化交易平台来说微不足道,对于去中心化合约市场来说,Perpetual Protocol已经是独领风骚。THE BLOCK数据显示该协议上线不久之后,长期占领了去中心化衍生品市场80%的份额。

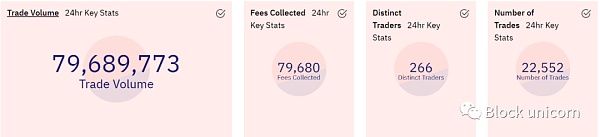

Debank显示总用户地址达到了3900个(准确数据应当不止于此)。24小时成交量7968万美元,活跃用户地址266个,交易笔数22552,当天的协议收入是79680美元,根据以往数据汇总,协议的总收入达到了2200万美元。

在去中心化衍生品交易所还没有出现的时候,国内中心化衍生品交易所行业有句老话 “ 合约交易平台拥有30个用户,可以养活一个小团队。”??Perpetual Protocol的数据可以养活几十个小团队。

中币(ZB)DeFi挖矿播报:DeFi挖矿总锁仓量约4180万美元:据中币(ZB)平台数据,今日DeFi挖矿总锁仓量约为4180万美元,其中存ZB挖矿、存USDT挖矿以及存QC挖矿的锁仓量小幅下降;存QFIL挖矿的锁仓量小幅上涨;存ETH挖矿的锁仓量不变。[2020/10/27]

dydx介绍

该协议由 Antonio Juliano 创立,并于 2017 年推出。建立在以太坊L1 & L2(基于Starkware)的去中心化杠杠订单簿、永续合约订单簿交易,提供22种热门代币交易对,最高可以调整到25倍杠杠。链接你的小狐狸钱包在dydx的二层交易秒成交,无需等待,拥有以太坊网络本身的安全级别。操作起来十分简单,去中心化的应用,中心化应用操作的体验。

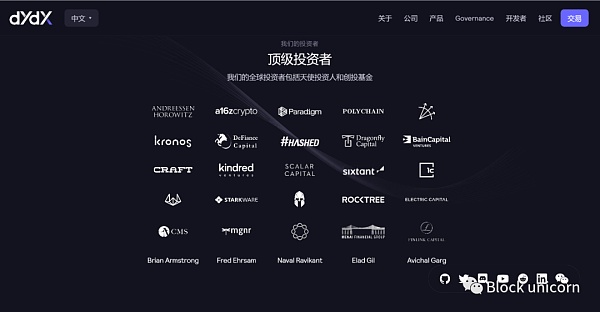

dydx 的投资者

总共经历了四轮融资:

2017年12月22日Coinbase CEO参与了dydx种子轮融资,没有披露具体融资金额。

2018年10月19日获得了Bain Capital Ventures、Abstract Ventures、Craft Ventures等个人投资者的A轮融资1000万美元。

2021年1月27日获得了Capital、Wintermute、GSR、Scalar、Capital、Andreessen Horowitz(A16z)、Polychain Capital ?B轮1000万美元融资。

2021年6月16日由Paradigm领投的6500万美元C轮融资。

dydx仅在本年度就获得了7500万美元的融资,汇集了全球顶级的风投机构,突出资本对其十分热衷,目前来看,我们所能知道的,融资总额已经来到了8500万美元。

经济模型

8月3日,dydx宣布推出治理代币,DYDX 代币总量为 10 亿 ,会在五年内分发给所有的 dYdX 的生态参与方,包括社区用户、投资人和 dYdX 团队。五年之后,社区可以投票决定 DYDX 代币的通胀率进行增发;目前的最高通胀率为每年 2%。

dydx 的数据

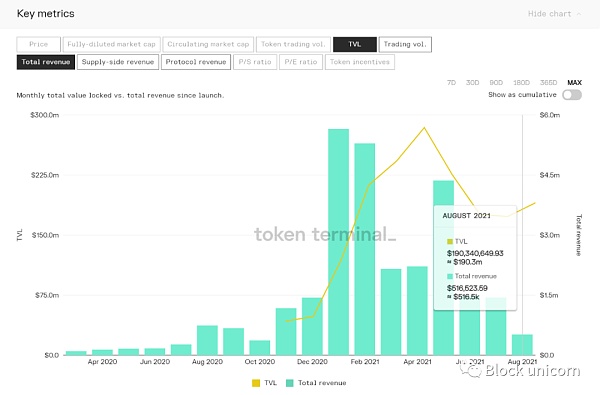

根据Token terminal数据显示,dydx目前的资产锁仓总量是1.9亿美元。从2020年3月份开始计算,18个月以内该协议总共创造了3600万美元的收入,平均每个月有170万美元的协议收入费用。

作为一个去中心化衍生品交易平台,该协议在Debank显示dydx用户地址数量达到了79000个,24小时交易活跃地址1876个,这些用户平均每天为协议贡献5.6万美元收入。

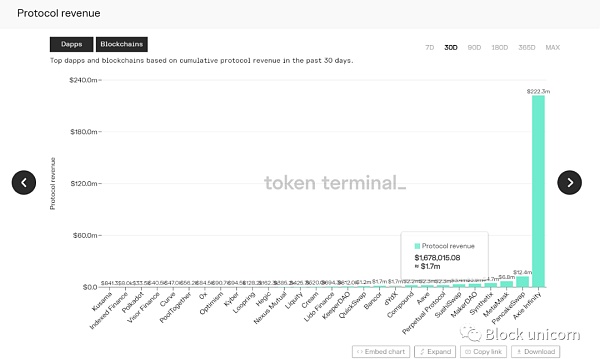

按照Token terminal 每月数据,dydx协议收入在DeFi领域排在了第10名左右,行情回归之后,相信这组数据在不久的将来会发生奇妙的变化。

DeFi永续衍生品协议总结

Perpetual Protocol从去年的12月开始正式上线永续合约协议,在交易期间的用户同时可以获得治理代币的奖励,刺激了用户交易。引导了Perpetual Protocol的交易量持续突破新高,在过去的9个月时间里,协议收入达到了2200万美元,平均每月收入244万美元,dydx每月平均只有170万美元的协议收入,Perpetual Protocol在每月平均协议收入超越了dydx。由于dydx运营时间比较长,协议总收入方面,dydx以3600万美元得以更胜一筹。

NFT市场Blur正式上线,将向用户空投BLUR代币:金色财经报道,据官方消息,在经过4个月的内测阶段后,NFT市场Blur正式上线,并将向用户空投BLUR代币。用户需要于未来14天内在Blur挂单一个NFT才可参与空投。该公司表示,空投是一种激励交易者支付版税的方式。Blur致力于强化NFT的基础设施,满足专业交易者对NFT市场的需求,推动机构采用NFT,同时提升去中心化。

Blur目前已经获得超过1400万美元融资,投资者包括Paradigm、Keyboard Monkey、LedgerStatus、0xMaki、Santiago Santos、Zeneca、Deeze等机构和天使投资人。[2022/10/20 16:30:55]

一直引以为傲的dydx,被快速超车很大原因在于他们之前没有治理代币的奖励,而Perpetual Protocol一直有治理代币刺激用户交易。

dydx很快发现了自己落后的原因,在8月3日推出其治理代币,五年内分发给所有的 dYdX 的生态参与方,包括社区用户、投资人和 dYdX 团队,其中50分配给社区。原本在过去6个月中一直保持80%占有率的Perpetual?Protocol,直到dydx发布治理代币之后的交易数据在24小时之内反超Perpetual Protocol。

在运营方面,dydx更倾向合规方向,吸引了上市纳斯达克的Coinbase CEO & Brian Armstrong,A16z、Paradigm、Bain Capital等顶级资本,这些资本更容易帮助dydx往合规方向冲刺。更值得注意的是Bain Capital,这家多元化风投机构成立于1984年,管理了1400亿美元的资产。拥有强大的背景支撑,dydx在将来是否如他们CEO计划目标实现,让所有人都可以使用高质量的去中心化金融工具。

Layer2 追求极致的性能,作为「二层网络」,可以替Layer1 承担大部分计算工作,比如将以太坊交易从主链上分离出来,降低一层网络的负担,提高事务处理效率,从而实现扩容。Layer2 只能做到局部共识,但是可以满足各类场景的需求。

四大阵营的Layer2扩容方案,其中包括:

1.?ZK?Rollup

Aztecnetwork

Hermez Network

Loopringorg

StarkWareLtd

ZKSync

2.?Optimistic Rollup

Arbitrum

Cartesi?

Optimism?Rollup

OMG Network?

Fuel Labs

3. Plasma

GluonNetwork

Polygon(Matic)

4. Hybri

Celer Network?

独角兽Polygon(Matic)

诸多Layer2扩容方案中,目前最有价值体现的是Polygon(Matic)。Polygon是基于以太坊的扩容侧链和基础架构开发,开发者可以使用Polygon软件开发工具包(SDK),快速部署并兼容以太坊EVM(虚拟机)。下面为大家呈现Polygon数据。

Polygon的数据表现

在激烈扩容竞争中,Polygon迅速崛起,成为了扩容方案中的巨星,逐渐的在以太坊站稳脚跟,踏上了更远的征途。

自从2020年10月上线以来,币安显示Polygon的治理代币0.01898美元,直到今年5月涨到最高2.7美元。用了8个月时间,涨幅达到了142倍,如此惊人的涨幅,纵然离不开数据背后的重要支撑。

腾讯新闻已将原有APP内的“数字藏品”板块替换为“数字订单”:金色财经报道,腾讯新闻已将原有APP内的“数字藏品”板块替换为“数字订单”,其“数字藏品业务调整公告”显示,因业务模式调整转型,自2022年7月1日起,腾讯新闻将暂停数字藏品的售卖服务,用户可以在腾讯新闻APP中查看已经购买的藏品。[2022/7/13 2:11:06]

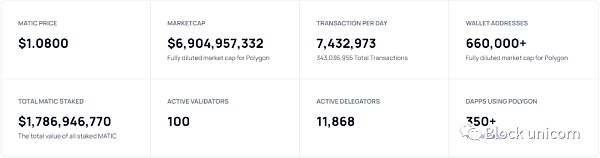

经历大周期回落,Polygon治理代币从最高的2.7美元跌落到了1美元,市值也从160亿美元跌落到了如今的69亿美元。

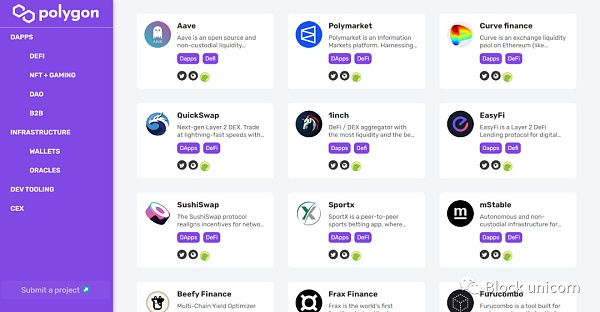

如今Polygon推特的关注者57万,吸引了不仅仅是关注者,还有他们的DAPP开发商Aave、SushiSwap、Curve、Balancer、1inch、BadgerDAO、DODO等著名去中心化应用争先恐后加入到Polygon生态中。

根据其官网统计,已经有350+的应用正在生态中运行,还在不断增加。生态中包含了7大板块,DEFI、NTFT、游戏、DAO、B2B。

下图显示。Polygon生态的钱包地址数量超过了66万个,持币地址15万个,质押了价值17.8亿美元的MATIC,活跃交易地址11868。根据L2bea统计,Polygon生态单凭QuickswapDEX每天的交易量已经达到了73,826,685万美元。

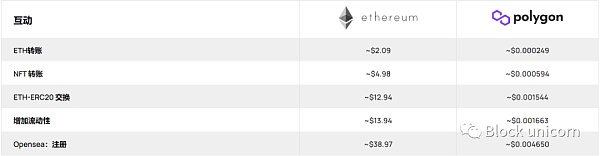

以太坊L1和Polygon交易手续费对比

众多应用的加持,Polygon的资金体量也不断在增加,自2020年10月的500万美元锁仓量,再到现在的47亿美元锁仓量,锁仓量涨幅接近到了1000倍。惊人的增长,让Polygon在扩容第一阶段完美取胜,碾压所有对手。

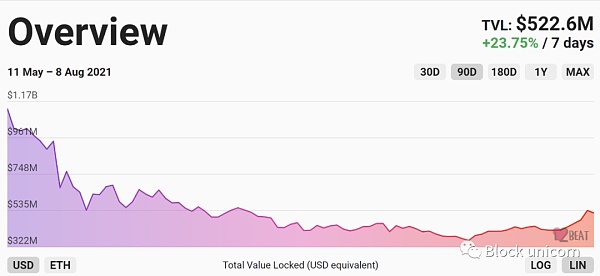

在扩容的竞争中,L2bea统计17家扩容方案的锁仓总和加起来只有5.22亿美元。Optimism、ZKSync、Arbitrum他们曾经在L2的发展道路中,媒体对它们的宣传可谓是声势浩荡,可惜的是只拍起了浪花。波澜不惊的Polygon掀起了惊涛骇浪,可以与之匹敌的对手还没有真正的出现。

Polygon扩容方案总结

Polygon虽然强大,但是它也有缺陷,没有天生完美。成千上万的用户愿意接受它的优点也愿意接受它的缺点。

缺点:Polygon目前只有100个节点保证该网络的安全和验证,网络的安全和验证不依赖以太坊,依赖Polygon自身节点维护网络安全。3个月前,Reddit社区讨论了关于该网络的问题所在,这100个验证节点的前3个地址控制了54%的MATIC,币安在这54%当中占有一半以上的筹码,如果这个集中地址发动51%的攻击,将是轻而易举的事。

发动51%的攻击是有可能的事情,用户相信他们不会做出这么愚蠢的事,因为这样摧毁他们毕生积累的声誉,还有他们未来可期及细水长流的生意。

优点:由于以太坊长期处于手续费昂贵的状态,Polygon给出了良好的方案,解决了用户的诉求。上面交易手续费比较中,图片显示Polygon的交易和转账手续费也是相当低廉。每秒可以处理1000~9000笔交易,Polygon声称以太坊2.0上线之后,每秒可处理高达65000笔交易。

合作伙伴如需加入该生态,可以直接通过SDK部署在生态中运行,为合作伙伴节省了更多的开发成本和时间。350+的合作伙伴,拥有超过100万用户的庞大体量,足以继续推动Polygon往前发展。

未来之路:

在几个季度之前,各项数据暴涨的情况下,团队将原先的MATIC改名为?“Polygon” 。在未来的更新迭代中,Polygon将支持所有的Layer2网络的连接,如Optimistic Rollups,zk-Rollups、Plasma之类的以太坊扩容技术,该团队将其称之为 “ 以太坊上的波卡 ”,除此之外,并将Polygon链接到其他区块链,用博大精深的中国话来理解:融通四海。

2020年6月,被称之为算法稳定币鼻祖的AMPL横空出世,创造了算法稳定币概念被炒上了天。随后的几个月,突如其来的仿盘ESD,?Basis、Mith、ONS,来去匆匆的它们只留下了伤感和已经崩溃的K线。

沉静已久的AMPL在前段时间,在4月22日发行了他们的治理代币,只要交易过AMPL的用户,可以获得价值10万左右FORTH治理代币。仿佛AMPL又回到了春天,这种感觉没有持续太长时间,就消失了。

AMPL严格意义来讲不是真正的算法稳定币,算法稳定币的含义是要通过算法维持标的稳定在一定的价格区间。

AMPL官方定义是:AMPL 协议会根据需求自动调整供应。当价格高时,钱包余额增加。当价格低时,钱包余额会减少。这是一种通缩和通胀算法,该算法很容易产生套利者循环套利,通胀的时候抛售代币,通缩的时候买入代币,不断的循环这种方式。

假如需要去超市买1块钱的生活用品,到收银台付款时,你的钱包只有1个AMPL,这时候你又遇到通缩情况,你的AMPL就会减少,这时肯定是没有足够的资金支付购买,商品则不会随着AMPL通缩或通胀,当然,AMPL不会用到生活上。

AMPL是算法稳定币的前奏,

更加值得一提的算法稳定币协议?Fei Protocol?

Fei Protocol 是一种完全去中心化的算法稳定币,首先,我们知道现有的USDT、USDC、PAI是由中央银行控制,这些都不具备去中心化特点,面临极大的审查及监管风险。

其次,市面上热门DeFi稳定币DAI,使用以太坊为例,以太坊在DAI的金库抵押率150%,至少需要生成10000DAI的才能使用其金库,意味用户需要抵押不止10000价值美元的以太坊。DAI的方式,使资金利用率严重下降,Fei Protocol提高资金效率的同时还可以使用ETH 1:1生成FEI(稳定币)。

Fei Protocol资金注入

3月9日Fei Labs从Andreessen Horowitz(a16z),Framework Ventures,Coinbase Ventures和AngelList创始人Naval Ravikant等人筹集了1900万美元。

顶级风投机构的加持下,得到非常大的关注。Fei Protocol在4月3日结束创世开启,持续了3天时间,共募集639000ETH。募资的3天内拉高了以太坊,ETH/FEI交易对为Uniswap增加了25亿美元流动性,成为了DeFi历史一刻。

虽然Fei Protocol得到庞大的资金支持,但是FEI没有按照该团队设想那样,将FEI稳定在1美元。由于出现算法漏洞被攻击套利,最低跌至0.6美元,直到6月19日,FEI重回相对稳定的价格0.99~1.001浮动。

FEI如何保持价值稳定

首先市场行为,当FEI低于1美元,所有人可以买入使其价值回归至健康状态,价格高于1美元可以抛售产生套利。如今的OTC商家也是如此,低价收回USDT然后高价卖出,赚取中间差价,获得利润。

协议控制器(PCV)行为

FEI在价格低于1美元,市场没有买入单,触发PCV回购FEI的动作,低于1美元出售FEI的用户会受到4%的损失惩罚,买入的用户可以获得2%的奖励。

需要了解更多Fei Protocol请查看以下链接:https://medium.com/fei-protocol/introducing-fei-protocol-2db79bd7a82b

治理代币分配:https://medium.com/fei-protocol/the-tribe-token-distribution-887f26169e44

Fei Protocol数据表现

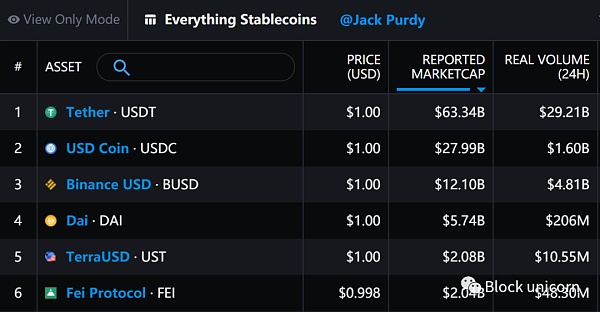

在众多算法稳定币中,Fei Protocol算是目前数据最为出色的,稳定币是需要更多的人采用和接受,它才有价值。

在Messari稳定币板块显示FEI当前价格稳定在0.998,总市值20亿美元,24小时的成交量4830万美元。

在Uniswap的ETH/FEI锁定了价值3.7亿美元,24小时成交量2774万美元,创造了83239美元的手续费收入。

稳定币的使用率,需要慢慢的积累,让其在更多平台上线,FEI目前在14家交易所上线,FEI的代币地址超过2万个,使用的人越多它就越稳定。

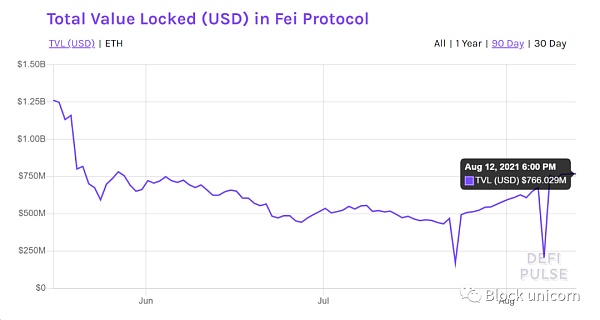

临近Coinbase公布Fei Protocol的治理代币TRIBE上线之前,锁仓从2亿美元拉升到7.76美元,锁仓瞬间翻了2.5倍, 8月12日Coinbase正式宣布上线TRIBE。

Fei Protocol的竞争对手们

曾经被誉为稳定币中的3大豪杰:Fei、Float、Reflexer。

FLOAT、Reflexer是否是真的是稳定币的豪杰,从数据表现来看,我们就可以一探究竟。

首先是Float?Protocol

与Fei Protocol不同,Float没有任何融资,匿名团队建立,治理代币分配完全社区化。

Float Protocol 是一种完全不同的稳定币。与其固定一个值,不如将其设计为随着对自身与加密货币需求的变化而「浮动」。其目标是降低短期波动性。长期来看,它的价值会随着加密货币的增长而增加,以保护用户的购买力。

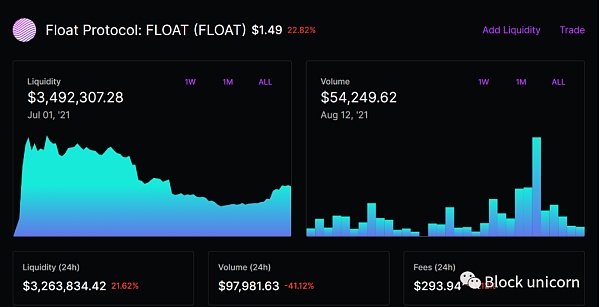

FLOAT在Sushiswap24小时的锁仓量326万美元,24小时交易量只有97981美元,创造了293美元的手续费收入,仅上线了Sushiswap一家去中心化交易所,这种方法显然无法使大众频繁使用它。

Reflexer

Reflexer也是一个吸引了众多风投公司的算法稳定币,Pantera Capital 和、 Lemniscap 、Paradigm 、MetaCartel Ventures、Divergence Ventures、Standard Crypto、The LAO等机构,以及Compound、a16z、Synthetix、Aave的团队成员均参与了Reflexer的投资。

其稳定RAI和DAI比较接近,同样使超额抵押的算法稳定币,不同其他稳定币的使RAI长期锚定在3美元,由于使用超额抵押,比较起FEI更加稳定。

RAI在Uniswap显示总锁仓量是5320万美元,24小时交易量229万美元,创造了6883美元的手续费收入。

RAI通过了众多机构鼎力相助,上线了5家交易所,交易量并不如人意,对比起FLOAT稍微逊色一点。

对于中心化稳定币来说,目前的算法稳定币并不稳定。

算法稳定币从数据来看,Fei Protocol在未来最有可能成为被大众接受的算法稳定币。稳定就像我们平时使用的人民币一个道理,越多人使用某种稳定币或是储备某种稳定币,扩展更多的金融用例,它才会稳定,变得有价值。

好比美元,全球货币,全球将其作为储备货币,在世界每个角落都可以流通,在中东购买石油需要用美元作为结算,拥有美元可以在全球做更多的金融投资选择。这就是稳定币需要做的事情,用它做更多的事情,让更多人接受它。

众多算法稳定币之中,似乎Fei Protocol更懂得如何让别人频繁的使用FEI,其社区也在极力推荐FEI团队约谈更多的交易所上线其稳定币,扩大使用频率,这种做法非常合理,这种做法的确提升了FEI交易量。客观数据显示,现在所有的算法稳定币交易总量加起来不及FEI一个。

Lending 作为 DeFi 领域的基础设施,竞争一向惨烈。但是根据最新数据显示。Aave 在今年开始逐渐超过老大哥 Maker 和 Compound,一跃成为行业龙头.

想了解韩国币圈及生态?看这一篇文章就够了区块链行业主要由币圈、链圈、和产业圈组成。相比于技术属性居多的链圈和圈外人难以理解的产业圈,币圈是最“接地气”的.

“元宇宙”(Metaverse)概念起源于Neal Stephenson的科幻小说《雪崩》(Snow Crash),描述了一个人们以数字身份在多维空间中与各种软件进行交互的世界。

各区委、区政府,市委各部委办,市各国家机关,各国有企业,各人民团体,各高等院校:经市委、市政府同意,现将《北京市关于加快建设全球数字经济标杆城市的实施方案》印发给你们,请结合实际认真贯彻落实.

金色周刊是金色财经推出的一档每周区块链行业总结栏目,内容涵盖一周重点新闻、矿业信息、项目动态、技术进展等行业动态。本文是其中的新闻周刊,带您一览本周区块链行业大事.

Lido 是一个以太坊 2.0 质押服务平台,用户可质押任意数量 ETH,并 1:1 获得质押代币 stETH,参与 DeFi 市场其他服务.