注:原文作者为Vitalik,以下为全文编译。

Nathan Schneider最近发表了一篇文章?,描述了他对加密经济学的看法,特别是关于加密经济学治理方法的局限性,以及加密经济学可以用什么来增强其实用性。当然,这是一个对我来说很亲切的话题(),所以我很高兴看到有人把区块链空间作为一个知识传统来认真对待,并从不同的独特视角来参与讨论这些问题。

Nathan的作品试图探索的主要问题很简单。有一大批知识分子的工作批评了他们所说的 "经济化"、"新自由主义 "和类似术语的泡沫概念,认为它们腐蚀了民主价值,并因此使许多人的需求得不到满足。(但)加密货币的世界非常经济(很多代币到处飞,有很多功能被分配给这些代币),非常新(这个空间有12年历史!),也非常自由(自由和自愿参与是整个事情的核心)。这些批评意见也适用于区块链系统吗?如果是的话,我们应该得出什么结论,以及如何设计区块链系统来解释这些批评?Nathan的答案是:更多的混合方法,结合经济学和学的想法。但是,要实现这一点,实际上需要什么,它能带来我们想要的结果吗?我的答案是:是的,但其中有很多微妙之处。

在Nathan文章的开头,他简要地描述了对过度使用经济逻辑的批评。也就是说,他自己并没有进一步深入探讨潜在的批判,而是倾向于指出其他已经深入探讨过这个问题的资料:

在这一点上,值得指出的是,这里被批评的 "新自由主义 "与 "新自由主义项目 "的人们欢快推动的 "新自由主义 "不同;这里被批评的东西是一种 "足够的两党贸易可以解决一切问题 "的心态,而 "新自由主义项目 "赞成市场和民主的混合。但Nathan所指出的批评的主旨是什么呢?每个人都表现得更像经济人,可这有什么问题?对于这一点,我们可以绕道而行,窥探一下来源,即温迪-布朗的Undoing the Demos。?该书帮助提供了一份最重要的"四种有害影响"的清单(以下是经过重新格式化和删节的直接引语)。

Nathan文章的大部分内容是沿着分析这些问题如何影响DAO和具体的加密货币空间内的治理机制展开的。Nathan专注于三个关键问题:

财阀制:"那些比其他人拥有更多代币的人比其他人拥有更多[我想说的是,不成比例的]决策权......"

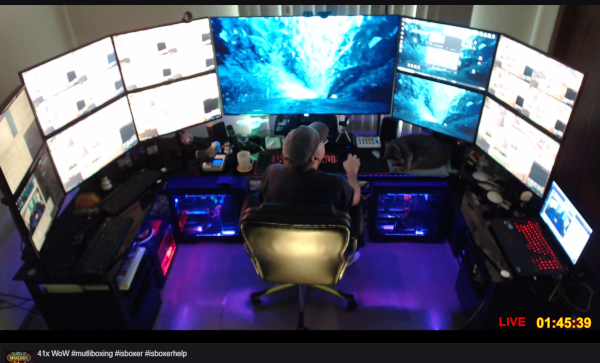

对各种动机的接触有限:"加密经济学只看到所涉及的人的某一部分。诸如自我牺牲、责任和荣誉等概念是大多数和商业组织的基本特征,但很难用加密经济学的激励设计来模拟或接近。

积极和消极的外部性:"环境成本是典型的外部性--对于系统所理解的反馈回路来说是不可见的,它作为激励措施传达给用户......资助"公共产品"的挑战是外部性的另一个例子--也是威胁到加密经济系统的可持续性的一个例子"

对我来说,自然产生的问题是:(一)我在多大程度上同意这一批评,以及它如何与我自己的想法相吻合,以及(二)这对区块链有何影响,区块链协议需要实际做些什么来避免这些问题?

我不同意其中一些观点,但同意另一些。我一直怀疑对 "粗俗和不道德的商业化 "的批评,因为这经常让人觉得作者试图将他们自己的厌恶感和审美偏好洗成宏大的伦理和意识形态--这是所有此类意识形态的共同罪过,通常右派(这里随便举个例子?)甚至比左派更多。早在我钱少得多,有时为了避免出租车费而步行整整一个小时到机场的时候,我记得我就曾想过,我很想为献血或用我的身体做临床试验而得到补偿。因此对我来说,这种交易是不人道的剥削的想法从来都不具备吸引力。

但同时,我也远不是Walter Block式?的所有当地自愿的两方交易的辩护人。我曾在不同的文章中写过自己的观点,表达了与温迪-布朗清单中部分内容类似的担忧:

多篇文章谴责了买票的恶行,甚至是一般的金融化治理。

公共产品资金的重要性。

由于资本效率等微妙问题导致的金融市场的失败模式。

那么,我自己对混合金融和治理的反对意见从何而来?这是一个复杂的话题,而我的结论在很大程度上是我自己多年来试图找到一个经济上稳定的金融化治理机制的失败结果。

在被贬称为 "球形牛经济学 "(spherical cow economics)的标准假设中,人们通常倾向于关注完全信息和完全理性的不现实性。但是,隐藏在列表中的不现实的假设让我觉得更有误导性,而那就是个人选择:认为每个代理人都在单独做出自己的决定,没有一个代理人在另一个代理人的结果中拥有积极或消极的利益,也没有 "边际博弈";唯一能看到每个代理人的决定的是我们称之为 "机制 "的黑盒子。

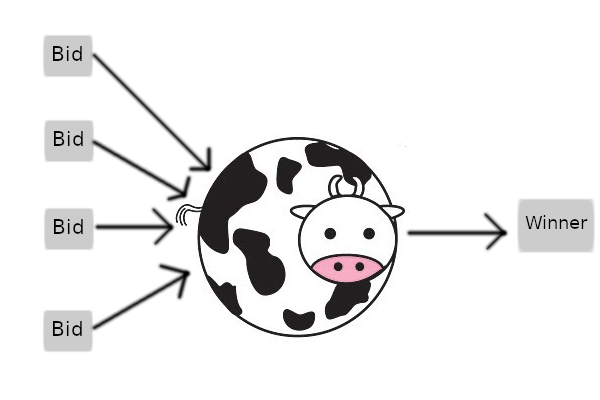

这个假设经常被用来引导复杂的装置,如VCG机制?,其理论上的最优性是基于完美的论点,即由于每个玩家支付的价格只取决于其他玩家的出价,每个玩家就没有动机做出不反映其真实价值的出价来操纵价格。在理论上,这是一个完美的论点,但一旦引入两个玩家是机制外的盟友或对手的可能性,那么它就会完全崩溃。

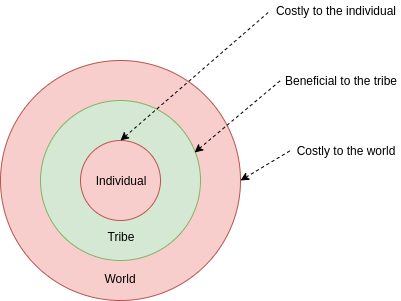

经济学和受经济学启发的哲学很擅长描述当 "玩游戏 "的玩家数量从一个增加到两个时出现的复杂性(见默里-罗斯巴德《自由伦理?》中克鲁索和星期五的故事,就是一个例子)。但这一哲学传统完全忽略了的是,增加到三个玩家会增加更多的复杂性。在两个人之间的互动中,两个人可以互相忽视,也可以打架或交易。在三个人之间的互动中,存在一种新的策略:三个人中的任何两个人都可以沟通并联合起来,共同对付第三个人。三人是最小的分母,在这里有可能谈及51%以上的攻击,可以使小团体之外的人成为受害者。

当只有两个人的时候,更多的协调只能是好事。但是一旦有三个人,错误的协调可能是有害的,而防止有害协调的技术(包括去中心化本身)可能变得非常有价值。而正是这种对协调的管理,就是 " "的本质。

从两个人到三个人,引入了不平衡的协调带来伤害的可能性:这不仅仅是 "个人与群体的关系",而是 "个人与群体与世界的关系"。

现在,我们可以理解尝试用这个框架来理解 "金融 "的隐患。金融可以被看作是在许多种不试图防止共谋的系统中自然出现的一套模式。任何声称自己是非金融的系统,但实际上没有努力防止共谋的,最终将获得金融的特征,如果不是更糟糕的话。要想知道为什么会这样,可以比较一下我们都熟悉的两个积分系统:金钱和推特点赞数。这两种积分都因外在原因而有价值,都不可避免地成为地位的象征,都是数字游戏,人们花大量时间优化,试图获得更高的分数。然而,它们的行为却大相径庭。那么,这两者之间的根本区别是什么?

答案很简单:那就是缺乏一个有效的市场来促成 "如果你点赞我的推特,我就点赞你的推特 "这样的协议,或者 "如果你用其他货币支付我,我就点赞你的推特"。如果这样的市场存在并且容易使用,那么Twitter就会完全崩溃(类似恶性通货膨胀的事情会发生,可能的结果是每个人都会运行自动机器人,点赞每条推文以索取奖励),甚至今天非法存在的点赞换钱的市场对Twitter来说也是一个大问题。然而,对于金钱来说,"如果你给我发送Y,我就给你发送X "并不是一个攻击媒介,它只是一个无聊的旧货币交换交易。如果一个没有防止同类市场的Twitter克隆体会 "过度膨胀",变成每个人都喜欢所有的东西,如果这个Twitter克隆体试图通过限制每个用户的点赞数量来阻止过度膨胀,点赞就会表现得像一种货币,最终的结果就会和Twitter刚刚增加的小费功能表现得一样。

那么,金融的问题是什么?好吧,如果金融是优化和结构化的共谋,那么我们可以通过使用我们现有的经济工具来寻找金融导致问题的地方,以了解如果你引入共谋,哪些机制会被打破!这是很重要的。不幸的是,投票治理是这一类的核心例子;我已经在 "超越代币投票治理? "一文和其他许多场合介绍了原因。更糟糕的是,合作博弈理论表明,可能没有任何可能的方法来制造一个完全抗共谋的治理机制。

因此,我们得到了一个基本的难题:赛博朋克精神从根本上讲是关于制造最大限度的不可改变的系统,在尽可能少的关于谁在参与的信息下工作("在互联网上,没有人知道你是一条狗"),但制造新形式的治理需要系统对其参与者有更丰富的信息和动态响应攻击的能力,以便在面对具有不可预见的动机的演员时保持稳定性。如果做不到这一点,就意味着一切看起来都像金融,这也意味着....多年来集中利益的过度代表,以及由此产生的所有问题。

在互联网上,没有人知道你是不是一只狗。但这对治理意味着什么呢?

现在,让我们回到Nathan的文章。金融和非金融机制之间的区别是文章的关键。让我们从描述Kleros法庭开始:

隐含的批判是明确的:Kleros法庭最终的动机不是根据其 "真正的 "正确性或不正确性来做决定,而是根据其经济利益来做。如果Kleros在决定拜登还是特朗普赢得2020年大选,而一位Kleros陪审员非常喜欢特朗普,预先承诺投票给他,并贿赂其他陪审员投同样的票,那么其他陪审员很可能会因为Kleros的一致性激励而归顺:如果陪审员的投票与大多数人的投票一致,他们就会得到奖励,否则就会受到惩罚。这方面的理论答案是退出权:如果大多数Kleros陪审员投票宣布特朗普赢得选举,那么少数人可以从Kleros中分出一个分叉,认为拜登获胜,他们的分叉很可能得到比原来更高的市场价格。有时,这实际上是可行的,但是,正如Nathan所指出的,这并不总是那么简单。

但在隐性批判的同时,还有一个隐性承诺:普通法院在某种程度上能够超越自我利益,"共同寻求共同利益",从而避免其中的一些失败模式。究竟是什么让金融化的Kleros法院缺乏,而非金融化的普通法院保留,从而使它们更加强大?一个可能的答案是,法院缺乏Kleros的明确的服从激励。但是,如果你只是照搬Kleros的原样,去掉一致性激励(比如说,对投票的奖励并不取决于你的投票方式),而不做其他事情,你就有可能产生更多的问题。Kleros的法官可能会变得懒惰,但更重要的是,如果没有任何激励措施来选择你的投票方式,即使是最微小的贿赂也会影响法官的决定。

因此,现在我们开始讨论真正的答案:金融化的Kleros法庭和非金融化的普通法庭之间的关键区别在于,金融化的Kleros法庭是,嗯......金融化的。他们没有努力明确地防止共谋行为。另一方面,非金融化法院确实在两个关键方面防止共谋:

贿赂法官使其以特定方式投票是明确的非法行为

法官职位本身是不可替代的。它是特定的精心挑选的个人,他们不能简单地去出售或重新分配他们的全部审判权和工资给其他人。

和法律体系之所以能够发挥作用,唯一的原因是在幕后进行了大量艰苦的思考和工作,使决策者与外在激励隔绝,如果发现他们接受来自外部的激励,则明确地对他们进行惩罚。缺乏外在的激励,使得内在的激励得以闪现。此外,由于缺乏可转让性,治理权可以交给我们信任其内在动机的特定行为者,避免治理权总是流向 "出价最高者"。但在Kleros的案例中,缺乏敌对的外在动机是无法保证的,而可转移性是不可避免的,因此过于强大的机制内外在动机(符合性激励)是他们能找到的处理问题的最佳方案。

当然,Kleros所依赖的 "最后的后盾",即用户分叉离开的权利,本身就取决于社会协调的发生--这是一个混乱而困难的机构,经常被加密经济纯粹主义者嘲笑为 "社会媒体的证明",它的作用正是因为公共讨论有很多非正式的共谋检测和预防,且到处都有。

但是,当没有单一的正确答案,他们可以期望选民趋于一致的时候,会发生什么?这就是我们从裁决走向治理的地方(是的,我知道裁决也有不可避免的灰色边缘案例。治理只是更经常地出现这种情况)。Nathan写道:

在我看来,这实际上承认了太多的东西。一旦你放弃了没有共谋的球形牛的假设,经济学的治理就不是 "有效的",因为它本身就容易受到51%的利益相关者共谋起来清算公司并在他们之间分配资源的影响。这种情况在 "现实生活 "中不经常发生的唯一原因是,几十年来的股东监管已经明确地建立起来,以禁止最常见的滥用行为。当然,这种监管是非 "经济 "的(或者,用我的行话说,它使公司治理不那么金融化),因为它是一个明确的尝试,防止共谋。

值得注意的是,Nathan所赞成的解决方案并没有试图监管代币投票。相反,他们试图通过将其与其他机制相结合来限制其弱点的危害。

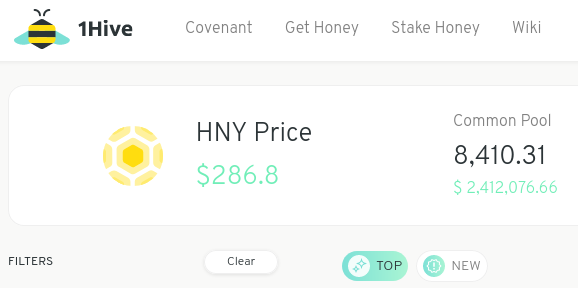

在1Hive的案例中,反金融化的保护措施被描述为纯粹的文化:

我个人对后一种方法持怀疑态度:它在以乐趣为导向的低经济价值的社区中可以很好地运作,但如果在一个更严肃的系统中尝试这种方法,并有广泛的开放性参与和足够的利害关系来招致坚决的攻击,它将不会生存很久。正如我在上面写的,"任何声称是非金融的系统,但实际上没有努力防止共谋的,最终将带有金融的特征"。

[编辑/更正2021.09.27:有人提请我注意,除了文化之外,金融化还受到(i)定罪投票,以及(ii)陪审团执行契约的限制。从长远来看,我对定罪投票持怀疑态度;今天许多DAO使用它,但从长远来看,它可以被封装代币击败。另一方面,这个盟约很有意思。]

这笔钱被称为蜂蜜。但是,把钱称为蜂蜜就足以使它与金钱的作用不同吗?如果不是,你还需要做多少?

The Graph的解决方案在很大程度上是一个防止共谋的例子:参与者是经过精心挑选的,他们来自不同的选区,是值得信赖的、正直的人,不太可能出卖他们的投票权利。因此,如果这种方法成功地避免了中心化,我就看好它。

Nathan的文章认为:

区块链理论和传统的民族国家理论之间有一个关键的区别--从长远来看,民族国家很可能不得不向区块链学习。民族国家的理论谈论 "嵌入民主的市场",仿佛民主是一个涵盖所有社会的基础层。在现实中,这不是真的:有多个国家,每个国家至少在某种程度上允许与他们无法监管的外部国家进行贸易。个人和公司可以选择在哪些国家生活和做生意。因此,市场不仅嵌入了民主,也围绕着民主,而现实世界是两者之间复杂的相互作用。

区块链系统,不是试图对抗这种相互关联性,而是拥抱它。区块链系统没有能力规范 "市场",也就是人们自由进行交易的一般能力。但它能做的是规范和构建(甚至创造)特定的市场,建立特定行为的模式,其激励机制最终由内置反串联的机构来设定和指导,并能抵制来自经济行为体的压力。事实上,这也是Nathan最终要走的方向。他积极地谈论了Civil的设计,认为它正是这种精神的一个例子。

这从根本上说与我在2018年提出的一个想法非常相似:预测市场来扩大内容审核的规模?。与其通过在所有内容上运行低质量的人工智能算法来进行内容审核,产生大量误报,不如在每个帖子上建立一个公开的小型预测市场,如果数量足够多,高质量的委员会可以介入裁决,预测市场的参与者将根据他们是否正确预测了结果而受到惩罚或奖励。同时,预测市场得分预测该帖子将被删除的帖子将不会显示给没有明确选择参与预测游戏的用户。这种公开但负责任的节制是有先例的。Slashdot的元控制可以说是它的一个有限版本。这种通过预测市场进行的更加金融化的元调控可能会产生更好的结果,因为激励机制会邀请高能力和专业的参与者参与进来。

Nathan随后扩展讲道:

这似乎大致正确。正如Nathan在他的结论中指出的那样,金融化有好处,因为它吸引了大量的动机和能量来建立和参与系统,否则就不会存在。此外,防止金融化是非常困难的,而且成本很高,在最需要的地方少做,效果最好。然而,如果金融化系统的激励机制是围绕着一个最终非金融化的系统,那么它也确实更稳定。

预测市场避免了代币投票中固有的财阀问题,因为它们引入了个人责任:赞成最终被证明是错误决定的用户比反对的用户遭受更多的损失。然而,预测市场需要一些它正在测量的统计数据,而测量预言机不能仅仅通过加密经济学来实现安全:至少需要社区分叉作为防止攻击的后盾。而如果我们想避免频繁分叉的混乱,在中心的一些其他明确的非金融化机制慧是一个有价值的选择。

在他的结论中,Nathan写道:

我大致同意这两个结论。防止合谋的语言可以帮助理解为什么加密经济学的纯粹主义如此严重地限制了设计空间。"金融 "是当系统不试图防止共谋时出现的一类模式。当一个系统不防止合谋时,它就不能区别对待不同的个人,甚至不能区别对待不同数量的个人:只要存在施加影响的 "位置",该位置的所有者就可以将其卖给出价最高的人。

亚马逊上的法槌。如果这些是真正带有相关审判权的NFT,那么这个世界可能会很有趣,但我肯定不会想成为一名被告!

另一方面,以防御为中心的设计语言是一种被低估的方式,可以思考基于区块链的设计的一些优势所在。民族国家系统通常以两种总体化的心态之一来处理威胁:封闭边界与征服世界。封闭边界的方法试图在系统可以监管的 "内部 "和系统不能监管的 "外部 "之间做出硬性区分,严重限制了内部和外部之间的流动。而征服世界的方法试图将一个民族国家的偏好治外法权化,寻求在整个世界上没有任何地方可以发生一些不受欢迎的活动的状态。区块链在结构上无法采取这两种方法,因此它们必须寻求替代方案。

幸运的是,区块链确实有一个非常强大的工具,使这种多孔条件下的安全实际上是可行的:密码学。密码学允许每个人验证一些治理程序是完全按照规则执行的。它为所有的行动留下了可验证的证据线索,尽管零知识证明允许机制设计者自由地挑选究竟哪些证据是可见的,哪些证据是不可见的。密码学甚至可以防止共谋! 区块链允许应用程序生活在其治理者无法控制的基体上,这使得他们能够有效地实施一些技术,例如,确保每一个规则的变化只在60天内延迟生效。最后,自由分叉比大多数中心化系统更实用,而且分叉的经济和人力成本也低得多。

基于区块链的装置可以为世界提供许多东西,而其他种类的系统却没有。另一方面,Nathan强调区块链化不应该等同于金融化是完全正确的。基于区块链的系统有很多空间,它们看起来不像货币,而且我们确实需要更多这样的系统。

标签:NFT区块链ACEFACEnft币价格今日行情分析区块链的四大核心技术PLACE3币Facebook Metaverse

NFT,是今年最有争议的技术和创业项目之一。许多人说它是庞氏局、是21世纪的郁金香泡沫,也有人认为在疫情期间,NFT成为一些以线下销售为主的IP的“救星”,如果控制其炒作属性,可以成为助推企业.

“Me——ta——verse。”嘴唇与牙齿摩擦几下,似咬非咬间轻快吐出四个音节:Me——ta——verse。读的时候最好下巴还要抬高,会更有味道。这是林杨在和我们聊起元宇宙时的形态.

2017 年 3 月 3 日,任天堂公布了旗下最新的游戏主机 NS(Nintendo Switch),这款主机很快以新奇的游玩体验和出色的游戏阵容成为了各路玩家的新宠.

GHOST 协议是一项不起的创新,由 Yonatan Sompolinsky 和 Aviv Zohar 在 2013 年 10 月首次提出的。它是解决快速出块伴生问题的第一个认真尝试。

伴随着牛市的逐渐退潮,整个加密市场的活跃度都开始减弱,就连在牛市时期各指标屡创历史新高的DeFi生态也不例外.

会议纪要 时间:2021年7月7日(周三)国盛证券2021年中期资本市场峰会——分论坛6:元宇宙:虚实之间主持人:宋嘉吉 所长助理、国盛区块链研究院 院长主讲嘉宾:Navigator.