在运行了3个月的公开测试版后,Set Protocol V2资产管理套件在今天正式上线了,其目的是为了加快链上资产管理的采用进程,据悉,目前Set Protocol所管理的资产已超过了1亿美元。

动机

去年9月份时,Set Protocol团队悄悄推出了Set V2版本,其中包括了DeFi Pulse指数(DPI)以及Uniswap收益Set这两个新产品,这展示了该资产管理协议的多资产、交易及流动性挖矿功能。

自V2发布以来,我们已经看到了一些DAO组织、DeFi基金经理以及加密分析平台将Set协议用作了基础架构解决方案。

而现有的解决方案仍存在着以下这些问题:

自己构建是昂贵和困难的,并且需要大量的开发及安全资源。其他的解决方案可能不支持开箱即用的用户功能,例如全权委托交易、流动性挖矿、保证金交易等。

蓝色光标:成立元宇宙业务子公司:近日,蓝色光标成立全资子公司“蓝色宇宙数字科技有限公司”,该公司将作为蓝色光标专注探索元宇宙相关投资和运营业务的主阵地,将整合蓝色光标已经具备的虚拟直播间、虚拟IP运营相关资源和团队,全面推进元宇宙相关业务的探索和落地。(证券时报)[2021/11/25 7:10:44]

Set Protocol V2版本

Set Protocol V2版本旨在让任何人都可以创建代币化篮子(“Set”),然后接受用户资金,实施收费选项及访问DeFi,它可被以下用户所使用:

想要创建结构化产品或社交交易业务的开发者或资产发行人;希望以低开销的方式展示业绩记录的投资人员;想要为自己的朋友/家人推出分离式DeFi产品的个人;

通过使用Set Protocol V2版本,你可以:

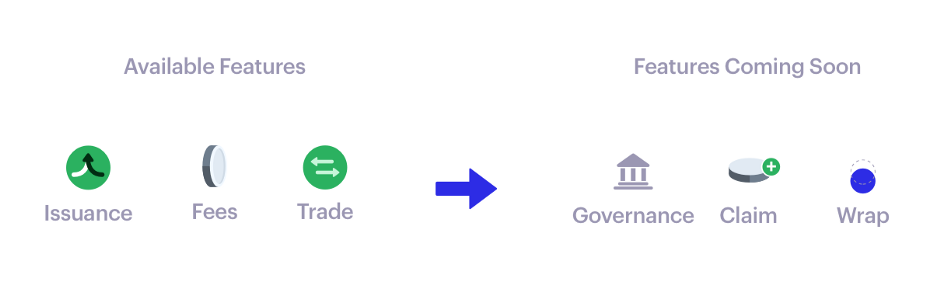

创建一个Set集合:你可以无需经过任何人的许可,部署一个代表一篮子数字资产的Set ERC20代币;接受用户资金:用户可以使用多种方式铸造Set,包括基础发行(携带所有组件)以及NAV发行(使用单个组件铸造,很快就会推出)。进行DEX交易:与Uniswap,Sushiswap,0x,1inch和KyberNetwork的集成,允许Set协议对Set分配进行调整。制定费用选项:Set创建者可以制定基于使用量的费用。参与协议治理:使用Set 中的代币对启用治理的协议进行投票(即将发布,请参阅文档以了解当前使用情况)。进行保证金交易:通过与Compound和AAVE的集成,管理人员可以将资产用作抵押品,并将借得的资金用于保证金交易(即将推出)。借贷:进入货币市场,例如在Aave上进行借贷操作。参与流动性挖矿(即将推出):进入流动性资金池(例如Uniswap / Sushiswap / Curve)以赚取Set收益。

Set 协议是开源的,任何人都可以在其资源库?中提出新的交易/adapter。

使用案例

Index Coop: Set是DeFi Pulse指数产品(锁定资产约7000万美元)的基础架构,它已成功执行了无需信任的再平衡和元治理活动。Yam Finance:DAO金库管理有着大量开销,而Yam正在利用Set来管理DAO资金。Ember Fund: Ember是一款移动应用,它可以让散户像加密货币对冲基金一样进行投资,其目前正在利用Set来快速接入市场;Scifi Finance: 这是一个匿名运行的DAO加密指数基金,目前其资产管理规模大约为200万美元。

安全注意事项

尽管项目方已对Set协议进行了审计,但基金管理人员以及用户仍要注意一些已知的行为:

对于管理者而言:

弹性币(Rebase token)以及非ERC20代币是与当前系统不兼容的,这些代币可能会导致用户资金的意外稀释或损失。

对于用户而言:

基金管理者的行为没有内在的限制。尽管基金经理不能直接拿走用户的资金,但要注意,他们可以将用户的资金交易成任何代币,这意味着基金经理存在作恶的可能(通过将有价值的币兑换成无价值的币);基金管理者可以自行调整费用;

虽然有些Set将由智能合约管理,以帮助减少这些行为,但要知道,很多Set并非是这样的,而用户就需要信任基金经理采取适当的行动。此外,随着更多功能的添加,这里还需要考虑更多未列举出来的恶意行为。

原文标题:《【DeFi封神榜】Tokenlon:大器晚成,能否惊艳全场?》 在DeFi展露头角的时代,DEX为人所格外关注。 明星产品频出,后继迭代产品不断是这一板块的显著特征,作为尚未完全开垦的一片沃土,诸多项目争先发力,不甘落后。 Tokenlon,一个诞生3年有余的产品也不甘沉默,并期望在这个对DeFi最友好的年代一展身手。

3 月 2 日,总部位于加拿大多伦多的二层 DAO 基础协议 Metis 宣布完成 100 万美元的天使和种子轮融资。这或许只是这轮加密货币市场牛市中一笔不起眼的融资事件,但对于这家致力于以独创的 DAC (去中心化公司)方式来推动去中心化应用开发普及的初创团队而言,则是一场 DAO 新实验的重要开始。

对于DeFi借贷协议,尤其是采用【超额质押】协议来说,【清算】机制是金融模型的重要环节。 清算的本质,是以低于市场价格的方式出售一部分抵押物,来支付借款人应向资金池归还的本金与利息,从而使得资金池得以持续健康运转。 一旦触发清算,用户将永久性的失去部分质押资产;如果遭遇类似3.12的剧烈行情波动,可能会造成链上拥堵,无法及时清算或面临高额的Gas损失。

很多朋友关注HyperGraph Token(HGT)如何挖矿,下面就以火币钱包为例,详细解析HGT挖矿步骤。

投票人数创出近百年来新高的 2020 年美国大选,无疑是去年下半年全球金融市场最瞩目的「风险事件」,而本次大选也被媒体视作有史以来最难以预测的大选之一。而这样一个极具悬念却又汇聚了超高人气的焦点事件,恰恰成为了此前一直不温不火的预测市场赛道爆发的契机。

DeFi流动性挖矿火爆一时,吸引了大量投资者参与。为了方便投资者及时了解DeFi挖矿项目的相关信息和挖矿流程,金色财经推出了“金色说明书”系列挖矿教程。本期由金色财经和BankDEFI?联合推出。