3 月 31 日,由 Mix 集团旗下 Mix Labs 实验室发起并孵化的 dFuture 在火币生态链 Heco 和币安智能链 BSC 同时上线运行一个月,合计取得日均 4000 万 USDT 总锁仓量(TVL)、日均 2.8 亿 USDT 合约交易量以及 3 万多个合约互动地址数的靓丽成绩。

DeFi 自去年夏天爆发式增长以来,去中心化交易和借贷板块凭借龙头 Uniswap、Compound 崛起得以长足发展,但去中心化衍生品领域的交易市值占整个数字资产市场体量还不到一半。在传统金融市场中,衍生品交易量远高于现货,据 Statista 数据,2018 年现货金融商品总值为 4710 亿美元,衍生品总值为 11.5 兆美元,相差近 20 倍。毫无疑问,去中心化衍生品有着巨大的发展空间,尤其是在今年大量机构进入数字资产市场、比特币大涨的势头下,用户对衍生品的需求愈发强烈,都希望希望利用衍生品来发现价格、规避风险、套期保值,获得更多的价值捕获。

然而,目前去中心化衍生品交易发展现状远远不能满足市场需求。究其原因,衍生品交易作为带有杠杆的保证金交易,自然存在风险,交易平台多采用订单簿(order book)的交易模式,让交易者互为对手盘来规避风险。实际交易时,交易平台的撮合引擎会为多单交易者寻找匹配的空单交易者,并撮合完成交易。如果平台的交易用户非常多并且活跃,这种撮合交易能非常快速高效完成;但目前去中心化交易平台用户少且交易不活跃,挂单就很难成交,需要等待很长的时间;如果直接吃单,其深度很小,而且交易滑点很大,这种远劣于中心化交易所的交易体验则会降低 DEX 平台用户的交易意愿,从而陷入恶性循环。

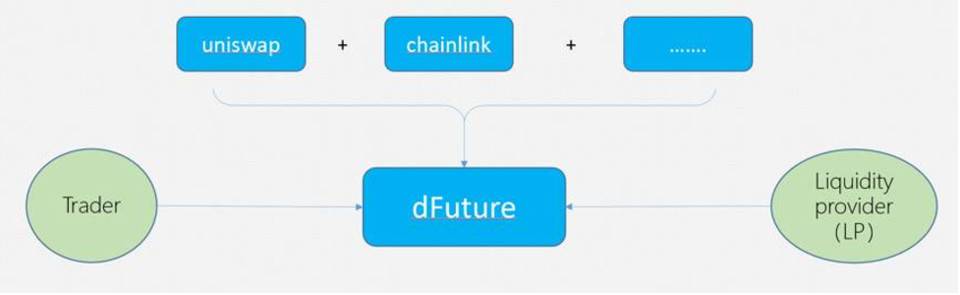

dFuture 并没有采用订单薄的交易模式,而是采用自己独创的 QCAMM (Quoted Price and Constant Sum Based Automated Market Maker,基于外部报价和基于恒定和公式的自动做市商)模式。QCAMM 的主要特点包括:

外部报价:交易价格并不是像 AMM 一样,由算法决定,而是从多个外部去中心化数据源获取,包括 Chainlink、OpenOracle、Wootrade、Uniswap、Mdex、PancakeSwap 等预言机和去中心化交易所;

零滑点:交易者在平台允许开仓金额范围内,以当前报价直接吃单成交,不存在价格滑点;

交易深度深:交易者交易深度只取决于 LP (流动性提供者)抵押金额和平台裸头寸大小;

没有无常损失:LP 只需要抵押单一的结算货币,目前为 USDT。通过仅抵押 USDT,QCAMM 中不存在无常损失;这一设计从较长投资周期看可以确保 LP 无风险获利。

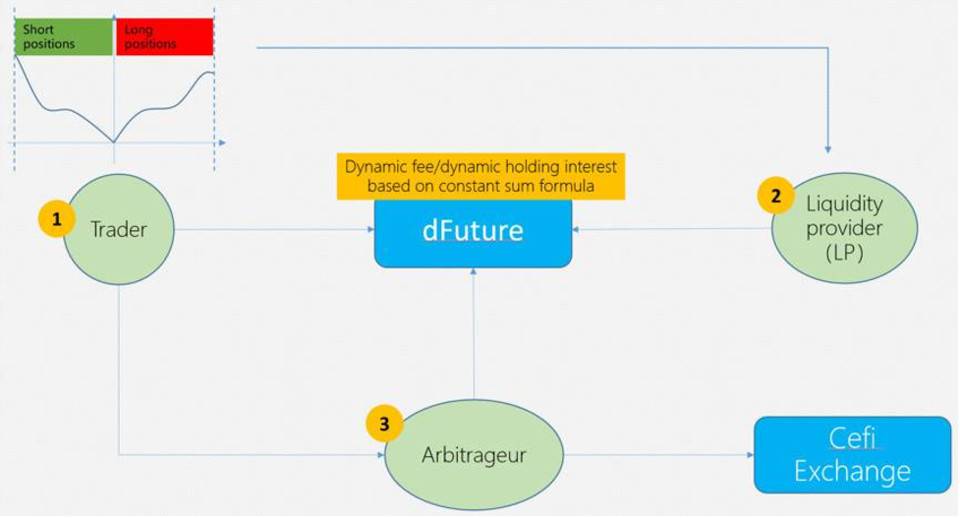

由于交易者是按 QCAMM 模式综合多个外部报价形成的平台价格直接与对手方完成做多或做空交易,交易价格没有滑点。此时的交易深度,取决于对手方的交易深度。交易者的对手方分为反向交易者和 LP,如果目前反向交易者的总头寸更多,交易者相当于和反向交易者形成对手盘;如果反向交易者的总头寸少,则交易者相当于和 LP 形成对手盘。因此,交易者的交易深度由 LP 抵押总额和平台裸头寸(裸头寸 = 平台多单总头寸—平台空单总头寸)共同计算,在平台裸头寸与交易者交易方向一致时,交易深度 = LP 抵押总额 — 平台裸头寸;方向相反时,交易深度 = LP 抵押总额 + 平台裸头寸。在大部分情况下,dFuture 的交易深度远远好于中心化交易所。

在 QCAMM 模式中,dFuture 的 LP 目前只需要抵押单一结算币种,目前为 USDT,所以不存在无常损失的风险。LP 面对的主要风险,是平台裸头寸不为零时,LP 与交易者为对手盘,此时裸头寸即为 LP 的风险敞口。QCAMM 协议通过「动态手续费 / 动态持仓费」的机制,引入套利者角色在平台主动交易,从而形成平台的动态平衡,将 LP 风险控制在较低水平波动,从而实现 LP 的无风险获利。

dFuture 所有操作都部署在链上,所以交易规则透明,且不会变动。过去时常可以看到部分中心化交易所在最后一刻更改交易规则,变动保证金比例,由于 dFuture 是去中心化衍生品交易协议,因此所有交易收费规则都记录在智能合约内,对所有人可见,无法黑箱操作;在资产保护方面,LP 的抵押资产锁定在智能合约中,只能通过公开的智能合约进行操作;交易者只有在开仓时,才会将开仓保证金打入智能合约,相当于自我托管,无需第三方中介,不会产生如中心化交易所资金被黑,结果用户遭殃的情况。

为快速启动产品,dFuture 精心设计其经济模型,推出治理代币 DFT,其有以下 5 个主要功能:

交易分润:dFuture 平台的一项主要收入是来自交易者的交易手续费。平台用户可以通过在平台抵押 DFT,按抵押 DFT 占比份额获取平台交易手续费的 40% 的等比例部分,该部分手续费以 USDT 形式支付给用户;

二池挖矿:可以通过将 DFT 抵押在 Heco 的 MDEX 或者 BSC 的 Pancakeswap 上提供流动性,获取 15%DFT 流动性挖矿,同时获得 20% 的合约池 USDT 交易手续费;

回购销毁:dFuture 平台会将手续费总收入中的 20% 用于回购并销毁 DFT;

交易手续费折扣:交易者抵押 DFT 后,可以获得交易手续费的打折。目前交易者可以抵押 5000 到 1 万之间的 DFT,获得 95% 到 90% 之间的交易手续费折扣比例;

LP 锁仓加速:LP 可以通过抵押 DFT,让自己抵押 USDT 获取 DFT 的过程加速。目前 LP 抵押加速时,DFT 与 USDT 的比例为 1:2,就是 1DFT 可以加速 2USDT;

DAO 治理的投票权:所有被抵押的 DFT,包括抵押用于交易分红的 DFT 或者抵押用于 LP 锁仓加速的 DFT,都会获得相应的投票权,社区可以通过投票,对 dFuture 平台的所有参数进行修改和调整,从而满足更多不同的交易者和 LP 需求,比如添加更高风险波动率的 LP 抵押池;添加更多的交易对;添加 ETH、USDC 等更多的交易底对;添加更多的预言机等。

DFT 的总供应量约为 4 亿,其中 10% 作为团队奖励,用于团队运营、技术研发等,在上线后 24 个月内线性解锁;10% 作为早期投资者份额,为 dFuture 的发展提供充足有利的资金与资源,在上线后 12 个月内线性解锁;15% 提供给在 MDEX 和 PancakeSwap 上为 DFT 提供流动性的用户,即 LP Token 挖矿;1% 用于 FOMO 奖励;以上两部分伴随出块产出;3% 用于空投;1% 用于社区建设。

剩余的 60% 用于 Heco 和 BSC 上的流动性挖矿和交易挖矿,其中 30% 用于平台交易挖矿,30% 用于流动性抵押挖矿。其中 Heco 和 BSC 上各发行 2 亿 DFT,Heco 和 BSC 的每个区块挖矿奖励为 7.6 个 DFT,其中 dFuture 平台流动性挖矿获得 3 个 DFT,dFuture 合约交易挖矿获得 3 个 DFT,第三方平台 DFT 交易对 LP Token 挖矿获得 1.5 个 DFT,FOMO 池获得 0.1 个 DFT。

目前,交易者主要有两种方式可获得 DFT:

交易挖矿:交易挖矿奖励根据用户前一日有效交易量占当天平台全部有效交易量比例,按比例分得 DFT 挖矿奖励;

dFuture FOMO 奖励池:如果超过(包含) 150 个区块时间段没有用户在平台交易,则 FOMO 池中的所有 DFT 奖励给无交易之前的最后一位交易者;

另外,为鼓励交易向减少裸头寸的方向倾斜,交易者可以通过反裸头寸方向交易的方法额外获得 USDT 奖励;为鼓励持仓向降低裸头寸的方向倾斜,交易者可以通过反裸头寸方向持仓的方法额外获得 USDT 奖励。而 LP 可以藉由抵押代币至交易池内,获得部分交易手续费以及 DFT 代币。有意思的是,由于持有 DFT 则可以减免手续费,未来如果越来越多交易者到 dFuture 平台交易,DFT 就会越值钱,也就是说,交易不仅不会花手续费,甚至有可能交易赚手续费。

dFuture 于去年 12 月 21 日至今年 2 月 9 日在以太坊平台上进行公测,有来自 15 个国家的超过 17500 个地址参与了交易,每日平均有超过 1000 个交易地址开仓,共完成了 55 万笔开仓交易。有超过 10000 个地址参与了 LP 流动性抵押,超过 95% 的地址在完成抵押的 12 小时内即实现了盈利,只计算交易手续费和利息收益的情况下,LP 的年化收益率达到了平均年化 600% 左右。通过公测,dFuture 进一步验证了基于恒定和公式的 QCAMM 模式设计的有效性和健壮性,验证了在套利者持续套利的情况下,LP 的长期风险敞口一直维持在一个较低水平,实现了稳定的收益和获利。

但是,dFuture 公测遇到了以太坊交易手续费过高和抢跑攻击(front-running)这两个棘手的问题。随着以太坊价格一路飙升,以太坊 Gas 费也快速上涨,在 dFuture 上每一笔开仓需要支付的以太坊手续费大约 50 到 60 美元,对 dFuture 准备起步建立良性的去中心化衍生品交易生态颇为不利;其次是抢跑攻击,由于 dFuture 是通过外部喂价形成平台价格指数,由于以太坊需要 15 秒出一个区块,dFuture 的平台价格需要等待 15 秒才能更新一次,这就为交易套利提供了充足的空间。针对这个问题,去中心化现货交易平台通常是通过提高交易手续费来降低风险,但由于 dFuture 是带杠杆的衍生品交易,提高手续费会导致交易成本大幅提升。

为彻底解决上述以太坊平台导致的问题,团队果断选择 2 月 28 日在火币生态链 Heco 和币安智能链 BSC 部署并上线 dFuture。相比于以太坊,Heco 和 BSC 都具备较快的出块速度和较短的确认时间,dFuture 能够实现快速更新平台价格,有效避免抢跑攻击;Heco 和 BSC 的 Gas 费都远远低于以太坊,让交易者能够以更低的成本在 dFuture 平台开仓交易;同时,Heco 和 BSC 都拥有大量和优质的交易用户,dFuture 作为目前唯一一个基于 QCAMM 构建的 DeFi 衍生品交易所,为 Heco 和 BSC 的用户带来更丝滑的交易体验和更良好的用户体验。上线一个月来,dFuture 与 Heco 和 BSC 合作接连不断推出 DFT 闪兑、开启流动性交易池、开放二池挖矿功能,LP Token 抵押挖矿功能,使得这两条链上的 USDT 流动性挖矿累计回报率、LP Token 挖矿年化回报率分别稳定在 150% 和 500% 左右,助推 dFuture 成长为目前交易量第一的去中心化衍生品交易平台。

接下来,在平台基本稳定运行后,dFuture 将开始产品功能的进一步迭代升级,首先会响应社区声音,尽快完善移动端的各项功能,让用户在移动端也获得顺滑的交易体验;其次,dFuture 将上线止盈止损功能,让用户可以放心持仓;同时,也将在听取社区的意见基础上线更多如 Link、Dot 等更多交易品种。

标签:SOLLANASolanaUTUsol币价格最新行情solana币的最新价格solana币今日价格future币挖矿

将比特币掌握在自己手中对于正确使用比特币来说至关重要。众所周知,即使是受信任的第三方也容易成为安全漏洞。但是,将私钥存储在联网设备上又有遭受恶意软件攻击的风险。因此,最好的做法是使用专用的硬件钱包保管比特币。 今天,我们发布Blockstream Jade硬件钱包,我们对该产品倾注了非常大的心血。

前言 对于很多人来说,2020年是举步维艰的一年。尽管面临着全球的挑战,Solana整体生态依然蓬勃发展,呈爆发式增长。2020年,Solana攻克了众多难关,成就了非凡的一年。

? Bondly很高兴宣布与Cook Protocol达成合作伙伴关系,本文将详细介绍美国东部标准时间3月24日下午7时发生的销售情况。 拍卖什么时候开始? Bondly Finance将与Cook Protocol合作,在Bondly的NFT LaunchPad上推出自己的BCCG卡,这些卡将使所有者能够享受免费服务,并获得VIP聊天以及其他好处。

上周,YFI 创始人 Andre Cronje 在其推特上转发了 Alchemix 项目相关介绍,一时间 AC 粉丝又开始轰动起来,仿佛是这就是他们在苦苦寻求的下一个财富密码。截止本文发布时,Alchemix 协议锁仓金额已超过 4000 万美元,本期 DeFi 捕手将从其运作机制及代币经济模型作分析来分析 Alchemix 这个项目。

Balancer v1在设计中更多是考虑到安全性和明确性,然而不幸的是,这是以较高的gas成本为代价的。 过去一年中,随着DeFi的爆炸式增长,对于试图进入该生态系统的交易者和新用户而言,高昂gas成本越来越成为障碍。

在这一系列文章中,我们将说明陀螺仪(Gyroscope)协议的稳定币设计与其它稳定币项目的对比。 这篇文章是关于元稳定币(Meta-stablecoin)的对比部分,而接下来的第2部分以及第3部分则是关于算法稳定币、托管型稳定币以及杠杆稳定币的对比。 所谓元稳定币(Meta-stablecoin),是指由一篮子其它稳定币组成的稳定币。