什么是合成资产?

合成资产主要是对某种资产的模拟,更准确地说是对一些有价资产的模拟。比如,对特斯拉股票、苹果股票的模拟。你可以单独模拟某一只股票的走势构建合成资产,也可以将美股股指进行模拟合成。除了股票,法币、黄金、BTC等资产也是合成资产的热门选择。

合成资产是对原有资产的一种模拟表达,但并不是原有资产本身,它相当于是一种现有资产的“平行世界”。同时,它通过对现实资产的模拟表达,形成了一种另类的现实资产上链方式。

合成资产存在的价值是什么

为什么合成资产有需求?合成资产的需求主要源于交易,通过模拟某种资产获得该资产的风险敞口,从而获得可能的赚取收益的机会。

例如苹果公司的股票并非所有国家的人都可以购买。但假如通过合成资产的方式,用户将可以通过购买苹果公司股票的合成资产,而从获得苹果股票上涨的收益,当然同时也会承担下跌的风险。

HECO上首个合成资产协议Synbit

Synbit是基于HECO智能合约的合成资产发行协议。Synbit目前支持发行的合成资产包括法币、加密货币、反向加密资产、大宗商品等。其中法币主要有美元(yUSD)、欧元(yEUR)、韩元(yKRW)等,加密货币有比特币(yBTC)和以太坊(yETH)等。此外,还有反向的加密资产,例如nBTC,当BTC价格下跌,则nBTC价格上涨,从而获利。大宗商品方面当前以金(yXAU)和银(yXAG)为主,原油等相关大宗商品的合成也已提上日程。

江西省虚拟现实产业链链长李红军:快速推动VR产业提质提速发展:2月10日消息,2022年江西省虚拟现实产业链工作推进会2月9日在南昌召开,南昌市委书记、省虚拟现实产业链链长李红军主持会议。李红军强调,快速推动VR产业提质提速发展,要在创新驱动发展上实现重大突破,打造一批业内顶尖的创新平台,支持一批VR共性关键技术项目,培育一批高端专业人才;要在建设应用场景上实现重大突破,打造更多在全国乃至全球具有引领性的示范应用标杆项目,提升制造业数字化、网络化、智能化水平,共建元宇宙试验区;要在构建产业生态上实现重大突破,引育一批VR硬件制造龙头企业和元宇宙龙头企业,打造一批VR产业集聚区,办好2022世界VR·元宇宙产业大会。(财联社)[2022/2/11 9:43:47]

Synbit的核心

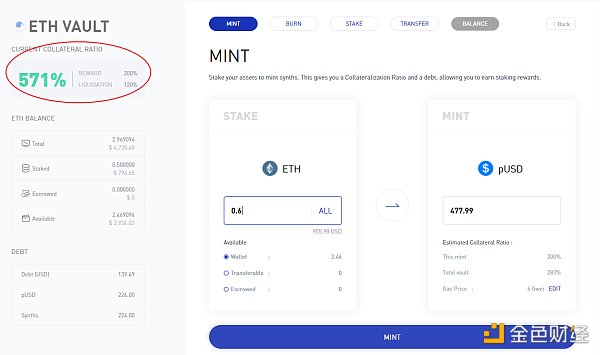

抵押铸造

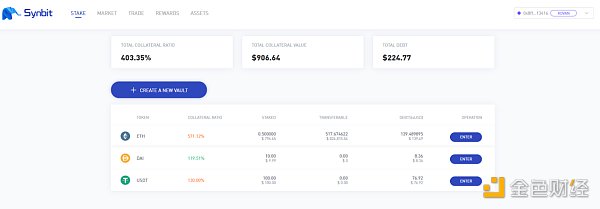

用户选择想要抵押的资产,以及想要发行的合成资产数量,在抵押资产锁定到智能合约的同时,即可发行相应数量的yUSD。Synbit支持多种资产的抵押,目前包括HT、ETH、DAI、SYN、USDT、USDC等,后续还会增加对更多抵押品的支持。

Rococo测试网结束第二次平行链插槽拍卖,Plasm Network获得插槽:Polka Warriors推特显示,Rococo测试网结束第二次平行链插槽拍卖,Plasm Network获得插槽。

在此前的第一次拍卖中,Acala Network成为首条获得插槽的平行链。Rococo测试网平行链插槽拍卖将为之后的Kusama和波卡平行链插槽拍卖做好技术准备。[2021/3/27 19:23:06]

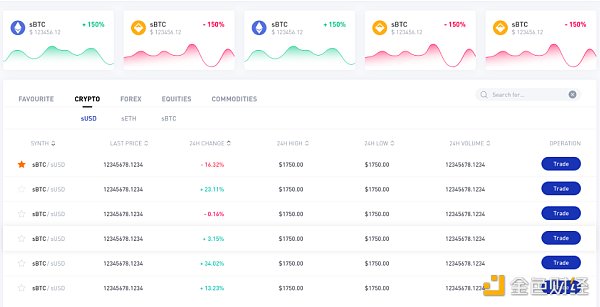

交易

持有yUSD可交易Synbit支持的任意合成资产,包括前文提到的法币、加密货币、反向加密资产、大宗商品等,从而获得追踪对应资产价格波动的风险敞口。

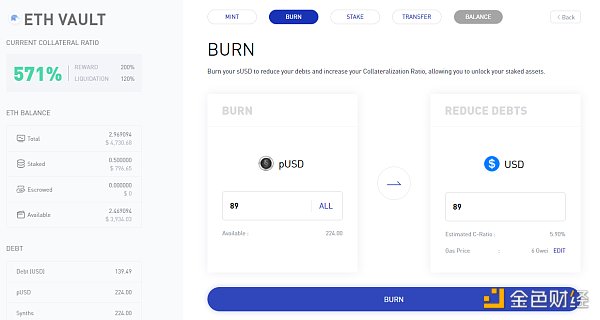

销毁债务

用户需要赎回抵押资产时,可提交请求至智能合约。合约将自动计算运行,当满足债务销毁条件时,就会执行销毁动作,用户债务销毁,同时抵押资产赎回成功。

LBank将于12月15日上线NEX/USDT交易对:据官方消息,LBank将于12月15日20:00上线NEX/USDT交易对,并于12月22日20:00开启充值,12月18日20:00开启提现。 为庆祝NEX上线,LBank将于12月15日20:00开启NEX 交易大赛,总奖励为1,800,000NEX。更多详情见LBank官网。[2020/12/14 15:08:38]

抵押率与清算

前面提到过,为保证Synbit 平台内所有的合成资产均有充分的价值支撑,Synbit

设置了初始抵押率,需要满足初始抵押率才能参与合成铸造。以ETH为例,ETH初始抵押率为200%,意味着当ETH市场价格在2000USD时,抵押1枚ETH最多可合成1000枚yUSD。

完成合成铸造之后,由于抵押物价值的波动,可能会导致实时抵押率高于或者低于初始抵押率。为保证合成资产价值,Synbit设置了清算抵押率。

同样以ETH为例,ETH清算抵押率为150%,意味着当用户抵押ETH合成yUSD之后,ETH价格下跌导致用户实时抵押率低于150%时,就会触发清算流程。清算时系统会通过出售用户的部分抵押资产,使实时抵押率重回150%以上。

奖励

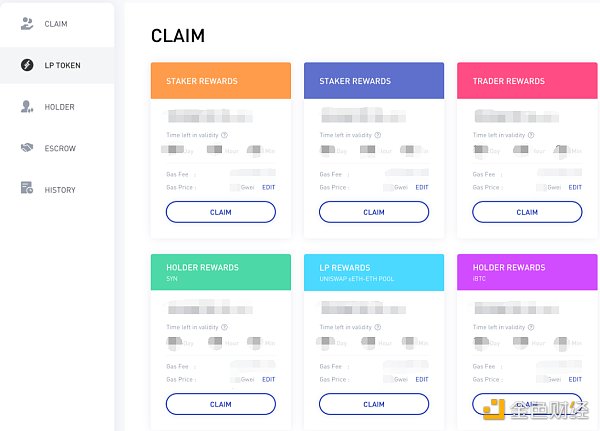

Synbit会将新发行的SYN代币奖励给参与者们,满足下列条件之一即可获得奖励:

1.通过抵押数字资产发行合成资产,且抵押率满足要求的人。

2.在第三方交易所为Synbit合成资产提供流动性的人。

3.在Synbit 平台进行合成资产交易的人。

4.持有Synbit 平台币(非抵押)的人。

债务池

用户通过抵押资产在Synbit 发行合成资产时,视为对Synbit 负债,所有用户债务的总和,即构成债务池。

债务池的债务总额会跟随合成资产价格的涨跌而发生变化。个人债务占比则会在铸

造或销毁合成资产时更新,因此,个人债务并不是固定不变的

例:假设现在只有A、B两名用户,都合成铸造了10000枚yUSD,那么债务池债务价值为20000USD,A、B各占债务池50%债务。

在BTC价格40000USD时,A将10000枚yUSD交换成了0.25枚yBTC,B继续持有10000枚yUSD。

当BTC价格下降到30000USD时,A的0.25枚yBTC价值为7500USD,此时债务池价值为7500(A)+10000(B)=17500USD。

若A此时希望销毁债务赎回抵押品,那么A需要销毁17500*50%=8750枚yUSD,而A持有的0.25yBTC价值7500USD,则A亏损1250USD。

若B此时希望销毁债务赎回抵押品,那么B需要销毁17500*50%=8750枚yUSD,而B持有的10000yUSD价值10000USD,则B盈利1250USD。

从上面例子可以看到,Synbit的债务池是动态债务,也就是计算债务占比的,那么每一位参与者都是跟其他所有用户做博弈。

从上面例子可以看到,Synbit的债务池是动态债务,也就是计算债务占比的,那么每一位参与者都是跟其他所有用户做博弈。

小结

总的来说,Synbit方便了交易者触及更多种类的资产,并以更小的摩擦进行交易,不需要交易对手,也无须担心流动性不足和滑点问题。通过获得不同资产的风险敞口,交易者将获得更好的交易体验。

了解更多,请关注:

Synbit官方网站:

www.synbit.io

Twitter:

https://twitter.com/SynbitProtocol

Telegram:

https://t.me/Synbit

GitHub:

https://github.com/Synbitio

Discord:

https://discord.gg/MycR8DK

区块链行业在2020年发生了巨大变化,其中最重要的变化是DeFi(去中心化金融)的兴起。近一段时间,人们的目光被交易所公链吸引,尤其是火币生态链Heco上众多的币种涨幅很大,我们今天要讲的就是Heco上的众筹平台:WeStarter。

Stone是唯一专注于DeFi领域中的为所有用户创建稳定可靠的收益管理框架。我们的重点是开发创新资产矿池,以确保流动性提供商(LP)资本尽可能安全的同时能够最大程度地提高回报。在此过程中,我们目的是创建最抗脆弱性的平台,以满足DeFi行业的需求。 由于高昂的矿工费,普通人在收益耕作上并不利,只有持有大笔资金才可行。

随着 KILT 主网上线的临近,KILT 的 CEO 以及创始人 Ingo Rübe 分享了他们接下来几个月的计划。未来将继续通过他们的博客、Twitter 和 Telegram 频道向大家更新 KILT 的里程碑事件和对外合作关系。首先来分享下简要概述。 KILT 为 Web 3.0 世界中的可验证凭证提供了一个基础层。

自 3 年前创办 Argent 以来,我们一直在朝着一个伟大的目标努力,就是将 Layer 2 引入 Argent,并且让我们的 Layer 1 钱包变得更加安全、强大。 我们的 Layer 2 目标是,让所有人都能使用密码学货币。当然前提是不会损害以太坊的核心原则,让以太坊丧失其独特之处。

DeFi流动性挖矿迎来重量级玩家。 据OKEx公告显示,OKExChain已于1月22日18:00(HKT)上线Swap和Farm功能,同步开放OKT/USDT Farm池,预计1月26日18:00(HKT)将主网稳定性测试期间产生的数万枚OKT进行分配。

原文标题:《Peanut 花生项目介绍 | 通过 DeFi 智能合约增加流动性提供者收入》 Uniswap 流动性提供者(LP)汇集配对资产(例如权重相等的 ETH 和 USDT),从而从代币交换的所有费用中赚取一杯羹。目前,支付给 LP 的佣金为 0.3%。提供流动性听起来似乎是一种简单的赚钱方法,但这也附带着某些风险。