在 Layer 2 上构建 DeFi 解决方案时,资金效率是人们最关心的问题之一。

原因:流动性将分散在 Layer 1 和多个 Layer 2 解决方案之间。

Caspian:我们提出的一种由 Layer 2 驱动的 AMM 设计。该 AMM 将资产留在 Layer 1 上,可有效防止流动性碎片化,并提高资本效率。

StarkEx 3.0(2021 年 6 月启动)将支持 Caspian。它将包含实现 Caspian 所需的两个新元件:Layer 1 限价订单(Limit Order)和批处理交易的闪电贷(Batch-Long Flash Loan)。

AMM 是一个重要的 DeFi 工具。其核心特征 —— 自主性、可组合性和引导流动性启动 —— 使得 AMM 成为 DeFi 乐高的第一大基石。自 Bancor 和 Uniswap 诞生以来,AMM 的设计空间开始朝着多个方向拓展:从专业化市场(如 Curve)到通用型市场(如 Balancer)再到无常损失感知市场(如 Dodo 和 Bancor V2)。

AMM 如何适应快速发展的 Layer 2 领域?

迄今为止,所有 Layer 2 AMM 设计都需要将整个 AMM 转移到 Layer 2 上,包括流动性,从而导致 Layer 1 流动性碎片化。

我们提议的由 Layer 2 驱动的 AMM 设计可将流动性保留在 Layer 1 上,同时让用户在 Layer 2 上进行交易。

这一设计不仅可以让 Layer 1 流动性提供者参与进来,还可以:

将流动性存入其它 Layer 1 DeFi 协议(如 BentoBox 和 Balancer V2)。

实现跨 Layer 2 AMM(点击此处,查看详情)。

以太坊2.0存款合约地址已收到12万枚ETH,进度22.89%:据欧科云链OKLink数据显示,当前以太坊2.0存款合约地址已收到120000.0ETH,有84个地址完成32ETH的抵押,距离524288枚ETH启动以太坊2.0创世区块的最低要求已完成22.89%。[2020/11/20 21:31:33]

Caspian 是一个由 Layer 2 驱动的 AMM 方案。就像全球最大的湖泊里海(Caspian Sea)那样,Caspian AMM 不仅可以让流动性在不同的 Layer 2 方案之间转移,还能有效防止 Layer 1 上的流动性碎片化。

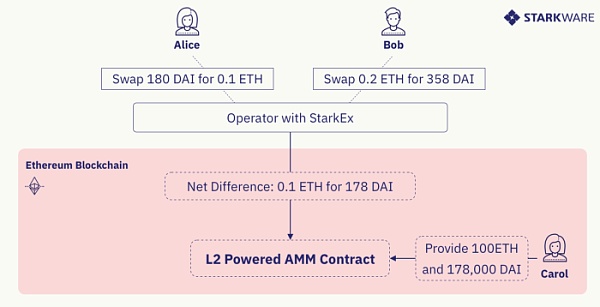

Caspian 通过一个链下运营者来批量处理 Layer 2 交易。该运营者是唯一与 Layer 1 上的(L2 驱动型)AMM 合约交易的实体。它模仿 AMM 合约的逻辑,并基于一批交易开始时 Caspian AMM 的状态,以及这批交易中包含的 Layer 2 交易来提供报价。

处理完一批交易后,运营者会将这批交易的净差额与由 Layer 2 驱动的 AMM 合约进行撮合,从而完成结算。运营者必须模仿合约的逻辑,并将其应用于正确的账户状态,以确保 Layer 1 合约能够充当 Layer 2 交易的对手方。

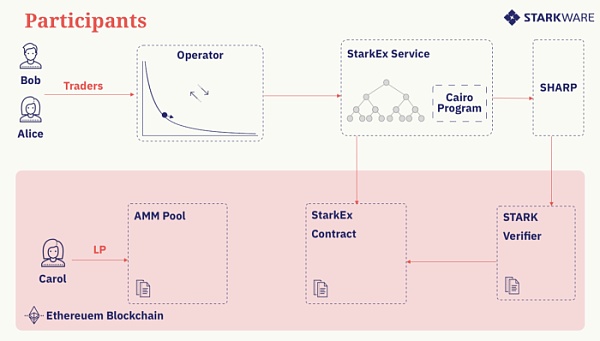

运营者:存在于 Layer 1 和各 Layer 2 协议上的无风险做市商。运营者充当协调者。其唯一目的是为每一批交易撮合交易者,并将每一批交易的净差额与 Layer 1 合约撮合。运营者使用 STARK 证明来结算每一批交易。请注意,此处唯一的信任假设是运营者会公平地对交易进行排序。若想解决这一中心化单点问题,我们可以将运营者本身变成去中心化的。

交易者:Alice 和 Bob 都是 Layer 2 上拥有资金的交易者。

流动性提供者:Carol 是 Layer 1 上的流动性提供者。

由 Layer 2 驱动的 AMM 智能合约:该合约是一个标准的 AMM 界面,主要有两处变化:

只有运营者才能充当这个 Layer 1 合约的对手方。

取款需要度过 AMM 冷却期(AMM Cooldown Period,ACP)。为什么需要 ACP?假设在链下,运营者向 Alice 提供了报价。如果 Layer 1 AMM 的流动性增加,报价就会变高;相反,如果 AMM 的流动性减少,报价就会变低。因此,存款可以是即时的,但是取款必须等到一批交易处理完之后。

StarkEx:将 AMM 的逻辑与链下 StarkEx 可扩展性引擎连接的智能合约。

正如上文所述,StarkEx 很快将新增两个功能:Layer 1 限价订单和批处理交易的闪电贷。我们已经在 DeFi Pooling 一文中介绍过了 Layer 1 限价订单功能(中译本见文末)。现在来介绍批处理交易的闪电贷。

批处理交易的闪电贷打破了以往闪电贷仅限于单笔交易的限制,而是可以将贷款期限延长至一个批处理交易的生命流程,L2 运营者可凭借这个功能在 L2 上铸造代币,前提是该批处理交易结束时必须销毁这些代币。

这提高了运营者作为中间方的效率,简化了合并多笔限价订单以及在 Layer 2 内路由交易的流程。

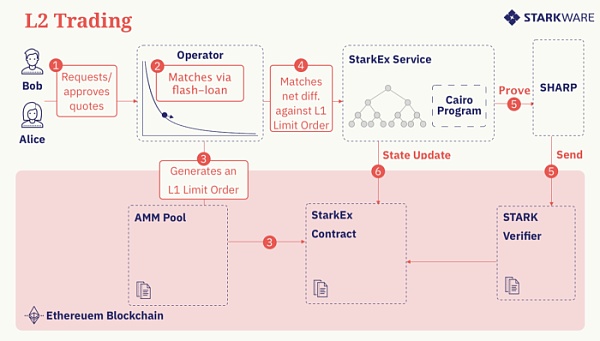

Alice/Bob 向运营者请求报价/同意运营者的报价。

运营者自行撮合这些报价订单。为了避免流动性闲置,运营者可以发起批处理交易的闪电贷(根据定义,需要在同批次 L2 交易处理完成后偿还贷款)。

根据 AMM 规则,运营者可以:

在 AMM 池内生成一个 Layer 1 限价订单

将净差额(即,批处理交易的闪电贷的金额)与 Layer 1 限价订单进行撮合

生成批量交易证明/发送证明

更新状态

对于流动性提供者来说,Layer 1 和 Layer 2 之间没有任何区别。流动性提供者通过 Layer 1 智能合约与 AMM 进行交互,无需了解链下流程的内部运作方式。我们来看一下流动性提供者的两个基本操作 —— 存款和取款:

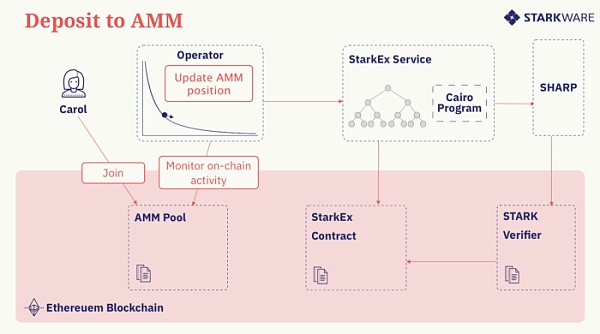

存款

存款是单步操作:Carol 将资金存在 Layer 1 上,获得流动性提供者代币。运营者会监控 Layer 1 区块链,并基于新增存款调整报价。

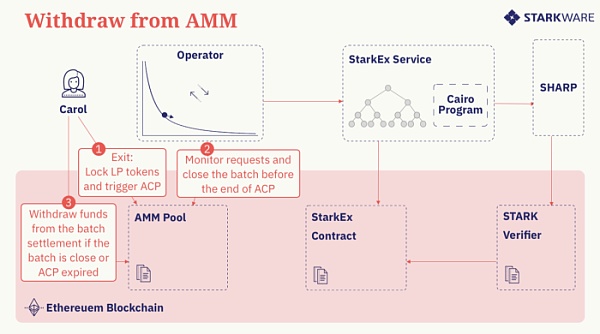

取款是三步操作:

Carol 锁定她的流动性提供者代币,从而触发 AMM 冷却期。

运营者必须在 ACP 结束时满足 Carol 的取款请求。

如果运营者拒绝 Carol 的取款请求,Carol 可以在 ACP 结束后按最新的 AMM 比率直接从 AMM 智能合约取走资金。

为实现 DeFi 的金融普惠目标,我们需要降低交易成本并不惜任何代价防止流动性碎片化。

由 Layer 2 驱动的 AMM 方案 Caspian 就是在朝着这一目标迈进。它可以将 Layer 2 逻辑最小化,同时提高资本效率,让 Layer 2 流动性成为超流体质押物(在作为质押物的同时可以产生利息)。我们将继续积极探索并研究 Caspian 的设计空间。

现实世界和加密世界在相当长的一段时间内都被认为是两个平行世界,比特币等加密货币只被少数人所持有,传统资产也对比特币不感兴趣。随着去年全球央行的大放水,加密货币总市值越来越大,越来越多的传统机构开始布局加密领域。 除了加密货币自身的上涨之外,去中心化金融(DeFi)也随着去年流行的挖矿(Yield Farming)运动而逐渐被更多的用户与资金所接受。

以太坊上的Metaverse正随着数字国家蓬勃发展 随着关于区块链技术为基础的Metaverse的主流报道达到历史新高,这一领域的发展逐渐吸引到了人们的侧目。 简而言之,您可以将Metaverse看作是一个整体互连或随时可连接的虚拟环境的集合,这与我们平时将Internet视为Clear Web和Deep Web网站的集合一样。

去中心化资产管理协议 DePlutus 正尝试借助链上基金代币化及与主流 DeFi 深度嵌套的创新设计,探寻打破兼顾高效、安全与高收益这一「DeFi 不可能三角」的可能性。

5月20日,CertiK安全技术团队发现币安智能链DeFi收益聚合器PancakeBunny(BUNNY)遭到闪电贷攻击,发生代币闪崩事件。 此次事件共损失114,631枚BNB和697,245枚BUNNY,按当时价格计算约合约4200万美元。

随着 Uniswap V3 部署到以太坊二层网络 Arbitrum 的投票通过,DEX 在二层网络的竞争也进入白热化的阶段。与此同时 DeFi 的衍生品赛道,却受限于以太坊高昂的手续费、延迟较高、以及传统的 AMM 模型流动性差等问题,还暂处于起步阶段,赛道内主要产品市值普遍较低,而像 dYdX 等则尚未发币。