DeFi 的火爆已持续了一年之久。

去年夏天,以太坊链上的去中心化借贷协议 Compound 针对其治理代币创意性地发起了流动性挖矿计划,市场反响热烈,协议锁仓量在短短一周内翻了数番。随着更多项目纷纷效仿,这股名为 DeFi 的浪潮自此正式掀起。

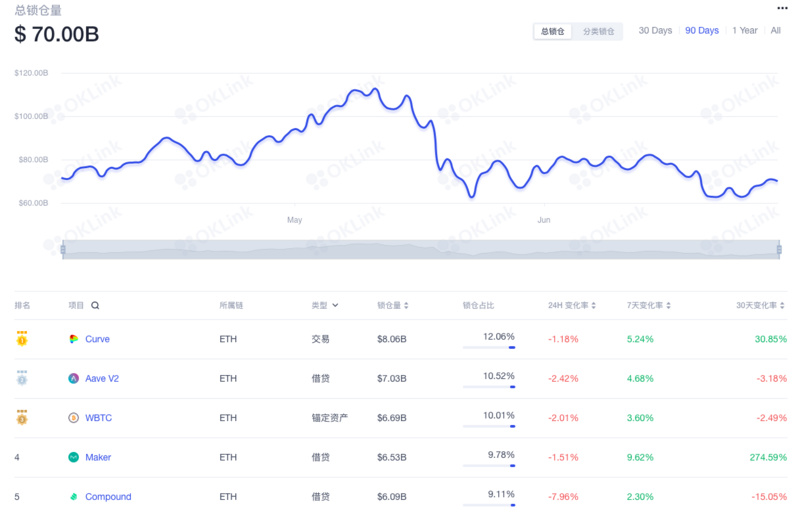

作为 DeFi 浪潮的起点,借贷协议在整个链上金融体系的建设中一直发挥着至关重要的基石作用,为上层应用的运转提供着稳健的资金通融、周转服务。OKLink 数据显示,截至 6 月 30 日 18:30,锁定在以太坊生态 DeFi 之内的资产总价值约为 700 亿美元,TVL 排行前五中,借贷协议占据了三席。

客观来说,借贷赛道在过去一年里已经历了相当大的发展,头部项目在不断尝试优化迭代,主打特定概念的新项目也陆续上线,市场整体的服务质量较去年夏天已有了显著提升。然而,一个长期困扰着整条赛道的关键问题却迟迟未能得到有效解决——资金利用效率不够理想。

由于加密世界暂时仍缺乏较为成熟的信用体系及配套的清偿体系,所以当前市面的借贷协议基本都会采用“超额抵押模型”。同时,因加密资产本身存在着较大的波动性,为了保证协议的稳定运行,项目方往往会设定较高的最低抵押率(抵押品价值/贷出资产价值)和清算门槛,这就造成了一个问题——贷方在资金利用效率并不理想的情况下,还需要承担较高的被清算风险。

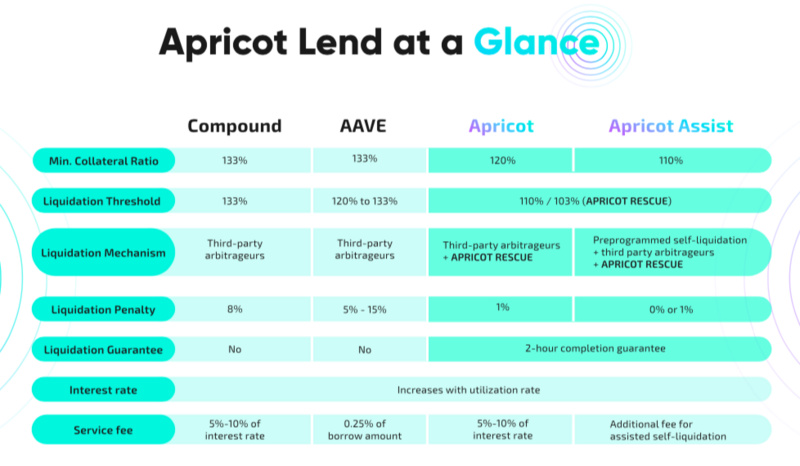

以前文提到的老牌借贷项目 Compound 为例,该协议要求的最低抵押率及清算门槛均为 133%,这就意味着贷方如果想要借出 100 美元的某种资产,必须以价值至少为 133 美元的资产作为抵押品,且一旦贷出资产与抵押品之间的价值比率跌破 133%,就将面临被清算的风险,整体资金利用效率并不理想。

好在 DeFi 内部的创新从未停歇。近期,Solana 了公布其黑客马拉松活动的获奖名单,一款名为 Apricot 的借贷协议获得了东亚赛区头名,在查阅 Apricot 的相关资料时,我们留意到了 Apricot 的一些关键参数——低至 120% 甚至是 110%(详见下文Apricot Assist 模式部分)的最低抵押率要求,低至 110% 甚至是 103% (详见下文Rescue 机制介入部分)的清算门槛,以及低至 1% 的清算惩罚,这些数字要远低于 Aave、Compound 等老牌协议的当前标准。

依照 Apricot 给出的协议参数,如果该协议真的能够稳定运行,那无疑将大大整个借贷市场的资金利用效率,这不禁让我们好奇,Apricot 究竟是何方神圣?其设计又有哪些独特之处,才能如此大幅度地优化整体参数?

AC:如果gwei降到个位数,将发行新协议:yearn.finance创建者AC发布推文表示,“如果gwei再次达到个位数,我可能就会发布四个新协议中的一个(到今天报道为止,以太坊GAS价格爆降,较一周前下降70%。当前太坊的一般模式下的GAS价格是40Gwei,极速模式下是46Gwei。[2021/4/25 20:57:32]

在回答 Apricot 相关问题之前,我们需要先行解答另一个问题——为什么早期借贷协议需要设置那么高的最低抵押率呢?即便是采用超额抵押模型,理论上只要最低抵押率高于 100%,那么就有机会通过清算来及时处理掉潜在的坏账,为什么一定要设置到 130+% 呢?

原因其实就在“及时”这个关键词上,最低抵押率的设计需要考虑潜在的后续清算可能,因此该数字必须不低于(两个参数可能相等)清算门槛,而清算门槛的设置取决于能否为清算执行留下充足的缓冲空间,确保系统不出现坏账。

以 Compound 为例,该协议的最低抵押率和清算门槛均为 133%,133% - 100% 之间的这 33%,就是 Compound 在综合考虑了协议本身的清算效率后留出的执行缓冲空间。

理论上,清算效率越高,协议对于缓冲空间的要求也会越低,清算门槛也就可以设置的比较低,继而也可设置较低的最低抵押率,提高协议的资金利用效率。当前,大多数借贷协议提高清算效率的方式是以较大的清算惩罚力度作为清算人激励,但这并非长久之计,因为受损的将是贷方的利益。

Apricot 想要做的事情,正是在不采取过激惩罚的前提下,通过优化协议清算机制来实现更高的清算效率。在 Apricot 看来,两大因素限制了早期借贷协议的清算效率:底层网络性能以及协议清算机制。

第一大因素是底层网络性能。当前大多数头部借贷协议的主要底层均是以太坊,DeFi 的繁荣大大增加了以太坊的链上总交易量,这反过来又造成了网络的持续拥堵以及链上操作成本的水涨船高,在市场剧烈波动期间,状况会更加严重,如果不主动大幅提高 gas 费用,交易往往需要几分钟甚至几小时才能被确认。

Apricot 认为,以太坊网络当前的性能状况在很大程度上限制了链上借贷协议的清算效率,因此 Apricot 选择了性能更加出色的新一代公链 Solana 作为底层,基于 Solana 更高的 TPS 以及瞬时确认能力,Apricot 的清算交易总是能在数秒内完成,系统整体的清算效率得到大幅提升。

与此同时,由于不担心清算交易被卡死,清算人无需顾虑在交易确认期间的市场波动风险,因此 Apricot 也没必要设置过高的清算惩罚作为激励。其清算惩罚参数可设置为 1%,远低于当前市场的平均水平。

第二大因素则是协议本身的清算机制。当前,主流借贷协议所采用的清算机制基本都是以一定的折扣价格来吸引第三方清算人参与违约债务的抵押品拍卖,但在单边极端行情下(比如 312、519),难免会出现清算人不愿参与协议清算的特殊情况,仅仅依靠外部力量仍无法保证协议能够及时清算掉潜在的坏账。出于这一顾虑,Apricot 在常规拍卖清算之外又加了一层保险——Apricot Rescue。

Apricot Rescue 可以理解为 Apricot 自身为极端情况而设计的自动清算机制。其启动不受任何主观因素干预,当触发两种特殊条件时会立即执行清算——条件一是债务抵押率跌至 103%;条件二是某债务在低于一般清算门槛(100%)两个小时后仍未被第三方清算。

当 Apricot Rescue 被触发后,Apricot 本身将作为清算人介入,以与第三方清算人相同的 1% 折扣购入抵押品。此后,Apricot 将可以选择在市场上立即将购入的抵押品卖出,也可将这些资产积累至一个特定的清算资产池(COT Pool)内,并以池内资产价值为支撑发行一个特殊的坏账处理代币——COT。COT 代币本身也将作为投资工具向外开放,任何人都可以自由买入或赎回 COT,在某种意义上,这意味着 Apricot 协议的清算折扣红利将向整个市场开放。

值得注意的是,COT 并不是 Apricot 协议的治理代币,只是 Apricot Rescue 资金池的坏账处理代币,专用于协议治理的还有另一个代币 APR。针对这一点,Odaily 星球日报特地询问了 Apricot 为何要采取双重代币模型,Apricot 方面的回答是:“双重代币模型可将坏账的处理做到相对独立,保证坏账处理产生的风险不会对 APR 产生较大影响。其次,COT的独立能够使得用户能够更加容易的投资坏账产品,并对投资价值进行追踪。最后,Apricot 在未来有成为 DeFi 世界的坏账处理平台的长期愿景,COT 的独立能够为实现这个愿望进行前期的铺垫。”

另外一个很有意思的点是,除了常规清算机制之外,Apricot 还为用户提供了一种特别的链下增值服务 Apricot Assist,贷方选择该服务后,工作人员会在其债务抵押率接近 110% 时介入并进行清算,由于这一路径的清算执行事先都已有了约定,不会产生清算受阻的风险,所以也不会收取罚款。

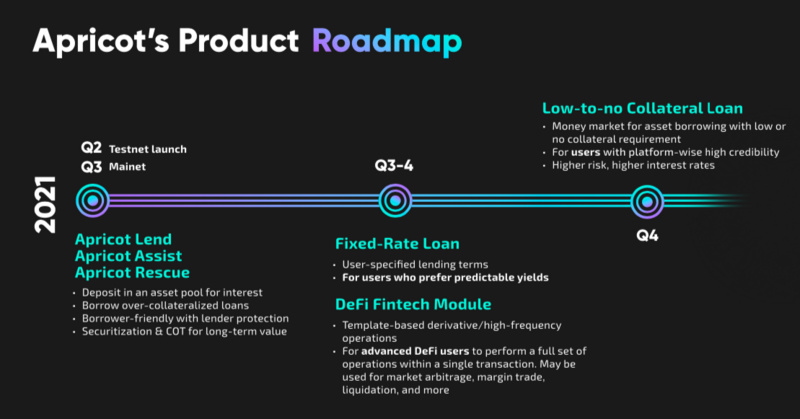

6 月 22 日, Apricot 的基础借贷产品成功上线了测试网,目前提供了 BTC、ETH、USDT、USDC、SOL 等五种代币的借贷服务。

根据官方路线图规划,基础借贷产品的主网版本有望在今年第三季度内上线,同一季度内,Apricot 还将针对特定需求做出一些场景化创新,推出固定利率借贷、智能合约式高频借贷等两种新产品。

固定利率借贷的热度正随着 DeFi 的深化而攀升,此类产品主要迎合的是那些更为保守的资金,他们宁愿放弃更大的收益机会,更注重的是投资收益的可预测性。当前,市面上已出现了 Yield Protocol、88mph、Notional、Barnbridge 等多款主打该概念的协议,Apricot 所推出的这一产品则更加灵活,即允许用户自由设置贷款条款,除固定利率外,还支持设置贷款期限、抵押比率等等,平台会根据这些设置来自动匹配借方和贷方。

智能合约式高频借贷其实可以理解为大家都很熟悉的一个名词——闪电贷。(说句题外话,在 DeFi 安全事故频发的当下,大多数人对闪电贷的第一印象可能都是黑客攻击,但这其实是个认知偏差,利用闪电贷执行的攻击更应该被叫做“预言机操控攻击”,闪电贷仅仅只是个金融工具,黑客成功干扰了预言机数据才是此类事件发生的根本原因。)Apricot 推出的这一产品可允许用户通过智能合约来编写一整套交易逻辑,在同一个区块内打包确认,进行执行一些复杂的交易逻辑,把握稍纵即逝的套利机会。

而在现有路线图的终点,也就是第四季度,Apricot 将在“提高资金利用效率”这条主线上继续创新,试着跳出超额抵押模型,推出部分抵押甚至是零抵押的全新借贷产品。虽然该产品的细节暂时仍未公布,但 Apricot 在白皮书中的描述,这类产品将只会向已经在平台内存有大量资金或是参与过平台治理的高信誉用户开放。

通过“信誉”这个关键词,我们可以看到 Apricot 已有意探索 DeFi “信用贷”这一全新领域,考虑到距离第四季度已越来越近,未来 Apricot 有可能成为市面上首批跑通的零抵押贷款项目之一。

统观 Apricot 的产品构架,可以看到 Apricot 一直在围绕“提高协议资金利用率”这条主线发力,其设计也为整条借贷赛道提供了一条全新的清算思路,有望引领行业的清算模式革新。与此同时,在一些分支产品上,Apricot 则遵循了“需求导向”的原则,Apricot Assist、固定利率、高频借贷均可满足不同群体的切实需求。

借贷赛道的业务逻辑相对简单,项目方们比拼的就是谁能更好地满足大部分用户的基础需求,以及能否满足小部分用户的特殊需求,Apricot 显然清楚地认识到了这一点。Solana 生态正值起步阶段,生态之内尚没有任何一款借贷协议已打下牢固的护城河,有着天然资金利用效率优势的 Apricot 有望抢先占据市场,力争成为该生态的头部借贷协议。

展望远期,前文曾提到过 Apricot 团队的这么一句话——“未来希望成为整个 DeFi 世界的坏账处理平台”。由此可见,Apricot 团队眼里的终点并不单单只是一款借贷协议,而是想要为所有借贷及其他协议提供坏账清算服务。如果说借贷是 DeFi 的基石,那么 Apricot 的愿景就将是基石之下的基石,作为基础设施支持整个 DeFi 世界的平稳运转。

标签:DEFICPAPPRESDEFITicp币2023年有利好吗元宇宙虚拟数字人appTheresa May Coin

本文来自:CyberStop Medium,星球日报经授权翻译转发。 随着网络科技的飞速发展,人类作为一种社交物种,在不远的将来,70亿人很有可能几乎完全在线,并且有影响力地参与到虚拟经济里。这样的一个虚拟宇宙,我们称之为Metaverse。该词源于Neal Stephenson的《雪崩》(Snow Crash)中。

互联网计算机平台的一个关键特征是网络神经系统(NNS),这是一个开放的算法治理系统,负责监督网络和代币经济,从而使建立以超大规模运行的 DeFi、dapp、开放互联网服务和企业系统成为可能。 NNS 的目的是让互联网计算机网络以一种开放、去中心和安全的方式进行管理,它对网络的全部内容都有完全的控制权。

本文仅代表作者ネミッサ个人意见,不构成投资建议。Please do your own research. Sushi不是很早就有的头部DeFi应用吗?为什么还称“新玩法”?如今Sushi已经不再只是单纯的DEX,作为一个社区驱动的DeFi平台,Sushi上有着多元化的产品:Kashi借贷,BentoBox,Sushi Bar抵押收益和投票权,以及Ons。

在区块链领域中,任何一个公链的推出都会不可避免的被人们讨论到“不可能三角”这个问题,当然在近期FOMO情绪过重的情况下被人们逐步忽视,但一直以来在这方面的争议一直都在持续不断。 可扩展性三角认为,区块链试图同时拥有三个属性,如果坚持技术“简单性”,那么你只能获得这三个属性中的两个,即区块链“不可能三角”。

4 月 8 日,MultiCoin Capital 合伙人 Mable Jiang 在微博发长文介绍了一款新 NFT 碎片化交易协议 Unicly(app.unic.ly),介绍了关于 Unicly 的代币机制以及如何参与,具体内容如下: 2. 有一个海外的文章标题写的它是「A Sushiswap fork for NFT」。

Mynft正式上线Beta版本 今天,我们非常高兴的向大家宣布基于Flow Blockchain的NFT平台Mynft正式上线Beta版本,该版本实现了NFT发行、交易、展示等基础功能,支持图片、音频、视频等多种格式。作为Flow生态在中国的首个项目,Mynft坚持以用户为核心的产品理念,接下来将逐步开放拍卖、盲盒、评论等板块。