且看Liquity如何在暴跌震荡中力挽狂澜

2021年5月19日,ETH价格一度从3400美元迅速下跌至1800美元,其他币种也出现暴跌,短时间内整个市场迅速进入下行行情。与此同时Liquity也迎来了第一次重大的考验,包括波场创始人孙宇晨60.6万枚ETH的质押资产也险些遭到清算。在本文中,我们好好复盘一下整个过程。

Liquity能够让用户以0%利率、低于110%的抵押率借入ETH。Liquity完全由算法控制,基于博弈论逻辑,没有人为操控干预。然而即使理论上Liquity设计非常完备,可以应对极端震荡的环境,但没有什么能比一场实际发生的市场震荡更能证明其协议设计机制的强大。尤其在像5月19日这样的极端下跌震荡中的表现,证明Liquidity确实是非常稳健的!

当ETH的价格暴跌时,有300个地址被清算,有些属于正常清算,有些则属于[恢复模式]的清算。在这次震荡当中,Liquity经历了2次清算模式。

这里给那些不太熟悉Liquity的读者普及一下:正常情况下,抵押率低于110%的仓位会被清算。在[恢复模式]里,当系统总抵押率(TCR)低于150%时,所有抵押率低于150%的仓位将会被清算。

Bancor Vortex Burner已总计销毁879929.82 vBNT:官方推特消息,Bancor Vortex Burner已经被触发销毁额外的vBNT,迄今已总计销毁879929.82 vBNT。[2021/8/14 1:55:08]

数据来源:https://duneanalytics.com/dani/Liquity

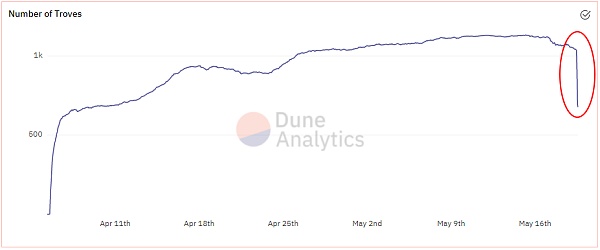

上图中我们可以看到系统在极端压力的情况下其快速处理清算的过程,从开始时的1054个地址到清算结束时只剩下677。根据统计,系统在正常模式下清算了121个地址,[恢复模式]清算了189个。这样的清算机制能够让Liquity健康运行,并且能迅速跳出[恢复模式]。事实上,由于这两种模式转换得过于迅速,以至于Dune来不及捕捉相关数据:

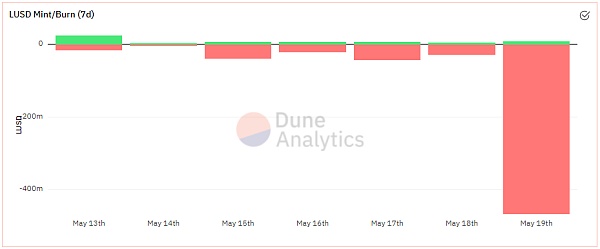

尽管清算数量巨大,稳定池可以有效处理所有坏账。约9350万LUSD债务被清算,另外,被清算的48,668个ETH分配给了稳定池存款人。

那么,清算是否会导致ETH的价格压力增加?

清算后的ETH并不在市场上出售,而是按比例分配给所有的稳定池质押者,每个质押者都可以选择是出售或持有自己的份额。

观点:随着BTC收于1.6万美元上方,多头应做好应对拐点的准备:Green Bridge Investment执行董事Marc Principato表示,随着BTC收于1.6万美元上方,比特币多头应该做好应对拐点的准备。Principato预计,这一水平是交易员锁定部分利润的机会。他还补充说,他们很可能会将这些资金以较低水平重新投入比特币市场,并警告看涨人士称不应在1.6万美元附近创建任何多头头寸。(Bitcoinist)[2020/11/16 20:57:57]

最大数量的清算 top 5

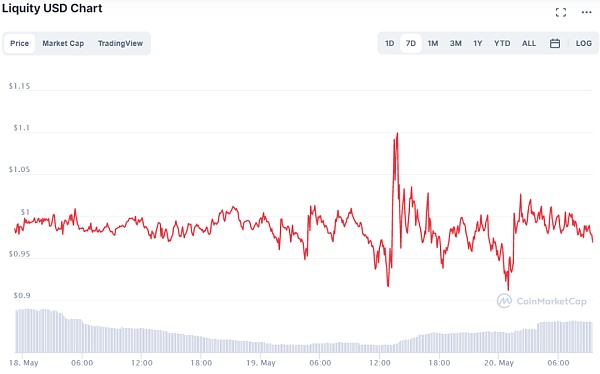

LUSD的价格如何?

LUSD经历了自发布以来的最大波动,然而重要的是,当时其价格还是在1美元上下波动。

这验证了Liquity设计中的硬挂钩机制。也就是说,只要LUSD的交易价格低于1美元,套利者就可以在市场上购买LUSD;然后根据LUSD的面值(1美元)以及Chainlink的预言机给出的ETH:USD交易对价格,赎回ETH,从而锁定无风险收益。赎回的LUSD来自风险最大的仓位,同时提高了系统的整体健康度。

另一方面,110%的最低抵押率在1.1美元创造了一个自然的价格天花板,因为只要LUSD高于这个阈值,借款人就可以通过用他们的抵押品借入最大金额,并在市场上以超过1.10美元的价格出售LUSD,从而获得即时利润。

回到5月19日的表现,最初,我们看到价格飙升,推动LUSD达到近1.10美元。这是预期的行为,因为ETH价格下跌导致许多借款人意识到被清算的风险,因此急于偿还他们的债务,推动了对LUSD的需求。

在最低点时,LUSD价格达到0.91美元,然而由于上述提到的套利力量,其迅速恢复了锚定值。

最大金额赎回

后续

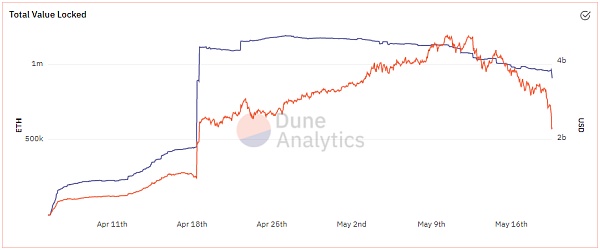

风暴已逐渐平静,Liquity系统依然在保持稳定运行,所有违约的债务都得到了补偿,稳定存款人处于绿色状态,在撰文时Liquity总抵押率为281%。以下是部分总结性数据:

在用户偿还债务、赎回LUSD或通过清算而燃烧了约8.8亿LUSD之后,仍有约8.8亿LUSD在流通。

约90.9万ETH(价值24.7亿美元)保留在系统当中,分布于677个地址。

总的来说,Liquity应对这次考验的答卷,我们十分满意。虽然清算不是一件有趣的事,尤其是在gas费高昂的情况下。但事实证明,利用Liquity确实可以保持相对安全的抵押率。

从这次暴跌中,我们看到了什么?

没有什么比在极端市场暴跌环境(如5.19)的中的表现更能验证一个协议的有效性;

5.19事件对Liquity协议来说是场真正的压力测试;

Liquidity表现相当稳健,系统确保了足够的ETH抵押品,LUSD保持了与美元的锚定 ;

?在短时间内,Liquity系统抵押率下降到150%以下,自动触发「恢复模式」

总共有大约400个地址的5万个ETH被清算,并被分配到稳定池中

最大的单笔清算金额超过17,000 ETH!?

清算不会对ETH造成抛售压力,因为抵押品会按比例分配到流动性池中。

大部分ETH以低于2000美元的价格被清算,为稳定池质押者带来了巨大的利润??

参考阅读:

1, https://liquity-report.gauntlet.network/

2, https://medium.com/liquity/how-liquity-handled-its-first-big-stress-test-160f20d5b18f

Incubating projects for ambitious teams around the world and looking for the most potential staking projects.

Building a new world,the bridge of the time.

标签:ANTFantomLIQLUSFantasy Tokenfantom币前景Artificial Liquid IntelligencePLUS1币

Kava Labs在成功推出Kava 5主网和HARD Protocol V2版本后,按照Kava 2021生态规划即将迎来全球首个连接DeFi、区块链和金融服务的跨链流动性中心——Kava Swap。 Kava Swap介绍 Kava Swap是一个连接DeFi应用和金融服务的跨链流动性中心。

近期,灰度母公司 DCG 披露了他们在2020年的13项投资,其中有7项都属于中间件项目。 什么是中间件? 简单来说,中间件是介于应用系统和系统软件之间的一类插件,而在区块链中,中间件是为链和 Dapp 提供功能和服务的基础设施。

分散式生态系统的未来 官方渠道 官方网址:https://fantom.foundation/ Telegram(英):https://t.me/fantom_english Telegram(韩):https://t.me/fantom_korean kakaotalk:https://open.kakao。

本文来自AscendEX 研究院。 很长一段时间以来,加密行业一直都在追寻和思考未来的金融世界会是什么样子,当 DeFi 引发的大型革新运动蔓延开来的时候,许多人发现其根本意义就是创建一个新的金融系统来取代旧的金融系统。与此同时,市场也达成了对于金融本质就是去中心化的这一认知。

区块链技术的发展日新月异,但数字货币圈的用户仍然面临着各种问题。其中的挑战之一是区块链无法及时达成协议。而时钟同步能够有效提高分布式系统的性能。 Solana区块链推出了一种基于历史证明共识算法的解决方案,该算法结合了PoW和PoS的精华。因此,Solana平台的区块链性能会随着时间不断扩展,同时用户可以通过委托代币给验证节点参与其中。

经过数月的社区合作,Keep Network 与 NuCypher于上周五完成了合并提案RC0的投票,合并后的项目代号为KEANU,这意味着双方将进行链上网络升级以结合两个去中心化网络。