在Aave、Compound等以太坊借贷平台的推动下,ETH等主流加密资产流动性得到充分利用与开发,用户可以利用手中的USDT、ETH等资产进行储蓄获得可观利率,同时资金需求方可以抵押资产而借出目标资产,大幅提升资金利用效率。

目前,DeFi借贷市场的行业格局已基本稳定,但仍然存在两个明显痛点。第一是大部分借贷平台提供给储蓄用户的利率为浮动利率,用户难以知晓其实际的年化利率;

第二,BTC资产的流动性仍未得到充分开发,由于BTC资产桥接过程较为复杂,同时许多BTC持有者仍然对以太坊较为排斥,BTC作为全球市值最高的加密项目,在借贷市场的份额仍然很低,以Aave为例,WBTC供应量为17亿美元,在该平台总供应量中仅占9%。

因此,这个方向仍然蕴藏着加密借贷市场的巨大潜力,基于Stacks公链的开源DeFi协议ALEX则试图解决前述问题,即帮助用户便捷地通过BTC获得预定期限的固定利率收益,进而加速释放价值超过1万亿美元的BTC市场的流动性。

如何集成原生BTC?

据了解,ALEX底层集成的Stacks公链旨在打通原生比特币以获得最高安全性的同时,也支持去中心化应用程序和智能合约。该区块链上成千上万笔交易在比特币上会产生一个散列,作为共识的一部分,Stacks?交易会自动在每一个比特币区块上「结算」,从而连接了比特币网络和?Stacks?区块链,并扩展了比特币的功能。

Robinhood推出加密货币经常性投资选项:9月10日消息,加密交易应用程序Robinhood推出了一项免费的加密经常性投资功能,允许客户购买数字硬币而无需平台收取佣金。9月8日的公告表明,该交易平台的新功能将允许用户随意进行预定的加密投资。这可以在多个加密资产中安排为每天、每周、每两周或每月一次。(CryptoSlate)[2021/9/10 23:16:13]

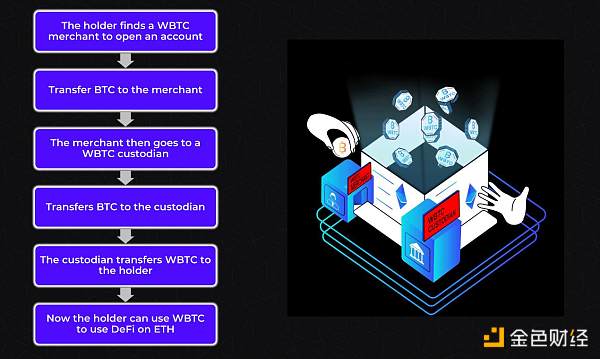

正是由于Stacks的前述特性,可以使得ALEX低成本打通原生比特币成为可能。在以太坊生态,目前用户需要通过第三方服务商将BTC转为WBTC、tBTC等包装资产,过程繁琐且成本较高。以WBTC的桥接过程为例,用户需要经过在WBTC商户开户、将BTC转移到WBTC商户、商户寻找BTC托管人、商户将BTC转给托管人、托管人将WBTC转给持有人、持有人再将WBTC转至以太坊等至少6个步骤。

而在ALEX的解决方案中,BTC持有者可以直接使用其BTC参与DeFi生态,尽管其中也存在包装过程,但对用户是不可见的,不影响其使用体验。同时,该解决方案也不存在中介风险、KYC流程,同时大幅降低成本。

此外,ALEX未来还将支持?Stacks?上的所有本地/SIP10?兼容代币,以拓展自身满足Stacks?DeFi生态不断发展的需求的能力。

如何实现固定收益?

在?ALEX?上,固定利率通过基于远期合约的代币“ayToken”实现。它类似于传统金融市场中的场外交易双边远期合约,指定标的资产“Token”和到期日。

借款用户可以通过向抵押品池中添加符合条件的抵押品来铸造ayToken,并在第一天以低于现货代币价格的折扣出售ayToken,并在到期时返还?Token,借出用户以低于现货代币价格的折扣购买?ayToken,并在远期价格与现货价格趋同时在到期时收回标的资产。

购买?ayToken等同于以?ayToken?的价格隐含的利率借出代币,出售?ayToken?则允许持有者以固定利率借入了ayToken,隐含利率取决于远期价格与交易时现货价格的折让程度。

如何利用AMM机制?

同时,ALEX使用了AMM机制来进一步提升生态系统内的交易效率,目前设定了流动性引导池(即LBP)、收益代币池、抵押品再平衡池等池类型。

其中,流动性引导池使用加权方程,旨在促进一种代币(基础Token)相对于另一个代币(ayToken)的资本效率启动;收益代币池使用?Yield?Token?方程,专门用于促进?ayToken?和?Token?之间的高效交易;抵押品重新平衡池使用加权方程并在代币和抵押品之间动态重新平衡,以确保铸造的?ayToken保持偿付能力,尤其是在不利的市场环境中。

以?ayBTC?/?USD?池为例,该池将针对?BTC?上涨实施动态对冲策略,即随着?BTC?现货上涨,卖出美元并买入?BTC,反之亦然。由此产生的美元和?BTC?之间的重新平衡将由参与池定价曲线的套利者执行。借款人实际上是一个?LP(并接收?ayBTC?作为池代币),所提供的美元抵押品将自动转换为一篮子美元和?BTC。

该机制的主要好处是ALEX可以更有效地处理?LTV?(贷款/抵押品价值*100%),并在使用适当LTV与储备基金的情况下完全取消清算。不过,该机制也会导致贷款人在还款时收到的抵押品的美元价值将与原始价值不同。

此外,ALEX还推出了?Vault?持有和管理所有?ALEX?池的资产,即Vault与资金池是分离的,这使得在?ALEX?上构建自定义池时用户的交易成本更便宜和开发人员的学习速度更快。由此,ALEX允许用户使用闪电贷功能,利用两个或多个池中的任何价格差异进行套利,而无需持有任何代币。

总结

通过上述设计,ALEX生态主要存在四种角色,第一种角色是贷方,在固定期限内以固定收益率存入代币;第二个角色是借款人,在固定期限内发布抵押品并借出代币;第三个角色是流动性提供者,为资金池提供流动性并确保?ALEX?池的顺利运作;第四个角色是套利者,减少?ALEX?池再平衡后代币与市场价格的差异。

这些角色的充分运作可以保证ALEX借贷机制的顺利运作,同时实现低成本、高效率、固定收益、无清算风险等优势,进一步丰富DeFi生态的用户选择。

目前,ALEX的产品尚未正式上线,不过作为?Stacks?公链上最早的?DeFi?项目之一,以及整合了原生BTC流动性、固定利率借贷以及AMM机制的创新型产品,仍然值得期待未来的具体表现。

律动 BlockBeats 消息,8 月 26 日,Kava Labs 宣布对 Kava 产品组合进行品牌重塑,并发布最新路线图。 品牌重塑及产品组合具体变化如下: 新的命名结构还将让人们更清楚地了解每个协议、它们管理的产品以及代币持有者如何以及何时可以直接参与其未来发展的塑造。

本文转载自《GameFi-FTM-Rarity Gold》,原文链接:https://www.yuque.com/jingxing233/defi/gvg9bq 9月5日,YFI 创始人 Andre Cronje 宣布推出类 Loot 游戏 Rarity,该游戏受 Loot 启发,共包含 11 种角色,玩家创造出角色后。

Biconomy 在 7 月底从 Mechanism Capital、DACM 以及 Coinbase Ventures 等筹集到 900 万美元后,在本月又面向开发者上线跨链转账基础设施 Hyphen,还将在今年后半年推出原生代币 BICO,以实现社区治理并激励利益相关者。

在 2020 年初期,DeFi 合约的总锁仓量只有不到 10 亿美元,而在 2021 年巅峰时期总锁仓量达到了惊人的 900 亿美元。DeFi 协议的可组合性让资产可以无阻力穿梭在不同协议间,产生令人不可思议的资产回报收益。 在传统金融中,能做到 20% 的年化回报已经令人感到不可思议,但在 DeFi 领域,年化到达 100% 以上都是随处可见。

本文由 Rarible DAO 的核心贡献者 Eric Arsenault、Rarible.com 的联合创始人 Alex Salnikov 以及 Rarible DAO 社区的其他贡献者撰写。 8月13日,NFT市场Rarible宣布推出一套开源工具(称为“Rarible Protocol”),以极大地简化 NFT 项目和想法的上线流程。

NFT 市场在经历了短暂的沉寂期之后重新迎来了新一波的爆发,其中 GameFi 赛道的发展尤为引人关注,「DeFi 使游戏金融化」、「金融产品游戏化」、「Play to earn」等概念释放出巨大的市场潜能。 纵观 GameFi 赛道中最让人耳目一新概念之一就不得不提到元宇宙,其开放和自由创作的特征蕴含着巨大的想象空间。