利率互换是指两笔货币相同、债务额相同(本金相同)、期限相同的资金,作固定利率与浮动利率的调换。

这个调换是双方的,如甲方以固定利率换取乙方的浮动利率,乙方则以浮动利率换取甲方的固定利率,故称互换。

互换的目的在于降低资金成本和利率风险。在传统金融市场中,利率互换是适用于银行信贷和债券筹资的一种资金融通新技术,目前已在国际上被广泛采用。

根据国际清算银行统计的数据,在2020年,全球利率互换合约的名义规模超过了355万亿美元。

美联储理事:加密货币是一个令人担忧的领域:金色财经报道,美联储理事Michelle W. Bowman认为,尽管加密货币在增长,但它们是一个令人担忧的领域,尤其是与银行业有关的领域。 她表示,根据鲍威尔的说法,加密货币引发了几个问题,监管应该准备好适应新兴技术。鲍威尔此前指出,如果金融部门的参与者缺乏监管经验来满足加密资产的需求,以及法律的模糊性,挑战就会出现。

Bowman强调,银行需要有一个明确的监管框架,以匹配与加密货币行业价格波动相关的风险。 她指出,需要注意的一个问题是,找到将加密货币纳入银行业务或将数字资产推向银行业务之外的方法。(Finbold)[2022/10/2 18:37:04]

传统金融市场中的利率互换模式可以被映射到DeFi中,YieldSwap Protocol计划开拓DeFi的利率互换市场。

NFT藏家Farokh.eth以约5.32亿美元购入CryptoPunk #9998,但疑似自购炒作行为:10月29日消息,NFT收藏家,推特用户Farokh.eth发推表示,以124,457ETH(约合5.32亿美元)的价格购买了CryptoPunk #9998 NFT作品。该价格是有史以金额最高的以美元计价的链上NFT销售。

Flashbots 产品经理 Robert Miller 分析认为,该笔交易不属于真实交易,交易中也不存在合约漏洞,无人从中挣钱,更像是为了在推特上制造营销效果的行为。[2021/10/29 6:18:29]

尽管该项目未正式上线,但我们仍可以从其官网公开的资料中了解该项目的创新之处。

Bitfinex将重新安排Elrond存款和上线时间:8月17日,Bitfinex官方发推称,经过与分片项目Elrond Network团队协商,Bitfinex将支持新的Elrond主网,并已决定重新安排Elrond存款和上线时间。官方将很快公布新的上线日期。[2020/8/17]

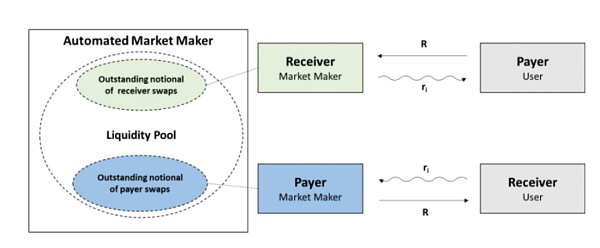

YieldSwap Protocol计划通过一个自动做市商模型来连接利率互换的两方。Payer承诺按固定利率支付利息给Receiver Market Maker,并得到浮动利率回报。

Receiver也承诺会按照浮动利率支付利息给Payer Market Maker,同时获得固定利率回报。

在这种模式下,YieldSwap Protocol并不为用户提供存款或借款服务,而采用保证金交易模式帮助用户实现固定利率和浮动利率两种计息方式的互换。

例如,用户在存入足够的保证金后,可以在平台内开立一个仓位,承诺未来支付固定利息来换取浮动利息收入或支付浮动利息来换取固定利息收入。

利率衍生品交易市场的参与者主要有三类:

希望消除浮动利率敞口,赚取固定利率收益的保守型用户、希望锁定借款成本,赚取风险收益的激进型用户和赚取手续费或套利的做市商。

YieldSwap Protocol为这种模式的使用场景提供了两个案例。

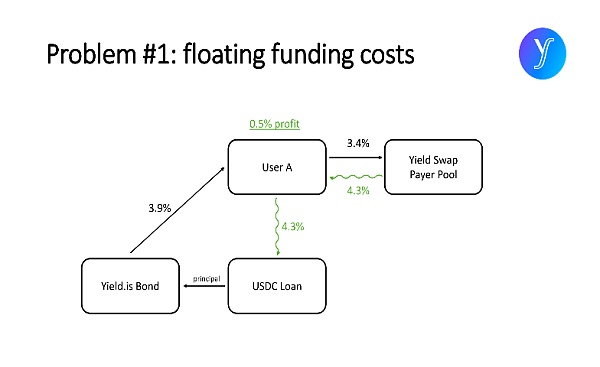

案例一:用户A持有一笔以浮动利率计息的USDC贷款,他希望利用这笔贷款完成一次套利操作。

首先,他将USDC存入某赚取浮动利息的平台,随后将存款凭证拆分为本金凭证和收益凭证,再将收益凭证卖出锁定固定利息收入。

为了对冲浮动利率的支出,他在YieldSwap内开仓,承诺支付固定利息并获得一笔浮动利息收入。

最终,用户A消除了浮动利率敞口,赚取两笔固定利率的利差来套利。

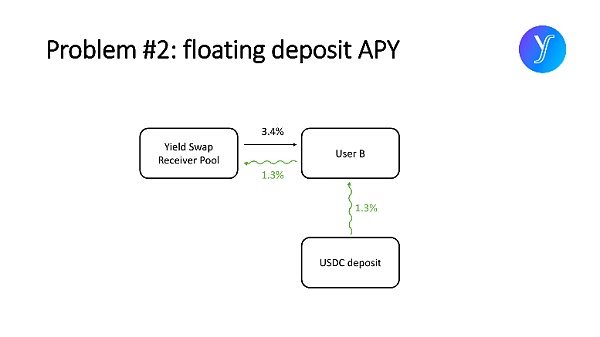

案例二:用户B在某平台拥有一笔以浮动利率计息的存款,为了锁定存款收益,他可以在YieldSwap开仓,承诺支付浮动利息并获得一笔固定利息收入。

最终,用户B成功将浮动利率存款转化为固定利率存款。

利率互换市场在传统金融市场中的规模是巨大的,而DeFi中还尚未有专门提供利率互换服务的项目。

YieldSwap Protocol作为这条赛道的开拓者,值得我们去关注项目正式上线后的表现。感兴趣的小伙伴可以关注官网信息:

https://yieldswap.app/

Balancer 协议正在从产品阶段过渡到协议阶段。 未来的长期成功都将基于此。 Balancer 的集成/构建都应该非常简单:我们需要更好的文档/模板/教程,并且应该为此部署生态系统基金。 有用的流动性——促进交易量——对于保持 Balancer 与聚合器/钱包/应用程序的相关性是必要的。

北京时间9月1凌晨,以太坊L2解决方案Arbitrum正式启动主网Arbitrum One,同时宣布完成了一轮1.2亿美元的B轮融资。

Tokemak 是什么? Tokemak 是一个去中心化的做市商/流动性提供协议。首先先了解协议的三个重要组成部分: Token Reactors:Tokemak 支持的 Token 库,每一个资产都有一个独自的 Reactor,协议最终可能会有非常多个 Reactors,也就是支持多种资产; 流动性管理人(Liquidity Directors,LD。

Hartmann Capital 认为,随着监管当局试图打击和执行更严格的公有链活动监管,或者用户自己变得精通追踪钱包以窥探个人财富持有量,PriFi 将很快成为加密用户的优先选择。

「结构化基金」在加密货币领域还非常陌生,因为这是在金融深水区才会出现的产物,但是现在DeFi已经进入了深水区。 基金从设计方式可以分成两大类:结构化(或分级)基金、非结构化(或平层)基金。 通常情况下我们接触的是非结构化(或平层)基金,即所有投资人对于基金的投资组合,承担着相同的风险以及收益(投资人之间只有持有时间和资金规模的区别)。

Polycat是部署在Polygon主网上的收益聚合器项目。 它将用户存入的资金投向其他DeFi项目,并将收益自动复投,使得用户不用自己操作即可获得复利收益,也就是常说的“机池”类项目。 Polycat通过每五分钟自动复投LP Token来帮助用户实现更高收益率。