「结构化基金」在加密货币领域还非常陌生,因为这是在金融深水区才会出现的产物,但是现在DeFi已经进入了深水区。

基金从设计方式可以分成两大类:结构化(或分级)基金、非结构化(或平层)基金。

通常情况下我们接触的是非结构化(或平层)基金,即所有投资人对于基金的投资组合,承担着相同的风险以及收益(投资人之间只有持有时间和资金规模的区别)。

而结构化基金是指虽然基金只有一个投资组合,却将风险及收益分解为不同层级的基金份额,从而能够同时满足不同的风险偏好者。

也就是说,通过对一个基金产品进行平层化设计,就可以满足不同风险偏好的不同类别投资者的需求——这是一种更复杂但高效的资产管理方式。

那么回到DeFi的投资领域,以YFI为代表的机池让DeFi投资者可以实现最佳收益,但机池只能满足一部分投资者的需求。

这时就需要「结构化基金」了。

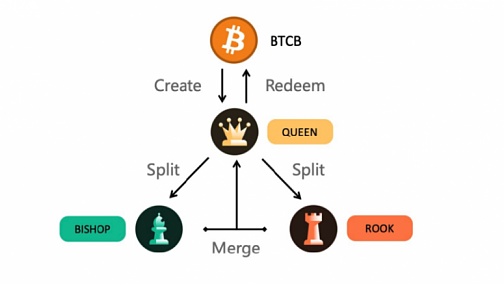

Tranchess是一种迎合不同风险偏好投资者的结构化基金,由三个tranche代币(QUEEN、BISHOP和ROOK)及其治理代币CHESS组成。

分成三层是为了满足三种用户群体的需求:稳定收益(Tranche BISHOP)、杠杆交易(Tranche ROOK)和长期持有(Main Tranche QUEEN)。

Tranchess 1.0是直接跟踪BTCB/USDC价格的基金,但理论上其实可以跟踪任何单个的加密资产或一篮子加密资产。

QUEEN

投资者如果持有QUEEN,就可以从BTC的单边涨跌中获得收益(这很像ETF),另外还可以用QUEEN来挖矿CHESS。

值得一提的是,持有者可以随时增设或赎回QUEEN(但有固定时间来处理,这意味着最多甚至需要24小时)。

但作为结构化基金的Tranchess,将QUEEN进一步拆分为两个代币——BISHOP和ROOK。

BISHOP

BISHOP是子基金,持有者为ROOK持有者提供流动性,每天赚取固定的利息收入,不受市场波动的影响。所以可以把BISHOP理解为高收益储蓄账户。

用户除了直接购买来获得BISHOP,还可以将QUEEN拆分为0.5个BISHOP和0.5个ROOK。

ROOK

ROOK是一种杠杆产品,但没有强制平仓。

原理是ROOK持有者每天向BISHOP持有者借款,购买追踪BTC的主要基金,然后向BISHOP持有者支付利息。

由锚定比特币的Queen所拆分的0.5个BISHOP和0.5个ROOK代币,其实功能很清晰——

BISHOP是为了赚取更高的收益,其实与比特币涨跌无关,而ROOK本质上是比特币的2倍杠杆代币。

CHESS是Tranchess的治理代币,目前在BSC上发行,被用于投票、费用返还等。

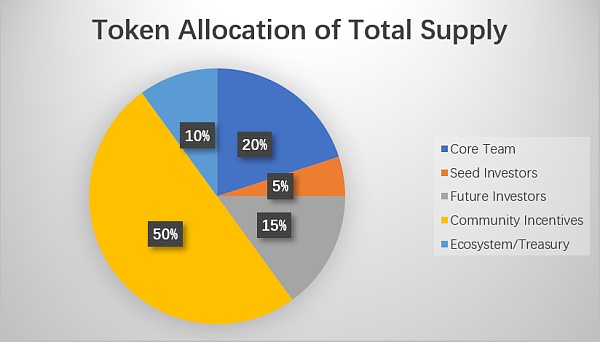

按照白皮书计划,CHESS将在4年内以通缩的方式发行,总量为3亿枚,分配如下:

Tranchess开发了将近一年,于2021年6月份上线,未来会添加更多功能和基础资产。

现在的Tranchess 1.0中,只有QUEEN、BISHOP和ROOK,但在未来上线比特币以外的加密资产之后,代币也会更多元,如QUEEN-ETH、QUEEN-BTC、QUEEN-DOGE等。

相比YFI等机池,Tranchess这种结构化基金的优势在于产品会适合更多人——满足不同需求且切换无摩擦,相比单一的产品,资本效率会更高。

未来深水区里的DeFi产品,少不了结构化基金的身影。这也是为什么在一级市场趋冷的现在,依然有投资机构布局结构化基金的原因。

Tranchess Protocol最近由三箭资本和Spartan Group领投了种子轮,融资规模是150万美元,Binance Labs、Longhash、IMO等机构跟投。

据了解,Tranchess 还完成了 PeckShield 和 Certik 的审计,计划在2021年Q4之前将实现DAO治理。

Tokemak 是什么? Tokemak 是一个去中心化的做市商/流动性提供协议。首先先了解协议的三个重要组成部分: Token Reactors:Tokemak 支持的 Token 库,每一个资产都有一个独自的 Reactor,协议最终可能会有非常多个 Reactors,也就是支持多种资产; 流动性管理人(Liquidity Directors,LD。

利率互换是指两笔货币相同、债务额相同(本金相同)、期限相同的资金,作固定利率与浮动利率的调换。 这个调换是双方的,如甲方以固定利率换取乙方的浮动利率,乙方则以浮动利率换取甲方的固定利率,故称互换。 互换的目的在于降低资金成本和利率风险。在传统金融市场中,利率互换是适用于银行信贷和债券筹资的一种资金融通新技术,目前已在国际上被广泛采用。

Hartmann Capital 认为,随着监管当局试图打击和执行更严格的公有链活动监管,或者用户自己变得精通追踪钱包以窥探个人财富持有量,PriFi 将很快成为加密用户的优先选择。

Polycat是部署在Polygon主网上的收益聚合器项目。 它将用户存入的资金投向其他DeFi项目,并将收益自动复投,使得用户不用自己操作即可获得复利收益,也就是常说的“机池”类项目。 Polycat通过每五分钟自动复投LP Token来帮助用户实现更高收益率。

一条神秘鲸鱼在Bitfinex上出现,或是大户或是机构,每逢其出现,市场无不人心惶惶。据Datamish数据,在过去半年里,这条神秘鲸鱼出现了四次。

更多详情,大家可以参考我上边发现的这个视频 作为GameFi领域的新人小白,如何在OEC公链上实现“边玩边赚”,玩赚CryptoGladiator,在GameFi上赚取第一桶金? 准备阶段:手机端玩家需要Tokenpocket钱包,创建OEC钱包(有的可以自行导入私钥)。