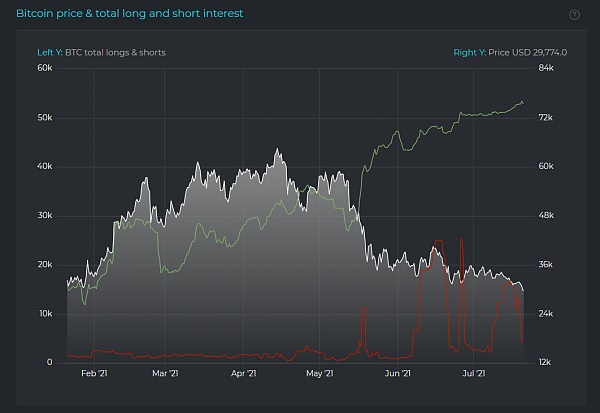

一条神秘鲸鱼在Bitfinex上出现,或是大户或是机构,每逢其出现,市场无不人心惶惶。据Datamish数据,在过去半年里,这条神秘鲸鱼出现了四次。

第一次起始在5月17日前后,最高时借出了11469枚BTC,2天后便是币圈“5.19事件”,BTC当天最大跌幅超30%,随即其也在5月19日将借出的BTC归还;

第二次起始在6月6日前后,此次时间跨度最久,6月15日最高时借出了25053枚BTC,在6月22日将其借出的大部分BTC归还,6月22日BTC继“5.19事件”后第二次跌破3万关口;

第三次起始在6月24日前后,时间跨度最短,借出的币最多,6月25日达25328枚BTC,6月25日单日下跌近10%;

第四次起始在7月7日前后,峰值出现在7月15日共16788枚BTC,截至7月20日仍未悉数归还。

因为Datamish数据并不能区分主体,因而上述描述BTC借贷数量中会有小部分币是由鲸鱼之外的散户借出,而散户借出的量较少,对市场价格影响较小,因此与鲸鱼借贷量合并考虑。

在SEC调查Yuga Labs的消息后,MAYC NFT交易量飙升超过300%:金色财经报道,Yuga Labs 的 NFT 系列 Mutant Ape Yacht Club (MAYC) 和 Bored Ape Yacht Club (BAYC) 的交易量在过去 24 小时内飙升。数据显示,MAYC NFT的交易量为102万美元,不同交易所的交易量增长超过 300%?。BAYC 也出现了类似的趋势,日交易量增长86%,达到180万美元。

The Block Research 的研究分析师 Thomas Bialek 表示,?在美国证券交易委员会调查 Yuga Labs 的消息传出后,这些收藏品的数量激增可能表明出现恐慌性抛售。[2022/10/13 10:32:58]

(数据来源:Datamish)

简单来说,Bitfinex上鲸鱼的获利手段类似于交易所的杠杆交易或是保证金交易,在Bitfinex上也被称为Margin交易,但与合约交易有所不同。杠杆交易是通过在交易所平台上借币的方式,实现在现货市场上的超额配置资产,包含了交易手续费和杠杆借币费率,而合约交易简单来说则不需要在市场上借币便进行杠杆操作。一般而言,合约交易允许的杠杆倍数要比杠杆交易的高得多。

Mercuryo现已支持TRC20-USDC:据官方消息,Mercuryo现已支持TRC20-USDC,TRC20-USDC将可在全球所有Mercuryo产品中使用。

Mercuryo是一个全球支付平台,成立于2018年,为来自法定和加密世界的企业提供广泛的金融服务。[2022/7/31 2:49:30]

因此在杠杆交易中,投资者认为BTC价格会上升,那么将借入USD做多;认为BTC价格会下跌,那么将借入BTC做空。

在Bitfinex上,一般情况上,投资者最多允许使用账户中资产的3倍杠杆。即如果杠杆交易账户中有1000U,那么最大可以允许有价值为3000U的可交易资产余额,可以是多头头寸USD,也可以是空头头寸BTC。

预测未来BTC价格看涨,投资者将所持有的价值为USD作为保证金,最多借入3*USD后买入BTC,待BTC价格上涨后卖出,再将3*USD和产生的币息归还,再减去交易中的手续费,剩下的则为该做多操作后的收益;

同理,预测未来BTC价格下跌,投资者将所持有的USD作为保证金,最多借入价值为3*USD的BTC后卖出,待BTC价格下跌后将其买回,再将价值为3*USD的BTC和产生的币息归还,再减去交易中的手续费,剩下的则为该做空操作后的收益。

杠杆交易是增加利润的好办法,将自有资产放大,以小博大,实现更高的收益,但也需要同时承担面临大量亏损的风险,除了交易费用和币息外,还需要考虑保证金因素。如果损失达到一定程度,将会有追加保证金通知,如果损失过大,头寸将会被清算。Bitfinex上维持保证金率为15%,考虑上交易手续费和币息因素,大约是损失保证金的50%-55%左右便会触发强制平仓。

投资者将其10000U作为杠杆交易保证金,对应最大3倍杠杆,可用30000u。假设当前BTC价格为10000U,则投资者可以购买30000/10000=3枚BTC。交易所规定的维持保证金率为15%,即30000*15%=4500u。允许最大亏损为10000-4500=5500u,保证金亏损比率5500/10000=55%,当保证金损失了55%以后,将会被强制平仓,即爆仓。若考虑上交易手续费和币息等,该值比率会更低一些。

与合约类似,当价格变动过于剧烈时,杠杆交易同样会发生挤压和踩踏,进而恐慌性地平仓以保证一部分的本金,这可能会将价格进一步打压,因此要持有杠杆头寸,投资者必须要有强烈的信念,去坚定自己对市场判断方向的正确。

那么Bitfinex鲸鱼强大的自信来源于何处?市场上主要有以下几种声音。

1、提前知道利空消息内幕

前两次借币的时间都颇为有趣,5月17日开始借币,5月18日国内三大金融协会联合公告:金融、支付机构不得开展与虚拟货币相关业务,随着利空消息蔓延至国内外,5月19日BTC价格迎来重挫;6月21日,央行就虚拟货币交易炒作问题约谈国内大行和支付宝等金融机构,6月22日再度跌破3万关口。从时间点来看,这两则国内的重磅利空消息,都出现在了该鲸鱼两次借币时间中,有不少投资者认为,Bitfinex鲸鱼是不是提前就知道了国内政策消息,甚至认为他就是中国人。

2、消息面的利空随时来临,通过借币制造大量恐慌

Bitfinex鲸鱼并不知道政策来临的具体时间,但其可能十分了解国内外的相关政策和对市场情绪、投资者心理具有高超的洞察力。第一次借币数量是最小的,但那一次政策利空的影响是最强的,如果是提前知道内幕消息,此次借币数量应该会是最多的;而第二次借币时间跨度很长,如果确切知道内幕,不可能跨近一周之久,因为币息是十分昂贵的。这都可以看出该鲸鱼其实并不知道政策的具体落地时间,但凭借自己对市场的洞察、对国内外政策的了解,提前通过借币布局并在市场下跌时获利。此外,当其操作逐渐被人知晓后,其后的每一次操作都会让市场变得恐慌,即便没有利空消息,也可能让投资者从其的借币操作中误以为还有利空政策,这对市场情绪造成负面的影响。

3、拥有很强的技术面分析能力,利用借币来助推波澜

Bitfinex鲸鱼可能在借币时便没有过多的考虑政策的因素,其可能是对BTC技术面有很高的造诣,有很高的把握认为该“公开”操作会成功,通过市场周期、链上指标、合约期权、市场情绪等潜在因素分析出市场可能已经处于偏熊的状态,并结合借币来配合助推进一步打压市场价格。

在经历了多次借币做空后,Bitfinex鲸鱼已经被更多的投资者们“盯上”了,想必之后的操作恐怕不会像此前般那么顺利。作为普通投资者,在围观鲸鱼操作的同时,应当保持足够的理智,不必为其操作所困扰。

Hartmann Capital 认为,随着监管当局试图打击和执行更严格的公有链活动监管,或者用户自己变得精通追踪钱包以窥探个人财富持有量,PriFi 将很快成为加密用户的优先选择。

「结构化基金」在加密货币领域还非常陌生,因为这是在金融深水区才会出现的产物,但是现在DeFi已经进入了深水区。 基金从设计方式可以分成两大类:结构化(或分级)基金、非结构化(或平层)基金。 通常情况下我们接触的是非结构化(或平层)基金,即所有投资人对于基金的投资组合,承担着相同的风险以及收益(投资人之间只有持有时间和资金规模的区别)。

Polycat是部署在Polygon主网上的收益聚合器项目。 它将用户存入的资金投向其他DeFi项目,并将收益自动复投,使得用户不用自己操作即可获得复利收益,也就是常说的“机池”类项目。 Polycat通过每五分钟自动复投LP Token来帮助用户实现更高收益率。

更多详情,大家可以参考我上边发现的这个视频 作为GameFi领域的新人小白,如何在OEC公链上实现“边玩边赚”,玩赚CryptoGladiator,在GameFi上赚取第一桶金? 准备阶段:手机端玩家需要Tokenpocket钱包,创建OEC钱包(有的可以自行导入私钥)。

作为公链建设的基础设施,秉承着“想致富,先修路”、“想要建设生态,先开设AMM DEX”的理念,AMM DEX已经成为任何一个DeFi生态中最重要的组成部分。无论是以太坊生态的Uniswap,还是BSC生态的Pancakeswap,每一个DeFi生态的蓬勃发展都伴随着AMM DEX的高速增长,其中增长包括TVL、交易量和活跃用户数。

Tendermint 计划在本月发布 Emeris 的测试版,并在 9 月发布支持质押和多个区块链的正式版本。 除以太坊之外,近来 Polygon、Cosmos 、Solana、Polkadot 上构建的去中心化应用程序呈上升趋势,加密世界的未来也将会由不同链上的生态组成。