NFT 板块的火热让 NFT 资产价格飙升,然而资产的非同质化属性大大降低了高质量 NFT 资产的流动性。为了解决 NFT 资产流动性的问题,各类衍生品应运而生。从单纯的以同质化代币为非同质化资产赋能可分割性,到融入随机属性的彩票机制,NFT 衍生品赛道愈发成熟。SBF 曾说过,衍生品最重要的就是保证金机制,那么交叉保证金机制能否用在 NFT 碎片化中呢?其套利机制是否能为 NFT 碎片化的流动性更进一步呢?

Paradigm 作为链上衍生品的研究先驱,在发布地板价永续合约(Floor Perps)概念后,提出了鞅碎片化(Martingale shares)概念。律动研究院旗下 NFT Labs 将 Paradigm 本次研究报告进行了全文翻译。

本文摘要

本文将介绍了一个新的 NFT 原语——Martingale shares(鞅碎片),简称「Mortys」。

鞅碎片是代表不同类型 NFT 碎片化所有权的合成资产。

这一切不再需要完全所有权收购或预言机喂价,而是依赖于随机的鞅结算过程。

鞅份额是高度投机的产品,其应被认定为是介于协议设计和思想实验之间的东西。

产品设计动机

想象一下,Alice 拥有一只来自「Awful Hot Ocelots」系列中的豹猫。

当 Alice 买下这只豹猫时,它并不值多少钱。然而,随后这个项目就起飞了,Alice 希望通过以某种方式增加这只豹猫的「流动性」,从而减少她的价格风险敞口。

Alice 不想直接出售她的豹猫,因为她想在 Twitter 上把这只豹猫当作她的头像。因此,最理想的情况是,Alice 只愿意出售这只豹猫 50% 的所有权。

碎片化所面临的挑战

如果她想卖掉一盘饼干 50% 的所有权,她只需卖掉一半即可;如果她想出售一家企业 50% 的股份,她可以出售代表该企业权益的的 50% 股份,从而获得其将产生的现金流。

然而,她的豹猫不能被自然分割,也不会产生任何现金流。那么怎样才能将其从经济角度进行分割呢?

碎片化

Fractional.art 可以让 Alice 将她的豹猫分割成若干部分,通过出售其代币以换取未来最终销售收入的 50%。这也意味着碎片化必须确保未来的销售将是公平且最终交易是会发生的。因此,该协议设置了买断机制让感兴趣的买家可以在任意时刻开始对豹猫的完整所有权进行拍卖。

这种机制对于那些有名气且具备独特性的 NFT 来说十分奏效。然而,对于像 Alice 的豹猫这种较为平庸的 NFT 来说就比较困难了。

Alice 豹猫的碎片化份额将成为一个全新的代币,Alice 将不得不为他们在 Uniswap 这样的协议中建立一个新的市场。由于市面上已经有许多豹猫被碎片化了,她觉得自己的豹猫很有可能无法吸引大家的注意,价格也会被低估。

同样,如果未来有人为她的豹猫开启了收购拍卖,这同样可能不会引起太多人的注意且流动性不会很好,这也可能导致 Alice 的豹猫以较低的成交价出售。

Floor Perps 地板价永续合约

Alice 还可以用她的豹猫铸造成地板永续合约,该合成资产将以资金费率机制及预言机保证其持续追踪豹猫的地板价。

然而,她的豹猫价格明显比地板价高很多,因为它具有相对受欢迎的巫师帽属性。

理论上她可以创建一个追踪巫师帽豹猫的地板价格地板价永续合约,但这需要给巫师帽豹猫的地板价预言机进行定义。因为只有 200 只魔法帽豹猫,这种情况下预言机都不可能准确喂价,而且很容易被操控。

碎片化彩票

在最近的一篇博客中,V 神提出抗议了一个可能的解决方案:Alice 可以将碎片以彩票形式进行销售。

成都链安:WienerDogeToken遭遇闪电贷攻击事件分析:据成都链安“链必应-区块链安全态势感知平台”安全舆情监控数据显示,WienerDogeToken遭受闪电贷攻击。成都链安安全团队对此事件进行了简要分析,分析结果如下:攻击者通过闪电贷借贷了2900个BNB,从WDOGE和BNB的交易对交换了5,974,259,851,654个WDOGE代币,然后将4,979,446,261,701个代币重新转入了交易对。这时攻击者再调用skim函数,将交易对中多余的WDOGE代币重新提取出来,由于代币的通缩性质,在交易对向攻击地址转账的过程中同时burn掉了199,177,850,468个代币。这时交易对的k值已经被破坏,攻击者利用剩下WDOGE代币将交易对内的2,978个BNB成功swap出来,并且将获利的78个BNB转到了获利地址。

这次攻击事件中,攻击者利用了代币的通缩性质,让交易对在skim的过程中burn掉了一部分交易对代币,破坏了k值的计算。成都链安安全团队建议项目上线前最好进行安全审计,通缩代币在与交易对的交互时尽量将交易对加入手续费例外。[2022/4/26 5:11:33]

例如,若 Alice 的豹猫值 10 个 ETH。

如果 Alice 把她的豹猫的一半所有权以彩票的形式卖给 Bob,那么 Bob 需要支付给她 5 个 ETH,她会给 Bob 一次抛硬币的机会,Bob 有 50% 的概率可以赢得这只豹猫。如果是正面朝上,那么 Alice 就能赢回豹猫;如果是反面朝上,Bob 将得到豹猫。

同样,如果 Alice 把她豹猫的 10% 所有权卖给 Bob,他可以给她 1 个 ETH,然后他们掷一个 10 面的骰子。如果是 1,Bob 将得到豹猫,如果是 2 到 9,Alice 将保留豹猫。

这套机制的好处在于它是完全公平的:Bob 所支付的 ETH 金额正好等于他收到的彩票的预期价值。在潜在收购交易中是不存在混乱的动态流动性的,也不存在对于预言机喂价有效性的担忧。如果 Bob 买了豹猫 10% 的所有权,那他就有 10% 的机会得到豹猫。

然而,爱丽丝可能对这笔交易还是不太满意。毕竟,比起金钱她更喜欢她的豹猫。若使用彩票机制,她有 10% 的可能性失去她的豹猫。

此外,碎片化彩票并不能帮助为 Alice 的豹猫增加流动性或完成价格发现。在这个例子中,我们的假设是 Alice 和 Bob 都同意她的豹猫值 10 个 ETH,而在现实生活中,这不太可能成真,Alice 可能不得不举行拍卖或私下与鲍勃谈判以确定最终的价格。

鞅碎片化

鞅碎片化在解决了这些问题的同时保持了碎片化彩票的完美数学公平性。

就像彩票碎片化一样,鞅碎片化依赖于随机性来确定所有权:Alice 以鞅碎片的形式出售她的豹猫 50% 的股份。

随着时间的推移,她剩余的所有权会随机缩小和增长,这个过程被称为鞅,这也意味着每一步都是公平的。当她的所有权下降到 0% 或者恢复到 100% 时,这个过程就结束了。由于这种结算方式需要一段时间,这些碎片可以在 Uniswap 等市场交易,并促进流动性和价格发现。

在任何时候 Alice 都可以用其他的巫师帽豹猫来替换她的豹猫。这也意味着鞅碎片化的碎片并不一定是她的那只豹猫的碎片,而是最便宜的的那只,或地板价的,但同种属性的豹猫。此特性加上 Alice 可在公开市场上买回巫师帽豹猫的鞅碎片,使 Alice 可在运气不好的时候买回属于她的那只豹猫。

机制细节

开设金库

Alice 用自己的巫师帽豹猫作为质押开设了一个新的巫师帽豹猫金库。这个金库的初始余额是 100 个巫师帽豹猫的鞅碎片。

如上文说到,Alice 可以用任何巫师帽豹猫来代替她所质押那只的巫师帽豹猫。

鞅碎片的分类

Alice 的金库和鞅碎片属于巫师帽豹猫类,这意味着他们只能用巫师帽豹猫创建。所有既定的鞅碎片都是同质化的。这种情况和 Maker 类似,就像所有的 DAI 都是同质化的,尽管它们是由不同的人在不同的金库以不同的质押物创建的。

Alice 同样可以选择一个更为具体的类别划分,例如一个豹猫同时拥有巫师帽子和伤疤。又或者她可以选择一个更为宽泛的类别划分,比如单纯是豹猫类,这样的话就可以被任何持有豹猫的人所创建。更为复杂的类别机制也是可以实现的,诸如鞅碎片是可以由一个豹猫或者两个犰狳这两种完全不同的 NFT 铸造的。

在这个例子中,Alice 选择铸造巫师帽猎豹的鞅碎片。因为这样的鞅碎片在 Uniswap 上的价格和流动性是最理想的组合。

出售鞅碎片

Alice 在 Uniswap 上通过 Wizard Hat Ocelot Morty / ETH 交易对出售 50 个鞅碎片,至此,Alice 的金库中还剩 50 个巫师帽猎豹的鞅碎片。

购买池

从买家的角度来看(本例中代指 Uniswap LP),没有任何信息可以将这些鞅碎片和 Alice 的个人金库联系起来。相反,在巫师帽豹猫的购买池中,每一个鞅碎片都代表购买池中的所有权。所以这些买家就变成了 Alice 和其他巫师帽豹猫金库拥有者的交易对象。

鞅结算

当 Alice 的金库余额已经不再是 100 时,鞅结算的过程就开始了。

每个午夜,鞅碎片协议将会在金库中抛一次硬币,如果硬币的正面向上,那么 Alice 就要给购买池一个鞅碎片。如果硬币反面向上,那么购买池就会从中取出一个鞅碎片给 Alice。

在第一次抛硬币后都会有两种结局,一种是 Alice 从购买池中获得了一个鞅碎片,那么目前 Alice 有 51 个鞅碎片,购买池中有 49 个鞅碎片;另一种是购买池从 Alice 手里获得了一个鞅碎片,那么目前 Alice 有 49 个鞅碎片,购买池中有 51 个鞅碎片。

硬币每天都在抛着,直到 Alice 手里没有了鞅碎片,或者有了 100 个鞅碎片。如果 Alice 没有了鞅碎片,那么她需要给购买池提供任何一种金库中的豹猫(指最宽泛类别豹猫)。如果 Alice 获得了 100 个鞅碎片,那么她将拿回她的豹猫。无论哪种结果发生,整个结算的过程就结束了。

鞅数学

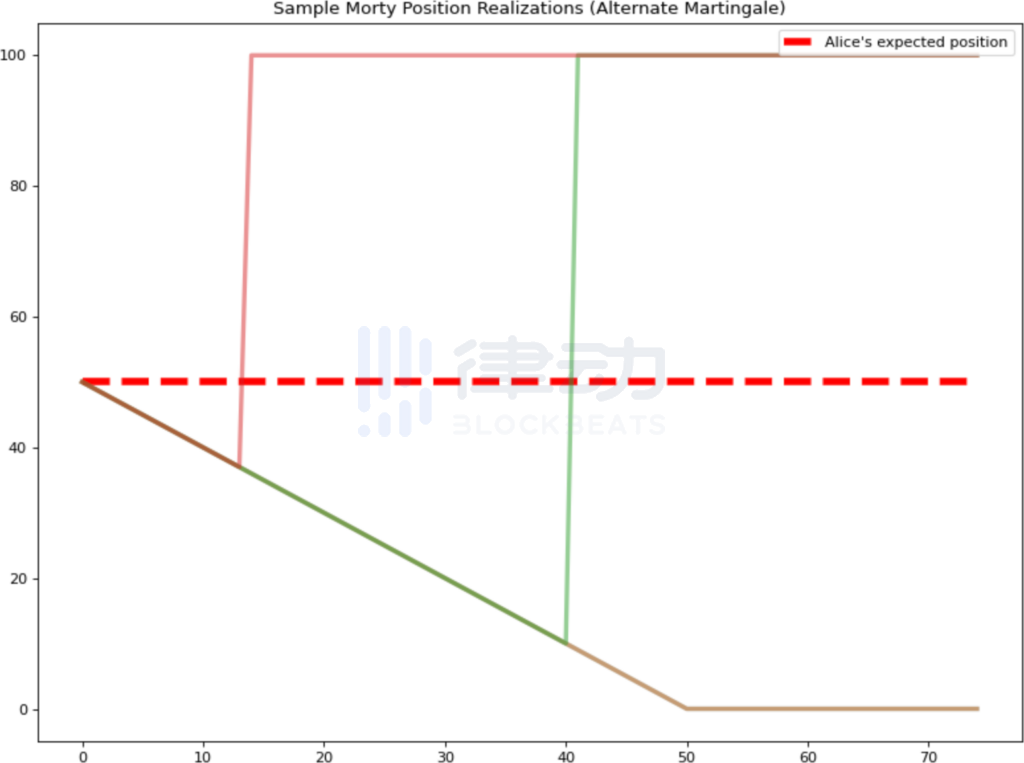

因为每次抛硬币得到正面或反面的概率是相同的,这个过程为被称为「鞅」。这也意味着,Alice 对余额的预期是不变的。

这就说明,假如某一天,Alice 拥有 n 个鞅碎片,即使她什么都不做做,那么她仍然将有 n% 的概率拿回她的豹猫。换句话说,Alice 通过向购买池出售 50 个鞅碎片,事实上是出售了 50% 的豹猫所有权。

图片来源:https://colab.research.google.com/drive/1tMq0Cqa5o3T-da9m0WdBqou2CJ7QMChQ?usp=sharing

卖家 NFT 回收机制

如果 Alice 非常不幸的失去了所有鞅碎片,那么她还两种方式重新拿回她的豹猫。

第一种方式是,用一个她不太看重的豹猫来替换她金库里的那一只豹猫。

另一种方式是,重新铸造新的巫师帽豹猫的鞅碎片或者从开放市场中购买,然后用这些碎片来填充她的金库,这可能会让余额直接增加到 100。

购买池清结算

当某金库余额到达 0 时,不管池子中是什么豹猫,池子的所有权将转变为购买池。在这种情况下,我们可以有多种设计思路。

例如,此时可将豹猫放入类似于 NFTX 式的金库,任何人可以花费 100 鞅碎片赎回该豹猫,同时需要支付额外的流动性激励费用。从这个角度来看,鞅碎片可被看作类 NFTX 式协议的延展性尝试。

激励机制

金库所有者激励机制

当 Alice 选择用她的豹猫铸造并出售鞅碎片时,她承担了失去这只豹猫的风险。她为什么要这么做呢?

首先,需要假设存在着一个活跃的市场,能够以合理的价格迅速获得流动性。

其次,对于类似于巫师帽豹猫这样的 NFT 的需求量可能会很大,特别是那些自己买不起整个 NFT 的人。因为 Alice 正在满足这一需求,并承担这样做的风险,她可能需要得到一定的补偿,例如碎片化要比她直接出售她的豹猫价格更高。

第三,尽管 Alice 现在面临着鞅碎片风险,但她已经避免了很大一部分的巫师帽豹猫地板价格波动的风险。根据豹猫价格的波动性,她的整体风险可能会被显著拉低。

金库激励机制

具有流动性的鞅碎片市场将对其母体 NFT 的生态系统十分有益。例如,鞅碎片价格可以作为地板价永续合约的指数。

考虑到保险库所有者的重要作用,我们或许应该直接对他们进行激励。例如,某地板价永续协议可能会将其部分利润用于补偿鞅碎片金库的所有者,因为这些所有者用他们的碎片在 Uniswap 的鞅碎片市场提供了流动性。

作恶手段

鞅碎片化的目的是在于确保鞅碎片买家有一个概率能够得到该母 NFT。但是,有一个潜在的攻击途径可以会阻止这一切。

如果 Alice 开启了 50 个不同的金库,平均每次抛硬币时她都有可能会在失去 25 个鞅碎片同时获得 25 个鞅碎片。通过金库间转移这些鞅碎片来平衡这些金库中的存量。

若这种情况成为了普遍行为,并对鞅碎片的价值认知或效用产生负面影响,当金库所有者注入鞅碎片时鞅碎片协议可以向金库所有者收取费用,并将收入转入购买池中。

一个更简单的解决方案是禁止注入鞅碎片到金库中,因为交换抵押品这一特性仍然能够让金库所有者赎回他们不想失去的 NFT。

购买池风险

Alice 在这个系统中的风险是相对容易理解的:如果她的金库余额为 50 个鞅碎片并且她什么都不做,她会有 50/50 的可能性失去她的豹猫。

而对于买家来说,情况会复杂一些。

基本情况

首先,假设 Alice 是这个系统中金库的唯一所有者,她已经卖出了 10 个鞅碎片,其中 5 个卖给了 Bob,5 个卖给了 Charlie。如果 Alice 在第一次抛硬币的时候赢了,赢得了一个鞅碎片,那么 Bob 和 Charlie 每个人就会输掉 0.5 个鞅碎片,这是他们全部头寸的 10%。

更多金库

然而,随着金库越来越多,Bob 和 Charlie 的相对风险就会开始缩小。假设这里有 n 个金库,每一个金库平均缺少 50 份碎片,那么购买池就会包括 50n 个鞅碎片。每一回合做空赢得的抛硬币次数就会形成一个二项分布,方差为 n/4。如果 Bob 和 Chaelie 每人仍只持有 10 份碎片,那么他们每一次抛硬币的风险就会随着 n 的增加而迅速降低。

自动取消抛硬币

如果金库有两个以上,我们就可以完全去除溢出方差。

假设金库的数量是偶数个,比如说 4 个。在这种情况下,我们可以将它们随机配对,每对只抛一枚硬币,这样一对中的第一个成员抛出的「正面」会自动转化为第二个成员抛出的「反面」。请注意,虽然我们正在减少系统中随机的位数,但每个独立的金库仍然经历着鞅。

这样一来,即使个别金库的余额会因抛硬币而发生变化,但总共的溢出鞅碎片的数量永远不会改变。即使缺少的金库的数量是奇数,我们也可以使用这种方法,只需随机选择一个金库在本轮不抛硬币即可。

另类鞅

我们也可以改变用于结算的随机过程,只要它仍然是鞅。

例如,上文提到的抛硬币的过程可能需要相当长的时间才能完成。那如果我们把过程设计为一个可以保证在固定时间内结束的呢?

假设 Alice 的金库在给定的时间步骤中缺少 n 个鞅碎片(也就是说它的余额为 100-n)。我们的另类鞅系统将随机决定是把所有 n 个鞅碎片还给她,让她带着她的 NFT 走人,还是在她的空头头寸上再加一个鞅碎片。为了成为鞅,她必须要有 1/(n+1)的机会拿回 n 个鞅碎片,以及 n/(n+1)的机会失去 1 个鞅碎片。

举例来说,如果 Alice 刚刚铸造并出售了两个鞅碎片,那么她的余额就还剩下 98 个鞅碎片,她将会有三分之一的机会得到两个鞅碎片来让余额增加到 100 个鞅碎片;同时也会有三分之一的机会失去另一个鞅碎片,这样余额就会变为 97 个鞅碎片。她的预期收益为 1/3*2-2/3*1=0,这是该过程成为鞅的必要条件。

在每一个时间步骤中,Alice 要么被平仓,可以收回她的 NFT,要么被动增加一个鞅碎片的空头。除非她购买或铸造更多的鞅碎片并将它们加入她的金库,否则这个过程永远会在 100 个时间步骤内结束。

总结

鞅碎片化是一种奇特却高度依赖数学算法的一种为 NFT 提供碎片化敞口的方式。

目前我们还不清楚市场对它们的需求有多大,但这肯定是一个值得思考的方向。

最近,和不少来自互联网以及创投圈的朋友打交道,总是阴差阳错聊到两个话题,一是元宇宙,二是WEB3.0。 如果说前者是流量与话题的当红炸子鸡,但总感觉被太多人“玩弄概念”,有一种人人都想来揩油的既视感,而后者则更有一种朦胧的面纱,需要被揭开。 这里引用一下,A16z 合伙人 Chris Dixon的分析。

随着元宇宙、GameFi的兴起,公链迎来集体爆发。OEC作为交易所公链的后起之秀,在元宇宙、GameFi领域表现优异,先后上线Celestial、Blade Warrior、CryptoBlades等多款元宇宙、GameFi热门链游,获得不少链游用户的青睐。

NBA 传奇人物迈克尔·乔丹和其儿子杰弗里·乔丹将推出基于 Solana的 Web3 粉丝互动平台 HEIR。 HEIR 已获得 1000 万美元种子资金,并将于 2022 年推出。

在Melos.studio项目网站上最新更新的版本里,用户已经可以自由进行音乐NFT的创作和铸造。为什么说能够“自由”的进行创作呢? ?????Melos在网站功能中,前不久,进行了两次小小的功能更新,第一次,将能够铸造音乐NFT的限制从音乐家,调整为了所有人。第二次更新,引入了Lazy mint的功能。

作者:北辰 如果不出意外的话,Polkadot的平行链插槽拍卖将于11月11日正式启动,该提案正在投票中。 ? 此前Polkadot的先行网络Kusama已经在10月13日结束了第11轮拍卖,在此期间涌现出许多新项目,而且KSM也水涨船高。 没有理由不相信,Kusama插槽拍卖的效应会复刻在Polkadot上。

目前全球社交媒体用户超过 44.8 亿(这意味着世界总人口的近57%),而且平均在社交媒体上花费至少2小时。 社交媒体不再是人们彼此交流私事的空间,而是越来越成为了公共空间,而且艺术家、商业机构都会进来。 众所周知,Twitte和Facebook已成为社交媒体巨头,但是用户数据时常泄露,并在未经所有者许可的情况下被任意使用。