合成资产是DeFi世界在探索的热点之一,它在衍生品类别里边显得独特而复杂。下面我们介绍一种简单精悍的合成资产协议——Mirror protocol。

整个Mirror protocol可以分为6个对象:Trader、Minter、Shorter、Liquidity Provider、Staker、Oracle Feeder。

Trader 通过Terraswap(Terra链上的交易所)买卖mAssets来获取价格溢价。

Minter 为了获取新铸造的mAssets代币会进入一个抵押负债头寸(collateralized debt position, CDP)。CDPs可以接受 UST、mAssets 或白名单抵押品形式的抵押品,并且必须保持抵押率高于 mAsset 的最小值乘以每种抵押品类型的溢价率(即乘数,由治理设定)。

Minter合成资产示意图

图片来源:https://www.coinbureau.com/review/mirror-protocol-mir/

Shorter 为了获取新铸造的sLP代币会进入一个相同的CDP(抵押负债头寸)但是马上卖去铸造的代币。当Terraswap价格与预言机价格相比存在溢价时,sLP代币可以被用来Staking来获取MIR代币奖励。

因此Shorters有效地持有空头头寸来对抗反映的资产的价格走向。只要CDP的抵押率保持在最低值以上就可以提取多余的抵押物。Minters可以通过燃烧mAssets或注入更多抵押品来调整CDP抵押率。

Liquidity provider 会添加等量的mAsset和UST到相应的Terraswap池子,这增加了这个市场的流动性。这个过程奖励流动性提供者新铸造的 LP 代币,LP代币代表流动性提供者在池中的份额,并从池的交易费用中提供奖励。LP 代币可以被燃烧来从池中回收 mAssets 和 UST 的份额。每个流动性池会从Trader上收取0.3%的固定LP佣金。

Staker 可以抵押LP代币或sLP代币(和Staking contract一起)或MIR代币来赚取MIR代币staking奖励。其中LP 和 sLP 代币权益持有者通过通货膨胀从新的 MIR 代币中获得奖励,而 MIR 代币权益持有者通过 CDP 提款费用获得权益奖励。

如果用户治理了MIR代币,他们就有资格参与治理并获得按其总抵押的MIR量加权的投票权。治理是将新的 mAsset 列入白名单并且可以更改协议参数的过程。LP代币可以随时取消质押,但MIR代币只有在不用于代表未决的(pending)治理民意调查中的投票才能解除质押。

Oracle Feeder 是指定的Terra账户负责提供特定的mAsset和白名单担保物的准确和实时喂价,是被允许更新反映资产的登记报价的唯一对象。由于其在 mAssets 的运行稳定性中的关键作用,oracle feeder 是通过治理选举出来的,如果它在履行职责时表现不佳,它将迅速被社区取代。

WTI原油期货站上85美元/桶:行情显示,WTI原油期货站上85美元/桶,创去年10月以来新高。[2022/1/18 8:56:01]

Mirror protocol以UST、aUST、LUNA、ANC、MIR(ANC和MIR在v2版本应社区强烈要求添加,但2021年12月发起治理提案将ANC和MIR去除抵押品白名单)等作为铸造头寸的抵押品。所有抵押品会被给予一个新的社区决定的叫做乘数的铸造mAsset时用到的参数,即最小抵押率的乘数,稳定币的乘数为1,其他波动的抵押品乘数为1.3333334。

计划进行 IPO 的资产可以列入白名单并在 Mirror v2 上进行交易。任何用户都可以通过治理创建指定基础资产的详细信息。如果投票通过,这些资产将在 IPO 之前像任何其他 mAssets 一样被铸造(在固定的时间窗口内)或交易。一旦 IPO 在基础市场发生,Mirror Oracle将开始报告市场价格,该资产将具有与任何其他 mAsset 相同的特性。

Mirror protocol无需KYC和AML,连接上Terra Station钱包即可使用协议。

合成资产数量

当前Mirror protocol页面上拥有27种合成资产,分别为:

MIR, mNFLX, mGOOGL, mGS, mCOIN, mUSO, mFB, mHOOD, mSQ, mIAU, mMSFT, mGLXY, mARKK, mBABA, mTSLA, mTWTR, mSLV, mABNB, mVIXY, mSPY, mAAPL, mDOT, mAMZN, mQQQ, mAMD, mETH, mBTC。

合成资产流动性

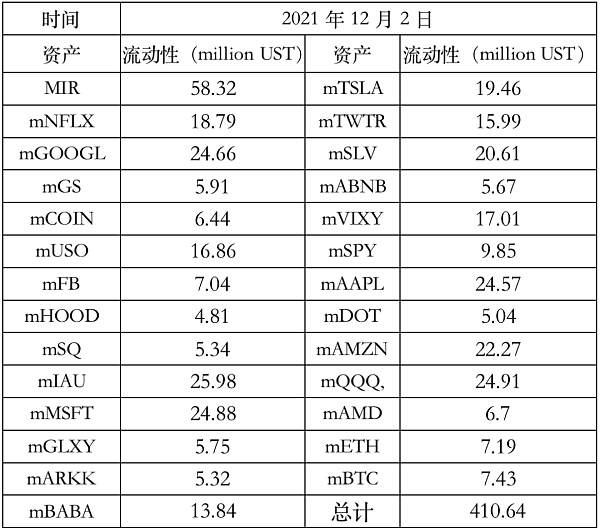

MIR代币与合成资产流动性表

数据来源:https://mirrorprotocol.app/#/farm

根据2021年12月2日的数据来看,不包括MIR(流动性为58.32 million UST),流动性超过20 million UST的合成资产有mGOOGl(24.66 million UST)、mIAU(25.98 million UST)、mMSFT(24.88 million UST)、mSLV(20.61 million UST)、mAMZN(22.27 million UST)、mQQQ(24.91 million UST),这些合成资金均为对应着美股,有趣的是对应加密货币的mBTC(7.43 million UST)、mETH(7.19 million UST)、mDOT(5.04 million UST)却是没有多大的流动性。

协议交易量

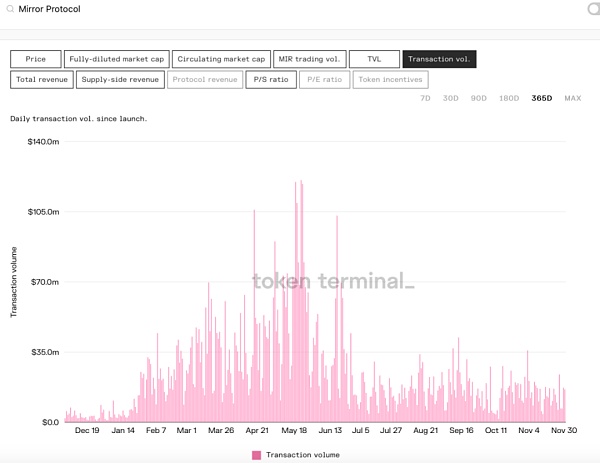

协议交易量图

图片来源:https://www.tokenterminal.com/terminal/projects/mirror-protocol

2021年11月30日的交易量为 $14.5million。2021年7月18日交易量达到最高,为$103.0m。

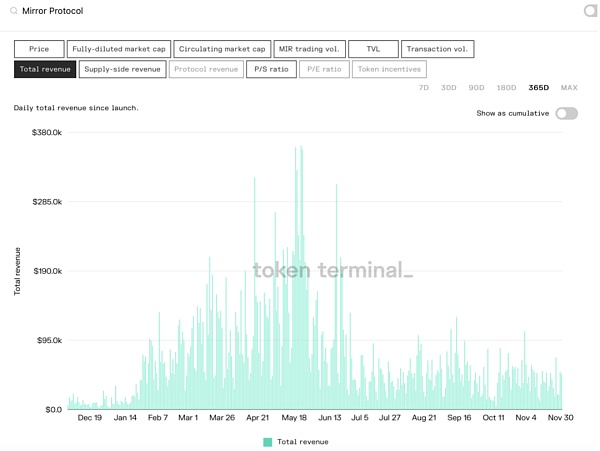

协议收入

协议收入图

2021年11月30日Total Revenue为$48.9k。最近30天Total Revenue为$1.21m。

代币的分发

早期发行

Mirror Protocol于2020年12月推出该协议,初始发行的代币100%以空投的形式进行分发。代币MIR直接奖励给社区参与者。

空投的分布情况如下:UNI空投——16.66%(向UNI持有人空投16.66%的代币,约为915万,以创造流动性);LUNA staker空投——16.66%(向Terraswap LUNA staker空投16.66%的代币,约为915万);社区池——66.66%(分配给社区池的66.66%的代币,约为3660万,用于资助协议的治理和初始开发)。没有投资者或开发者收到最初的MIR供应。Mirror计划直接向社区参与者分发MIR代币,以启动具有去中心化控制的协议。

代币分配

代币分配图

图片来源:https://www.feixiaohao.co/currencies/mirror-protocol/

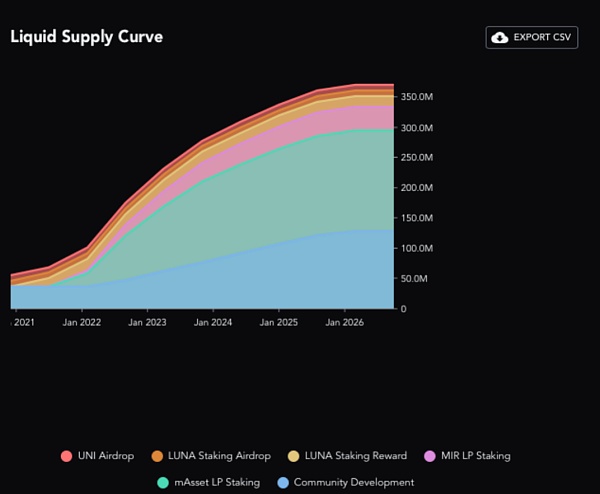

代币供应曲线图

图片来源:https://messari.io/asset/mirror-protocol/profile/supply-schedule

随着通货膨胀率的下降,参与者将在四年内获得37057.5万MIR的全部供应。截至2026年3月1日MIR分发完全。

代币的功能

MIR是Mirror协议的治理代币,目前有两个主要用途:1)协议治理;2)为MIR stakers捕获mAsset资产销毁费用,当mAsset资产被销毁时,对抵押品收取的这些费用会转化为UST来购买MIR,这些MIR代币会支付给MIR Stakers。

为MIR stakers捕获mAsset资产销毁费用流程图

图片来源:https://docs.mirror.finance/contracts/collector

Mirror protocol在预言机方面与UMA相比较为简单,但其也有自己的调节机制,即通过质押奖励来调节Terraswap和预言机之间的差价。

与Synthtix相比,Mirror protocol白名单上的抵押品均可以进行抵押铸造,而Synthtix主要依靠自己的代币SNX来进行铸造合成资产。

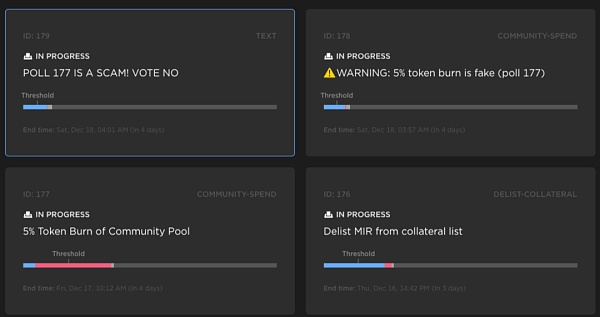

Mirror protocol v2版本向Synthtix借鉴了一些内容,将自身代币也列入抵押品白名单,但此举也增加了参与者的风险。最近发起治理提案将ANC和MIR去除抵押品白名单,目前赞同票远多于反对票且票数达到通过门槛。这也显示Mirror protocol的社区较为活跃,社区成员可以积极参与治理。

Mirror protocol社区治理图

图片来源:https://mirrorprotocol.app/#/gov

总之,Mirror protocol简洁的合成资产机制和社区化的治理支撑起自身合成资产流动性和交易量以及协议收益,但其合成资产仍然无法做到除价格以外与现实股票或加密货币进行根本性的联系,因此其发展也可能会受此限制。不过,这并不妨碍Mirror protocol成为一个出色的DeFi合成资产应用协议先驱。

参考资料

https://docs.mirror.finance/contracts/collector

https://messari.io/asset/mirror-protocol/profile/supply-schedule

https://www.feixiaohao.co/currencies/mirror-protocol/

https://www.tokenterminal.com/terminal/projects/mirror-protocol

https://mirrorprotocol.app/#/farm

https://www.coinbureau.com/review/mirror-protocol-mir/

https://mirrorprotocol.app/#/gov

标签:MirrorRORCOLROTmirror币什么时候上交易所mirror币最新消息Access Protocolcookprotocol

2021 年 12 月,Stellar 发展基金会出席了美国国会的加密听证会议,首席执行官 Denelle Dixon 在会议上介绍了去中心化支付系统的技术以及应用。伴随着近期乌克兰与墨西哥将使用 Stellar 运行数字货币的消息,Stellar这个老牌区块链项目重新被关注。

昨日,去中心化跨链交易协议Multicoin(原Anyswap)在推特上爆发了一场有关“谁是创始人”的争议让跨链桥再次成为大家关注的焦点。 回顾今年整个市场的热点,跨链桥始终是绕不过去的一个话题。 无论是新公链爆发还是Layer2崛起,都到导致资产孤岛的存在,跨链桥成为刚需,再升华一下,跨链桥本质上是流动性跨链的交易所。

2022年的第一篇项目介绍我想写一写Cybertrade,这是一款由东欧斯洛法克团队IOI Games开发的第二款链游。IOI Games的第一款链游Trade Race Manager获得了非常骄人的成绩,IOI Games的第二款链游也因此在市场大受关注。

转眼间2021年即将成为过去,2022新的一年即将开启。过去一年区块链行业鉴证太多新概念的崛起,从年初的 Meme 币狂欢、NFT 热潮,到年中新公链生态的崛起,GameFi、DeFi 的持续演进,元宇宙、DAO 等各版块的龙头和新贵轮番上阵,区块链创新的力量仍持续…… OEC作为一条新兴公链,专注GameFi、元宇宙和NFT等领域。

(AnubisDAO项目头像) 今夜,朋友圈又被一个跑路的“土狗”项目刷屏。 晚 8 点,Twitter 认证为「 PFR Capital 创始合伙人」的用户发布动态称,AnubisDAO 项目跑路,卷走 13556 个 ETH,价值 5830 万美元(3.7 亿元)。

币安投资本来就很强,星鲨做的是3D游戏平台,有5个游戏,对标应该是mobox,但是3d建模优于mobox,因为还有卡牌租赁功能,矿游属性也比较强,5个游戏赋能一个sea币,潜力会比较大。 团队成员是前天美工作室的,有着传统大型游戏的开发背景,做出王者荣耀的,开发和运营能力应该可以,算的上是明星团队。