流动性以惊人的速度离开农场。“在农场启动当天进入农场的农民,有42%的用户在24小时内退出,约16%的用户会在48小时内离开,到了第三天,70%的用户将会离开农场”。这句话出自Nansen的主厨分析师,同时也作为一句格言写在OlympusDAO的官网上。

这句话道出了现有DeFi生态农场进行lp流动性挖矿的弊端,即挖提卖,用户无法作为长期持有者和团队共进退,项目代币将不得不面临持续地承压。当用户和资金增量遇到瓶颈,农场APY因挖提卖下跌之后,用户将解除其LP纷纷撤出农场,流动性也随之流失。此外,用户还需要与无常损失作斗争。

那么设计出能更加可持续地获取流动性的DeFi协议便成为了DeFi 2.0的序幕,OlympusDAO成为了新的探索。

在加密货币市场领域,用的最多的资产便是诸如USDT、USDC等的稳定币,用户购买其他标的资产大多通过稳定币来进行。这些加密稳定币背后大多由美元挂钩,这意味着如果美元贬值,这些加密稳定币的实际购买力也将下降。而OlymupusDAO则认为优质的货币应当在任何时候都能保持着一致的购买力。

OHM是OlympusDAO的原生通证,是由一篮子资产支持的自由浮动货币。在最初之时,1个OHM由1个DAI支持,国库(DAO)将会有至少1个DAI来支持OHM的价值,此时1OHM=1DAI。当1OHM<1DAI时,协议将从市场回购OHM并进行销毁,通过减少市场流通量来将OHM价格重新推回至1OHM=1DAI的价值水平。当1OHM>1DAI时,协议将以折扣价出售国库中所持有的OHM,通过增加市场上OHM的流通量,来使价格回落。

Ark Invest CEO:比特币将与股票、债券组成均衡投资组合:Ark Invest首席执行官Cathie Wood认为,加密货币可能会稳定下来,最终表现得像债券一样。伍德说,通常传统的60/40投资组合是将60%仓位分配给股票,将40%分配给债券,我们经历了40年的债券牛市,未来的60-40的投资组合将是60%的股票,20%的债券,20%的加密货币。(Beincrypto)[2021/3/9 18:29:33]

需要注意的,1DAI和1OHM并不是1:1挂钩的方式,决定OHM价格的除了1DAI,还有市场溢价,即1OHM价格=1DAI+市场溢价。而1OHM价格偏离1DAI并不重要,事实上1OHM的价格到底是多少其实也无关紧要(下文会解释)。

以当前价格为例,1OHM=935USDT=935DAI。如果用户在此时花费935DAI买入1OHM,协议将收到935DAI,并同时铸造出935OHM,其中用户将获得1OHM,剩下的934OHM中的10%将被保存在国库中,其余90%的OHM将进入到质押合约中,即STAKE中,用来分发给其他质押(STAKE)的用户。

在这个例子中,用户只买入1OHM,但协议实际却是铸造出了935OHM,那么在购买1OHM时所裂变出来的价值实际上是9352DAI,这被称为变基(Rebase)。变基效应是OlympusDAO能保持超高APY的重要原因之一。用户质押了1OHM,协议铸造出了1+934OHM,这其中的绝大部分都流向正在进行质押的用户。质押的用户只能看到质押的OHM余额,因此协议通过变基增加了质押的OHM余额,也确保质押的1OHM总能兑换到1OHM。

港股收盘:欧科云链收平,火币科技收涨8.16%:今日港股收盘,恒生指数收盘报25183.01点,收跌0.19%;欧科集团旗下欧科云链(01499.HK)报0.211港元,收涨6.03%;火币科技(01611.HK)报4.640港元,收涨8.16%。[2020/8/14]

再往深一步思考,OHM的价格从1OHM=1DAI到1OHM=935DAI,这期间所带来的变基几何效应是完全不同的。那么越早进入质押的用户享受到红利的将是后面用户几何倍数的增长。而后面用户进入的根本仍是为了享受超高的APY,得以保证超高APY的正是前面用户的长期质押。绝大多数的OHM持有者只需要将OHM质押,便可以通过高额的APY带来持续的高收益。质押越多,意味着市场流通供应量的减少,抛压减少让价格更稳定。

从长远来看,通过质押复利,会让用户的OHM余额呈指数增长。即便在此期间价格完全没有变动,所获得的收益仍是巨大的。用户以高于1DAI的价格购买OHM,承担市场溢价的风险以换取长期利益即币本位的增长,那么价格将不再是必要考量的因素。

除了质押外,用户还可以通过与LP Token或其他如:DAI、wETH等单币资产进行交易,以折价形式从协议中购买OHM,这一过程被称为Bonding,前者被称为liquidity bonds(流动性债券),后者被称为reserve bonds(储备债券)。最主要的liquidity bonds是Sushiswap上的OHM/DAI lp池。

Bonding是OlympusDAO协议拥有并控制流动性的重要实现方式。当用户出售其LP Token,用户将获得激励可用折扣价购买OHM,而LP Token将为国库带来了资金池深度和流动性,深度提高了OHM价格的下限。协议捕获了LP Token,LP Token提供了流动性,实际上协议控制了流动性本身。拥有和控制流动性,OlympusDAO成为了自己的做市商。LP Token流动性为协议创造收入,OlympusDAO将从交易对中获得做市商佣金,实现了协议的盈利和可持续发展。OlympusDAO在市场上拥有超过99.5%的自有流动性。

在自身Bonding成功的基础上,OlympusDAO推出了Olympus Pro服务,允许其他协议直接购买OlympusDAO所拥有的流动性,旨在为其他DeFi协议提供类似STAKE+Bonding的服务,并根据协议实际需求进行优化和定制。而出售出去的流动性将转化为OlympusDAO的创收资产,从而促进协议的进一步发展。

在讲解完协议的基本原理后,有必要将STAKE单独拎出来做一个章节,每位OHM持有者的长期质押都将对这个协议产生至关重要的影响。

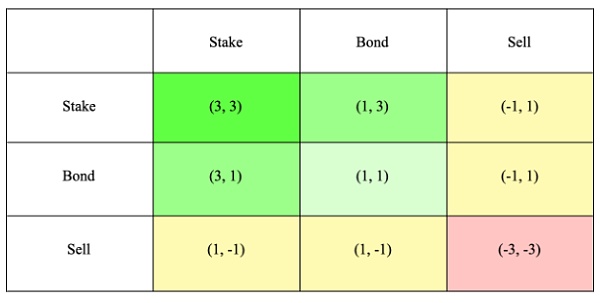

在OlympusDAO协助中,用户的三种行为及产生的效益:

STAKE(+2) ?Bonding(+1) ?Sell(-2)

STAKE和Bonding均对协议产生正面效果,Sell则无利;Stake和Sell均对OHM价格产生直接影响,Bonding不会。

假设市场上有A和B两个人,依据上述三种行为共有九种结果:

A和B均采取对协议有正面效果的STAKE或Bonding,则其中对OHM价格产生影响的STAKE方将得到一半收益(+1),最理想的情况便是A和B都STAKE,这样对A和B以及协议本身都能产生最好的效果即(3,3);A和B分别采取对协议利害存对立的方法,Sell方的收益将会建立在STAKE或Bonding方的损失上,即对OHM价格产生不利影响的Sell方将得到一半收益(+1),对OHM价格产生有利影响的Stake方则承担了一半损失(-1);A和B均采取对协议不利的Sell,则均各自承担一半损失(-1),这是对A和B以及协议本身都是最糟糕的选择(-3,-3)。

相比于DeFi 1.0,DeFi 2.0协议从更长远的关系思考了项目和用户之间的关系,(3,3)将每一位用户都当成了和项目合作的伙伴,对早期用户和长期质押者提供了丰厚的奖励,实现了双赢。但从博弈论的角度来看,投资者就像是不同房间里的囚徒,你永远不知道对方是否值得信赖,在明知双方有利的情况下,保持合作仍是很困难的。

吴说作者?|?刘全凯

本期编辑?|?Colin Wu

2021年,公链虽然没有了2017、2018年的热度,但是作为区块链不可或缺的基础设施,公链的创新和发展仍然是区块链进一步爆发的底层支撑。 初秋刚到,一大波公链集体爆发,而在其中,从“公链混战”时代杀出的黑马Solana,急如闪电,一路破风,市值已跃升至加密市值榜单第七位,一跃成为行业里的时代弄潮儿。

长期以来,少数大公司主宰着互联网,导致用户对自己的数据和创作的控制权越来越少。这些公司要求用户提供个人的数据以换取访问他们的平台和服务,然后再将这些数据进行货币化出售给广告商以获取利润。但随着 Web 3 的到来,用户已越来越关心获得自己数据所有权的重要性,并希望出现一个为所有用户提供平等利益的社交媒体平台。

今天给大家分享的是一款基于BSC的链游-ZOO Crypto World(动物园),该游戏的玩法与之前分享的几款游戏略有不同,分享该游戏原因主要有以下几点: (1)收益回报率 农场中进行LP挖矿,在金本位保本前提下,预计60日净收益可达100% 抽取盲盒获得宝宝进行质押获得ZOO。

Synthetix 生态二层期权协议 Lyra 近日启动的流动性挖矿要如何参与? Synthetix 二层期权协议 Lyra 在不久前完成了由 Framework Ventures 和 ParaFi Capital 领投的 330 万美元融资,其推出的以太坊期权产品也在上线两周时间里即完成了超过 3000 笔交易,但由于 sUSD 在二层上供应量较低。

每当有新的 Token 发行平台出现,都会尝试解决当下 Token 分发时出现的问题。Locke Protocol 也一样,引入「时间」元素,让 Token 发行更公平。

据官方公告,币安即将上线第 28 个项目 STEPN(GMT),并开启 BNB 专场,此次售卖将基于投入模式,币安将根据用户 7 日的 BNB 日平均持仓确定用户可投入额度。BNB 持仓快照周期:3 月 2 日 08:00 至3 月9 日 08:00(东八区时间),详情可参见币安官网。