BlackHoleDAO 是一个基于 DAO 治理的去中心化资产管理协议。在 DeFi 3.0 基础之上构建了一套全新的标准化模型,被称之为「BlackHole DAO Protocol(BHDP)」,BHDP 销毁机制借鉴传统股票市场拆分与合并原理解决了市场高通胀与通缩之间的不平衡问题。推出鉴于 DAOs 信用借贷服务。

简单的理解成一个资产管理公司服务协议,在这个协议里面包含拆分和合并功能,基于协议本身又做了无抵押信用贷服务。

协议的重要组成部分:

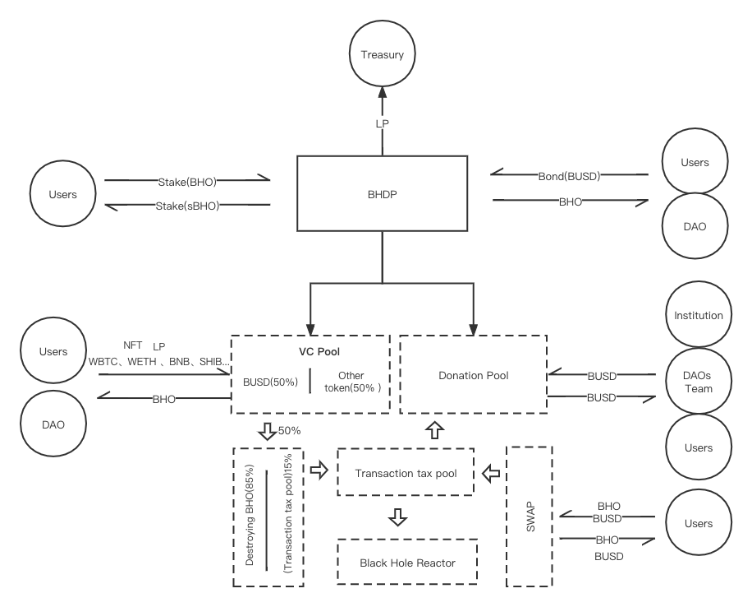

BHDP:BlackHole DAO Protocol(黑洞资产自治管理协议)

BHDP 极致通缩公式:X-[X/(Y*H)]=Z

VC Pool:拥有一切优质 Token 资产的资金池

Donation Pool:一种由投资机构,DAOs 和个人投资能获取高额回报的资产池。

DAOs:是指各种不同的 DAO 社区

Transaction Fee Pool:交易税累计资产池

Black Hole Reactor:到达一定数量 BUSD,反应堆会被打开

BHDP 是 BlackHole DAO Protocol 协议的全名称,从上述图可以看出,协议是由一个国库来支撑,其中智能合约衔接了 VC Pool 和 Donation Pool,VC Pool 支持多资产凭证来投资,其中一部分用于销毁流动性池中的 BHO,另外一部分用于 DAOs 投资成功之后的信用贷,而 Donation Pool 接受投资机构、DAOs 团队即个人 BUSD 直接投资,最终按 BUSD 进行回报,其中 Transaction tax pool 支撑了 Donation Pool、DAOs 社区、Black Hole Reactor 等运作。

协议中通缩的 3 种方式:

· Transaction tax 的 60%BHO 直接销毁,这个销毁方式很常见,但是 BlackHole DAO Protocol 销毁的比例在 DeFi 领域已经非常高。

· VC Pool 中 50% 也用于销毁流动性池中的 BHO,意味着 Swap 池里面的 BHO 随着 VC Pool 进的越多,销毁的就越多,币价也会快速的提升。

· 协议极致通缩机制,意味出现极致通胀情况下会触发:

当市场中的股票 (BHO) 到达某一数量时出现支撑率等于 0 情况,此时会触发通缩机制,Stake 的利息会逐渐按照一定比例减少。通过 Bond 购买股票 (BHO) 的比例也会逐渐减少,其次,通过 VC Pool 铸造的股票 (BHO) 也会逐渐减少,如果出现支撑率小于 0,此时 Stake 会停止产生了利息,Bond 和 VC Pool 会停止铸造新币,同时通缩机制会被触发,开始按照时间和相应的比例进行销毁存量流通量,销毁之直至支撑率大于 0。

数据:Arbitrum链上Curve TVL增长至1530万美元:9月16日消息,提供DeFi相关咨询的推特账户DefiMoon发推称,Arbitrum链上Curve TVL已经增长到1530万美元,日交易额达550万美元,并且推出了一个新池:WBTC - renBTC。[2021/9/16 23:29:05]

X-[X/(Y*H)]=Z

x:触发销毁机制时的数量

y:销毁比例

h:时间 (天)

z:销毁止支撑率大于 0 时的数量

整体来看,协议设计整个围绕的经济模型在走,商业模型很有特色,在 DeFi 行业具有通用性代表的一套模型,业务之间关联性很强,其中在通缩机制方面做了 3 种调节机制,防止因为早期流通量太大对产品造成恶性影响,这也是这个 DeFi 领域一直以来存在问题,所以机制本身可圈可点,然而这一切还有待市场验证,值得期待。

stake 挖矿在 DeFi 行业一直存在,但是也因次一直存在高通胀问题,自从 Olympus 引用了高 APY 复利机制开始,几乎很多产品在效仿该机制,虽然在获取用户有了显著的效果,同样没能避免产品进入死亡螺旋,然而却加快了死亡速度。

OlympusDAO 质押之后,利息是根据铸造出来的总流通量进行计算的,随着质押数量的增多,每天的质押利息也在飞速增长,涌入了大量质押投机者,难免会出现获利出逃这种行为;而 BlackHole DAO Stake 是通过质押总量比例来动态调节的铸造的,意味着当市场处于通胀情况下,质押利息会逐渐降低,当市场处于紧缩状态下,质押利息会逐渐上升。但始终不会超过总质押量。动态调节的好处就是,他是市场自由交易行为,避免出现集体性获利出逃行为。

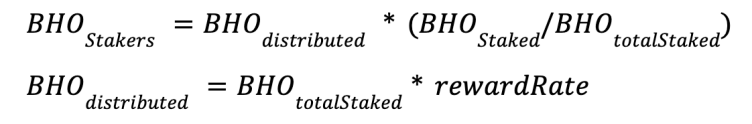

质押收益计算公式:

利息是按照复利进行计算的,具体是通过 APY 来呈现的,APY 代表年收益率。它通过考虑复利的影响来衡量您本金的实际回报率。您质押的 BHO 代表您的本金,并且由于 rebase 机制,在每个时期(大约 8 小时)定期添加复利。

rebase 每天发生 3 次,一年有 365 天,这将给出 365 * 3 = 1095 的 rebase 频率。

BlackHole DAO Bond 看起来和 Olympusdao 是一样的,都是为了储备国库资产来支撑市场流通而设计,也是为了补充流动性池的一种有效方式,这种机制在 Defi3.0 里面几乎已经很常见了,包括 Ve(3 3)、Tokenmak 都采用了该机制,也因此该机制在这个领域已成了标配。

金色晚报 | 10月27日晚间重要动态一览:12:00-21:00关键词:比特币算力、摩根大通、火币冷钱包、Filecoin创始人、蚂蚁集团

1. 摩根大通为区块链及数字货币项目设立新部门。

2. 数据:比特币算力在触及月中的历史高位后出现回落。

3. 火币交易所已支持Visa和万事达卡直接支付服务。

4. 数据:火币冷钱包以20万枚BTC余额排名第一。

5. Filecoin创始人胡安:数据存储需求未来会增长3倍。

6. 蚂蚁集团CEO:数字货币对于蚂蚁集团是正向的增量,而不是负向的减量。

7. BM:B1和EOS都是实现自由市场解决方案的一部分。

8. 火币集团李林:区块链行业未来有三大机遇。

9. Vitalik:公链的价值来自于不同应用的链接。[2020/10/27]

Bond 实质就是用户在通过 BUSD 或者协议中支持的 Token 购买证券,购买成功之后,协议会将 BUSD 组成 LP 添加到流动性池,LP 直接进入国库,同时铸造相应的 BHO 给到用户和 DAO 池。但是需要锁仓 5 天时间才能全部获取。

但是,BlackHole DAO 基于原本的债券机制,做了一些改进,这些改进其实和 Stake 一样,具有一定的创新,对这个领域的发展非常强的可参考价值。

改进点:

· Olympusdao 是可以一直铸造 Token 的,但是 BlackHole DAO 是根据通胀率来动态调节铸造 Token 的比例,当通胀率比较高的情况下,Bond 铸造的 BHO 的比例会逐渐减小,当支撑率等于 0 的情况下,Bond 会停止铸币。

· 通过 Olympusdao 购买 Token 是有折扣价,但是通过 BlackHole DAO 购买 Token 是和市场价一样,但可以节省 15% 的交易税。

其实这两点,最有吸引力或者价值点的是当市场流通价值等于国库价值时,Bond 不再是之前的高溢价铸币了,而是停止铸币了,说明市场在进入通胀之前,铸币的通道铸造的比例会逐渐减少直至停止铸币,防止通胀中资产进一步缩水。

比如:美联储发行的美元已经通胀了,本质上不会继续发行美元了,按照之前 Olympusdao 的逻辑,用户是可以从美联储获得新发行美元,只是获得的成本会比较高,倘若数额巨大,流入市场就会对现有持有美元的用户造成进一步缩水,所以高溢价铸币造成的结果就是资产持续缩水。

综上来看,BlackHole DAO Stake 和 Bond 的改进是具有创新和标志性。

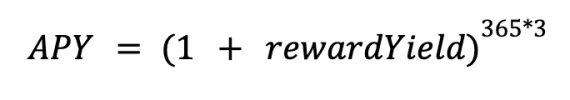

从官方文档透露出 VC 池的性质和理念其实已经很清晰,就是将它定义成了一个「拥有凭证的 VC 池」,当然文档是这样描述的:[任何的项目 Token 进入 VC 池都会经过 DAOs 严格的审核和筛选才会被允许,防止恶意的行为对潜在的资产造成长尾流失效应,以致股票 (BHO) 出现缩水和通胀,也发挥不出对进入 VC 池 Token 项目本身的锁定作用,最终若呈现不出像 BTC 这样长曲线增长趋势,这样会违背我们成立 VC 池的初衷想法,所以能进入到 VC 池的任何凭证都必须具备长曲线增长趋势。]

从内容中我们可以看出,VC 池就是资管业务,或许有可能终将会成为拥有最多种类的数字资产管理社区组织,并且依托自治社区成员的专业能力,去发现和推荐优秀的、全新的数字资产品类进入资产池,这种方式一旦建立在协议中,其可想象空间很大,倘若进入 VC 池的凭证很多,其价值也随着增长,其最终的股票就体现在 VC 池的内在价值上,可以想象美股如果包含的高质量股票非常多,美股股指也会随着表现的很出色,但与美股有点不一样的是在其运作上,BlackHole DAO 这一切都是 DAOs 社区行为。

进入 VC 池的凭证可以是非 Stablecoin、NFT、流动性 LP 等有价值凭证,并且当这些凭证在 VC 池达到一定数量资产之后会进行组 LP,并且会提供流动性和 LP 借贷服务给第三方,获取的收益将全部进入 VC 池,以支撑股票 (BHO) 的流通价值。其次,VC 池的一个潜在价值就是做信用借贷池,与 DAOs 社区做了绑定,利用 DAOs 社区协议来积攒信用值,最终根据信用值进行无抵押贷款。

除此之外,VC 池对整个协议也有调控作用

· 当股票 (BHO) 处于紧缩状态下,通过 VC 池铸造股票 (BHO) 的比例会逐渐增大

· 当股票 (BHO) 处于通胀情况下,通过 VC 池铸造股票 (BHO) 的比例会逐渐减小

· 通过 VC 池铸造股票 (BHO) 进入 VC 池的资产 50% 会进行销毁流动性池中的 BHO。另外 50% 将保留在池子中用于 DAOs 社区信用借贷

BlackHoleDAO 交易税用是为了防止鲸鱼对盘面造成恶意行为和为整个项目的运作提供资金支持,用于社区和不同 DAO 社区。为最终的 Black Hole Reactor 和销毁提供保障。

交易税:买入 15%(BHO),卖出 25%(BUSD),总税将进入交易税池,由多签地址共同来保证资金安全,每周结算。交易税会随着流动性增长,比例会逐渐减少,直至取消,当然这一切都是为了项目本身能有更好的发展。

交易税池的分配方式:

· 总交易税 60% 中的 BUSD 直接进入 Black Hole Reactor,BHO 直接进行销毁

· (BUSD+BHO)10% 给与捐赠池投资机构回报

· (BUSD+BHO)10% 进入营销钱包

· (BUSD+BHO)10% 开发团队

· (BUSD+BHO)5%DAOs 社区排名奖励

· (BUSD+BHO)3%DAOs 社区投资者

· (BUSD+BHO)2% 个人投资者

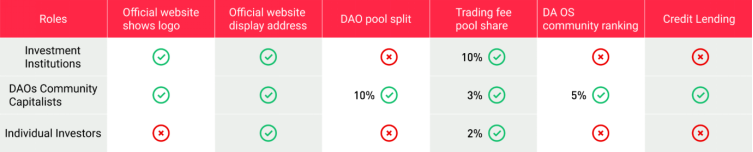

针对所有用户推出了稳定型投资方式,分为三种不同的投资方式:

投资额度 10000BUSD 起,可以获得交易税中 (BUSD+BHO)10% 的翻倍回报,回报期结束后,收益将停止。投资成功之后将会在展示区进行展示,投资机构可以编辑自己的名称和 logo,此数据将全部保存到链上。

投资额度 1000BUSD 起,可以获得交易税中 (BUSD+BHO)3% 的翻倍回报,回报期结束后,收益将停止。投资成功之后将会默认成为一名相当于 DAOs 社区倡导者,会授权相应的邀请连接。通过链接分享可以去组建属于自己的 DAO 社区,DAOs 社区会获得 DAO 池的 10%+交易税的 5% 分成,同时该社区部落的名称和 logo-qjnu 将会出现在官方的展示区。DAOs 社区可以根据自己最终的信用值获得 VC 池的无抵押信用贷款。DAOs 社区投资人可以编辑自己的名称和 logo,此数据将全部保存到链上

投资额度 100BUSD 起,可以获得交易税中 (BUSD+BHO)2% 的翻倍回报,回报期结束后,收益将停止。投资成功之后将会在展示区进行展示。

黑洞反应堆本质有点像项目在不同时期设定的奖池,到了某个条件,该奖池会被打开,资金主要来源于税收的 60%,默认情况下,当市场流通到达 100 亿 BHO 且反应堆金额到达 1 亿 BUSD 时,反应堆会被打开,当然可能会有很多阶段的不同金额反应堆,或许第二期反应堆金额会在 10 亿 BUSD。

基于特殊原因,其反应堆也设定几个额外打开的规则

· 当市场流通触发黑洞协议机制最终通缩至 100 亿 BHO 且反应堆金额到达 1 亿 BUSD 时,反应堆会被打开

· 无论结果如何,3 年期满后,将打开黑洞反应堆

· 铸造过程中,黑洞反应堆满 1 亿 BUSD 将被打开,并停止铸造

整体来看,BlackHoleDAO 协议设计其实是通过不同业务模块之间的经济体系来链接,协议中像 VC 池,黑洞反应堆等设计理念很出众,其中最重要的是基于协议而创新出的极致通缩模型,以及 Stake 和 Bond 通缩模型,这在整个 DeFi 领域非常具有前沿代表通用性,解决了行业一直以来出现的高通胀、流动性不足、用户流失问题。最终能不能在这个领域发展起来,还需要市场的验证。

注:以上纯属个人观点,不提供投资建议。

原文来源:BlackHoleDAO

翻译:Chloe DeFi缺少流动性,即使经历了2020及2021年DeFi的繁荣和去中心化应用快速增长。 那些资产本来在CEX(旧的ICO/IEO项目或CEX币)上是可以流动的,或者原本都是来自一个链的资产,但被打包到另一个(目的地)链中,即打包资产后,就失去了流动性的功能。

最近,DeFi应用进入了一场流动性争夺战,稳定币协议Curve是主战场之一,各稳定币协议企图争夺VeCRV的控制权,以获取更多CRV通胀奖励权重,吸引更多的稳定币资金进入各自的资产池,以提高资产兑换的深度。 总体来看,「Curve War」本质是争夺CRV的通胀权力来引导稳定币资产流向。

理财是金融的最底层需求,在DeFi领域也不例外。事实上DeFi的爆发就是从Compound的流动性挖矿开始的,因为激发了理财热情。 后续出现的DeFi协议也都延续了AMM+流动性激励的模式,并在此基础上往跨链和加杠杆的方向创新,它们共同的特性是可变利率,或者说浮动利率。

网赚+广告、网赚+数据是两类Web 2产品的产品形态,将用户行为创造出的价值转换为企业的利润。而作为Web3的头部 ,move to earn产品,Stepn在过去几周席卷行业浪潮,引起了广泛关注,Stepn的哪些特质让他爆火,本文从不同角度做简单概要 X to earn并不是首发 跑步赚钱、睡觉赚钱、打字赚钱等不是一个新鲜的方向。

作为GameFi的经典之作,P2E的开山鼻祖,Axie总要被拿出来作为各种标的,无论是行业性的还是单个项目的对比上。 但它并不是完美的,即使爆红前已经经历了三年的沉淀与创新,它仍然存在着致命的漏洞,这个漏洞开创了去年爆火的粗暴型p2e模式,也成为GameFi创世期快速崛起和消亡的重要原因——这种粗暴而不可控制的经济模式注定会带来急涨急跌。

MultiVerse Capital并不是一个风险投资,而是一个DeFi3.0概念的项目,其代币MVC是BEP-20代币。 MVC号称世界上第一个多链农业通货紧缩代币,在代币经济学上有一些新的尝试。 MVC代币选择将其农业和回购功能与加密货币市场上一些最大的区块链和多链绑定,包括Avalanche、Fantom、Polygon等等。