Vega 本身是一个基于 Tendermint 底层的 PoS 公链。 Vega旨在构建去中心化衍生品的基础协议,实现与中心化交易所相同的交易体验。

去中心化衍生品交易协议 Vega 宣布完成 500 万美元融资,领投方为 Arrington Capital、 Coinbase Ventures 和 Cumberland DRW,其他参与投资的机构为 ParaFi Capital、 Signum Capital、CMT Digital、 SevenX Ventures 、CMS Holdings、3Commas、GSR 和 ZeePrime Capital,此前的投资方也继续跟投,包括 Hashed、 Eden Block、 Greenfield One、KR1、gumi Cryptos Capital 和 Monday Capital。另外,DeFi Alliance 、Aave CEO 兼创始人 Stani Kulechov、 Enzyme Finance 创始人 Mona El Isa、Terraform Labs 联合创始人兼 CEO Do Kwon 以及 Kyber Network 的 CEO 兼联合创始人 Loi Luu 也参与了本轮投资。

1 需要信任第三方

2 寻找可依赖的中间机构将带来高昂的成本

3 所谓的权威机构充当看门人,严格控制产品的可用性,这在扼杀创新

1 内置动态流动性激励机制,使市场流动性更趋于合理,解决目前衍生品流动性配置问题。

2 跨链:目前链接主要区块链获取抵押品,未来可扩展性强,比如比特币,以太坊,以及ERC20代币,可实现衍生品交易的多链整合。

3 任何人均可以匿名方式启动市场,允许参与者定义和交易全球金融市场产品,市场的灵活性和天花板高。

4 分层设计,区块链层 应用层 用户层分离,上层业务灵活可拆分,用户层为用户端提供专业化的交易服务,例如提供API满足专业交易需求。

央行就《中华人民共和国金融稳定法(草案征求意见稿)》公开征求意见:4月6日消息,中国人民银行发布关于《中华人民共和国金融稳定法(草案征求意见稿)》公开征求意见的通知。称为贯彻落实党中央、国务院关于防范化解金融风险、健全金融法治的决策部署,建立维护金融稳定的长效机制,人民银行会同有关部门深入研究、反复论证,起草了《中华人民共和国金融稳定法(草案征求意见稿)》,现向社会公开征求意见。[2022/4/6 14:08:27]

Vega是用于金融产品去中心化交易和执行的协议。它是为在开放的公共网络上进行完全自动化的端到端交易而设计的,基于POS(proof of stake)股权证明作为保障。

利用动态流动性市场激励,同时实现匿名融资融券交易,以解决吸引和配置做市资源的问题。

流动性回报被分配给

(1) 交易的定价者

(2) 市场的做市商

(3) 支持基础设施的权益证明代币Vega持有人。

价格接受者在交易时要支付一笔费用。这一费用代表了获取流动性的成本,其水平是根据流动性对市场的价值动态计算的。由于流动性提供者可以决定在Vega上任何市场提供流动性,这个模型将有效地促进市场流动性的自由分配,最终目标是通过有效配置做市资源来最小化每笔交易的成本。

智能产品(Smart Products)使无需许可的创新成为可能,它是一种特殊类型的智能合约,它允许任何人创造产品和提出新市场,并与Risk management分散的风险管理合作。

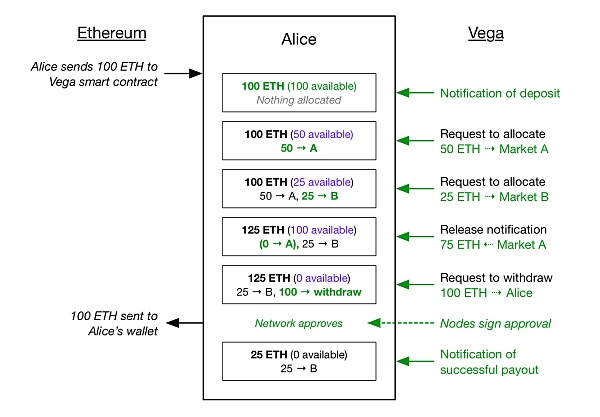

抵押品可以用作订单和头寸的保证金,Vega不托管正在交易的资产,所有抵押品由Vega网络通过与其他区块链的链接来管理,资金通过支付给“主机”链上的智能合约来存入。我们可以理解为Vega只管理资产的余额,本身不持有这些加密资产。在 Vega 上请求提款,必须由指定数量的 Vega 节点签署主链交易,才可触发资金释放到请求的地址。

观点:YFII等去中心化产品的优势在于没有准入许可和隐私危机:Primitive Ventures创始合伙人万卉(Dovey Wan)在微博表示,二姨夫是一个狭义定义上的基于智能合约的去中心化被动投资平台,二姨夫这类产品的优势在于:

1. 透明和无第三方资金托管,可以在链上清晰看到每一步的钱都是怎么用的,随时赎回。08年的金融危机和前两年各种P2P暴雷,就是因为中心化金融产品是一个黑盒。

2. 没有准入许可,没有隐私危机。中心化金融的准入许可和手续繁多,并且有极高的隐私维护成本。并且中心化金融就是利用手里的用户隐私数据做了很多定价上的操作,我们常说的价格歧视,这个价格歧视可能是因为信用差距,也可能是因为其他的差异。去中心化相当于让每笔钱都在同一个平台上,每个地址都是平等的 ,每笔钱和每笔钱享受一样的服务。

3. 现在无法自动化的瓶颈是无法做链上的合约审计,保证合约安全是可以去做合约交互的第一步。Formal Verification等常用的合约审计手段暂时还无法上链,而且逻辑漏洞很多时候也只能靠人脑,等AI编程成熟,外加基础链的性能大幅度提高,预言机升级多N个版本。可能链上合约审计才有可能实现..[2020/8/26]

交易和结算的设计是对所有参与者公平的。Vega在公开市场上交易将使用一种确定的交易模式,除非市场条件另有规定,例如在大幅波动后使用拍卖形式确定公平的价格,或由于流动性低而需要采取保护措施。

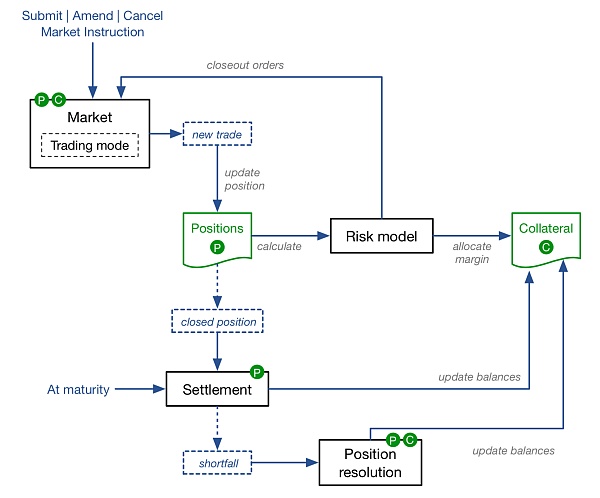

对于Vega来说,风险管理尤为重要,因为如果参与者欠的钱比他们拥有的还多,或者被允许撤回的钱比他们的抵押品还多,这被称之为不良头寸,那么整个系统将失去意义。为了缓解这一问题,交易是基于保证金的,风险模型已经被选择和校准为零回收率环境。

所谓的零回收率是什么?保证金要求会考虑平仓时发生的滑点,对网络造成不可接受的高损失风险的头寸会自动平仓。

那么依靠这套规则,平均而言平仓将发生在净正保证金的情况,这里将有部分被添加到保险池中,当系统结算出现负余额时,保险池会发挥作用支付差额。然而当其他市场出现类似问题时,保险池的余额将在条件允许的情况下被分配到其他市场,随着时间的推移保险池将增大,那么系统将变得抗风险能力越强,为后续系统的参数调节提供了更大空间。

市场治理是必要的,以确保网络可以不受阻碍地运营和增长,不需要人工干预,同时最大限度地减少不良行为者带来的风险。Vega的市场治理特征是围绕股权加权投票的概念设计的,各种行动,如市场的创建和关闭,以及影响其行为的参数设置是链上治理的重点。

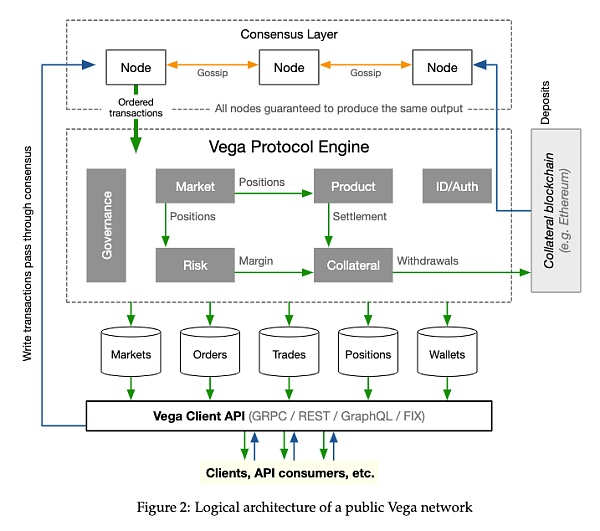

Vega 使用 Command Query Responsibility Segregation(CQRS) 和模块化设计来强制在参考实现中实现共识(区块链)、应用程序和 API 层之间的严格分离。交易是从共识层传递到应用层的协议缓冲 区消息,由共识算法保证所有节点的保存的信息顺序相同。

Vega 节点也从用于抵押品的其他区块链中读取,当它们识别到该区块链上的存款或取款时,将交易发布到 Vega 网络。因此,Vega 支持多个区块链和跨链结算。

Vega 基于POS 共识机制,以实现性能、可伸缩性和灵活性。Vega目前使用 Tendermint 来达成共识,它提供了 1 秒 1 区块,每秒可以处理 1000-4000 笔事务 (tps)。事务在接受之前经过初始验证,每个块完成后,由 Vega 应用程序进行处理。

区块链和应用程序之间的分离意味着 Vega 是独立于区块链的,因为应用程序层可以处理来自任何源的、有效的、有序的交易。这允许如果有更好的技术,Vega 迁移到一个新的共识协议。区块链的独立性也意味着 Vega 协议和核心实现可以很容易地在其他去中心化的、分布式的、甚至传统的基于服务器的环境中应用,以满足更广泛的用例。

应用层即是Vega应用程序(交易核心),其是一个模块化应用程序,在组件之间具有功能分离,允许最大的可配置性,它以协议缓冲区消息的形式处理从共识层进行的传入交易。这保证了所有节点都将达到完全相同的状态。

撮合引擎:

以开放市场的连续交易或拍卖方式运作的限价订单簿。它还将支持报价请求 (RFQ) 和场外交易(OTC)市场的匹配交易。

风险引擎:

评估每个市场的风险模型,以计算每个参与者的净开放头寸的保证金要求。然后,风险引擎确保向每个净仓位分配足够的保证金,管理和分配保险池,管理不同市场之间的风险调配。

抵押引擎:

通过处理来自抵押品区块链的存款通知和来自结算引擎的结算指令,维护每个参与者存入的每项加密资产的余额。它还处理抵押市场保证金分配。

结算引擎:

当市场成熟、产品创建临时现金流以及任何时候头寸完全或部分关闭时,为抵押品引擎生成结算指令。如果在结算存在不足,则使用仓位解决算法。

治理引擎:

管理网络上市场的创建和关闭,以及参数的修改。对一个或多个参与者接受提案交易后发生的投票采取行动。

常见消息指令:

治理:开放市场建议,关闭市场建议,更新参数建议,对提案进行表决。

交易:提交指令(订单)、修改指令、取消指令、通知可观察性(预言机数据)。

抵押品:存款通知(在担保链上)、提款申请、提款确认。

客户端连接到各种 API,这些API对读取存储执行查询,并将命令发布到共识层。这些 API 旨在为不同类型的客户端系统提供良好的开发人员体验。GRPC和FIX API提供高性能交易和数据系统集成;而REST和GraphQL API,包括支持流媒体市场数据,是为快速和轻松地构建高性能前端应用程序和脚本而设计的。

测试网

目前通过测试网可实现的功能:

通过 MetaMask 存取抵押品

创建和保存自定义workspace;

使用链上治理对新的市场提案进行投票;

提交和取消市价单和限价单;

从各种时间强制订单类型中选择 — 例如 Good-til-time、Good-til-cancelled、God for auction only 等;

监控链上orderbook;

K线图;

检索订单历史、状态;

查看和管理未结订单和头寸;

看到分散的交叉保证金;

查看市场讯息、包括保险池水平;

查看详细的主网讯息,例如状态、风险模型指数、价格追踪等。

Vega为Vega主网的原生代币,依照PoS的特性,Vega可在主网上进行Staking和委托。其详细用途如下:

数据来源网络,可能存在误差或后期更正

种子轮:26.5% (~17M)

15% 的代币在 CoinList 公募后 5 个月解锁,剩余 85% 的代币在 18 个月内线性释放。

团队(A 部分):6.5% (~4.2M)

在 CoinList 公募 9 个月后开始释放,100% 的代币在 15 个月内线性释放。

团队(B 部分):23%(~15M)

在 CoinList 公募 12 个月后开始释放,100% 的代币在 18 个月内线性释放。

------

投研报告仅是客观资料的整理阐述,不作为投资建议。

标签:OVONCEFINAFINProvoco TokenNobo FinanceApple FinanceRFYield Finance

全球头部投资机构的持续支持,是他们对Polygon作为领先的以太坊扩容解决方案、以及Polygon团队宏伟Web3目标所投下的信任一票。 Polygon在新的一轮融资中共筹集了大约4.5亿美元,由红杉资本印度领投。

在传统金融中,风险厌恶者往往会对固定收益类投资产品爱不释手,此类产品使得他们能在不损失本金的前提下赚取收益,然而低风险带来的则是低回报。

PEAR简介 Peardao (PEX) 致力于通过实现链上、链下和跨链生态系统之间的价值交换来补充 CEX 和 DEX 驱动的加密货币生态系统,就像我们在eBay 和亚马逊等集中式电子商务市场中看到的那样。Pear 市场上的交易是通过智能合约执行的,由加密的聊天工具促成。信用记录对所有人都是公开透明的,仲裁是通过分散的争议管理系统完成的。

DEX 市场规模正在以惊人的速度增长,今年1月其总成交量达?1286 亿美元,对比去年同期增长1.4倍;而在 2020年1月这一数字仅为6亿美元,历史以跳跃的形式向前推进。随着链上资产种类不断丰富和规模持续增长,终端用户对于「获取资产信息」和「实时监控链上数据」的需求正在爆发。

近日,Flare Network宣布在其先行网金丝雀网络 Songbird 上正式上线状态连接器(State Connector)。该核心Web3 协议将实现任何链上、链下的开放系统的状态在Songbird上皆可验证,可用于智能合约,也可连接至任意其他区块链。

“Pocket Network是一个创新形式的去中心化的节点双边市场。其估值增长的空间关键在于其中继需求,也就是在需求方的质量和数量方面,能否拉平或者超越Alchemy和Infura。