最近不少人已经观察到,Curve的stETH/ETH池子已经开始脱锚,最高时已经达到脱锚5%。因此专门写了这篇文章,给大家稍微分析下stETH脱锚事件,并且给一些我个人的结论。

1.stETH/ETH肯定会脱锚,但脱锚程度受到以太坊合并进度影响;

2.stETH/ETH即使脱锚,也无需过度担心,因为Lido的stToken是1:1承兑;

3.stETH/ETH存在较大的套利机会,但获利落袋时间可能较长。

针对以上结论,我会在正文结束后进行详细解读,正文更多是按照时间顺序给大家梳理stETH/ETH流动性危机的来龙去脉。很耗费精力,希望大家多多点赞转发支持一下。

首先,需要给大家补充一些前置知识,lido.fi是一个PoS资产的流动性解决方案。众所周知,在一些PoS公链中,是可以通过质押代币来获取收益的,但是参与PoS质押最大的一个问题是对应代币会失去流动性,即使退出质押也需要时间来解锁。

常见的PoS公链退出一般需要14天,或者21天时间来解锁代币。这样长的解锁周期,非常容易让投资者错失交易机会。正因存在这样的巨大痛点,流动性解决方案就应运而生了。而Lido则是其中较为出名的一个项目。

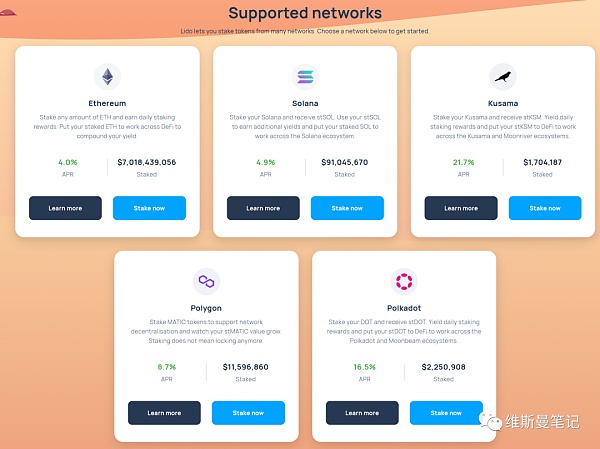

当前Lido支持五个网络的质押,分别是以太坊,solana,kusama,polygon,波卡。质押的收益从4%到16.5%。其运行逻辑也非常简单,通过智能合约控制staking流程,当用户质押一个代币,同时会增发一个stToken给到用户作为凭证。

而stToken没有质押锁仓的限制,可以在公开市场自由交易。那么用户既可以享受到节点质押的收益,也同时拥有没有限制的流动性。当出现价格暴跌的情况时,用户可以选择抛售stToken即使止损,避免因为锁仓错过交易机会。

当stToken抛售过大,产生脱锚时,那么会有套利者购入stToken并在Lido官网进行赎回。那么可以盈利不少的币本位,比如1个stSOL= 0.9 SOL。那么用户此时购入10个stSOL,成本是SOL市场价的九折,然后在Lido官网进行赎回,等待解锁之后可以获得10个SOL,那么这就获利10%完成套利。正因这样的逻辑,所以stToken在绝大部分时候都是在1:1左右徘徊,一有脱锚情况马上会被套利者搬平。

那么为什么当前stETH出现大额脱锚,并且持续了较长时间也没有回去呢?原因出在以太坊合并上。目前质押ETH在Lido后,是无法赎回的,需要等待以太坊合并完成之后,stETH才能自由赎回ETH。因此stETH就无法进行上述的套利搬砖回到锚定价格,这也意味着stETH/ETH天然存在流动性危机。

其实在stETH上线很长的一段时间来看,并没有发生太大的脱锚事件。但这次因为另一个项目CelsiusNetwork发生巨额亏空,以至于抽走在Curve的stETH/ETH的流动性来给客户进行兑付,从而让stETH/ETH开始脱锚。

V神回应EIP-1559推迟传言:大部分Geth核心开发者没有参与EthCC:7月22日消息,以太坊社区成员JimmyRagosa在推特上调侃表示,以太坊EIP-1559将推迟至2022年上线,因为大部分以太坊核心开发者正在「Raavehangover」。部分观点将Jimmy的观点解读为,EIP-1559出现问题并将推迟上线。此前7月21日,以太坊客户端OpenEthereum团队在Ropsten测试网区块高度10679538发现节点暂停出块,使用不同客户端可能导致分叉。对此,V神在社群中表示,「大部分Geth核心开发者没有参与EthCC」,以回应社区质疑。而JimmyRagosa此后也在推文中表示,“EIP-1559重新被推迟至2022年”的推文是“垃圾帖子太糟糕了”,这是一个成熟的市场。[2021/7/22 1:09:26]

CelsiusNetwork是个较大的CeFi理财平台,在美国还是比较出名的。然而在6月6日Dirty Bubble爆出,在一年前托管平台stakehound的被盗事件中Celsius损失了超7000万美元的资金,而有意思的是,在这一年时间内,Celsius一直“秘不发丧”,直到爆出后用户才知道Celsius有如此大的资金漏洞,一时间Celsius成为了众矢之的。

Celsius在Stakehound的关键失误中损失了至少35,000个ETH,这样的资金漏洞爆出之后,Celsius的用户开始挤兑赎回,但Celsius无法满足赎回需求,因为Celsius有73%的ETH锁定在stETH或ETH2中,这将使其在ETH合并之前无法进行提取。这导致Celsius被迫在二级市场Curve出售自己的stETH来满足用户赎回的需求。

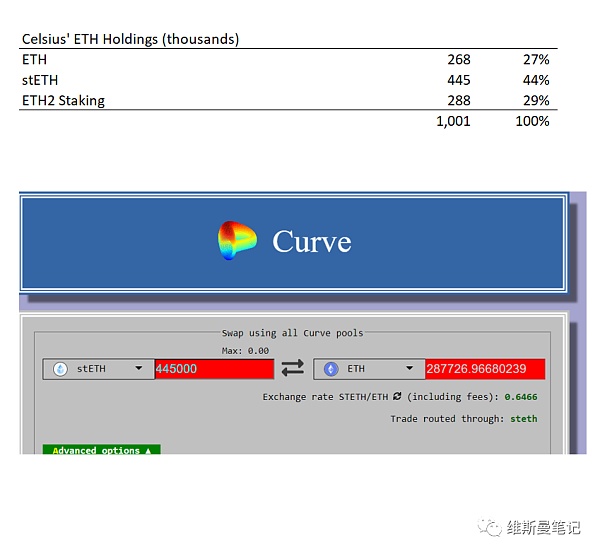

这是6月6日Celsius的仓位,其中stETH与ETH2 staking仓位都是非流动性资产,其流动性资产ETH只有27%,完全无法兑付用户的赎回。

根据6月6日Curve的stETH/ETH的流动性来看,一次性将stETH全部兑换回ETH,会使得stETH脱锚到0.64。值得注意的是,在6月6日曝光时,Celsius钱包中的stETH数量是445,000,但截止撰文时,其钱包中的stETH数量已经减少到409,080,即减少了35,920个stETH。这些stETH被转出钱包,我并没有去追踪,但结合Curve的stETH/ETH价格下跌,我大胆猜测是拿去在二级市场抛售了。

对追踪钱包和交互感兴趣的朋友,可以通过这个链接进行追踪。

https://zapper.fi/account/0x8aceab8167c80cb8b3de7fa6228b889bb1130ee8?tab=dashboard

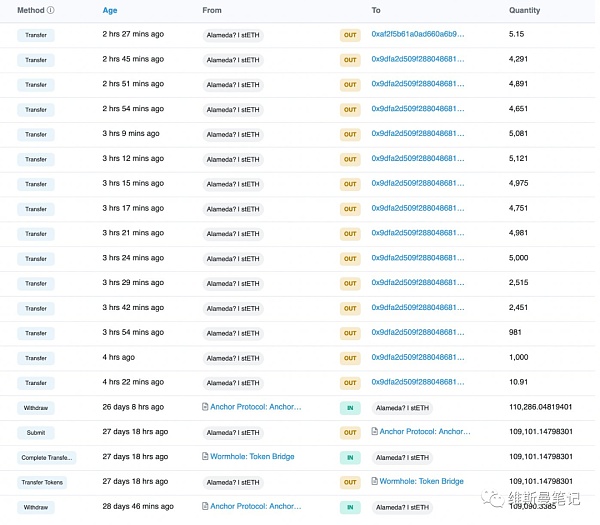

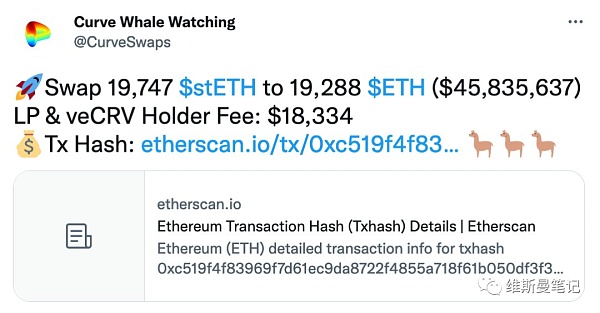

6月8日,AlamedaResearch在短短几个小时内撤出了将近五万个stETH,即抛售。

众所周知,AlamedaResearch的嗅觉异常灵敏,带头抛售stETH的操作,直接引发了小范围恐慌,更多人持有的stETH被抛售。当然,我这里精力有限,没有去收集更小机构或者散户的操作记录。

你以为事情到这里就结束了吗?不,真正的问题还在后面,请读者继续看下去。

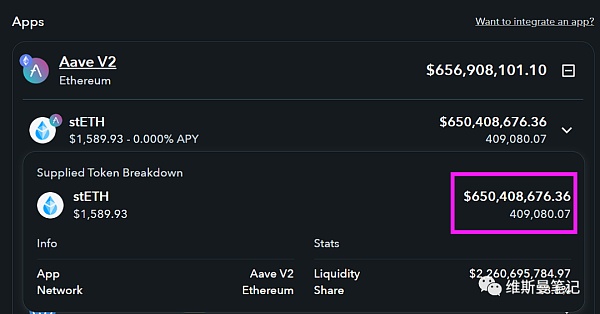

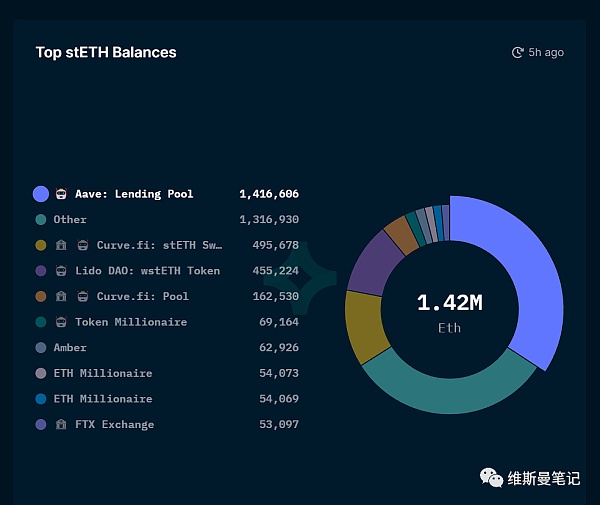

首先,我贴上一张来自nansen的数据图。

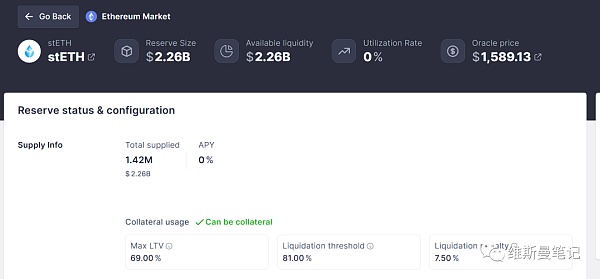

从图上可知,stETH最大的去处,是在Aave借贷池里质押。这个借贷池目前有140万个stETH,市值约22.6亿美元。

经常玩DeFi的朋友一眼就发现了问题所在,二十多亿美元的池子,APY收益是0,借贷利用率也是0,说明这个借贷池本身完全不产生任何收益,那么为什么会有几十亿的资金进去呢?

没错,循环借贷。

是不是很熟悉,他又来了。搞崩Terra UST的DeFi操作,循环借贷他又来了。通过AAVE和Lido的stETH对以太坊合并后的主网激活进行了数十亿的杠杆对。

1) 在 Lido 质押 ETH 换取 stETH

2) 将 stETH 存入 AAVE 并借入 ETH

3) 循环上述操作

但这存在一个问题:你不能解除这笔交易。这跟其他的stToken不一样,其他的stToken可以通过在Lido官网进行Unstake来退出,但是stETH受制于主网合并,因此你无法对stETH进行解除质押。

如果stETH/ETH挂钩失败,许多ETH多头将被彻底清算。

整个stETH/ETH已经不是单纯的流动性解决质押代币丧失流动性从而脱锚的问题,这实质上是数十亿美金杠杆多头的清算问题。

我已经无法计算stETH/ETH被循环借贷了多少次,套上了多少倍的杠杆。但整个stETH/ETH已经成为一个随时引爆的定时炸弹。

一旦stETH/ETH持续脱锚,那么势必引发恐慌,而对stETH的恐慌抛售如果触达Aave的清算线,那么这价值22亿美金的定时炸弹将会引爆,横扫整个市场。

而且这颗定时炸弹最可怕的是,他拆不掉。受制于stETH的不可逆,那么像从stETH/ETH的杠杆上下车,那就需要抛售stETH,但抛售stETH又势必影响stETH/ETH的锚定价格。但如果不下车,只是清掉Aave的杠杆,那么就要承担后续潜在的stETH更大的脱锚损失。stETH持有者陷入两难。

此时,一个完美的加密囚徒困境诞生了。

现在抛售stETH,stETH价格会下挫,加快整个stETH的暴雷;

现在清掉stETH杠杆,继续持有,别人抛售stETH,承担stETH更大的脱锚风险。

几乎没有第三个选择,因为Lido和以太坊PoS主网把退路完全堵死了。

现在唯一的选择,就是抱着侥幸心理,希望这颗定时炸弹在以太坊完成合并之前不要引爆。一旦以太坊合并顺利完成,stETH可以进行1:1兑付,那么这个定时炸弹才是真正的被拆除。

回到本文最开始我给出的三个观点,这也是我所认为此次流动性危机伴随而来的机遇,我将会逐一分析。

stETH/ETH肯定会脱锚,但脱锚程度受到以太坊合并进度影响

我会这样来形容stETH/ETH,目前他已经是装着定时炸弹、焊死车门并且高速行驶的汽车。车上的人已经无法下来,车下的人也不可能舍生取义去救这些人。

随着时间推移,脱锚程度也会越来越快。但是,离终点越近(以太坊顺利合并),那么位于终点的V神会亲自给你拆下炸弹,大家顺利逃生。以太坊合并越快,那么拆炸弹的时间越快,脱锚时间和脱锚程度也不会持续太久。

但是,如果以太坊合并不顺利,比如说再次跳票延期,那么满载炸弹的汽车还需要继续开下去,脱锚将会越来越严重。

stETH/ETH即使脱锚,也无需过度担心,因为Lido的stToken是1:1承兑;

对于没有在车山更多人,stETH/ETH即使脱锚,甚至暴雷,都无需担心。stToken与UST完全不一样,UST是纯算法稳定币,虽然有LFG的储备金,但仍然不是100%准备金的刚性兑付资产。

而Lido的流动性方案,则是100%准备金的刚性兑付资产。换言之,此时流动性危机即使爆发,也是因为以太坊网络无法退出质押的ETH所带来的流动性危机,而非资金亏空无法兑付的金融危机。

一旦以太坊主网合并,不管stETH什么价格,都可以通过协议进行1:1的兑付。当然,此时的stETH已经是带血的筹码了。

stETH/ETH存在较大的套利机会,但获利落袋时间可能较长;

stETH/ETH一旦脱锚,带来的就是以太坊疯狂星期四,V我五十可能就能买到带血的stETH。

举个例子,假设现在stETH/ETH已经跌至0.5,那么我现在等于用市价的一半可以购买到ETH,等到以太坊主网合并完成,币本位血赚100%。

当然,以太坊主网合并并不是一个确定性的事情,可能顺利完成,也可能有问题导致推迟到明年再合并,这一切都是未知数。因此,抄底购买stETH更类似购买了ETH期货债券,等到主网合并成功了才能兑付的债券,所以这样的套利机会,落袋时间可能要等很久。

标签:HOLHOLDRESSHOBeFaster Holder TokenDiamondHoldRESETShowcase

这个会员制俱乐部将数字艺术与前沿生活方式相结合,将以NFT方式彻底改变会员体验世界的方式 。 Angry Falcons 将于2022年5月20日成为世界上第一家以NFT作为会员制的俱乐部。

原文标题:《币价暴涨24倍的「Nation3」,想要建立云上国家?》 相信今天不少人在推特上看见了 Nation3 这个项目,自 4 月 19 日被 CoinGecko 收录,其代币(NATION)价格从 510 美元飙升到 12749 美元,最高涨幅 2399%(现价 3838 美元附近)。

在传统金融领域中,并购成了许多企业和金融机构的竞争力,甚至是许多投资家所追求的奖金计划催化剂。根据路透社报导,2021 年是企业并购纪录最多的一年,总交易价值超过 5.8 万亿美元,比 2020 年增长了 64%。而并购后交易的获利能力,加上如今基于区块链的项目数量不断增加,预计这会因此在加密领域中发挥更重要的效应。

Bluesky 的使命是推动从平台到协议的演变。用于公共交流的工具应该以公共基础设施的形式存在于私营公司之外,就像互联网本身一样。用于公共交流的开放且持久的去中心化协议可以为用户提供更多的体验选择,可以让创造者调控他与观众的关系,而开发者可以在未经平台许可的情况下自由创新。 为了了解现有的去中心化协议,我们进行了一段时间密集的调研。

六月投后项目信息汇总 The Graph The Graph Day上新提案旨在将The Graph网络事务扩展到第 2 层扩展解决方案Arbitrum Messari 以核心子图开发者身份加入The Graph 生态系统。

Web2 数据泄露老生常谈,去中心化身份(DID)应运而生,但 DID 也不是一帆风顺,孵化于 Y Combinator 并在 2020 年 8 月开始运行的 Spruce 就在尝试让链上地址与网络身份互证。 Spruce 包含了两个产品,一个是去中心化身份工具包 SpruceID,另一个是用户自主存储空间 Kepler。