在区块链的多链格局下,DEX如何捕获多条链的资金量,是个长久的话题。DEX也都各显神通,发展出多种不同模式,目前的跨链DEX,归纳起来大体有三类:

依靠各条成熟公链,捕获单链内大量资金,如Sushiswap部署在多条单链上;

专注于捕获跨链资金,满足用户跨链交易资产的需求,如Thorchain支持BTC/ETH/DOGE等多种头部原生资产的跨链交易,但由于依赖中间资产RUNE,安全系数较低,已受到过多次黑客攻击;又如近期的现象级产品Stargate,采取了轻客户端和中继器的设计,安全系数更高,但目前仅支持稳定币跨链交易;

专注于捕获某个多链生态内的资金,而这其中又分为两类:

一类是通过「跨链转账+单链DEX」的功能组合来捕获资金,如Cosmos生态的Osmosis。在这一场景下,资产其实都汇聚到了单链上,只是由于生态内跨链转账相对便捷,因此能够做到在一个产品界面内就集成桥+DEX的功能,用户体验并不差。

另一类则是本文主角Zenlink采用的方式:在波卡生态内的多个平行链上部署DEX协议,保持各条链上流动性池的独立;而在用户交易资产时,自动在所有链中寻找价格最优的流动性池,跨链完成交易后再返回原链。如果说Polkadot类似ETH这样的公链基础设施,Polkadot上的各条公链TVL则类似ETH上各个DEX的TVL,那么Zenlink之于Polkadot就好比1inch之于ETH。

在Zenlink的远期愿景中,最终也将会实现A链资产a直接跨链兑换为B链资产b,类似于Polkadot生态内「Stargate+1inch」的功能组合。

此前链茶馆已经发布过对于Stargate和Osmosis的研究,本文将对Zenlink做深度调研,以期呈现更完整的跨链DEX行业图景。

1. 产品机制

1.1 跨链DEX的本质:智能路由聚合多链流动性

1.2 混合AMM:满足多种价格曲线

2. 通证经济

2.1 代币作用

2.2 代币分布

3. 运营现状

4. 团队及融资

5. 优势及风险

??1. 产品机制

??1.1 跨链DEX的本质:智能路由聚合多链流动性

Zenlink实现跨链DEX的核心,是三个功能模块:Polkadot生态内跨链转账、多个单链上的DEX、多链间的智能路由。前两者已经实现,而智能路由还未上线。

需要注意的是,只有智能路由上线后,Zenlink才能说是真正聚合了流动性。目前已实现的功为:先通过跨链转账,将流动性聚集在单链内,之后在单链内进行资产交易。跨链转账和单链DEX的逻辑很好理解,都在官网的「Swap」界面内实现。

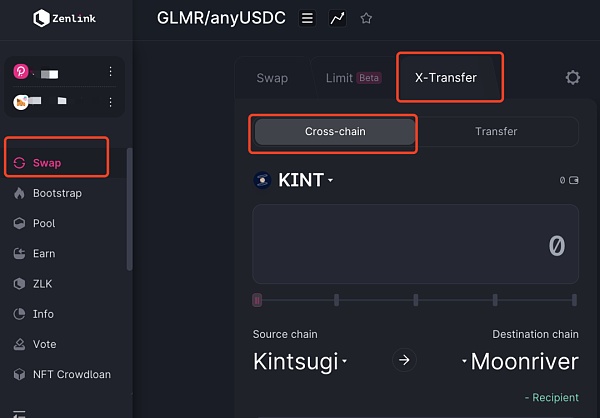

跨链转账通过「Swap」界面内「X-Transfer」下的「Cross-chain」来实现,目前支持Moonriver/Bifrost/Kusama/Karuka/Kintsugi/Statemine这几条链内的资产转账。需要注意的是,跨链转账依赖于平行链之间的通道开设,而这取决于XCM的部署,目前XCM仅仅部署在了Kusama上,因此X-Transfer支持的都是Kusama平行链之间的转账。

Zenlink跨链转账功能界面

「X-Transfer」下的另一个功能「Transfer」是用来支持Bifrost链内资产在不同地址间的转移,设立这一功能是为了弥补Polkadot.js钱包功能的不足,和跨链无关。不过对初次使用者来说,同一界面下并列两种功能会有一些令人困惑。

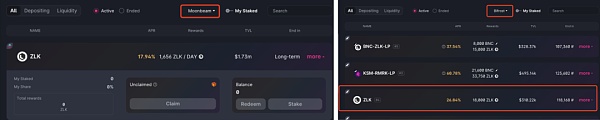

而在「Swap」界面内选择「Swap」功能,就是一个常规的DEX界面。由于DEX功能部署在了Moonbeam/Moonriver/Bifrost三条链上,因此交易时可以选择三条链的资产(右图)。读者也许会注意到,这其中还有个「Limit」功能,这是类似中心化交易所的限价单功能,也是Zenlink的一个功能创新,目前仍在测试中。

XTZ突破7.5美元关口 日内涨幅为4.78%:火币全球站数据显示,XTZ短线上涨,突破7.5美元关口,现报7.5071美元,日内涨幅达到4.78%,行情波动较大,请做好风险控制。[2021/4/17 20:30:11]

Zenlink DEX功能界面

跨链转账+单链DEX的功能组合,使得Zenlink很类似Cosmos生态的Osmosis,但其区别在于:Osmosis是单链部署,只部署在Osmosis链上,而Zenlink则部署在了多条平行链上。

Zenlink目前是Polkadot生态内唯一实现了上述功能的DAPP。其他的竞争对手,如Astar网络上的Arthswap、Moonbeam网络上的Stellaswap,虽然前端也集成了跨链转账,但需要通过第三方转账功能来实现,本质上只是一个单链DEX。

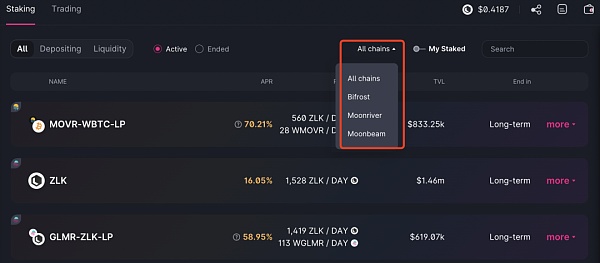

在这样的功能组合下,流动性自然是分散在各条链上的。在官网的「Staking」界面,可以看到不同链上,同是ZLK单币池,TVL和APR都是独立的。

Zenlink的「Staking」界面

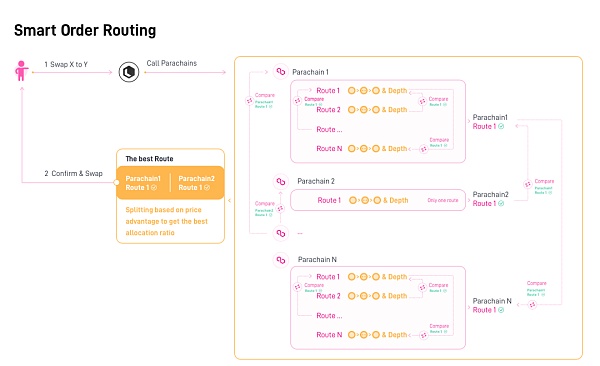

流动性分散会使得交易深度浅,伤害用户体验,那么如何聚合分散的流动性呢?关键是通过未来的「智能路由」功能,简单来说即在所有链的流动性池中寻找最优价格的路径,过程中可能会将一笔交易拆分成多条链上的多笔交易进行,完成后再将资产转移回用户最初交易的链上。整个过程有些类似1inch在单链内的各个DEX上寻找最优路径来进行交易,但区别在于,1inch会借用其他「DEX」的流动性池,而Zenlink只会借用其他「链」上Zenlink DEX的流动性池。

智能路由的功能暂未上线,我们目前只能从白皮书中看到其设计,示意图如下:

来源:https://wiki.zenlink.pro/zenlink-dex-dapp/aggregator

Zenlink的智能路由设计,使之在「跨链DEX」的光谱中,成为一种独特的模式:不像Osmosis/Arthswap/Stellaswap那样将流动性聚集在同一条链的池子内,而是维持流动性在各条链上的独立性,通过在各条链间寻找最优路径来实现「按需跨链」。

Osmosis/Arthswap/Stellaswap本质上都是单链DEX,由于将大量流动性吸引到了单链上,形成了较好的流动深度;但是,单链TVL的集中,必定会牺牲生态内其他平行链的TVL。在Cosmos生态内,除了Terra由于资本支撑且引入了Cosmos外部资产、而有高TVL的DEX之外,Osmosis作为DEX可以说是一家独大。

Zenlink的定位则更像是服务于整个Polkadot生态,鼓励每条链有自己的主流资产和流动性池。当平行链互相争夺TV、没有像Cosmos那样出现头部集中的赢家时,Zenlink的价值反倒会凸显,因为没有一条链会拒绝Zenlink,而Zenlink又能自动为用户寻找价格最优的链。当然即便如此,Zenlink仍然会面临各条链上独立DEX的竞争。

此外,智能路由上线的最初场景仍然是同一条链上的资产交易。Zenlink的最终目标是希望实现真正的跨链交易,即A链资产a直接兑换为B链资产b,这一进程将取决于平行链和XCM的运用情况。届时的流动性将如何处理,是像Stargate那样统一在源链上、按需分配到各条目标链上,还是直接创建源链到目标链的独立流动性池,将会是另一个问题。

??1.2 混合AMM:满足多种价格曲线

在Zenlink的设计中,将会采用Standard和Stable两种模式的AMM算法。Standard采用Uniswap的V2模式,适合价值不同的资产对;Stable采用Curve模式,适合稳定币资产对。

目前已上线的流动性池都采用了Standard模式,很快会上线Stable模式。团队在今年4月发布的Medium中宣布,即将在Moonbeam上推出anyUSDT+anyUSDC+FRAX+UST组成的稳定币四池,随后将在Moonriver上线其他稳定币池。

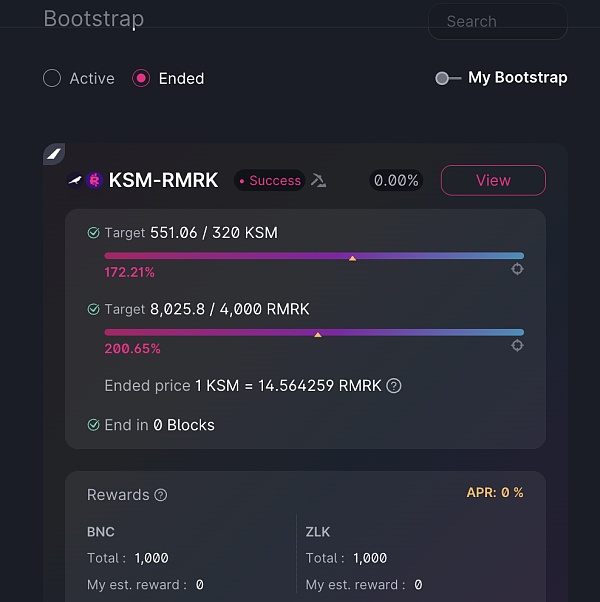

同时,Zenlink也提供了Bootstrap功能,让项目方能够以交易低成本实现最初的流动性池,并完成价格发现。

Zenlink的「Bootstrap」界面

??2.?通证经济

Zenlink代币总量上限1亿枚,由于团队设置了回购机制,因此ZLK整体轻通缩。

??2.1 代币作用

ZLK代币的主要作用为激励和治理。

Zenlink没有将ZLK作为交易手续费,而是采用交易的源代币作为手续费币种,如将BUSD兑换成USDC时,会收取BUSD作为手续费。交易手续费为每笔的0.3%,其中50%分配给LP质押者、30%不定期分配给活跃用户、10%作为交易挖矿奖励、其余10%用作保留资金。

ZLK的激励作用体现在质押LP挖矿和交易挖矿这两个功能上。

其中,质押LP挖矿和其他DEX没有太大区别,根据每个池子的深度决定其分配的ZLK代币奖励数量,再根据用户的持有份额分配奖励。这部分奖励来自于ZLK总量的25%,以及交易手续费的50%。

如前所述,每条链上的流动性独立,需要用户先选择在哪条链上提供流动性。

Zenlink的质押挖矿界面

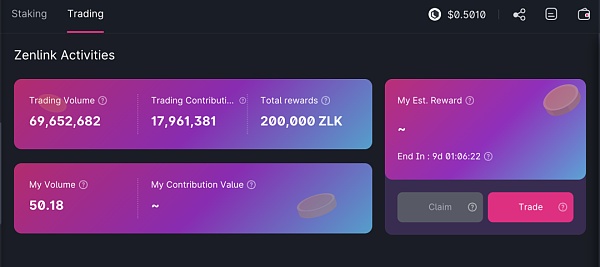

交易挖矿则根据用户的交易量来分配奖励,用户不需要承担提供LP的无常损失风险就可以获得收益。这部分奖励来自于ZLK总量的15%,以及交易手续费的10%。

Zenlink的交易挖矿界面

除此之外,ZLK也将作为治理代币,允许持有者投票决定Zenlink的产品功能,但这部分暂未上线。

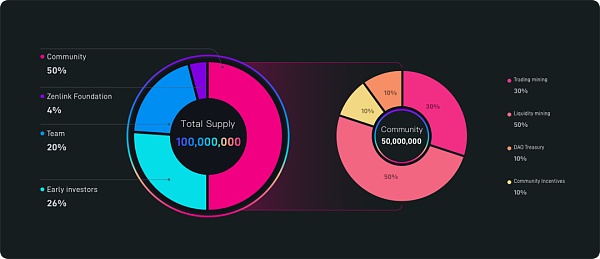

??2.2 代币分布

ZLK的代币分布如下图所示,50%分配给社区激励,26%分配给早期投资者,20%分配给团队,另外4%分配给Zenlink基金会。

社区激励部分中,50%(即总量25%)作为质押LP挖矿激励,30%(即总量15%)作为交易挖矿激励,其余分别为DAO资金库和社区留存,用于未来的宣传、项目拨款、给社区贡献者的奖励等。

来源:https://wiki.zenlink.pro/resources/tokenomics

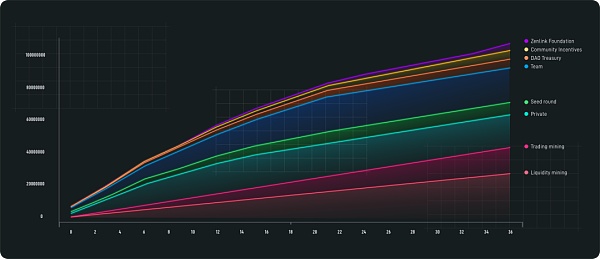

代币将在36个月后释放完毕,在第6、第15、第21个月分别有降速拐点。

这些代币中,~40%发布在Kusama,~60%发布在Polkadot,分别刺激两个生态。

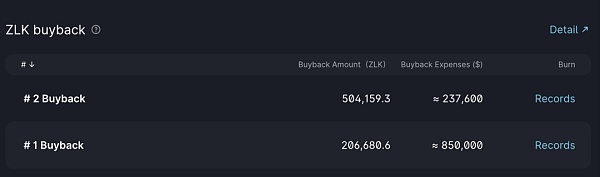

此外,团队会在每季度回购部分ZLK并销毁,造成轻微通缩。购买资金目前主要来源于交易手续费。目前为止,合计回购了~70万枚ZLK,占总量的0.7%。

来源:https://dex.zenlink.pro/#/zlk/overview

当前合计流通ZLK约2千万枚,占总量的~20%,在未来~30个月内将会释放余下的~80%,估计会带来一部分币价下跌的压力。

??3.?运营现状

Zenlink在21年11月上线,TVL最高达到1亿美金左右,近期在4,000万美元左右,FDV在4,500万美元左右。

来源:Defi Llama

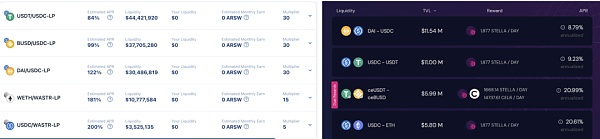

Polkadot生态内颇有多链同质化竞争的态势,Zenlink作为生态内唯一的多链DEX,虽然定位独特,但不免面临其他单链DEX的竞争。Astar网络上的Arthswap在今年2月上线,目前TVL在1.5亿美元左右;Moonbeam网络上的Stellaswap在今年1月上线,目前TVL在6,000万美元左右,二者在TVL上都领先Zenlink。

TVL不及竞品,可能最大的原因正是由于DEX部署在了Moonbeam/Moonriver/Bifrost三条链上,导致流动性较分散。Zenlink上只有两个流动性池的TVL超过了400万,分别是Moonbeam上的madDAI/madUSDC池和Moonriver上的MOVR/xcKSM池。多链策略天然导致流动性割裂,对于短期竞争来说是一个不利因素。对比Arthswap和Stellaswap,头部的稳定币池分别达到了4,000万和1,000万美元的TVL。

左为Arthswap,右为Stellaswap

在Zenlink的规划内,有两个改变值得关注。

其一,Zenlink未来将上线Astar和Acala。多链部署是既定路线,其未来发展也会取决于Polkadot生态本身的发展。如果多链齐头并进,Zenlink大概率会受益于这一格局,因为多条链上可能会有重复的资产对(如稳定币这种高频使用的资产对),链间智能路由也更有了用武之地。

当然,Zenlink仍然面临各条单链上DEX的竞争。Zenlink毕竟不同于1inch,并不是聚合所有其他DEX的流动性,而只能聚合Zenlink DEX在不同链上的流动性,因此Zenlink仍然有必要做深DEX内流动性。

也因此,第二个变化也尤为重要:Zenlink上线4pool稳定池对后,会减少一部分现有的流动性池,做深单个流动性池,来优化交易价格和用户体验。如果单链DEX(如Arthswap)吸走了Polkadot生态内大部分稳定币的流动性,有可能导致用户宁愿进行额外的跨链步骤,将资产都先跨到Astar网络上,交易后再跨回其他网络,Zenlink和其他链所有DEX的价值都会受到冲击。因此无论如何,Zenlink做深DEX内单池的流动性都是必要策略。

??4. 团队及融资

Zenlink团队主要在中国和新加坡,核心成员来自于imToken。创始人郭涛于2016年底进入区块链行业,最早从事产品相关工作,2017 年 9 月进入imToken,在Tokenlon DEX业务线做市场和运营方面的工作,2020年创立Zenlink。

2020年9月,Zenlink获得110万美元天使轮融资,由Hashkey、Continue Capital、IOSG Ventures、D1 Ventures和Youbi Capital领投。2021年7月,Zenlink完成A轮融资,由Alameda Research领投,IOSG Ventures、Hashkey、OKEx Blockdream Ventures、Hypersphere Ventures、SNZ Holding、SevenX Ventures、DFG、TRG Capital、PAKA参投,融资额度未公布。

??5. 优势及风险

链茶馆总结Zenlink的优势包括为:定位独特,是Polkadot生态内唯一的多链DEX,当多链共同繁荣、且Zenlink在各条链上都有深度较好的流动性时,其多链价值将会凸显,用户无需进行跨链操作就可以享受跨链流动性。

Zenlink当前面临的挑战主要为:多链部署导致早期流动性分散,在深度上不及其他单链DEX,运营策略上需要取舍,集中做出有足够深度的流动性池。

本期元宇宙新品合辑筛选了 6 款 2020 年以后上线的元宇宙概念社交 App,3 款主要面向国内用户、余下面向海外用户。这些 App 均在现有的模式基础上做出一定升级或创新,希望能为大家向前探索带来一些帮助。 本周我们将继续带来?Spatial、Hyper、WithMe 等三款主要面向海外用户的产品拆解。

俄乌战争是 2022 年最具黑天鹅性质的事件。战争的爆发催生了包括粮食、能源等多重大宗商品的供应危机,而美元在新冠暴虐时期的大放水所带来的高通胀风险也因此显现出来。美联储开始加息、缩表,旨在减少美元在市场上的流通量。 ?它是推动加密市场进入熊市的主要因素。牛熊转换并非一词之差,更多的体现在于流动性的充盈与否。

在 Web3 中,网络钓鱼事件日益增多,例如利用 Discord、Telegram、搜索引擎、虚假合约地址等形式来获取用户信息,盗取资金。据悉,有 80% 的 MetaMask 用户报告网络钓鱼行为,MetaMask 采取了监控网络钓鱼列表,警告用户危险域名等方式来预防此类事件,但仍未能彻底杜绝这一现象。

受访人:黑铁 采访:北辰 社交是Web2领域最大也最激烈的赛道,Web3也不例外。但目前Web3社交都是以碎片化的形式分布在各个Web2的社交产品上,这是历史原因造成的,因为过去几年来Web3用户基数太少。 但是随着DeFi和GameFi的先后爆发,Web3用户规模已经足以撑起一个社交市场,而且未来还会更大,所以Web3社交赛道一定会很「卷」。

来源:老雅痞 PoolTogether是一个以Premium Bonds为基础的加密货币驱动的储蓄协议,是最早和最广泛使用的DeFi(去中心化金融)应用之一,已经上线三年多了。自成立以来,该协议向储户发放了超过500万美元的奖金。到目前为止,最幸运的赢家存入了74美元,赢得了超过4万美元。

毕业证书可以证明我们就读过的院校,奖励证书可以证明我们所获得的荣誉,专业技能证书可以证明自身的工作能力,这一张张的标签串联起来足以刻画出我们的生活轨迹。不止如此,游戏中我们拥有段位证明,工作中我们拥有经历证明,就连刷视频的时候也会被大数据推送符合我们兴趣偏好的内容,背后隐藏着我们的标记证明。