“去中心化”和“将数据权益还给用户”被认为是Web 2.0向Web 3.0进化的方向,但如何更好地在操作层面上实现这两个目标则仍然是困扰众人的问题。过去,DeFi和NFT的先后兴起已经打开了人们对Web 3.0应用的想象,为金融、艺术、游戏、音乐等多个领域带来了变化。今年以来,Mirror、STEPN、Arweave等头部应用接连受到热捧,这将Web 3.0这一概念推到了新高度。

人人都在讨论的Web 3.0应用现在发展到什么程度了?这些应用会像互联网公司一样创造巨额收入吗?除了DeFi以外,其他领域的应用收入多少?使用Web 3.0应用还可以获得超额收益吗?PANews旗下数据专栏PAData回顾了近期26个Web 3.0知名项目的营收情况。

Web 3.0并不是一个新名词,关于这个概念的讨论往往采用了互联网应用层面价值迭代的视角。比如,过去经历的Web 1.0时代的应用被认为只能实现有限连接和仅限可读的价值,主流应用是门户网站,用户除了浏览网页基本别无可做的。正在经历的Web 2.0时代的应用在此基础上实现了范式递进,可以实现移动接入、社交互动、内容共创等价值。这创造了大量平台式应用,比如Twitter、YouTube、Airbnb、微信、滴滴等。此时,用户不仅可以访问信息,还可以参与生产并获得生产性收入。但是,这产生了一个新的问题,那就是中心化的大型科技公司垄断了用户创造的数据价值并从中获得巨额利益。因此,人们开始呼唤新的迭代,希望新的应用能够回应对用户权益的补偿。

Web 3.0应运而生。目前并没有一个狭隘的定义区分什么应用是Web 3.0,什么不是。一般认为,相比于Web 1.0和Web 2.0,Web 3.0应用具有去中心的、去信任的、低许可的、可扩展的、保护隐私的、高激励的等特点。这将使得用户不仅可以访问信息和参与生产,还能充分享有一切权益,即能合法地拥有自己的数据,并控制谁从自己的时间和行为中获利。实际上,这些变革一直都被认为是区块链技术最重要的影响之一,只是现在通过Web 3.0这个载体,更多用户真实地体验到了这些变化。

目前,多个领域已经受到Web 3.0浪潮的深刻影响,比如金融、数据存储、传媒、游戏、教育、健康等。这些领域中均已经涌现出一些头部应用,比如Curve、Arweave、MetaMask、Ethereum Name Service等。

对于Web 3.0应用而言,其收入来源主要有两种,一种是直接出售商品或其他服务,这里的商品主要是NFT,还可以是数据、域名等,而服务主要撮合交易、发现价格等。比如Ethereum Name Service主要通过出售域名获得收入,Curve等AMM协议和LooksRare等市场类协议则是通过提供撮合交易服务,进而从中收取交易手续费的方式获得收入。目前,大多数Web 3.0协议都采用了这种模式,除了已经提到的DeFi以外,还有绝大多数的游戏、音乐、社交应用等。另一种是直接收取手续费,即协议向所有交互行为收取的手续费,而采用这种模式的主要是基础设施类的协议,比如Arweave和The Graph等。一般而言,这些应用会将收入的全部或部分分配给用户,在第一种收入模式下,应用会将一定比例的收入用于发行代币,奖励给供应侧的用户,在第二种收入模式下,应用会将手续费奖励给矿工或节点。通过这种方式,Web 3.0应用可以实现去中心化和价值传递。

印度财长:正在就是否监管或禁止数字货币与央行进行谈判:印度财长在被问及是否有意监管或禁止数字货币时表示,正在与印度央行进行谈判。(金十)[2021/3/5 18:18:32]

作为一种递进式的补充和完善,Web 3.0在一定程度上代表着未来应用的发展方向。那么,目前这些Web 3.0的应用发展的怎样了?营收情况如何?为此,PAData根据Token Terminal数据分析了26个Web 3.0协议近期的手续费收入情况,这些协议包括底层基础设施、DeFi、传媒、数字身份、游戏、NFT等多个领域。

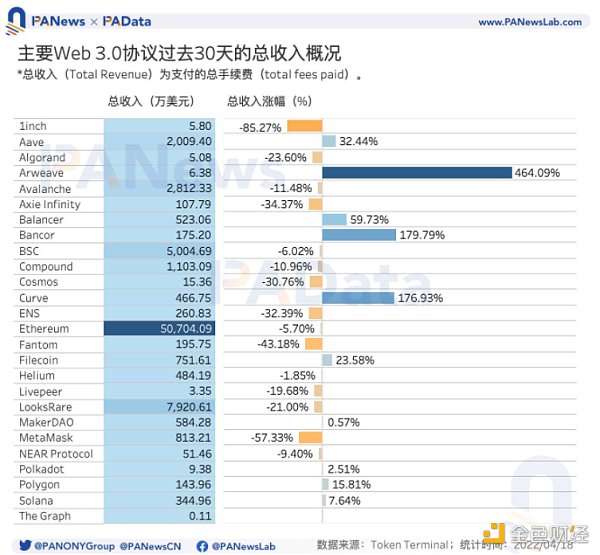

根据统计,26个协议最近30天产生的总收入约为7.45亿美元,其中基础设施Ethereum的总收入就达到了5.07亿美元,除此之外,统计范围内的其他协议总收入都没有超过1亿美元关口,两级分化十分显著。最近30天总收入相对较高的协议有LooksRare、Binance Smart Chain、Avalanche、Aave和Compound,都超过了1000万美元,主要涉及NFT交易市场、底层公链和DeFi三大类别。而最近30天总收入相对较低的协议有Polkadot、Arweave、1inch、Algorand、Livepeer、The Graph,都低于10万美元,主要涵盖数据、流媒体、存储、底层公链等类别。由于马太效应显著,因此中位数将更能代表平均水平。最近30天,26个协议的平均总收入约为302万美元,从均值看,目前Web 3.0应用的规模还不算大,处于发展的早期阶段。

从增长趋势来看,存储类协议和DeFi协议最近30天的总收入增长幅度较大,比如存储项目Arweave最近30天总收入增长了464.09%,远远高于其他协议。其次,DeFi协议Bancor和Curve最近30天总收入也分别增长超170%。Balancer、Aave、Filecoin和Polygon最近30天总收入增速则都在15%-60%之间。其他协议最近30天总收入的增速则都在10%以下,The Graph、Livepeer、Ethereum Name Service、MetaMask等传媒和工具类应用和Helium、Ethereum、Binance Smart Chain、NEAR Protocol、Avalanche等基础设施协议基本都是负增长。从总收入来看,近期也只有部分Web 3.0应用发展较快,多数发展平稳。

BiKi余币宝上线ODIN活期理财:据BiKi官网,平台余币宝将于11月26日00:00(GMT+8)上线ODIN活期理财,用户账户持仓1000 ODIN以上即可每日获得收益,可随时充提及交易。收益T+1发放,当日系统将随机快照用户ODIN持仓量,次日发放收益至可用账户,灵活理财,无需锁仓。

“BiKi 余币宝专业版”是区块链资产收益类投资理财产品,为用户制定稳定且持续收益的懒人理财方式。对于热门项目我们将设置最低门槛和持仓要求,优先为BiKi用户提供实惠,增添稳定收益渠道。[2020/11/25 22:03:16]

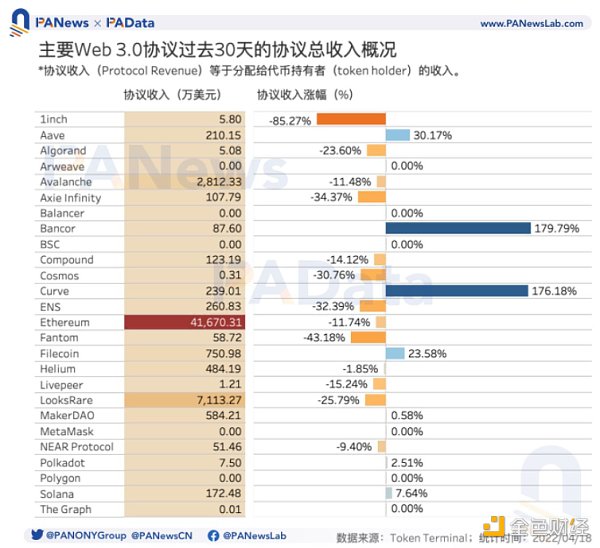

与Web2企业的收入归属于公司和股东不同,Web3的收入则绝大部分会归属于“币东”即代币的持有者。因此,按照Token Terminal的定义,总收入中分配给代币持有者的部分,被称为协议收入,这体现Web 3.0应用对持币者的激励和权益分配。根据统计,26个协议最近30天产生的协议收入约为5.47亿美元,其中同样是Ethereum的协议收入最高,达到了4.17亿美元。其次是LooksRare和Avalanche,两者最近30天的协议收入分别约为7113万美元和2812万美元。Filecoin、MakerDAO和Helium最近30天的协议收入也比较高,都在300万美元以上。而其他协议的协议收入都较低,比如最低的The Graph只有不到1000美元。总体而言,多数Web 3.0应用将总收入的60%-80%左右的直接用于激励用户了,较以往的应用而言,去中心化程度和用户享有的权益都得到了提高。

从增长趋势来看,只有Bancor和Curve这两个DeFi协议最近30天协议收入的增长幅度超过100%,分别约为179.79%和176.18%。其次,DeFi协议Aave和存储协议Filecoin最近30天协议收入的增长幅度也在10%以上,分别约为30.17%和23.58%。此外,只有Solana、Polkadot和MakerDAO最近30天的协议收入还是正增长,其他13个协议则都是不同程度的负增长,Cosmos、Ethereum Name Service、Axie Infinity、Fantom和1inch最近30天的协议收入下降较多,降幅都在30%以上。

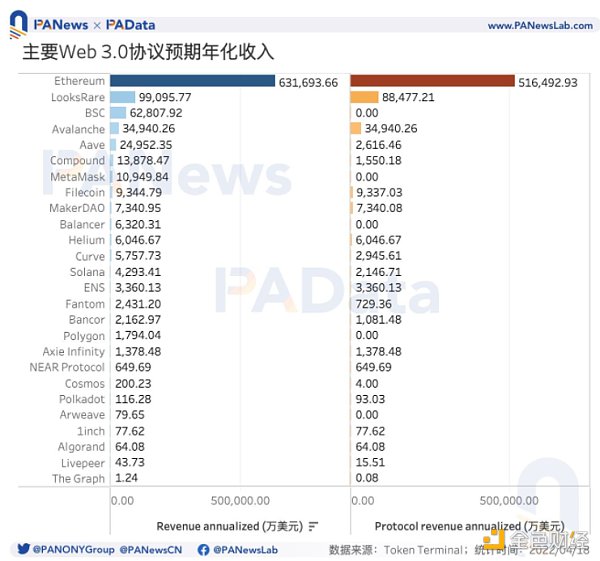

按照最近30天收入的日均值可以预估各Web 3.0协议的年化总收入和协议收入。根据统计,26个协议今年的预期年化总收入约为92.98亿美元,预期年化协议收入约为67.93亿美元,预期年化协议收入占总收入的比重约为73.07%。其中,预期年化总收入最高的5个协议分别是Ethereum、LooksRare、Binance Smart Chain、Avalanche和Aave,都在2.5亿美元以上,类型上以基础设施协议为主。预期年化协议收入最高的5个协议分别是Ethereum、LooksRare、Avalanche、Filecoin和MakerDAO,都在7000万美元以上,也就是说,这些协议的持币者会获得的总激励较多,类型上更丰富,包括基础设施、NFT市场、存储、DeFi等多个领域。

完全稀释的市值与预期年化总收入的比值即为市销率(P/S),一般情况下,市销率越低,估值越低,越有投资潜力,但根据以往的分析,或受到代币经济模型成熟度不足的影响,市销率作为估值方式之一的有效性一直不高,但随着代币经济模型的逐渐成熟和发展,持续关注市销率的效用也是有必要的。

根据统计,26个Web 3.0协议中The Graph的市销率受到年化收入过低的影响,达到了84万倍的异常高值,这里不予进一步考虑。其余25个协议的最近30天的平均市销率(中位数)约为93.89倍,高于DeFi单一领域21.8倍的平均市销率水平(统计时间为2021年7月,彼时DeFi已发展一年,市销率回到相对稳定的程度),这可能表明早期阶段的Web 3.0协议还处于较大的波动中,受外部的偶然的因素影响较大,没有进入稳定发展的阶段。

从单个协议来看,最近30天日均市销率较高的协议有Polkadot、Algorand、Arweave、Cosmos、NEAR Protocol、1inch和Livepeer,市销率都在1000倍以上,类型上以基础设施协议为主。最近30天日均市销率较低的协议有Ethereum Name Service、Balancer、Bancor、MakerDAO、Aave、Compound和LooksRare,市销率都不超过50倍,类型上以发展渐入稳定的DeFi为主。

过去30天,25个Web 3.0协议中除了4个协议的市销率由于没有发币或没有录入数据而没有被记录外,其余协议中有13个协议的市销率呈下降趋势,平均降幅(中位数)约为29%,其中下降幅度较大的协议有NEAR Protocol、LooksRare、Balancer、Avalanche、Filecoin,降幅都在30%以上。另外还有8个协议的市销率呈上升趋势,平均涨幅(中位数)约为17%,其中上升幅度较大的协议有Fantom和Axie Infinity,涨幅都在100%以上。

目前来看,在最近180天内,市销率与币价的相关关系仍然十分复杂,其中,Algorand、Fantom、Ethereum Name Service、Helium和Livepeer的市销率与币价总体上高度正相关(皮尔森系数达到0.7以上),即当这些协议的市销率上涨时,其治理代币的价格通常也是上涨的,反之亦然。而Binance Smart Chain、1inch、The Graph和Polkadot的市销率与币价总体上高度负相关(皮尔森系数达到-0.6以上),即当这些协议的市销率上涨时,其治理代币的价格通常是下降的,反之亦然。其他协议,比如Arweave、Filecoin、Cosmos、Compound等协议两者间的关系则基本不相关,即当这些协议的市销率上涨时,其治理代币的价格可能上涨也可能下降。

不过,有意思的是,同期26个协议的市销率日环比变化与币价日环比变化之间总体上是高度正相关的(平均皮尔森系数达到了0.8),那些市销率与币价相关的协议尤其高度相关。这意味着当这些协议发生上述相对变化方向时,其变化的幅度是高度接近的。比如Helium的市销率与币价,以及两者的日环比变化都高度正相关,这意味着当Helium的市销率上升时,其币价也很可能上涨,且市销率上升的越多,币价也可能上涨的越多。需要强调的是,这不是因果关系,关于市销率这一指标的有效性还需要更多更长期的观察。

作者:Carol

从2014 年 Gavin Wood 博士第一次公开提出了Web3 的概念算起,至今已经是第九个年头,虽然行业内依然没有一个能够使大家达成一致共识的定义,但通过这几年的摸索,我们已经可以大致摸清它的雏形。所以,在讨论Web3时代的社区需要什么样的价值观与之匹配之前,让我们先来简单概括一下Web3时代可能的模样。

在区块链的多链格局下,DEX如何捕获多条链的资金量,是个长久的话题。DEX也都各显神通,发展出多种不同模式,目前的跨链DEX,归纳起来大体有三类: 1)依靠各条成熟公链,捕获单链内大量资金,如Sushiswap部署在多条单链上; 2)专注于捕获跨链资金,满足用户跨链交易资产的需求,如Thorchain支持BTC/ETH/DOGE等多种头部原生资产的跨链。

备受瞩目的 Project galaxy web3头部项目在币安上线了,很多人都很期待它的币价表现,冲破100U的声音不绝于耳,似乎大家都希望Project Galaxy能给web3这个招牌争一口气吧。但这个项目之于web3意味着什么?该如何冷静看待这个项目的价值? 本人因为研究过一段时间的DID,觉得可以简单点评一下(客观阐述观点,不做投资建议)。

流行的 DeFi 借贷协议Aave正在为其最新的Web3项目走一条截然不同的路线,今天宣布公开推出Lens 协议,这是一个使用NFT资产为社交媒体平台提供动力的去中心化社交图谱。 虽然 Lens Protocol 似乎旨在挑战 Twitter 等集中式社交媒体平台,但它采用了截然不同的方法。

去年Axis的Play to Earn迅速火爆起来之后,很多人就预感,还会有其他模式的X to Earn出来。今年年初,基于Solana的“Move to Earn”应用——Stepn引爆了新一轮X to Earn浪潮,在行情持续低迷的情况下仍然坚挺的Stepn成了人们争相追逐的目标。

撰文:iambabywhale.eth Mero 之前名为 Backd,官方于 7 月 26 日宣布将其从 Backd 更名为 Mero,此前取名为 Backd 是由于当时协议旨在提高借贷协议资本效率,而目前该协议已成为通过多种方式提高流动性效率并为用户赚取更高收益的协议。此外,Mero 表示之后将推出新功能并部署治理代币 MERO。