关于2022年熊市的一个明确主题就是对各领域加密货币基本面的关注与日俱增,尤其是DeFi。

随着价格下降,无节制的开销习惯加之可持续业务模式的缺失成为大家关心的问题。尽管很多DeFi蓝筹协议因营收能力大获赞赏,但并没有很多人关注它们是否真的在赚钱。

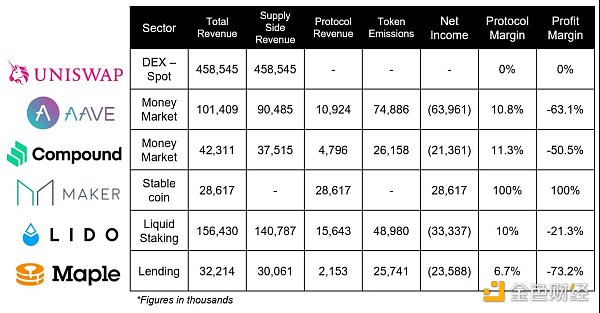

让我们来看看6个市场领先蓝筹协议过去6个月的盈利情况,深入研究更广泛的影响,它们分别是Uniswap、Aave、Compound、Maker、Maple以及Lido。

在开始我们的分析之前,有必要对一个协议是否盈利进行清晰的界定,我们对盈利能力缺少明确共识。

虽然所有DeFi协议产生收益用以补偿因其导致的风险给参与者带来的损失,例如出借方和流动性提供者,但这些收益中协议自身捕获的价值少之又少,无一例外。

而且,通常几无关于产生这笔收益最初成本的讨论。在很多业务模式中,协议“需要先花钱再赚钱。”最大最普遍的业务支出要属代币分发,无论是哪个领域的业务。

代币是可用来激励各类行为用户的有力工具,在DeFi中被最广泛应用于激励流动性挖矿的使用。

我们的分析也会时刻留心这些观念,我们将使用通过谈论搏击俱乐部“比较各DEX盈利能力”一文中提出的盈利能力定义。

文中,作者将盈利能力(净收入)定义如下:净收入=协议收入-分发

作者所指协议收入把对代币持有者产生的费用纳入考量范围,而我们将扩展这一定义,包含所有DAO收入,无论是积累原生国库的代币持有者收入,还是用于其他目的的收入。

Polkastarter发布第三季度路线图,将实现POLS质押等新功能:跨链去中心化Launchpad?Polkastarter近日发布第三季度路线图,具体如下:

-动态代币销售:这项新功能将赋予IDO项目更大的灵活性,并使它们能够更新代币发行日期/时间、钱包额度等参数。该功能将分阶段发布,第一个阶段即将推出。此外,项目还可以选择退出先到先得(FCFS)机制。

-基于签名的白名单:正在开发的新白标白名单机制将使Polkastarter智能合约更加精简,显著降低每个人的交易成本,并将项目的白名单成本降低99%。此功能还消除任意限制,并允许项目将更多钱包列入白名单。

-项目页面+目录:Polkastarter网站将为每个即将进行的IDO项目提供一个专用页面,包括项目描述部分、社交网站链接等。

-白名单申请表:新的项目页面将使用户能够快速了解即将到来的IDO,并找到任何给定IDO项目白名单申请过程所需的所有信息。

-POLS质押:Polkastarter一直在努力开发这项新功能,用户很快就可以质押自己的POLS。除此之外,用户还可以临时参与IDO,即使尚未持有POLS 7天。现在用户将在接下来的7天内锁定POL。

-更加去中心化:Polkastarter的长期目标是完全去中心化。为了实现这一目标,Polkastarter将增加一个目录,使Polkastarter理事会更加透明,这样用户就可以了解更多关于理事会成员的信息。Polkastarter还将探索增加新功能,例如支持/反对DAO提案的链上投票和其他措施,使Polkastarter更接近纯粹的DAO。[2021/7/12 0:43:42]

分发是指诸如通过流动性挖矿或推广计划等向协议内参与者分发的代币。此定义不包含团队或投资者代币解锁。

美股三大指数集体高开,标普500指数涨0.24%:行情显示,美股三大指数集体高开,道指涨0.05%,纳指涨0.47%,标普500指数涨0.24%。[2021/6/8 23:22:00]

尽管没有涵盖所有运营开销,例如补偿金,但这个定义能让我们很好理解某个特定DAO运行协议的盈利情况。

看净收入的同时,我们还会涵盖盈利率。盈利率是一个有价值的指标,能让我们看到各协议捕获其产生总收入部分价值的效率,允许对盈利能力进行更细微的比较。

我们将用到两个比率,那就是“协议利润率”和“利润率”

协议利润率用来衡量协议的收入率,或者说,产生的总收入中有多大占比流向了DAO。协议利润率通过协议收入除以总收入计算得出。

**过去6个月的指标(1月27日-7月27日)**

**过去6个月的指标(1月27日-7月27日)**

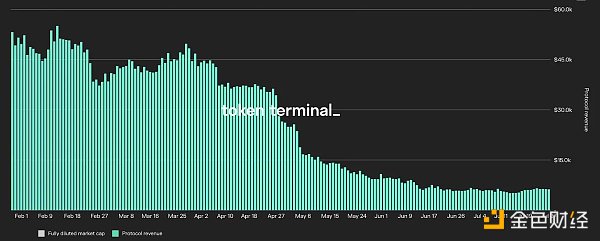

Maker协议收入

Maker通过向借款人收取利息(称为稳定费)以及通过从协议结算中分成来产生收益。

在这6个月的时期里,此协议产生总收入达2861万美元,全部流向DAO。因为Maker没有代币分发,这使得协议利润率和利润率都高达100%。尽管如此,值得一提的是Maker和其他DAO都在关注自己的运营开销,尽管该协议在这段时间里保持着盈利。

Aave协议收入

Aave通过抽取向平台出借人支付利息的提成产生收益。

过去6个月以来,Aave产生了1亿零141万美元总收益,其中9048万美元支付给了出借人(供应端收益),1092万美元流向了协议。使其协议利润率达10.8%。

然而,Aave花费了7489万美元进行代币分发用以激励用户,让协议损失了6396万美元。

Compound协议收入

Compound协议收入

Compound通过抽取向出借人支付利息的提成产生收益(尽管当前被用来缓冲协议储备)。

Compound产生的收入为4231万美元,其中480万美元流向协议。协议利润率达11.3%——比在Aave上的主要竞争对手高出0.5个百分点。

尽管有较高利润率,Compound过去6个月仍然损失2136万美元(虽然比Aave损失小)。

Maple Finance协议收入

Maple产生的收益来源于流动性池代表所发行贷款的贷款发放费,流动性池代表是管理平台流动性池的实体。当前,费用为0.99%,其中0.66%流向协议(由DAO国库和xMPL质押者平分),其余的0.33%流向流动性池代表。

过去6个月Maple产生了215万美元的协议收入,同时花费2574万美元用于MPL激励以鼓励用户在各个不同的流动性池里存款,这便让Maple在这阶段损失了2358万美元。

Lido协议收入

Lido协议收入

Lido通过抽取Beacon链上验证者赚取的质押奖励的10%作为提成产生收入。

Lido在这方面产生的协议收入达1564万美元,但通过激励在Curve、Balancer等交易所上的流动性,以及通过Voitum行贿和协议推广计划,共分发了4898万美元的LDO。

也就是说,Lido在此期间损失达3334万美元。

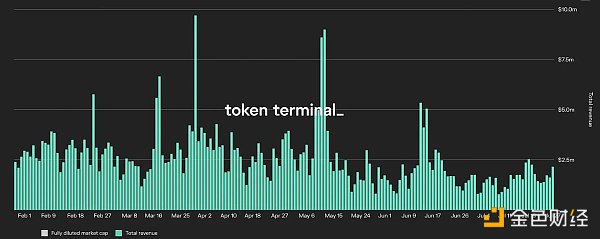

Uniswap供应端收入

Uniswap供应端收入

Uniswap过去6个月为流动性提供者带来了4亿5850万美元的收入。然而,没有流向协议的收入,因为Uniswap还没有打开“费用开关”,费用开关开启后,DAO会赚取流动性池LP费用的10%-25%。

费用开关对Uniswap的流动性有何影响尚未可知,缩减流动性提供者的费用可能导致他们迁移到其他平台。这样可能有损交易执行,减少在竞争激烈的DEX交易所的交易体量。

Uniswap的可取之处在于它过去6个月来在代币分发上的花费为零,这让它很可能成为可盈利的协议,条件是须将费用开关打开。

我们可以看到,基于我们的定义,MakerDAO是6个协议中唯一一个盈利的。

这是可以理解的。绝大多数早期创业项目都是没有盈利的——DeFi协议当然也算早期项目。

实际上,上述协议和其他众多协议只是简单追随Web2的剧本,为了支持增长而亏损运营,这是一个经各类创业项目和公司证明非常成功的策略。

尽管如此,发行代币当然是一个从根本上说不可持续的策略。钱不是无穷无尽的,流动性挖矿计划具有高度的自反性,由于所发行代币被赋予卖出压力,计划存续时间越长,其效力和效能就越弱。此外,所发行代币的卖出压力常常剥夺协议自我投资的能力,DAO国库常集中在协议的原生代币中。

也许比起盈利能力的缺失,这些蓝筹协议更让人担忧的是它们极其狭小的利润空间。

例如,Aave、Compound及Maple这样的出借方协议利润率分别只有10.8%、11.3%和6.7%。Lido在流动性质押领域占89.9%的市场份额,其协议利润率只有10%。

鉴于DeFi扼喉式的激烈竞争态势,这些协议不可能真正提高利润空间,否则它们就会将自己置于把市场份额拱手让人的风险,或者被fork。

这些协议若要获得盈利能力,真正的解决方案也许是跳出固有思维模式,创造更高收益利润流。

这么做当然具有挑战性,我们看到DAO在这条路上初露端倪,例如Aave发行了自己的GHO稳定币,和Maker的业务模式类似(Maker有让其自豪的高利润率,迄今为止不需依赖代币激励)。

原文链接:https://newsletter.banklesshq.com/p/which-defi-protocols-are-profitable

标签:KASTAQUOETHDEFIkasta币挖矿收益Quoll FinanceTruthGPT (ETH)DeFiStarter

作者:Corn 7月14日,以太坊核心开发者Tim Beiko在电话会议上表示,预计以太坊的共识算法迁移到PoS的Merge(合并)升级实施日期为9月19日。虽然9月19日只是一个暂定日期并且尚未最终确定,但是却丝毫不影响社区对以太坊合并的热情,很多以太坊爱好者纷纷准备参与质押,希望在以太坊合并之后获得第一波红利。

学会自己研究是加密货币中最强大的优势。 学会自己研究是加密货币中最强大的优势,但大多数人在研究方面很糟糕,所以这篇文章是关于我的加密货币研究框架,也许能让你构建研究框架变得简单一些。 我的方法是将加密研究分解为 4 大领域: ? 技术理解; ? 盈利技巧; ? 加密货币技能; ? 和加密以外的领域; 让我们开始吧。 你必须知道你在投资什么。

金色财经 区块链8月4日讯 ?不出意外的话,本周五(8月5日),全球珠宝巨头蒂芙尼(Tiffany & Co)将推出“NFTiff”,这套专属NFT系列限量250枚,每个定价为30 ETH,约合5.1万美元。

美联储结束了为期两天的会议,美联储主席杰罗姆鲍威尔宣布再次加息 0.75 个百分点,因为决策者试图为几十年来的高通胀水平降温。由于美联储主席杰罗姆鲍威尔在新闻发布会上发表讲话,并暗示央行可能会放慢加息步伐,主要股指飙升,纳斯达克100指数有望创下2020年11月以来的最佳单日涨幅。与此同时,加密市场短时上涨,比特币一度突破23000美元。

相较于传统互联网领域,Web3 用户更期望在心理层面获得更深层次的参与感和共鸣,而不仅仅获得的财务回报。这就催生了 DAO 的出现,有如 FlamingoDAO 和 PleasrDAO 通过 DAO 成员合力建立金库来投资购买价格昂贵的 NFT ;有如 MoonDAO 通过 DAO 筹集资金想要把人送上月球;也有如 CultDAO 去中心化的风投基金。

如果一条为了取代以太坊的公链,为了性能、扩张性而选择牺牲去中心化,那么他的下场就是会被淘汰。 作者:阿空 原文标题及链接:《公链,到底值不值得投资?》 最近关于新时代公链的消息很热,这让我想起BlockChain的著名加密风投大佬Spencer。 这哥们在19年下半年的时候就说“公链的车门已经焊死”,很多业内大佬也高呼Near就是公链时代的结束词。