去年年初,我们写了20张“Numba Go Up”的图表,强调了2021年1月的高回报率。事实证明,这是一轮大牛市的开始。目前的熊市已经持续了几个月,是时候重新审视这些图表,看看它们现在的样子了。

我们根据市值分析了20多个类别的前100个以太坊代币的价格。以2021年1月1日和2022年1月1日为基点进行分析。

主要观察包括以下内容:

Meme,粉丝参与和NFT相关的代币的出现

超越ETH的挑战

趋势破坏者

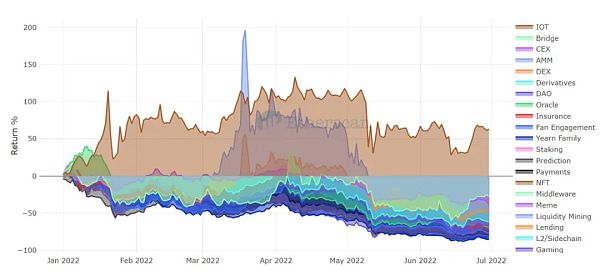

首先,我们看一下整体数据。以2022年1月1日为基点,我们看到只有新的 IOT 类别具有正回报。它实际上只有一个代币MXC,回报率为63%。

桥类别的回报率为 -28%,但它主要由TITAN(71%)支撑,而SYN(-74%)和REN(-80%)表现不佳。CEX(-39%)、AMM(-45%)和DEX(-50%)设法保持在-50%以上,而所有其他类别的范围在-60%至-85%之间。

虽然上面的图表很有用,但鉴于目前的熊市,它并没有告诉我们太多新的信息。以2021年1月1日为基点,我们可以将今天的收益与上一篇文章中分享的收益进行比较。

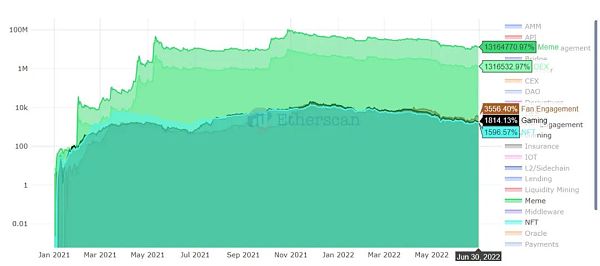

这张图表给出了一些数字。排名前5的其中2种类别是Meme和DEX,这两个类别严重的向SHIB倾斜(1300万%!)。其他 3 个类别,分别为——粉丝参与、NFT、游戏——它们仍然带来了超过 1,000% 的回报。

彭博社:美国比特币矿业巨头正寻求向中东和欧洲扩张:4月8日消息,美国比特币矿业巨头正将目光投向斯堪的纳维亚、中东和其他地区,以扩大其能源密集型、监管宽松的行业。报道称,总部位于德克萨斯州奥斯汀的矿业公司Core Scientific首席执行官Mike Levitt在迈阿密举行的2022年比特币会议上表示:“我们正在寻找中东和斯堪的纳维亚等能源资源和资本丰富的地区来扩大我们的商业。” Marathon Digital首席执行官Fred Thiel也在会议上表示,他也在关注中东,称“中东是一个非常有趣的地方,因为它们在电力和能源方面存在不对称”。(彭博社)[2022/4/8 14:12:56]

回报如此之大,我们不得不把它们过滤掉,然后再显示一个对数图表。

在进入熊市两个月后,几乎所有类别仍在提供正回报。

4个回报率为负的类别分别是Lending、Oracle、API和 Yearn Family。

前5个类别中的3个——Meme、粉丝参与和NFT——甚至都不存在于之前分析的前75个代币中。它们的出现表明,这些类别是本轮牛市的主要组成部分。

2亿枚USDT转入FTX交易所:Whale Alert数据显示,北京时间4月17日04:16,2亿枚USDT从Tether Treasury转入FTX交易所。交易哈希为:388a70c3f23a0b6b855d9b579e4811c36479785d4893c683276da9aab6853e99。[2021/4/17 20:29:35]

到目前为止,最令人印象深刻的是SHIB。从被视为狗狗币的山寨版本开始,到开发出自己的产品套件,如ShibaSwap DEX,它已经走过了一段漫长的道路。它的价格图表使其他所有代币都黯然失色,以至于我们需要将其排除在外以查看其他代币。

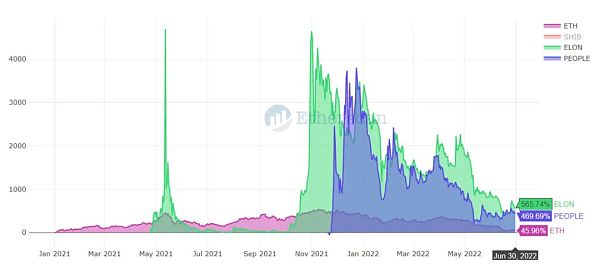

虽然没有SHIB提供的极端回报,但ELON(566%)和PEOPLE(470%)的表现都令人惊讶,提供了比ETH高10倍的回报。尽管它们看起来都没有用例。

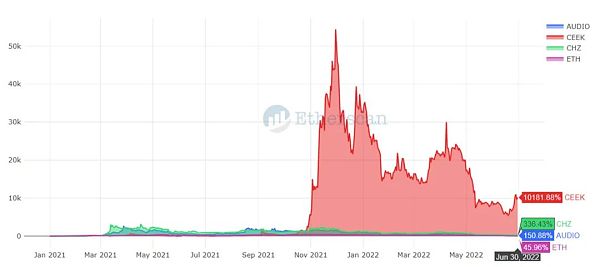

粉丝参与代币与Meme也有类似的图表。CEEK还以10,000%的回报率超过了其他代币。与Meme代币不同,这3个代币都是在2021年牛市之前推出的。

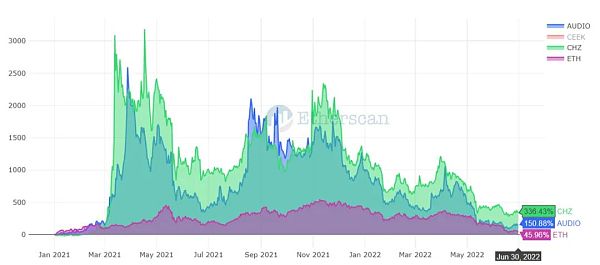

放大到 CHZ (336%) 和 AUDIO (151%),两者的表现也优于 ETH。

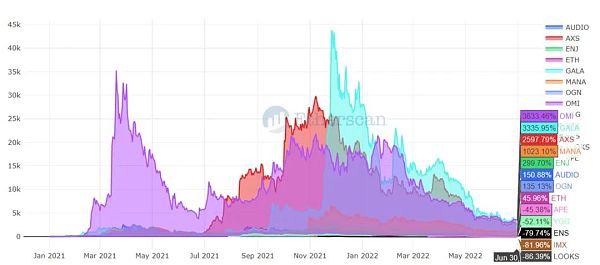

NFT 不出所料地成为顶级类别。4 个与 NFT 相关的代币(OMI、GALA、AXS、MANA)以 1,000+% 的回报率大幅超越其他代币。顺便说一句,这4个都属于游戏代币类别,其表现优于其他NFT类别。

那些表现逊于ETH且回报率为负的项目们,都是在2021年1月之后推出的。至少对于NFT项目来说,时机很重要。

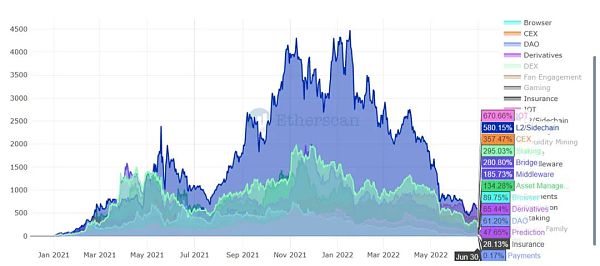

代币投资者之间的一个共同点是,仅持有 ETH 的代币是否会表现得更好。我们接下来看看不同的类别如何与之匹配。

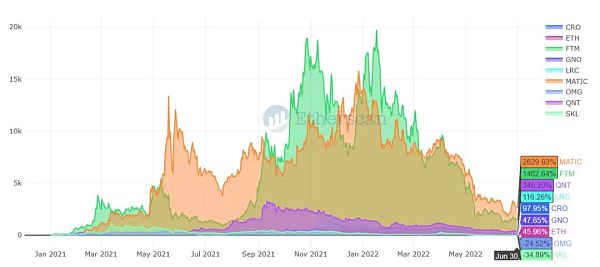

对于侧链,MATIC (2,630%) 和 FTM (1,463%) 表现突出。受益于EVM L1,即使在从年初的高点回落之后,它们的回报也保持得很好。这一类别中的大多数代币表现超过ETH,只有OMG(-25%)和SKL(-35%)低于ETH。

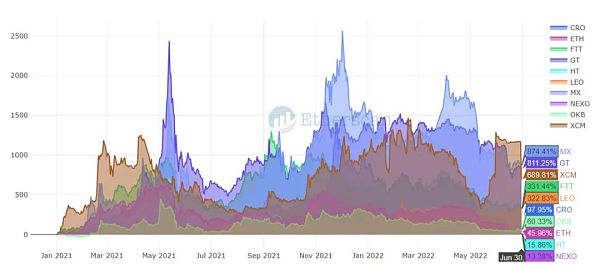

以太坊上的CEX代币也表现良好。这个类别中的所有代币都有正回报。但是要注意的是,VGX之前也属于这一类别,但后来却跌出了前100名,因为他们在 Luna 和 3AC事态中遇到了问题。

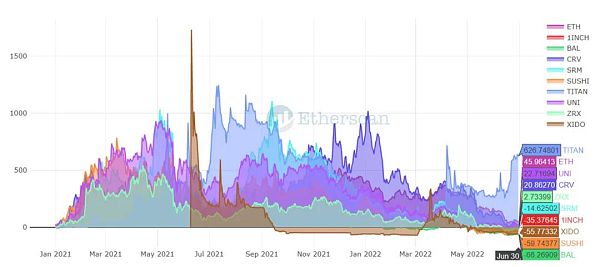

DEX不如CEX表现得好。除了SHIB和TITAN(627%),其他所有代币的表现都不如ETH。其中一半的投资回报为负。

图表中排除SHIB作为异常值。

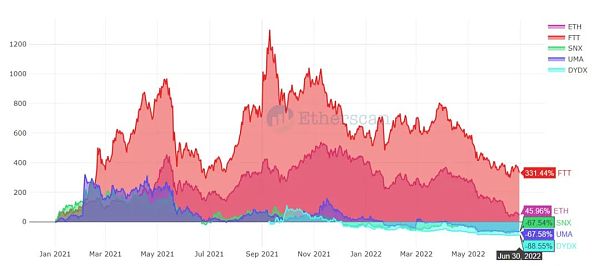

衍生品相关的代币也显示出类似的模式。除了FTT(331%),所有其他代币都显示出糟糕的负回报。DYDX的 -89%的回报率可能是他们转向创建自己的区块链的原因之一。

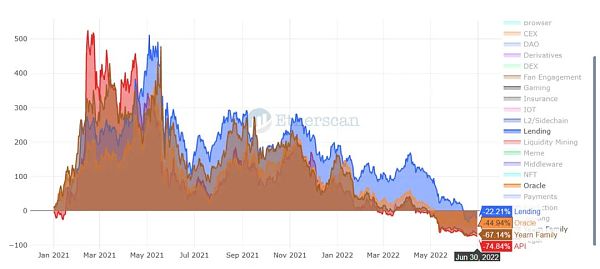

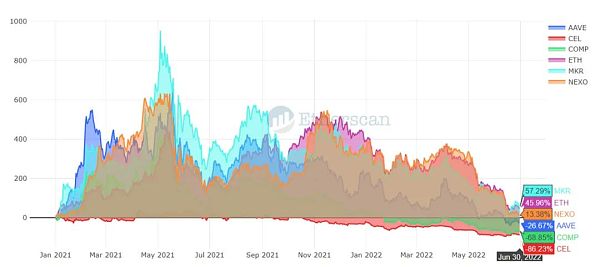

在借贷方面,MKR(57%)是一个例外,回报率高于ETH。而其他项目就没有这么幸运,CEL也面临着与VGX同样糟糕的Luna问题。

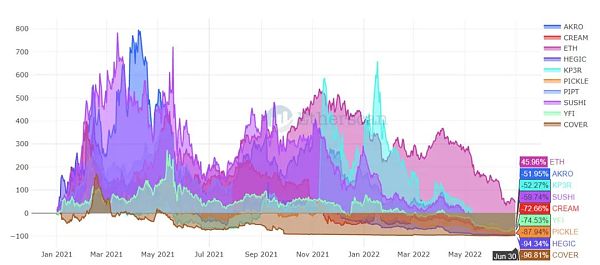

上一篇文章中提到的一个有趣的类别是Yearn Family。从 2021 年初在 DeFi 中看似无懈可击的位置开始,这些项目一直在苦苦挣扎,自那以后,它们的所有代币都提供了可怕的回报。

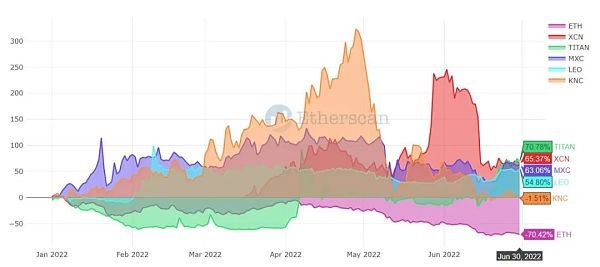

一组有趣的代币正在脱离市场的下跌趋势。实际上,除KNC外,其他项目都是顺着风进入了7月。看他们在熊市期间的表现会很有趣!

虽然查看价格可能是一个有趣甚至有用的活动,但在看任何代币之前,请记住了解基础项目和其他重要指标,如市值和完全稀释的估值。但一定要记住哦,这些都不是理财建议!

标签:AVECRYCRYPTCRYPTOwaves币最新消息CRYNCryptofifaWrapped Basic CryptoKitties

金色财经 区块链7月14日报道 ?过去几年越来越多的人加入到挖矿行列,许多矿工通过为加密网络提供算力来获得虚拟货币奖励。当然,作为世界第二大加密货币网络的以太坊更是不乏大量矿工的参与,他们竞相提供算力以换取ETH作为挖矿奖励。

北京首例比特币“挖矿”合同案二审已经宣判,二审法院北京市第三中级人民法院明确认定涉案“挖矿”合同无效。关于该案,飒姐团队此前也已经进行了一些讨论,而今已经二审终审,除非启动再审,有关“挖矿”合同的效力问题便已尘埃落定,具备了一定的公信力。 因此,飒姐团队今日文章便再次针对“挖矿”进行讨论,对相关问题予以说明。

2020年7月7日,Aave社区发布征求意见提案,提议引入以太坊上与美元挂钩的超额抵押稳定币GHO。 根据提案,GHO将由用户提供抵押品铸造,由Aave协议多种类型的抵押品支持,并由Aave社区管理。GHO产生的所有利息将直接转移至AaveDAO国库。GHO借款利率将由AaveDAO确定,可根据市场情况进行调整。

金色财经报道,据offchain?labs官方消息,基于Arbitrum的AnyTrust技术构建的新主网已上线运行,很快将开放发布,供开发人员部署应用程序。

作者:韩锋 来源:韩锋区块链工作室 本文为韩锋老师在数藏Web3大会上的演讲。 韩锋:大家好,今天我在清华科技园,因为不能去深圳,所以受深创学院宝石院长的邀请,跟大家做一个视频的分享和交流。

在下行市场中,Aave、Compound等超额抵押借贷平台因为抵押品价值始终高于债务,平台与用户资金始终是安全的。而多个中心化借贷平台则因为将资产无抵押地出借给三箭资本等机构,遭到毁灭性的打击,如曾经管理上百亿美元的Celsius,已传出申请破产保护。