DeFi热潮已成为过去时,但数据上,这个市场的规模仍旧是NFT等市场角色所不能超越的。作为区别于传统金融模式的DeFi,凡涉及用去中心化手段进行金融活动的都可以称为DeFi,这里就包括庞大的加密代币市场。其作为构建Web3金融市场最火爆的应用之一,将会永恒存在。

很多人都曾参与到DeFi中,共同创造了2020年的DeFi之夏。在最高峰时期,DeFi的流动性数据最高峰曾破千亿美金关口。这种上涨的趋势从2020年9月一直持续到2021年下半年,受整体市场情绪影响,随后DeFi出现了下降趋势。

(图片:来源 DeFi Pulse)

追逐市场红利期间,DeFi的讨论更多聚焦于如雨后春笋般涌现的项目,激进野蛮。时至今日,市场平静且冷静,反而是重新学习DeFi的好时候。DeFi(Decentralize Finance)中文称为去中心化金融,相对于CeFi来说,它完全以去中心化的形式运转,具有可互操作性、可组合、可编程及无障碍的普惠性,世界各地的人们都可以以DeFi点对点的方式参与金融活动。

中国区块链专利申请量位居全球第一:10月25日消息,《人民日报》刊文《让区块链技术在经济社会发展中发挥更大作用》,强调了把区块链技术应用于银行、司法、农业等领域的重要性。截至最新,有近5个国家和地区、近7800家公司参与区块链相关专利的申请,专利申请量合计约5.5万件。值得注意的是,中国是目前在该领域内专利申请数量最多的国家,申请量约3.3万件,占比约63%。其次为美国、韩国。

此外,在国内企业中,蚂蚁集团、平安集团、腾讯等公司位居专利申请量排名前列。目前中国企业在区块链领域的专利布局,主要集中于智能合约、人工智能、交易数据处理等相关技术领域。(新浪新闻)[2021/10/25 20:55:57]

老牌比特币其实就是去中心化的加密货币形式,完全有别于依赖机构或银行等中心化组织的法币模式。通过工作量证明共识机制,任何人都可以成为矿工并赚取项目激励,以共同保护网络的安全,而比特币仅也只是DeFi最为初始的表现形式。关于DeFi的最初解读,某借贷产品联合创始人Brendan Forster曾经于2018年发表的《Announcing DeFi,A Community for Decentralized Finance Platforms》中提到,DeFi需要符合四个要件:建立在去中心化区块链上,为金融产业,程式码开源及具有健全的开发者平台。该观点描摹了DeFi的初模样。

现货黄金站上1820美元/盎司,创11月24日以来新高:行情显示,现货黄金站上1820美元/盎司,创11月24日以来新高。[2020/12/2 22:53:05]

DeFi真正得以流行来自于流动性挖矿概念的诞生。流动性挖矿直白理解就是客户通过提供金融流动性便可以赚到真金白银。简单来说,作为一个用户,我们可以通过持有某代币,并通过某个协议进行交互,即从事协议与协议之间的交易活动,越好的交易频率和流动性,越能获得更多的激励。随着交易频次的快速上升,DeFi市场的规模将越来越大,同步地,用户的收益也会越来越多,从而形成了一种短期内的正循环。

最重要的,DeFi在早期的用户培养上非常友好,很多项目方通过提供流动资金池,允许用户可以借出或交换代币,虽然还会收取一些费用,但用户起码有了可进入的机会,并在其中收获奖励。这也推动了更多的用户跑步进入。如此一步步构建了去中心化金融堆栈,支撑起了去中心化的货币和网络。而非以往的中心化托管人之间交易加密货币。

DeFi的繁荣多以TVL(总体价值锁定)的数量指标来体现,其中不乏泡沫存在。但好的趋势是,通过可组合和可编程,越来越多的系列性金融产品被创造出来,延展出更为庞大的市场生态,形成了Web3的价值协议层,为Web3应用提供融资、支付、发行、上市、抵押借贷、合成资产、衍生品等基础设施。而这一价值协议层面的丰富度将为Web3更上层的应用爆发做铺垫。

作为数字经济时代的下一趋势,Web3堆栈非常庞大,而我们可以将DeFi置于非常重要的位置。一方面,区块链技术真正引发行业重视的重要原因,在于加密货币的市场价值,而同样作为价值表现形式的DeFi市场,则进一步推动市场在接受去中心化这一技术方案的可行性,给传统的金融市场新的范式启迪,吸引更多的人才和用户进入DeFi市场。

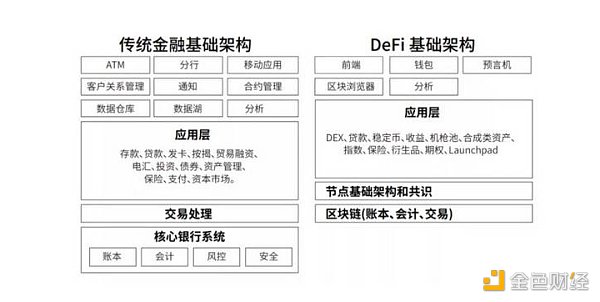

从更宏观的方面看,DeFi凭借区块链技术创建的开放透明金融体系,其特点在无须许可的开放性和交易数据的透明性方面,并且可以支持全天候交易,相比于传统金融架构,更有利于降本增效。当然,在金融体系的整体运转上,DeFi还没有形成完整闭环,同质化产品的玩法相对单一,没有与实体产业进行真正的价值闭合。

(互联网金融&DeFi技术架构图,图片来源网络)

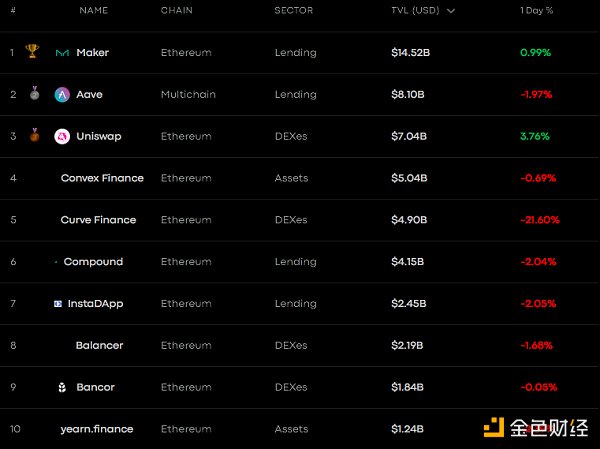

目前市场上的DeFi协议众多,而较为流行的当属Uniswap、Compound、AAVE等,它们作为早期布局的老牌项目,在DeFi热潮中获得关注。

MakerDAO早期是被认为针对各种以太坊代币发行DAI贷款的协议,在2020年之后,MakerDAO发生转变,其提出了铸造一种治理代币并将其分发给流动性提供者,进而推动了包括DAI稳定币在内所有资产的需求,由此收益耕种就出现了。收益耕种的代币释放设置有恒定比率,市场上涨时,会增加代币的美元价值,从而增加流动资金池的活跃度,反过来增加DAI需求,而在市场下跌时,DAI又可以作为避险资金,总体趋势是上涨的。目前随着Layer2和侧链的发展,MakerDAO 正在拓展到每个多链世界中。

Uniswap是基于智能合约的去中心化交易所代表,承担着DeFi世界入口的作用,最高市值曾高达300亿美金,它的运行完全是智能合约自动执行,不可篡改式完成用户之间的交易。由于其成交价格受托管资产数量比例决定,所以交易行为将影响托管的资产数量。除了进行交易,Uniswap的另一功能在于用户可以添加流动池,即用户可自行上架资产交易对。而最为重要的创新是AMM自动做市商,并经过了V1、V2、V3版本的不断升级,在Uniswap V3版本中,除了最核心的聚合流动性之外,也带来了多级费率控制,范围订单以及历史预言机等功能,大大提高了资本效率。

Convex Finance 是一个建立在去中心化交易所Curve基础上的收益协议,目前处于市场前排,其主要服务于两类用户,一类是CRV通证的持有者,另一类是 Curve 的流动性提供者。本质来说,他将二者的力量结合起来,使双方都能从中获利,即让市场上的CRV持有者质押通证,为流动性提供加成,二者共享加成后的流动性挖矿收益,称得上是一站式平台。

标签:DEFEFIGAMAMEDeFiAInSights DeFi TraderRevenge on the Squid GamersMetagames

头条 ▌比利时监管机构将加密货币视为一种证券 金色财经报道,比利时金融监管机构在周三发布的咨询中表示,数量有限或可交易以获取利润的加密资产可能被视为必须为潜在投资者发布招股说明书的投资工具。

作者:十文 受二级市场影响,5、6 月融资活跃度锐减。 加密货币市场第二季度出现较大波动。 宏观层面,美联储已确定加息 75 个基点至 1.75% ,单次加息幅度创 1994 年以来近三十年新高。加息背景下,投资者的交易情绪受挫,很可能会在经济放缓之前抛售风险资产,这也为加密市场带来了看空情绪。

6月21日,腾讯成立XR部门。同一天,Meta、微软、华为、阿里、英伟达、高通等36家科技企业共同创建了一个名为“元宇宙标准论坛”的组织,成员涵盖芯片厂商、游戏公司以及现有的标准制定组织如W3C。 值得玩味的是,腾讯与苹果均未参与。

继推出3D购物功能后,电商平台又有新体验。6月30日,手机天猫App上线“数字藏品”专区,首期发行IP小站、博柏利、范思哲、PUMA、adidas neo、小米、华帝等40个品牌的50多款数字藏品。 据了解,与其它数字藏品平台所不同的是,手机天猫App采用“虚实一体”的买赠模式,消费者购买实物商品,将获赠专属数字藏品,数字藏品不能单独购买或转卖。

撰文:凯尔 随着 6 月 27 日美股收盘,Coinbase 股票价格定格在 55.96 美元,盘中下跌 10.76%,而在去年 4 月,其作为加密资产交易所「第一股」登陆纳斯达克,当时的开盘价为 381 美元。短短一年多时间,Coinbase 股价下跌了 85.3%。 加密资产市场由牛转熊无疑影响了 Coinbase 的业绩表现。

作者:Ivans 编者按:GBTC的套利玩法已不适用,即使BTC再度走牛,GBTC也难以回到从前的巅峰。 三箭资本在最近遭到了大规模的清算,不过灰度作为本次事件的主角之一同样受到关注,因旗下的GBTC是造成三箭被清算的要素之一。三箭资本数十亿美元的BTC资产被锁定在GBTC,间接加剧了自身的流动性危机。