要想了解以太坊经济的现状,最好的衡量工具是消耗 gas 费的活动类型。虽然它不如交易数量直观,但这种方法更从以太坊的设计理念本身出发。它代表了用户的真实经济成本,也更难被操纵(尤其是在网络较为畅通的时段)。

本文将主要代币、协议和交易之间的 gas 消耗量化,深入研究了以太坊最突出的用例场景,揭示以太坊生态系统的复杂性和不断演变的本质。

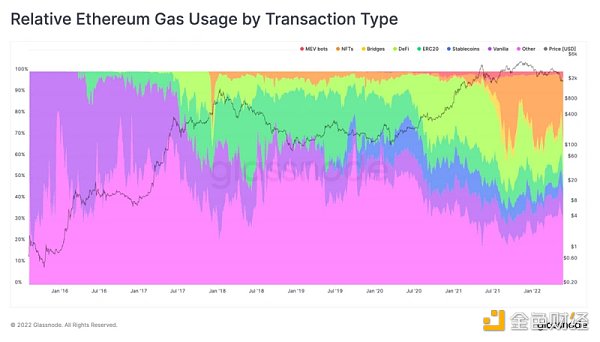

图?1:按类别划分的相对?gas?使用量

我们首先用图概述下以太坊的历史。图 1 展示了以太坊区块链上记录的所有交易的相对 gas 使用量,并细分为 7 个主要类别,其中 2 类(跨链桥和 MEV 链上套利机器人)在去年才崭露头角。

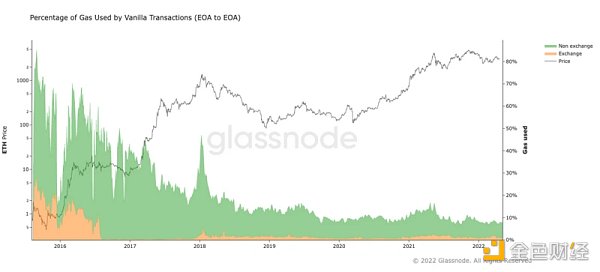

图?2:Vanilla transfer?使用的?gas?百分比

Vanilla transfer(纯 ETH 在由私钥控制的外部所有账户之间转移,无需调用合约)代表着以太坊被用作为一种货币。从 gas 消耗的角度来看,这个用例从早期(2015 年)占 80% 下降到最近两年的 10%。

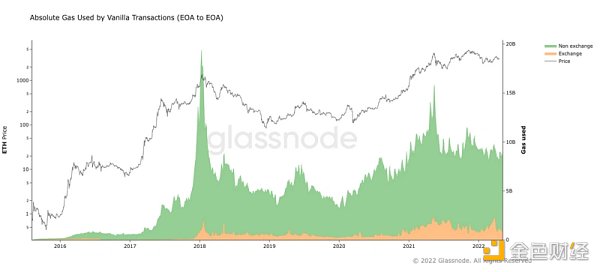

图?3:Vanilla transfer?使用的?gas?量

由于多次提高了对 gas 的限制,有些人认为以太坊区块链记录的 ETH 交易比 2016 年更少。当以太坊于 2015 年首次推出时,每个区块的 gas 上限曾经是 5000 单位。自那以后,它逐渐增长到 1500 万区块的目标限制。在伦敦升级后的网络拥塞时期,它可能会增加一倍。因此,虽然以太坊作为价值传输网络的重要性下降了,但吞吐量(性能)还是上升了许多个数量级。

韩国未来资产证券:投资虚拟资产的金融机构和机构正在增加:12月8日消息,韩国未来资产证券8日表示,投资虚拟资产的金融机构和机构正在增加,有必要将其视为投资目的地。研究员徐炳洙说:“具有货币和金融资产特征的虚拟资产已经发展到各国政府无法忽视的程度。最近,金融机构和机构投资者都在积极投资虚拟资产,除了风险投资和专业管理公司之外,私募基金也开始加大对虚拟货币的投资,美国各大银行也在扩大其虚拟资产业务规模,虚拟货币被定位为金融市场的资产轴心。(韩联社)[2021/12/8 12:58:24]

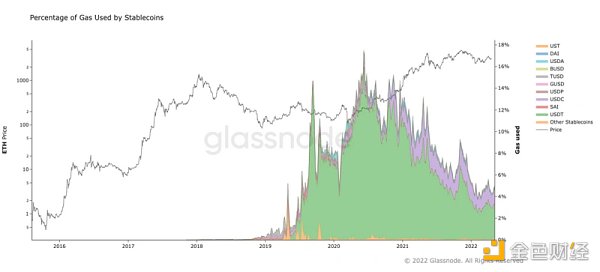

图?4:稳定币交易使用的?gas?百分比

稳定币并非诞生于以太坊,但以太坊是稳定币最初蓬勃发展的底层链。随着?USDT?转向追求更低的费用和更快的交易确认时间,稳定币迅速成为 gas 消耗的主要源头。在过去三年里的大多数时候,以太坊更多是美元稳定币的支付平台,而非 ETH。

随着以太坊 gas 费成为问题,稳定币扩展到其他链。目前在波场 Tron 平台上发行的 USDT 比在以太坊上发行的多。USDC 支持 8 条不同的链。UST 支持 10 种。以太坊会继续被更便宜或更快的竞争者抢走市场份额。

关注多链时代平台和协议之间的竞合关系很重要。不仅仅许多协议基于以太坊,其中的许多协议也运行在多条链上。如果不考虑稳定币,你就无法完全理解以太坊生态系统。如果不调查其他链,你也无法完全理解稳定币生态系统。

加密艺术家:Instagram或将推出NFT平台,正与艺术家签订相关协议:加密艺术家SeanWilliams发推表示Instagram或将推出NFT平台,目前正与艺术家沟通签订相关协议。SeanWilliams称其收到了海外社交平台Instagram官方发来的邮件,Instagram在邮件中表示希望得到他和一些新兴加密艺术家的帮助来建立Instagram的NFT平台。

Instagram会给每一位提供帮助的艺术家1000美元的酬金,但同时也要艺术家签署单向保密协议,禁止向外界公开他们在幕后帮助Instagram时付出的努力。而SeanWilliams在拒绝Instagram的邀请后,Instagram撤回了该邮件,但SeanWilliams已经将其截图保存。Instagram的邮件被SeanWilliams公开后在推特引起了广泛讨论,一些艺术家和NFT社区成员纷纷指责Instagram对艺术家的不尊重。[2021/5/19 22:18:21]

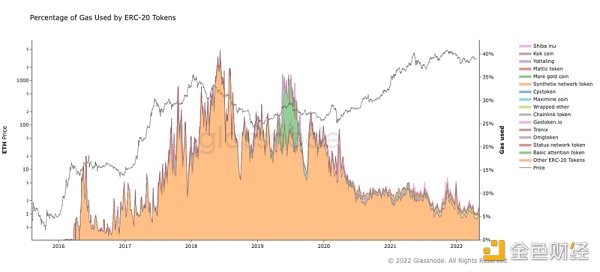

图?5:同质化代币使用的?gas?百分比

同质化代币中大多数采用 ERC-20 协议。2018 年其 40% 的 gas 消耗市场份额创下历史最高记录。ICO 热潮已过,在过去的几年里,ICO 在 gas 市场的份额仅为 5-10%。

在区块链历史上,有很多项目都享有“15 分钟成名时间”,它们都由一些瞬间爆火又转瞬即逝的代币主导。

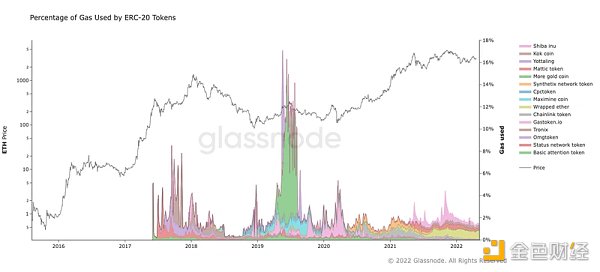

图?6:最受欢迎的代币使用的?gas?百分比

即使我们观察历史上那些最流行的 ERC-20 代币,它们中没有一个流行的时间超过一年。

Uniswap总锁仓量突破27亿美元:据欧科云链OKLink数据显示,截至今日11时30分,以太坊上Defi协议总锁仓量约合130.5亿美元。其中排名前三的分别时Uniswap V2 27.5亿美元(+3.82%),Maker 19.2亿美元(+3.25%)以及Curve 15.2亿美元(+6.89%)。其中Uniswap的锁仓量突破27亿美元,创下近期新高。[2020/10/10]

同质化代币的一个显著子类别是 wrapped 资产,代表是 wETH 和 wBTC。这意味着,即使是以太坊计价的交易量也以两种形式存在——原生 ETH 和 wrapped token。

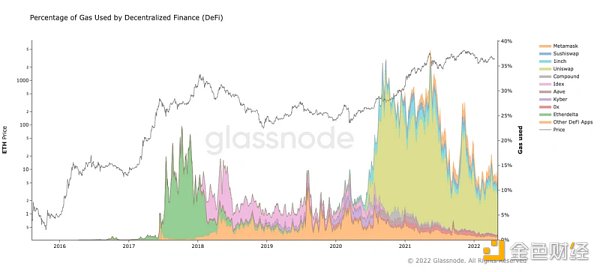

图?7:DeFi?使用?gas?百分比

DeFi 有许多应用——借贷、现货和衍生品交易、存储、保险等。到目前为止,我们看到的大部分影响来自于去中心化的资产交易。在过去两年中,提供流动性和 yield farming 也成为相当流行的应用,未来可能需要进一步细分 DeFi 领域。

2017 年,随着去中心化交易所 EtherDelta 的出现,DEX?首次受到欢迎,此后 DEX 一直是 gas 的主要消耗领域(在 DeFi 中)。

Uniswap 目前处于领先地位(gas 最高达到 DeFi?gas 消耗量的 88%,目前约为 60%)。还请注意,该领域中存在 MetaMask(图 7 顶部橙色带),它算是钱包兼 DEX 聚合器。随着行业的成熟,一些功能可能会变得“隐形”。用户与平台进行交互,这些平台抽象掉链上和跨链交互,以提升便利性。

图?8:跨链桥消耗的?gas?百分比

跨链桥是最新的 gas 消耗大领域之一。随着在以太坊上的交易变得相当昂贵,竞争链在稳定性和功能方面日趋成熟,我们看到了跨链资本频繁流动。除了在 Axie Infinity 最受欢迎的时候,Ronin 跨链桥出现了短暂的 gas 高峰(几天内的峰值达到 8% 的 gas 消耗),跨链桥的 gas 消耗在去年翻了一番(从 1% 到 2% ),并将以太坊连接到 L2 解决方案(Polygon、Arbitrum、Optimism),以及竞争链上(Avalanche、Polkadot)。未来,想要洞察资金流向,需要多链思维和工具。

比特币也是跨链桥的服务对象。目前,比特币总供应量的 1% 以上以 wBTC 形式桥接到以太坊上。

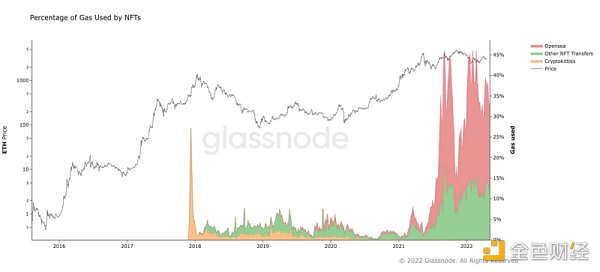

图?9:非同质化代币活动使用的?gas?百分比

早在 2017 年,第一个 NFT 主流应用 Cryptokitties 曾短暂贡献了大约三分之一的网络吞吐量,推动网络费用大幅上涨。同年,OpenSea?发布测试版。然而,直到 2021 年下半年,NFT 领域才再次成为 gas 市场的主力。从那时起,NFT 就成为了一股不可忽视的力量。截至目前,以太坊消耗的所有 gas 中约有三分之一用于 NFT 相关活动。在这方面,OpenSea 处于市场领先地位,消耗了 60% 以上的 NFT 相关 gas 费,其他几个平台紧随其后。

ERC-1155 标准的引入带来了一些效率提升,这是另一个需要关注的趋势。

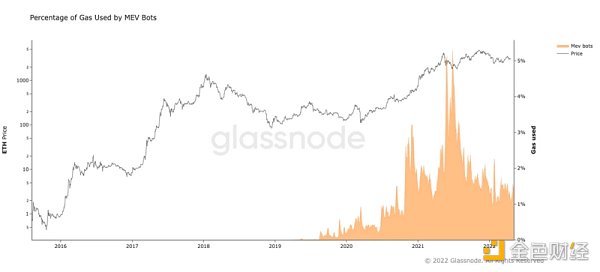

图?10:MEV?链上套利机器人使用的?gas?百分比

矿工可提取价值(MEV)是以太坊设计的原生产品,在提高 DeFi 生态系统效率方面发挥着重要作用,即通过套利消除去中心化交易所之间的价差,这占到 MEV 活动的 95% 以上。

MEV 的主要受益者通常不是矿工,而是一个由搜索者和提取器组成的社区,他们利用自动化工具创建 MEV 交易。然而,由于套利交易的紧迫性,矿工享受着高额的费用。这种交易往往是“赢家通吃”的机会,并且支付的 gas 价格远远高于市场价。

考虑到 MEV 玩家们通常不搞宣传,我们可能低估了真实的数字。根据 Flashbots 团队的说法,至少有 4% 的 gas 是由 MEV 交易消耗的。如果竞争链可以减少 MEV 的影响,将激励用户从以太坊迁移到竞争链。

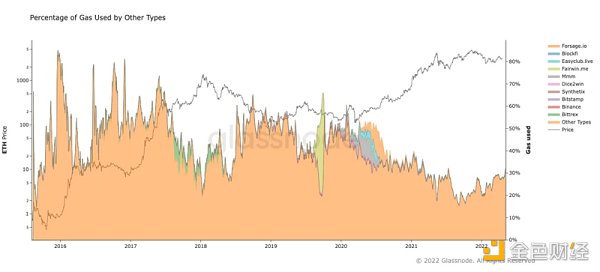

图?11:所有其他交易的?gas?使用量

以太坊平台的免许可设计产生了大量的用例,超出了我们上面列出的那些,从链上游戏和多重签名协议到庞氏局。在其鼎盛时期,像俄罗斯的庞氏局 MMM(最高 gas 量占 gas 总使用量的 10%)和以太坊合约 FairWin(游戏)(gas 短暂达到 40%)这样的庞氏局是以太坊最受欢迎的用例。

但这样的盛景似乎已经过去了。其他 gas 使用类别还包括交易合约,特别是用于资金管理的多重签署合约。未检测到的 MEV 提取价值、模棱两可的 DeFi 协议和非标准代币也可能包括在这个类别中。

以太坊仍然是一个主要用于传递价值的平台,但价值的构成范围以及传递的构成方式都在不断变化。与比特币不同,以太坊相关从业者需要以下工具和心态:

对用例敏感并适应新的开发方向;

多元化资产,广泛的价值定义,包括同质化和非同质化代币;

多协议和多链,广泛的交易定义,包括去中心化金融协议和跨链桥。

以太坊用途有很多。从早期的本地资产支付网络,到 2018 年的同质化代币,再到非同质化代币 NFT,许多用例都成为平台最大的“付费者”。我们不得不承认,以太坊与最初的以太坊愿景非常一致。理解由此产生的动态生态系统不是一项简单的任务。价值通过多种不同渠道以无数不同形式在网络中流动。更复杂的是以太坊与大量其他 L1 和 L2 链的互连越来越多。越来越多的资产、项目、协议和实体同时存在于多个链上,并在平台之间自由迁移。

以比特币、甚至 2019 年的以太坊的观念来看待今天的以太坊,都已是落后的看法。

本文来自?Glassnode,原文作者:Niko Kudriastev?&?Antonio Manrique de Lara Martín,由 Odaily 星球日报译者 Katie 辜编译。

想打败熊市,先学会“熊市思考方式”。 熊市中,市场状况低迷。人们很容易失去信心,被恐惧所驱使,只做短期投资。这些冲动的决定,会让你付出代价。因此,我们必须首先确定目标是什么,遵循哪些投资原则,投资组合管理策略是什么。 本文将为初级、中级和高级加密交易者提供策略建议,助你在下一轮牛市中处于最佳位置。 首先,我们正处于熊市吗? 让我们先把基本定义对齐。

前几天雷报整理了国内几大视频平台的数字藏品,几大平台要么借数字藏品宣传自家IP或自身“个性”,要么意在弘扬传统文化,抑或与活动、业务等进行各种“绑定”,来促活、拉新用户,玩法多样。

加密货币和稳定币没落之后,NFT 会发生什么? 什么将推动 NFT 强势回归。 不可替代代币(NFT)的批评者长期以来一直警告说,当前的NFT狂热是暂时的。目前,有越来越多的证据支持他们的说法。 根据市场追踪机构 NonFungible的说法,不可替代代币的典型购买价格现在不到 2,000 美元。这比 1 月份大约 6,800 美元的总额有所减少。

我们都喜欢去中心化的概念。去中心化让我们感觉我们可以掌控自己的生活。许多人甚至认为,因为去中心化平台允许我们拥有自己的数据,去中心化平台将成为互联网的未来。但,这是一个误解。在本文中,DAOrayaki社区将讨论区块链技术在多大程度上允许我们控制自己的数据,并向读者介绍ID生态系统。 我们每天都在使用多个平台和服务。

对于长期关注和投资虚拟资产(包括而不限于虚拟货币、NFT、DeFi、M2E等)的人来说,五月充满了变数和波动,仿佛整个虚拟资产圈积累了数年的风险和不确定性一夜之间被释放了出来。 在国内外局势悄然发生深刻变化的大环境下,海外加密资产圈已经一片狼藉。

Irreverent Labs、Lighthouse Labs、N3TWORK Studios、DoraHacks、iZUMi Finance、Common 和 Centrifuge 是区块链领域最近融资交易的头条新闻。 最近几周,随着宏观经济逆风和 Terra 生态系统的内爆继续回荡,比特币 (BTC) 和更广泛的加密货币市场几乎没有提供任何安慰。