以太坊的质押投资目前每年的收益为4-5%,而用户在新发行的ETH(以太坊)中可以获得奖励,以帮助网络达成共识。

对以太坊生态系统来说,质押是一种公共产品。任何拥有一定量ETH的用户都可以帮助保护网络,并在这个过程中获得奖励。

有几种方法可以对以太坊进行质押,从技术上讲,作为验证者进行质押需要至少32个ETH。我们需要负责操作运行这些客户端所需的硬件。

按今天的价格计算,其最低价已接近十万美元。不仅如此,它还需要专门的技术知识来设置和操作验证者节点。

然而,通过使用质押池和其他衍生品金融中介机构,可以进行少于32个 ETH的质押,并获得更高的收益。

BAGS日内涨幅超10.0%,现报545.0美元:火币全球站数据显示,BAGS日内涨幅达10.1%,现报545.0美元,行情波动较大,请做好风险控制。[2021/2/26 17:54:23]

质押池是一种协作的方法,允许许多拥有少量ETH的人共同获得激活一组验证者密钥所需的32个ETH。

它们被认为是在运行验证者节点的过程中抽取存款的基础设施服务。

类似于云IaaS模型,质押池有后端基础设施,以完全自动化的方式帮助创建新的验证者节点、并进行维护、备份和关闭,允许任何人在没有任何技术知识的情况下开始质押ETH。

在质押池,用户可以简单地将ETH存入一个池中,并让一群人操作验证者节点,以获得服务费。这个服务费用可以通过几种方式来分配,包括验证者节点和DAO。

作为回报,质押池服务会发回一种代币,以代表我们在质押池中的质押份额。

此代币完全由所存入的ETH,和质押池中积累的、按比例份额分配的质押回报进行支持。在合并后的任何时间,我们的池代币可以兑换累积的ETH。

奥地利监管机构呼吁制定更严格的加密法:奥地利金融市场管理局(Financial Market Authority,FMA)透露,该国60%以上的金融欺诈报告涉及加密交易产品。FMA发言人Klaus Grubelnik表示,需要更严格的加密法规来遏制这些欺诈性投资活动,“我们认为非常需要更严格的监管。股票和黄金的虚假发行一直存在,由于炒作,这些局现在正转向数字资产。”(Cointelegraph)[2021/2/19 17:30:55]

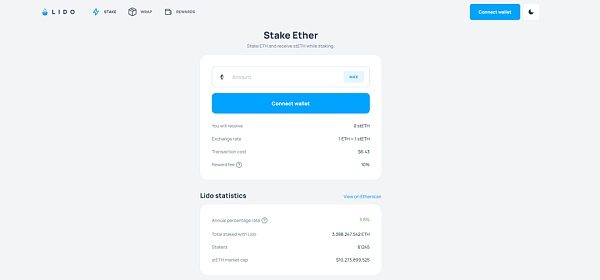

质押池服务的包括 Lido Finance, Rocket Pool 等。

Lido Finance的ETH质押前端

例如,以太坊参与者可以在Lido Finance上质押ETH,并获得stETH作为回报,stETH是一种可转让的流动性代币,可以交易或出借。Lido ETH质押者将获得90%的质押奖励,10%将在运营商和由LDO代币持有者管理的DAO库之间分配。stETH是一种重基代币,收益立即以更高数量的形式反映出来。

ETC跌破5.8美元关口 日内跌幅为2.26%:火币全球站数据显示,ETC短线下跌,跌破5.8美元关口,现报5.8美元,日内跌幅达到2.26%,行情波动较大,请做好风险控制。[2020/11/20 21:29:33]

在Rocket Pool上也差不多,以太坊质押者可以质押ETH并收回rETH。rETH也是类似的,质押ETH所获得的质押奖励直接给ETH质押者,所获得的收益反映在rETH代币的较高价格中。

然而,与Lido不同的是,Rocket Pool至少需要16个ETH的质押,并且有一个可变的费用。Rocket Pool的运营更加去中心化。

由于rETH和stETH是标准的ERC-20兼容代币,它们本身可以被出借、借用或在流动性池中作为抵押。这些衍生品的金融化为这些质押池中的ETH质押者提供了有趣的方式,他们可以从他们的质押服务中提取更多的价值,或者对他们的ETH质押进行杠杆化。

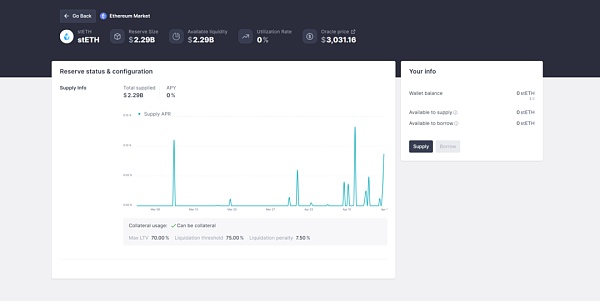

Aave(以太坊)的stETH市场

我们可以使用存放在Aave的stETH作为抵押品,以它为抵押借入更多的ETH,然后将这些ETH放回质押池。

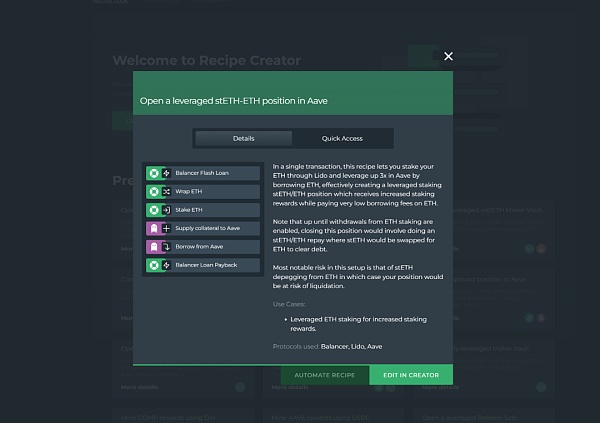

实现这一目标的一种方法是自己手动完成,尽管这可能相当耗时。另一种选择是使用像DeFi Saver这样的工具,它已经内置了一个方法,可以自动完成这一过程,但需要支付0.25%的服务费。

DeFi Saver的 stETH-ETH自动化

上面的杠杆策略是每1个ETH借出2个ETH,然后将这3个ETH质押到Lido以获得3个stETH,然后存入Aave,从Aave借来2个ETH用于偿还闪贷。

以上策略的LTV为67% (3个stETH存款/ 2个ETH贷款),相对安全。然而,这其中也有风险。例如,借款利率可能会上升,使借款成本过于接近质押收益率。Lido验证者可能会被削减,stETH的价值可能会下降。

对于这一策略的代币化版本,我们可以节省gas费用,Index Coop的复利ETH指数(icETH),可以通过建立在Set的杠杆代币基础设施来自动做到这一点。代币持有者保留对ETH的现货敞口,并将质押回报放大至2.5倍。它利用了ETH借贷利率(~0.9%)和质押收益率(~4%)之间的差异。icETH的服务费是0.75%,但有0.25%的提款费。

我们可以更进一步,在Uniswap上创建一个icETH/ETH LP,通过流动性供应进一步提高约4%的收益率。

另一种替代方法是使用由Galleon DAO推出的ETHMAXY (ETH最大收益指数)。这是一种构建在以太坊网络上的结构化产品,使交易者能够通过stETH、Lido和Aave获得3倍杠杆化的ETH收益敞口。ETHMAXY收取1.95%的手续费,但提现费用为0%。

有许多简单的方法放大我们的质押收益,而没有太多的额外风险。不过,还是要谨慎,因为每增加一层,就会增加持仓的风险,这绝对有可能被炸飞。

Source:https://medium.com/@stakingbits/the-derivatives-of-ethereum-staking-to-maximize-eth-staking-yields-576928f1ae47

在 2016 年,Do Kwon 还只是一个名不见经传的初创公司创始人,雄心勃勃地想为所有人带来免费的互联网服务,这时的他开始注意到,自己对分布式网络的研究里不断地出现和比特币及以太坊相关的内容。 很快他就发现,自己掉进了「加密兔子洞」。 快进到今天,这个「行业新人」现在已经成了加密兔子洞中最具影响力和争议性的人物之一。

相信对于加密世界中的每一个人来说,「Rug Pulls」都不会陌生。这个词很形象地描绘出了开发团队卷走用户资金跑路或者撤出流动性池资金的行为。而据 Chainalysis 公布的数据显示,2021 年这类局造成的用户损失高达 77 亿美元,相比 2020 年增幅超过了 80%。

4月13日,中国互联网金融协会、中国银行业协会、中国证券业协会发布关于防范NFT相关金融风险的倡议。倡议提及,坚决遏制NFT金融化证券化倾向,从严防范非法金融活动风险。 主要提及6个方面的行为规范:一是不在NFT底层商品中包含证券、保险、信贷、贵金属等金融资产,变相发行交易金融产品。

来源公号:老雅痞 1970年代末美国大幅加息压通胀,令美元展开大升浪,到了1995年至2001年间,美国科技业兴起,美元在1995年后一路走强,很多投资者在元宇宙概念大火之后以为加密货币也迎来了它的“1995年”,但今天老雅痞就跟大家聊聊,其实目前比1995年还差得远。

1.DeFi代币总市值:1240.49亿美元 DeFi总市值 数据来源:coingecko 2.过去24小时去中心化交易所的交易量:406.67亿美元 过去24小时去中心化交易所的交易量 数据来源:coingecko 3.DeFi中锁定资产:2134.1亿美元DeFi项目锁定资产前十排名及锁仓量 数据来源:defillama 1.NFT总市值:442。