来源:https://github.com/Parasset/

背景:链上资产包含原生资产和信用资产,基于预言机的链上价格,可以使用已有的原生资产平行的生成所有有报价的资产,不管是原生还是信用资产。使用原生资产的意义在于底层资产不承担信用风险。

基本概念

抵押资产:用于生成平行资产的资产,一般是链上原生的去中心化资产,如ETH、NEST、NHBTC。

标的资产:平行资产对标的资产,比如ETH、USDT、HBTC等。

平行资产:通过协议抵押生成,锚定标的资产,内在价值1:1,如PUSD、PETH、PBTC。

以下以PUSD为例来说明其余概念:

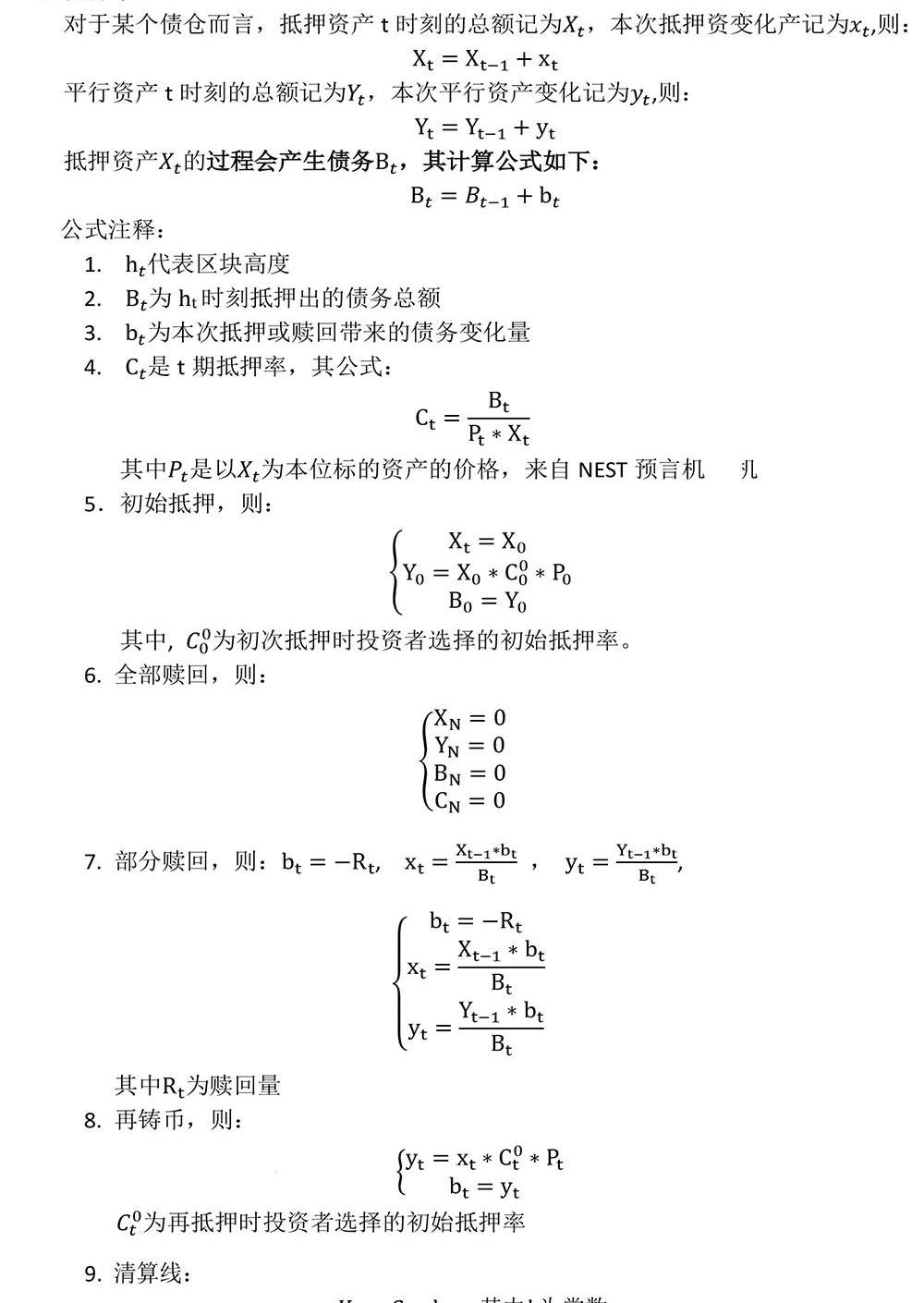

抵押率:初始铸币时,用户打入抵押资产,生成平行资产,如PUSD,其中单位抵押资产生成的PUSD与抵押资产价格的比例即抵押率,抵押率小于1。

清算线:当抵押资产价格下降时,在抵押率之上有一个清算线,清算线和抵押率符合一定的关系,清算线一般高于抵押率10%~20%。

债仓:铸币的用户将抵押资产打入合约后,生成一个保管抵押资产的债仓,当用户赎回债仓的抵押资产时,该债仓即结束,中途增加抵押资产或者再抵押,共用同一个债仓。

保险资金池:保险资金池用来保证在清算时,PUSD和USDT的兑换关系始终维持1:1的比例,保险资金池可以打入PUSD,也可以打入USDT。

1)当抵押资产触发平仓线时,债仓内抵押资产移交给保险资金池,通过CoFiX将抵押资产换成USDT或PUSD,并销毁掉平仓债仓对应的PUSD,如果保险资金池的PUSD不够销毁,则形成一个负账户,其后任何人或清算合约打入一个PUSD,则减少负账户一个值。

2)任何时候任何人,可以用1USDT打入到保险资金池生成1PUSD,也可以将1PUSD打回到该池子换回1USDT,前提是平准资金池拥有USDT。

预言机:为抵押资产提供链上价格信息,即NEST预言机。

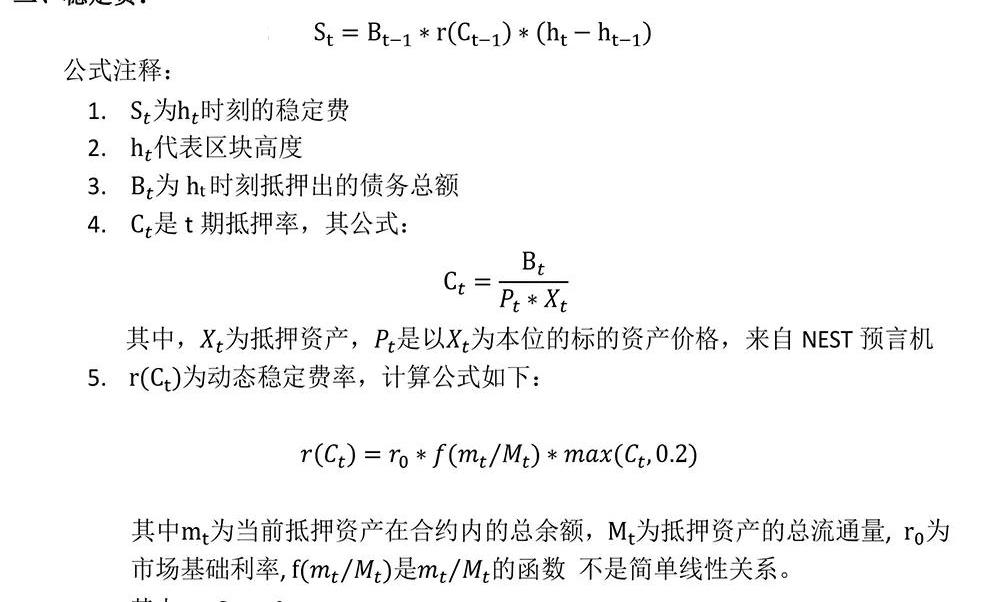

稳定费:基于抵押率设计的稳定费,每个债仓在增加抵押、铸造新币、赎回及清算时都要按照清算线和当前价格的差异、时间周期支付稳定费。

铸币者:即打抵押资产铸币的用户。

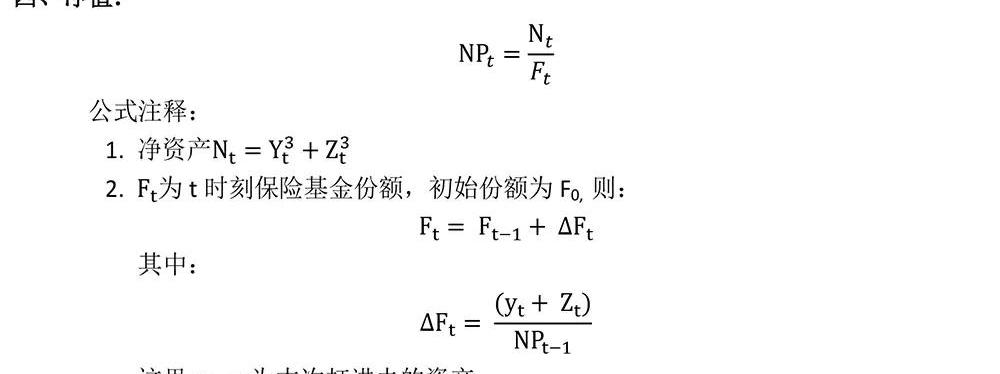

保险人:保险基金的LP。

运转流程

1.铸币

铸币者将合乎要求的抵押资产打到合约内,按照自己选择的抵押率生成稳定币,如PUSD或者PETH,同时,系统会生成对应的债仓和清算线。

2.赎回

在债仓没有清算前,任何时候,铸币者打回对应数量的稳定币即可取回抵押资产。

3.清算

一旦抵押资产价格在清算线以下,任何人即可触发清算,清算按照以下规则:债仓资产进入CoFiX交易,扣除清算者收益后换成USDT或PUSD并销毁掉清算债仓对应的平行资产,如果保险资金池的PUSD不够销毁,则形成一个负账户,其后任何人打入1PUSD,则减少负账户一个值。清算过程见核心算法三。

4.补充抵押

用户任何时候都可以补充抵押,补充抵押进入同一债仓,同时修正平仓线,规则为核心算法一。

5.注入保险

任何人都可以为保险资金池注入保险资金,要求是对应的标的资产或平行资产如USDT或PUSD,也可以是任意资产,注入后按照净值计算份额。

6.取回保险

保险资金指定赎回日,3个月一次,每个份额最少需要持有3个月,按照净值赎回。

7.再次铸币

用户可以在原来债仓里再次铸币,同时修正平仓线,按照核心算法一修正。

8.快速铸币和赎回

用户可以保险资金池里注入1USDT得到1PUSD,或者注入1PUSD换取1USDT。

9.稳定费

稳定费按照区块计算,铸币、赎回、补充抵押、清算每一次操作即收取稳定费,计算见核心算法二。

10.保险净值

保险净值按照核心算法四计算。

核心算法:

1月14日,BitcoinCore0.21.0正式发布,这是中本聪在大约12年前推出的比特币原始软件客户端的第21个主要版本.

整理|NESTFANS.知鱼 出品|NEST爱好者 在即将到来的NESTv3.5版本中,是在NESTv3.0版本的基础上,增加了NEST生态各预言机轨道原生资产的双轨报价.

或许是延续了2020年的跌宕起伏,加密资产市场在2021年初的表现依旧躁动:比特币不断上涨强势突破4万美金大关,创下41900的历史新高.

1、雅视 粉丝提问 您好鉴叔,请问雅虎旗下的雅视怎么样?Yasion雅视公司是由雅虎战略投资的一家区块链媒体广告公司,公司成立于新加坡,是一家专注“区块链+广告新媒体”的技术型公司.

期货溢价和现货溢价用来定义市场需求曲线结构。当市场状况为期货溢价时,指远期价格高于现货价格。相反当市场处于现货溢价状况时,远期价格低于现货价格.

火大教育 2021年1月7日,在“乘风而上”于佳宁跨年演讲上,艾场游戏创始人刘沐真作为嘉宾分享了他对于区块链技术在游戏领域发展的思考.