监管对加密行业的关注已经蔓延到DeFi领域。

7月20日,加密金融服务平台BlockFi的CEOZacPrince发推证实,BlockFi收到了来自新泽西州证券管理局的停止令,要求其停止提供新的计息账户。

来源:twitter

停止令中称,BlockFi以加密货币计息账户的形式出售未经注册的证券,为其贷款业务和自营交易提供资金。作为交换,BIA用户能获得可观的加密货币利息,但是因为这种金融服务不受SIPC和FDIC的保护,存在较大风险。截止2021年3月31日,BlockFi通过出售未经注册的证券已经持有147亿美元资产。

随后,包括阿拉巴马州、德克萨斯州、佛蒙特州在内的多个州对BlockFi计息账户发出警告,称其违反了《证券法》。

01,DeFi被监管

BlockFi计息账户的合规性话题拉开了DeFi监管的序幕:监管机构陆续发布对DeFi的监管声明,DeFi项目和加密货币平台则对产品和服务做出调整,从而尽可能满足监管要求。

鲍威尔:DeFi扩张到零售前需要适当监管:金色财经报道,在9月27日由法兰西银行主办的“金融代币化的机遇与挑战”活动中,美联储主席鲍威尔表示,DeFi生态存在“与缺乏透明度有关的重大结构性问题”,这表明监管的弱点和需要做的工作。他补充说,随着DeFi扩张并开始接触到更多散户,需要制定适当的监管。[2022/9/28 5:57:17]

美国证监会主席GaryGensler在和美国律师协会的对话中表示,无论是股权代币、价值获得证券支撑的稳定价值代币,还是其他为底层证券提供综合敞口的虚拟产品,无论在去中心化还是中心化平台上,都必须在《证券法》范围内运行。

美国商品期货交易委员会的民主党成员Berkovitz在本月透露CFTC的各个部门正在考察DeFi,并表示“如果他们钻了漏洞,可能就需要立法来弥补。”

显然,加密货币行业内极为普遍的加密货币质押生息、借贷、衍生品等业务场景已经引起包括证监会、商品期货交易委员会、美联储、货币监理署在内的监管机构的警觉,监管机构已经在逐步采取措施。

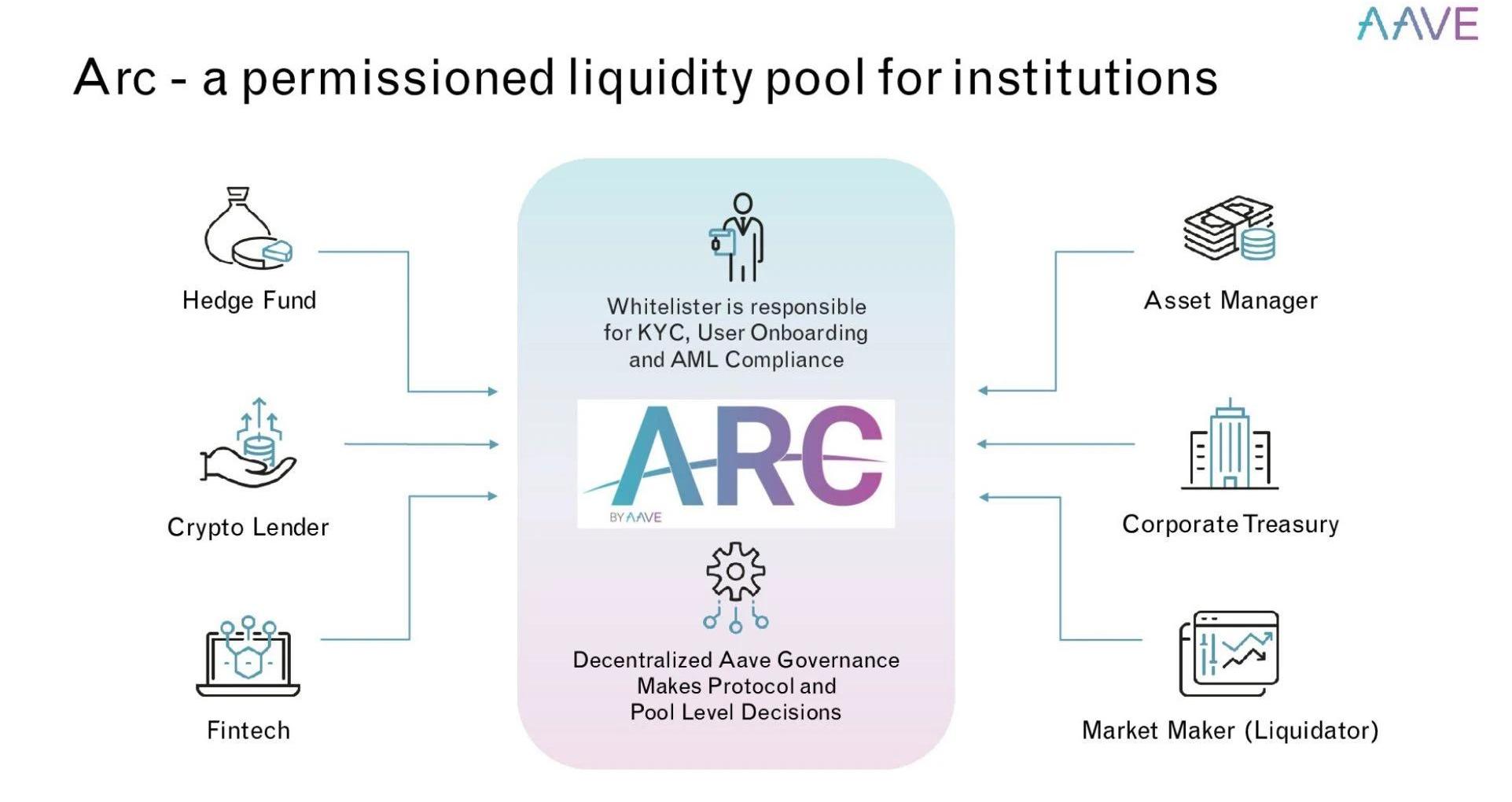

与此对应的是DeFi项目和平台们正在对产品和服务做出调整。最为明显的莫过于Uniswap。7月24日,Uniswap以“不断变化的监管环境”为由,限制了app.uniswap.org前端对129种代币的敞口,包括股权代币、期权、衍生品等。Aave将为机构投资者提供需要KYC,有准入标准的DeFi平台AaveArc。

DeFi项目Kronos DAO被指控挪用客户资金后破产清算,投资者对其提起诉讼:7月12日消息,基于Klaytn的DeFi项目Kronos DAO涉嫌挪用80亿韩元客户资金,目前正在清算过程中,同时多数投资者正对其管理层提起诉讼。VEAT律师事务所于7月8日受理投资者的申请,要求对Kronos管理团队提起民事和刑事诉讼。

此前消息,Kronos DAO挪用用户在其vault质押的DAI投入Kairos Cash中,并亏损了600万枚DAI。Kronos DAO不仅没有对其投资者提前告知,并关闭Telegram等沟通渠道。(News 1)[2022/7/12 2:07:49]

来源:twitter

无疑,DeFi的监管问题将在很长时间内成为行业的主旋律。尤其当DeFi成为继比特币、发币之后的又一造富故事,并且迎来爆发式增长。

02,监管理由

DeFi的规模虽然还不成气候,但是这个原先被监管忽略的“影子金融市场”在近1年的增速却让人惊讶。

摩根大通:以太坊在NFT领域的份额可能比其在DeFi领域的份额更重要:1月18日消息,摩根大通近日发表了一份关于加密市场未来预测的报告,报告中指出,NFT 是加密生态系统中增长最快的领域,就推动其未来估值而言,以太坊在 NFT 领域的份额可能比其在 DeFi 领域的份额更重要。同时,报告指出,由于高额的 Gas 费用以及交易堵塞,以太坊在 NFT 领域的交易量份额已经从 2021 年初的 95% 左右下降到 80% 左右。[2022/1/18 8:56:31]

DeFiPulse数据显示,整个DeFi市场目前的总锁仓量为644.9亿美元,这其中超过94%的增量在过去1年内实现。

伴随DeFi爆发式增长而来的是黑客攻击、资产被盗事件频发,让投资者蒙受大量损失。根据派盾PeckShield2021上半年报告,今年上半年总计发生DeFi安全事故86起,造成损失超过7.69亿美元,同比增长21倍,是2020年全年DeFi资金损失的3倍。

DeFi虽然通过规则代码等省去了中间人步骤,做到了程序自动化运行,构建了自主做市、一对多交易和借贷场景,并且利用不同DeFi间的可组合性,让资产能够在不同DApp和场景功能间流动,降低了金融活动的费用,提高了效率,也带来无准入性和更大的透明度,但是正是因为没有中间人和监管控制,这也是一个更为野蛮的市场,资产一旦丢失就很难找回。

DeFiBox.com数据播报:DeFi 总锁仓量226.1亿美元:据DeFi 门户DeFiBox.com 实时数据显示,今日DeFi 市场锁仓量依然维持增长,其中Maker 资产的锁仓量达到 39.8 亿美元。DeFi挖矿平均年化收益率在SushiSwap 、yAxis等项目的带动下达到 42.92%。另外DeFi借款总量在1月4日短暂下跌至32.2亿美元后,DeFi借贷总量现已回升至35.7亿美元,借款总量企稳。[2021/1/6 16:34:59]

一方面要保护投资者免受伤害,另一方面目前还没有特定的法律框架适用于DeFi,有时甚至连DeFi项目的责任主体都难以明确,因此监管机构对DeFi这个新生体的态度必然谨慎。

“天下没有免费的午餐”,这是监管机构的基本判断。相对于传统金融产品,DeFi的收益率有点过高了。

根据Bankrate的数据,在7月27日,美国储蓄账户平均储蓄利率为0.5-0.75%。而前文提到的BlockFi为用户提供0.25%-7.5%的年化利率。

DeFi流动性挖矿的年化收益率也极为可观。牛市的时候,动辄百分之几百上万的APY并不是个例。而即使是目前市场已经冷却,流动性挖矿的年化收益率依旧跑赢传统金融市场。

dForce社区负责人:用户使用DeFi最直接的原因就是经济诱因:4月9日晚8点,dForce社区负责人张先生做客MXC抹茶社区,就“颠覆与创新-浅谈Defi黑马dForce”发表观点。张先生表示:“从dForce借贷市场Lendf.Me经历的历程来看,用户使用DeFi最直接的原因就是经济诱因。DeFi里有更好的收益,更便宜的资金成本,正因为解决了用户获利需求,所以DeFi借贷市场正不断扩大。除了经济诱因,还有另一类群体,想要拥有个人的隐私权与自主权,比特币与去中心化思想的诞生就是承接了这部分群体的需求,而DeFi强调的”自金融“,自己保管自己资产所有权,不通过中心化机构使用金融服务,这是开放式金融正在形塑的新世界。”[2020/4/9]

目前稳健型理财产品的年化收益大概在3-4%左右,而像dForce、CoinWind、Harvest等平台的年化收益率平均达到百分之几到百分之十几。

以太坊上部分平台流动性挖矿年化收益率,来源:apr333.com

除了流动性挖矿,DeFi生态还衍生出了很多疯狂的玩法:基于DEX的1D0让项目方可以自主发币;闪电贷让用户在一笔交易内凭空获得贷款能力,贷款额可以高到惊人;流动性衍生品把锁定的流动性再释放出来,就好像你基于房产获得贷款的同时,还能同时交易该房屋产权,甚至基于房产获得更多贷款或者赚取利息……

这些更为大胆的设计都意味着更高的风险,让监管机构不能不防。

此外,部分DeFi资产和服务与现行的监管机构管辖范围重合。例如,基于美元和美元等价物发行的Tether稳定币、基于FAANG发行的股权代币等。

正如美国货币监理署发言人BryanHubbard所说:“尽管DeFi从定义上看是去中心化的,并不一定依赖于银行系统,但两者之间存在联系,这是我们对负责任的创新的审查、对新技术潜在益处的发现、对潜在风险和用例的理解的一部分。”

异军突起,规模快速增长,攻击事件频发造成大规模资金损失,监管缺失,投资者被曝露于风险之中,设计疯狂大胆,风险更高,与监管机构的职责范围有所重合......这些因素构成了监管机构对DeFi进行监管的充分理由。

03,合规与采用并行

DeFi项目方们正在对监管做出妥协,包括将危险性较高的被审查资产划到服务范围之外,牺牲一部分用户隐私和无准入性,项目方、基金会本身的隐退等。

除了Uniswap限制129个代币敞口,Aave推出针对机构的有准入DeFi平台AaveArc之外,我们也看到MakerDAO宣布将在未来几个月内解散基金会。这除了是MakerDAO对去中心化路径的遵循外,声明的发布时间也让人怀疑是否有来自监管机构的压力。

事实上,在7月22日-23日举行的闭门会议中,MakerDAO的创始人RuneChristensen就表示:

“如果你想要接触现实世界,那么你就需要接触监管机构,你必须遵守法律。对监管机构进行教育非常重要,我们多年来一直在这样做。现在的重点是找到一种将DeFi和现实世界资产合法性相结合的方法,这就是为什么DeFi与监管机构合作非常重要的原因。”

在这个会议上,还有多位来自Fintech的代表强调,机构采用DeFi的主要前提是准入机制和KYC。Chainlink的创始人SergeyNazarov表示在机构采用之前需要实现链上身份,Chainlink正在处理这个问题。

在比特币ETF、比特币基金上有申请经验的纽约资产管理公司VanEck,其首席执行官JanVanEck表示“我们需要像AaveArc这样的准入池,因为现有的监管规则,VanEck无法在没有KYC的情况下将ETF和DeFi联系起来。”

“机构DeFi”闭门会议信息,来源:twitter

DeFi项目方们也已经在和监管机构进行积极的沟通。dYdX的总法律顾问MarcBoiron在一封邮件中表示:“我们在所有协议部署前已经主动并且自愿地与CFTC进行过沟通。我们一直谨慎地考虑适用于dYdX的法律。dYdX开发的第一个协议要求美国用户遵守CFTC的零售商品交易规则。”

KYC等合规措施是DeFi项目们持续发展的前提,也是它们正在积极尝试解决的问题。与此同时,DeFi的大规模采用进程并没有减缓。

本月,高盛向证监会提交了一份ETF申请,名为“高盛创新DeFi和区块链股票ETF”,提供DeFi和区块链上市公司敞口。数字支付巨头Square则表示将创建“开放式开发者平台”,使创建非托管、无需许可、去中心化金融变得轻松……

可以预见,DeFi未来的主旋律将是采用与合规并行。在这个过程中,中心化、非纯粹的DeFi产品和服务或许将涌现。而DeFi的合规化应该也会像矿企、加密交易所上市一样,将是一个漫长、艰难但是必然的过程。

参考文章:《Crypto-based‘shadowfinancialmarket’spooksregulators》byKellieMejdrich

链集市·让区块链落地更简单 文丨区块链落地小能手 概述 上周,区块链产业发展的重心可以概括为区块链产业发展以应用落地为主,政府及大型机构采用显著上升.

欧易OKEx情报局行业周报带你快速回顾行业动态,厘清产业动向。 目录: 行情概览 机构与公司动态 加密资产市场 DeFi/NFT/Layer2动态 行业声音 行情概览 根据CoinGecko数据.

概览 “公益”平行链是为使整个生态系统受益的功能而保留的平行链插槽。通过将一部分平行链插槽分配给公益平行链,整个网络可以享受有价值的平行链的好处,否则这些平行链会因“搭便车”问题而资金不足.

收录于话题 #每日期权播报 播报数据由Greeks.live格致数据实验室和Deribit官网提供.

市场从未停止关于稳定币安全性以及合法性的讨论,每隔一段时间,便能看到关于稳定币的争议,特别是USDT,近端时间又面临着官方机构的调查.

吴说作者|吴卓铖 本期编辑|ColinWu我们了解了EIP-1559的机制,现在尝试预估未来一年basefee的燃烧数量.