加密世界的雪崩,导致大量财富瞬间蒸发,币圈钱荒现象明显。崩盘后激增的交易量,正在呼唤更多稳定币进入交易市场。在此背景下,Tether用30天时间“印出”多达15.75亿美金的USDT,正合加密市场需求。USDK、USDC、GUSD等稳定币的体量也进入了井喷式发展,印钱速度比肩美联储。那么,熊市背景下,稳定币为什么能如此快速发展?加密货币世界又为什么如此依赖稳定币。六天新增4.8亿USDT,Tether印钱速度比肩美联储

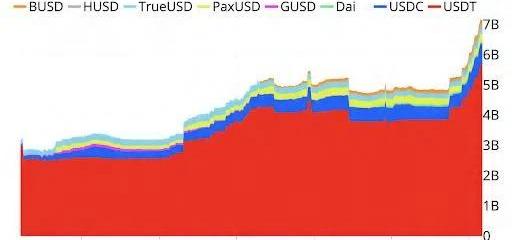

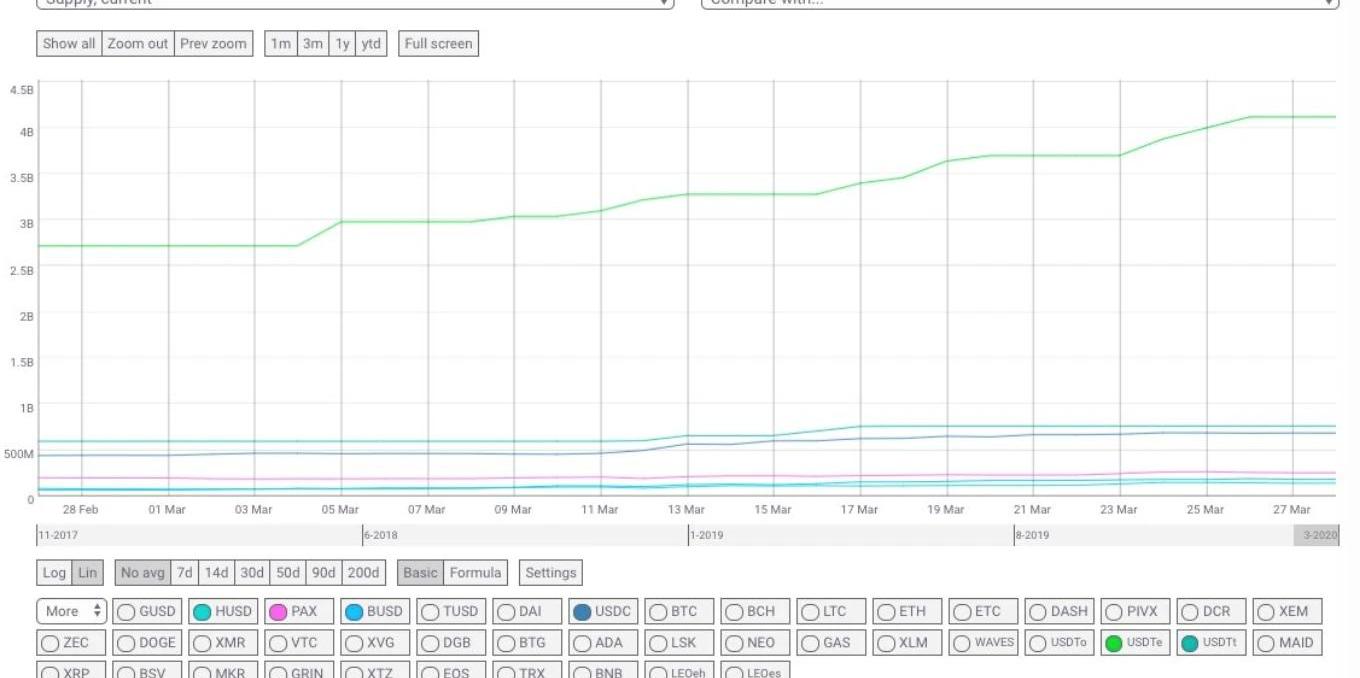

Tokenview最新数据显示,3月25日到3月30日,六天时间,Tether共计发行了4笔USDT,每笔1.2亿美金,共计4.8亿美金。一改此前每次发行最多6千万美金的惯例。近一个月时间,Tether更是新增发行了7亿美金。行情网站Coingecko数据显示,目前USDT市值超过42亿美金。短短一个月时间,总市值增加22%,Tether印钞速度比肩美联储。事实上,市值快速增加的不仅仅是USDT,还包括其它稳定币。目前,包括USDT、USDC、PAX、TUSD、DAI、GUSD、BUSD在内的7种数字货币,总市值从2019年底的50亿美金,飙升至目前的70亿美金,增长幅度达到40%。其中,市值的大部分来自USDT。

SmartBCH联盟:已收到CoinFLEX偿还的部分加密资产,正逐步将rvUSD兑成BCH:6月27日消息,SmartBCH联盟发文称,已收到加密货币交易所CoinFLEX偿还的4,281,291.42rvUSD、651,928.02USDC、6,834.015BCH,其中已收到USDC中的521,542.4USDC(80%)已兑换成3,924.84枚BCH,剩余20%将保留作法律和其他运营费用。此外SmartBCH联盟正在OPNX开设账户,并将逐步在交易所将rvUSD兑换成BCH。

截至目前,SmartBCH联盟有权但尚未收到Coinflex的资产包括:Coinflex的普通股(将按比例分配债权人)、Coinflex1个董事会席位。Coinflex仍在进行重组的法律程序,一旦有任何重大进展,将及时更新。[2023/6/27 22:01:53]

BUSD在稳定币市场中的市占率升至13.5%,续刷历史新高:金色财经消息,数据显示,BUSD流通量已超过179亿,其在稳定币市场的市场占有率已升至13.5%,较年初的8.79%上涨了近54%。续刷历史新高。[2022/9/1 13:01:05]

相比之下,全球5000多种加密货币总市值却从2019年年底的3500亿美金,一路下跌至目前的1820亿美金,跌超过40%。7种稳定币市值能够“逆风而上”,充分说明稳定币市场空间与巨大潜力。那么,市场为什么需要如此多稳定币,这些新发行出来的稳定币又都去了哪里?印出来的钱都去了哪里?

现实世界中,央行发行的法币通过众多商业银行分发给企业、居民,用以扩大再生产与消费投资。央行通过存款准备金率对商业银行的存贷规模加以调节。这些通过商业银行流通进入市场的钱统称为M2。那么,加密货币世界又是谁在扮演“央行”与“商业银行”的角色?在回答这个问题之前,我们先来分析一组USDT代币流通数据。以3月12日币价大跌后到3月22日这段时间,USDT在以太坊上增发的代币加以分析。整体来看,这段时间增发的USDT,至少有17个业务主体的钱包参与了派发过程,而这些业务主体中交易所占了大头,借贷平台占了少部分,其中包括Bitfinex、OKEx、Nexo、RenrenBit等知名交易所或机构。进入交易所、机构的稳定币又通过兑换与借贷进入金融投资者手中。由此看来,在加密世界里,稳定币发行方相当于中央银行;而交易所、借贷平台则相当于商业银行;加密货币投资者相当于传统金融世界的消费者。说明,加密货币世界依然遵循传统金融规律。由此可见,扮演央行角色的泰达公司,其增发的巨额USDT主要与机构对接,再通过机构注入市场。就像美联储,除了新冠疫情这样的极端情况,他们不会直接给美国公民发钱,而是通过国债等方式向市场注入流动性。值得一提的是,此前由于USDT滥发问题,Tether公司每次增发USDT都会遭遇猛烈抨击,然而近期抨击声音似乎少了很多,根本原因就在于市场需求的增加。尤其在3月12日后,比特币经历了史诗般暴跌后,市场财富大量蒸发,整个市场极度缺钱,导致USDT供不应求,造成USDT溢价最高达到6%的局面。在这种背景下,Tether公司连续增发USDT,满足了市场需求,USDT溢价随之下降,降低了交易与投资成本,自然受到了投资者的欢迎。如果将这样的现象与传统金融世界加以类比,也不难理解背后原因。在传统金融领域,一旦市场出现流动性危机之后,中央银行往往通过降低存款利息与存款准备金率,来减少存款,同时增加银行放贷动力,进而解决金融市场的流动性危机。但在加密世界,虽然Tether扮演了“央行”的角色,但它并没有类似美联储QE与降低存款利息的职能、也没有中国央行降低存款准备金率的职能,能做到的只有不断向市场投放真金白金——USDT。目前,Tether不仅印钱速度上去了,印钱路子也更宽了。除了Omni协议、以太坊网络、波场等,Tether还在开发基于BCH网络与Algorand公链的代币增发路径。不断开拓印钱新渠道

5亿枚USDT从Tether Treasury转入FTX交易所:Whale alert数据显示,北京时间3月11日10:48,500,000,000枚USDT从Tether Treasury转入FTX交易所,按当前价格计算,价值约4.97亿美元,交易哈希为:aeb8cf4b409b8dee6609931a423654fe35bdcb671f4d2df8bd2da9838d0e490e。[2021/3/11 18:35:02]

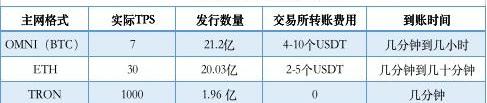

3月30日,Algorand官方声明,Algorand区块链上的USDT已正式启用,100万枚USDT在Algorand区块链上发行。成为Tether代币发行网络又一新成员。自此,Tether支持的其他区块链还包括BCH、EOS、ETH、Omni和TRON等,Tether印钱渠道正在不断增加中。那么,Tether为什么会选择如此众多公链来发行代币?目前,USDT适用范围最广泛的渠道是Omni协议与ETH网络,主要存在两方面的缺陷,分别是转账速度慢与转账费用高。转账速度方面,以Omni版本为例,由于其是基于比特币区块链开发,链上处理速度慢、确认时间长,导致转账通常需要花费大量时间。转账费用方面,Omni版本转账最少需要4个USDT,牛市期间一笔转账甚至需要花费数百USDT,这是任何交易者都不愿意看到的。这方面,虽然ETH有所改善,但是由于ETH网络也会出现拥堵现象,转账费用也不低。因此,开发EOS、TRON、BCH、Algorand等代币发行网络就成为必须。

USDT占比特币交易比重约为63.93%:金色财经消息,据cryptocompare数据显示,目前比特币交易情况按照交易币种排名,排在第一的是USDT,占比为63.93%;排在第二的是美元,占比为14.02%;排在第三的是日元,占比为10.94%;排在第四的是韩元,占比为2.96%;排在第五的是欧元,占比为2.35%。[2020/8/9]

不同版本的USDT比较以EOS网络为例。在转账速度方面,目前EOS实际TPS可以达到3000-4000,理论上可以达到上万级别。而EOS的出块速度也从原来的几分钟逐渐变成现在的0.5秒,使得USDT的转账可以实现秒级确认。转账费用方面,EOS系统中转账需要EOS代币租用CPU、RAM和NET三种系统资源,虽然转账过程中需要花费RAM费用,但几乎可以忽略不计,因此可以说“转账免费”。3月下旬,Tether通过简单帐本协议在BCH上发行稳定币USDT,对此,Tether首席技术官PaoloArdoino表示,我们与比特币现金的最新合作将为Tether提供各种好处,此次合作还将支持比特币现金链上的更多应用,Tether将为这些应用的付款提供便利性。目前,Tether的主要优势不仅仅表现在市值方面,不同网络的多样性支撑也在降低USDT系统性风险率。加密市场,稳定币数量超过十数种,这些稳定币在近期熊市期间也得到了快速发展。繁荣的稳定币市场

行情 | USDT重回正溢价 场外溢价约0.3%:据coinmarketcap行情显示,USDT全球均价为0.978美元,24小时涨跌幅-0.43%。据火币OTC场外交易价格显示,目前买入价为6.96元,卖出价为6.98元,场外溢价约0.3%。[2018/11/15]

据Theblock最新消息,稳定币在2020年迎来强劲开局。尽管稳定币总价值的90%仍属于Tether,但USDC在2020年第一季度的增长速度与Tether相同,并且接近10亿美元。Tether在以太坊链上的价值现已超过40亿美元,年初至今上涨超过75%。稳定币的累计交易量首次在一个季度中超过900亿美元,比第四季度增长8%,而在2019年第一季度,该数据仅为238亿美金,同比增幅为280%。

Coinmetrics最新数据显示,在过去一个月时间,以太坊链上稳定币正大量涌入,其中BUSD在30天内供应增长了186%,USDC增长了55.4%,USDT增长了51.5%,PAX增长了26.5%。

2020年稳定币市场发展可谓繁荣。而针对Tether持续增发USDT,稳定币市值持续飙升,石木资本董事长欧阳默表示,USDT是世界上最受欢迎的稳定币,其应用范围最广。我把今年称为“稳定币之年”,因为我们看到一方面稳定币得到了更为广泛的应用,另一方面一些稳定币也获得了监管的批准,同时Libra发行了白皮书。Tether的增发也是这个趋势的一部分。一些增发也与市场上以USDT为借贷有关。事实上,稳定币市场的繁荣也有更加深远的意义。加密货币评级机构WeissRatings在Twitter发文称,随着美国负利率的产生,人民把钱存在银行里已经不是一个好的选择。而稳定币则与美元1:1挂钩。持有稳定币比持有美元更有意义。原有的金融体系正在显示出其缺陷。在这个日益动荡的金融市场中,稳定币市场到底能起到怎样的作用?诚如OKLinkRabbi在Hotbit直播间所言,面临全球大变局,稳定币在提高流动性、保持稳定性及生态布局方面将大有作为。

编者按:本文来自区块链大本营,作者:jrodthoughts,译者:火火酱,Odaily星球日报经授权转载。几天前,我举办了一个关于加密货币价格预测的网络研讨会.

编者按:本文来自巴比特资讯,作者:JosephYoung,编译:隔夜的粥,星球日报经授权发布。4月1日消息,韩国金融服务委员会(FSC)已将加密货币归类为“高风险资产”,其正在对《在线投资相关金.

编者按:本文来自头等仓区块链研究院,Odaily星球日报经授权转载。过去几周,全球金融市场都在发生大规模地震,油价崩了,美股崩了,就在我们纷纷谈论数字货币成为避险资产时,剧情开始华丽反转.

QUICKTAKE?TheBlock对46家加密货币交易所充值所需的区块确认数进行了分析?主要针对九种资产:BTC、ETH、BCH、BSV、LTC、XMR、DASH、ETC以及ZEC原地址:ht.

编者按:本文来自LongHash区块链资讯,作者:LongHashJosephYoung,Odaily星球日报经授权转载.

编者按:本文来自巴比特资讯,作者:JudeLopez,译者:夕雨,星球日报经授权发布。长期以来,传统投资者一直将黄金视为避险资产,可以承受市场动荡并提供一定程度的免疫力和安全性.