编者按:本文来自链闻ChainNews,撰文:AlfaBlok,CryptoEspa?ol频道博主,前微软员工,编译:PerryWang,星球日报经授权发布。AMM是DeFi中最红火的一个领域,其全称是自动化做市商。Uniswap以雷霆之势席卷DeFi领域,而像Balancer之类令人兴奋的项目则刚刚启动,这肯定会给该领域带来很多新机遇。AMM让用户可以交换加密资产,例如把DAI换成ETH,且无需通过中心化的交易对手。这与Coinbase、Kraken或币安等传统加密货币交易所不同,后者在交易中充当了代币买家和卖家之间的中介。这些公司都是中心化的机构,受到监管、审查和身份控制的影响,而AMM只是一些智能合约系统,不停歇地运行在以太坊等分布式账本上。链闻注:更好了解什么是「自动化做市商AMM」,可以阅读链闻之前的文章:读懂以太坊DeFi正在崛起的热门品类:自动化做市商关于AMM具体应用案例:试验性项目起家,Uniswap如何实现百倍流动性增长?读透热门DeFi项目Curve:它为什么重要?为何被「攻击」?AMM很有意思的一点,是它们需要一部分用户作为其服务的流动性提供者。流动性提供者承诺把自己的资产对提交给所谓的「资金池」。比如,当你在Uniswap平台将ETH兑换成DAI,你其实是在用自己的资产与其中的某个「资金池」交易。资金池的费率结构

AMM向使用该服务的用户收取一定的交易费。Uniswap的费率是交易价值的0.3%。这笔0.3%的收费会进入资金池,并分配给为流动性贡献资金的用户,按其贡献比例分配。举例:资金池A:内有100ETH+10,000DAI75%资金由用户A贡献,25%由用户B贡献用户可以与这一资金池互换资产。例如,用户Z用30ETH兑换3000DAI。这笔交易会产生0.3%的费用,即9DAI。这笔费用从该交易中扣除,9DAI留在资金池中。由于A/B对该资金池分别有75/25的所有权,增加的9DAI会按比例分配。如果该资金池继续扩大,第三位用户投入资金,那么费用分配会被进一步稀释。所以,资金池的规模越大,单个出资者收到的费用就会越少。简而言之,流动性提供者最后拿到的份额,具体取决于两大因素:交易额。对流动性提供者而言,交易额翻倍,产生的交易费随之翻倍;资金池的规模。资金池的规模翻倍,流动性提供者收获的交易费减少一半。相反,池子规模若缩减到一半,产生的交易费则翻倍。流动性提供者的回报VS屯币收益

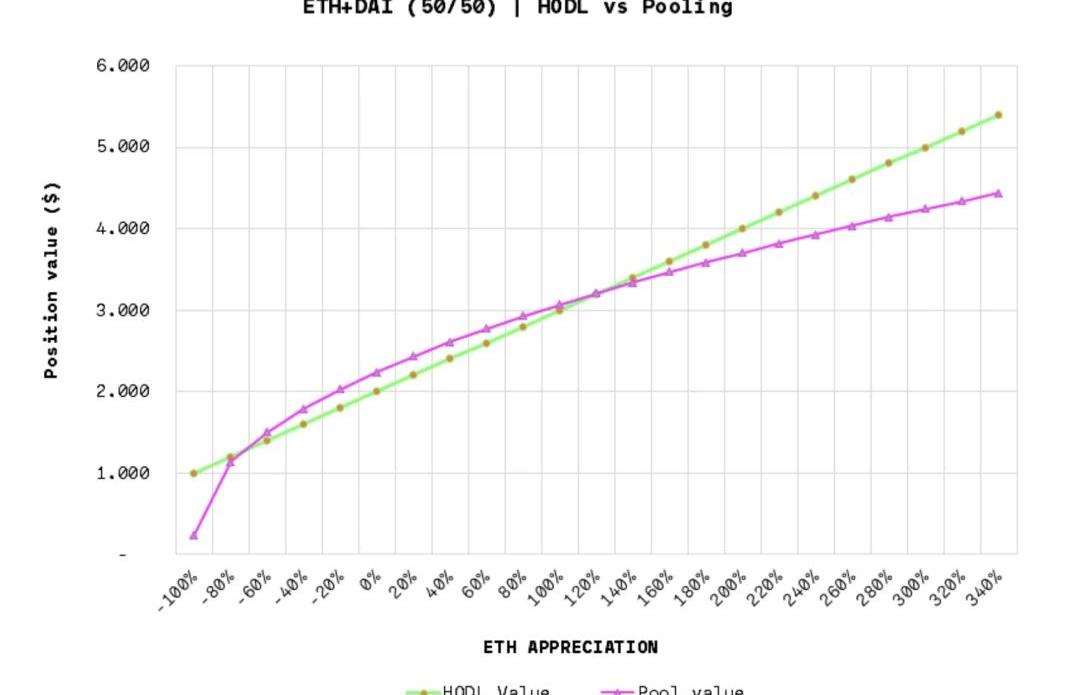

任何人都可以向资金池提供资金,从而参与费用的分配。不过,与简单的买币-持币策略相比,向资金池提供资金并不能保证是一种稳赚的策略。让我们比较一下两者的回报,即买入并持有VS向资金池提供资金:

上图的假定条件:ETH=100DAI,交易费=0.3%,资金池规模=30,000ETH,月交易额=200,000ETH,持有时间=1年。如果在此期间ETH价格下跌超过80%,或上涨超过120%,流动池策略的表现会差于买入-持有策略。在其他情况下,该策略的表现优于价格跟随策略。以下是另一种图式,展示池聚/向资金池提供资金与屯币的对比:

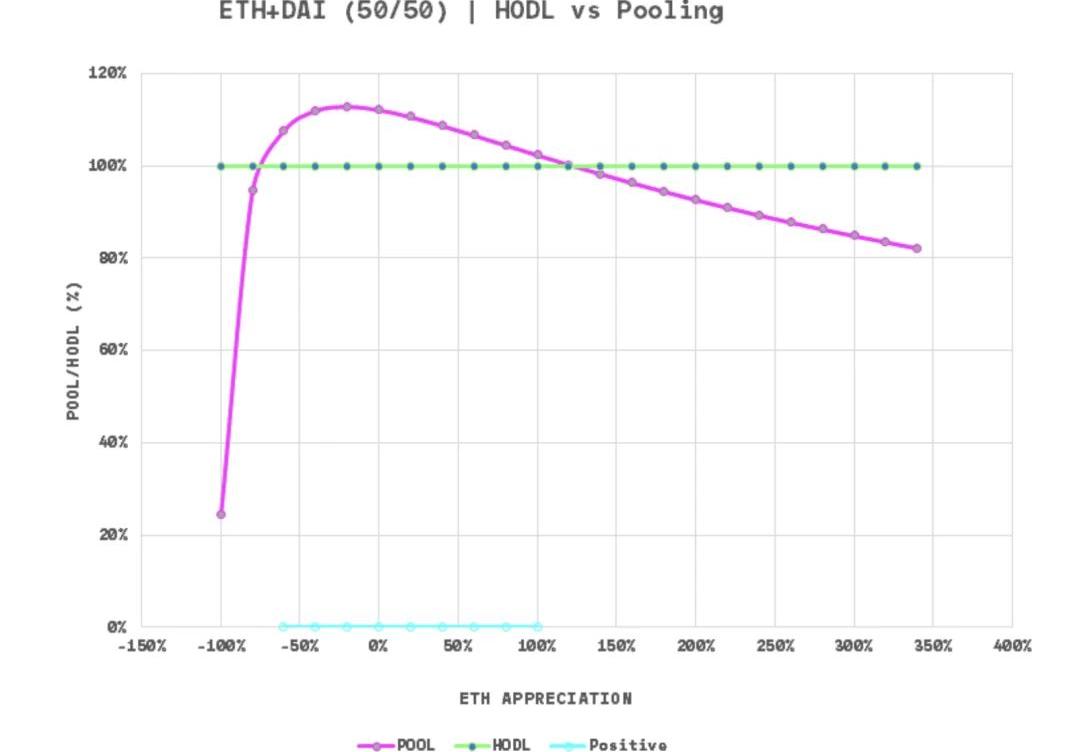

在上图,Y轴不再以美元计价,而是用池聚头寸除以屯币头寸,得出两者的百分比差异,超过100%就意味着池聚策略胜出。资金池规模变化所造成的影响

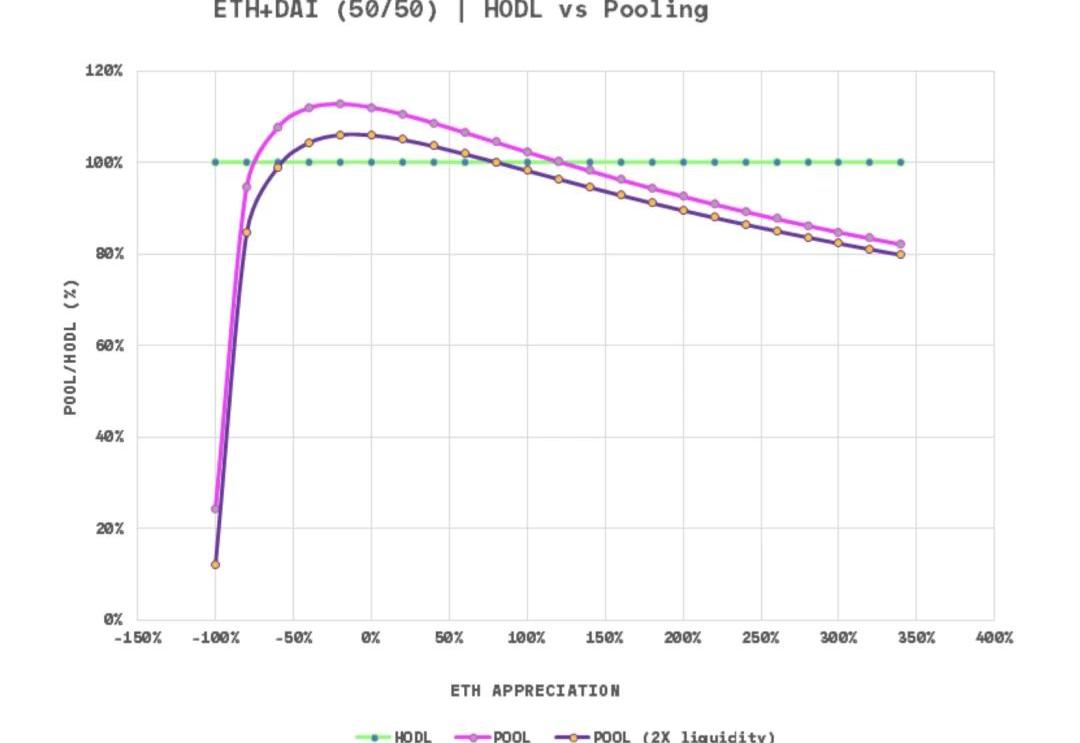

现在我们假设,对资金池贡献同样的资金,交易额也不变,只是池里的整体流动性翻倍:

动态 | 汤森路透合作OpenLaw 以将其文件自动化服务与智能合约相融合:加拿大媒体集团汤森路透(Thomson Reuters)正着眼于将以太坊智能合约引入主流市场。这项工作是与OpenLaw合作的一部分,后者由ConsenSys支持,主要业务为构建自动化法律契约的开源及P2P协议。10月17日,双方展示了首个合作成果,一款名为Smart Contract Express的概念验证(PoC)系统,该系统将汤森路透的文件自动化服务Contract Express与使用以太坊和Chainlink的智能合同功能相融合。(Blockkonomi)[2019/10/19]

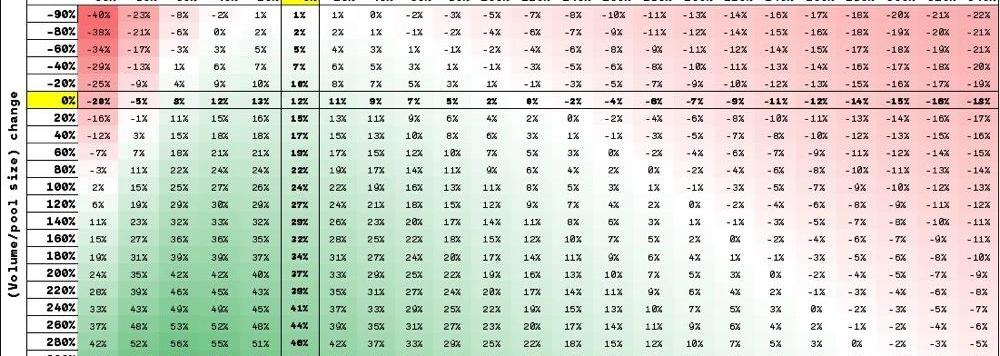

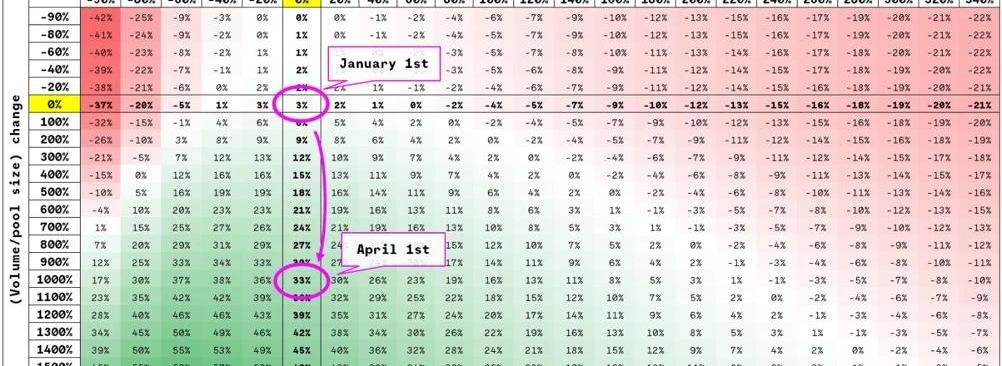

不出所料,池中流动性增大,单个贡献者拿到的交易费就变少,导致整条曲线下移。这意味着,池聚策略胜出的区间变窄了。原来的区间:-80%到+120%资金池规模翻倍后:-60%到+80%需要留意的是:如果流动性翻倍,而交易额也翻倍的话,那么两个因素将相互抵消。因此,流动性提供者受到的影响因素其实是:交易额相对于流动性规模的变化。考虑到这一因素,我们把所有因素汇拢到一起,看看池聚vs屯币的更完整的光谱,包括价格变量vs交易额/流动性变量:

现场 | DFUND管理合伙人杨林苑:市场走向自动化和程序化是必然过程:金色财经现场报道,12月14日,DFUND管理合伙人、风险投资人杨林苑在由金色财经主办的第五期金色沙龙现场进行了演讲。他表示,整个市场正在从人力、手动,慢慢进展到机械化、产品化。他指出,从目前来看,机器占优势的特征还不是那么完全,因为历史数据太短,包括很多规则还没有那么透明和完备,因此人加机器的运营方式,是相对比较靠谱的。但是,他说,在一个快速发展的市场里,如果在有规则,数据、交易的频繁程度和要处理信息量非常大的情况下,机器一定会做得比人更好,所以整个市场走向自动化、程序化,也是一个必然的过程。[2018/12/14]

%=池聚策略除以屯币策略的溢价上图的假定条件:ETH=100DAI,交易费=0.3%,资金池规模=30,000ETH,月交易额=200,000ETH,持有时间=1年。资金池的规模和交易额的历史演变

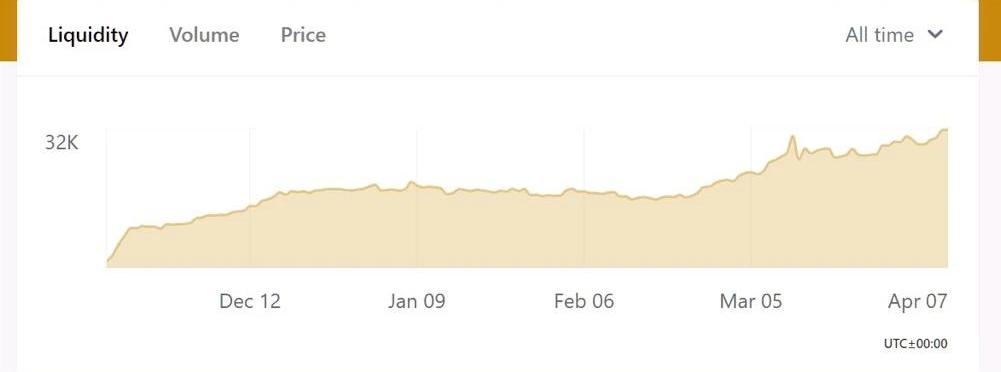

从前面的分析可以清晰的看到,我们不仅需要观察资产价格的变化,还需要关注资金池规模和交易额的变化趋势。幸运的是,Uniswap提供了有关资金池和交易额的信息:https://uniswap.info/。DAI-ETH池流动性的历史变化先看过去几个月流动性的演变:

Telegram组群中的自动化机器人正在加密货币:据bitcoin news消息,Telegram中的自动化机器人正在淹没加密货币组群并加密货币。 Twitter的追随者可以很容易地被购买,Telegram的责很难伪造。更困难但并不是不可能,而且由于Telegram比Twitter更像是一个封闭的网络,因此更难以仔细检查组群的追随者的质量和“人性”。有新闻称,高达7000万的Telegram帐户用户名和电话号码已被泄漏并出售,自动机器人的可能会激增。[2018/4/11]

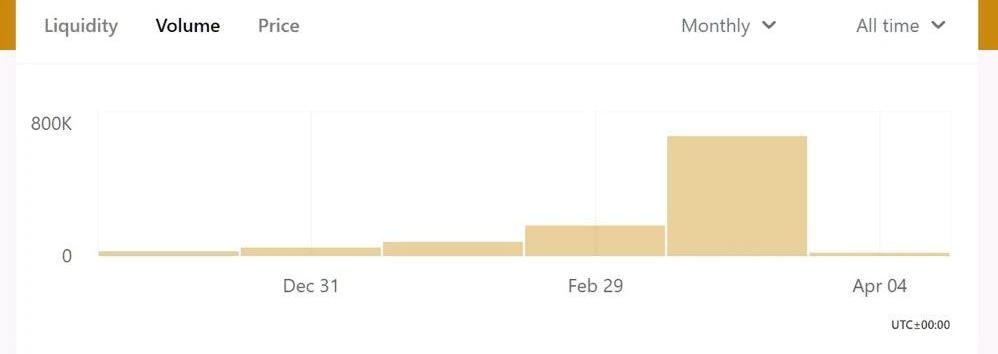

信息来自uniswap.info,截止2020年4月7日去年12月至今年2月中旬,流动性维持在1.6万ETH左右。此后开始增长,目前达到3.2万ETH的水平。大约3个月时间,规模翻倍。DAI-ETH交易额的历史变化我们看看同一时段这一资金池的交易额变化。也就是说,有多少ETH换成了DAI:

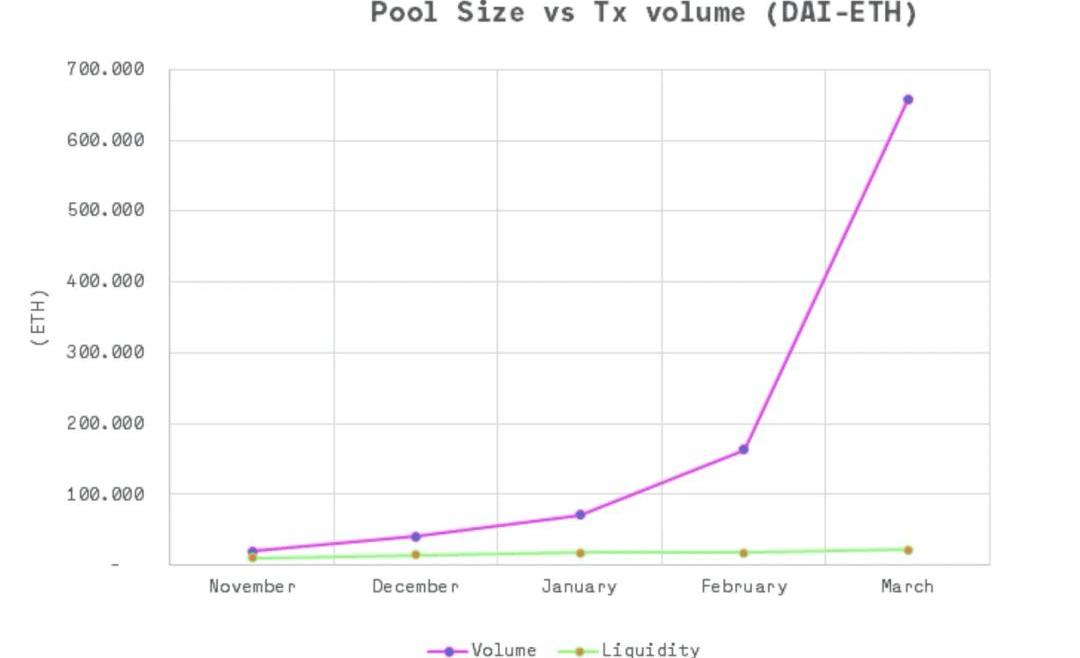

该池的规模大约在三个月翻倍,而交易额则几乎一个月翻一倍!在去年11月至今年2月这一时间段。此后,3月的交易额大爆发。下图可以看到合并的数据:

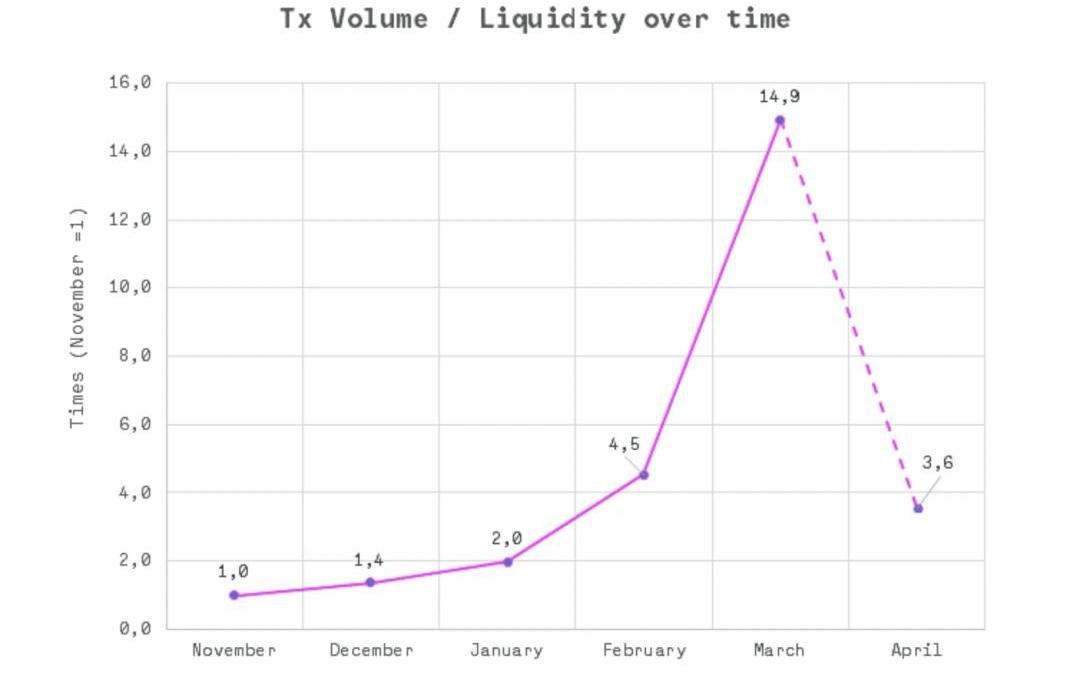

3月的黑色星期四市场巨震,让走势图严重扭曲。为了看得更清楚,下面我们做了交易额/流动性的图,去年11月的比值设为参照点:

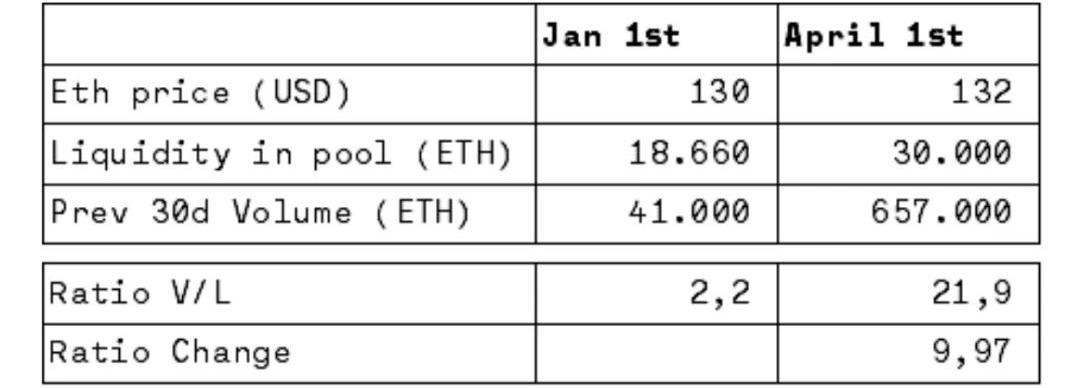

去年11月至今年2月,这一比值上升至4-5倍,而3月则一举冲高到15倍。按目前的趋势4月交易额将在15-20万ETH,与2月的水平差不多。不管怎样,我们可以看到,去年11月至今年2月,交易额的增长速度远远快于流动性的增长。在我们上面展示的热力图中,这意味着剧烈的向下移动=对流动性提供者,这是重大利好。再看看下表。这是2020年1月1日至2020年4月1日,ETH价格与资金池规模的对比:

再看下面的热力图,1月至4月,池聚策略比屯币策略的优势变化:

%=池聚策略相比屯币策略的回报溢价。图表的假定条件:ETH初始价格=130DAI,交易费=0.3%,资金池最初规模=18,660ETH,最初月交易额=41,000ETH,持有时间=90天。在此期间ETH的价格基本持平,而交易额/流动性规模的比值扩大了10倍。结果就是,流动性提供者在此期间获得的收益比屯币者高出近33%。黑色星期四进一步证明了这一策略的防御性本质——随着价格波动性的上升,交易额的增长速度远远快过流动性的增速。这对流动性提供者是件好事,因为交易费的上涨对冲了他们在头寸上的损失。我们会继续监测这一领域的动态,但迄今为止我们发现,与交易额的剧烈变化相比,流动性供应的变化要缓和得多。结论

我们看到,借助AMM,人们可以将自己的资产投入资金池,并获得回报。我们看到,和单纯持有加密资产相比,池聚策略的表现可能好于或差于买入并持有策略,这主要取决于价格变化,以及交易额/资金池规模的比值。池聚策略在两种场景下会跑赢屯币策略:横盘或温和走低的市场当标的资产的价格小幅下降时,池聚策略的表现最佳。如果价格大幅上升或下跌,该策略的业绩会低于屯币。交易额/流动性的比值上升时当交易额的增速超过资金池的扩容速度时,所收取的费用会增加,也就帮助池聚策略跑赢屯币策略。相反,如果资金池的壮大速度快于交易额的增长,单份贡献分得的费用将减少,该策略维持正收益的区间也将收窄。结合黑色星期四期间的经验,我们的分析表明,总体而言,这是一种防御性策略,在价格动荡时期表现非常出色,在价格温和下降时也能提供不错的对冲。未来,值得注意的是,诸如GelatoFinance之类的解决方案是否会使进入/退出这一策略变得自动化,即起到一种止损作用。最后一点想法

畅销书《黑天鹅》的作者塔勒布强烈呼吁,在冒险时应保持「凸性」。他的意思是,在风险光谱的两侧,都应该拥有正面或期权性方案。与单纯持币相比,池聚这种特殊策略是凹的,会使你在价格的任一方向急剧移动中遭遇损失。用他的术语来说,这是脆弱的。除非你拥有工具来监测资金池和定价条件的变化,并基于变化快速行动,否则,对大多数人来说,买币-持币可能是更安全的策略。

Maker协议是一个复杂的系统,具备许多的灵活组件。人们不仅可以直接享受Dai的稳定性,而且Maker协议的完全透明性意味着任何人都可以探索、挖掘和审计多抵押Dai系统的数据和健康状况.

编者按:本文来自巴比特资讯,译者:Kyle,星球日报经授权发布。在过去的几周中,稳定币对加密货币市场变得越来越重要。稳定币现在占加密市场市值的百分比不断增长.

编者按:本文来自威廉闲谈,作者:陳威廉,Odaily星球日报经授权转载。在2020年来临之前我们就在期待2020,因为2020年是“减半大年”,因为比特币将在2020年减半.

编者按:本文来自蓝狐笔记,Odaily星球日报经授权转载。 USDT在最近几个月发行量激增,截止到2020年4月16日截稿时,当前的USDT总量超过69亿美元,而在一年前才20多亿美元,大约一年.

昨天发现市中心写字楼又有两间办公室关门了,这里所在的办公楼是这个城市最核心的商业区,环境和管理都是一流.

(图片来自:tuchong.com)以下是译文:是时候让一个旧想法发光了。在过去的几年里,“稳定币”一词的意思就是“锚定币”,从长远来看,它的价值与特定资产或一篮子资产紧密相关.