编者按:本文来自分布室,Odaily星球日报经授权转载。TokenSets的风险

本文将重点讨论资产管理自动化平台TokenSets和去中心化协议SetProtocol交互时应注意的风险。在以太坊链上运行不同的去中心化金融DeFi或者开放式金融OpenFinance协议有很多风险,在用户决定与这些应用程序进行交互之前需多加注意。分布室将整理列出在使用TokenSets平台和与Set协议交互时应该注意的所有风险,以便投资者在购买Set时能够做出更明智的决策。智能合约风险

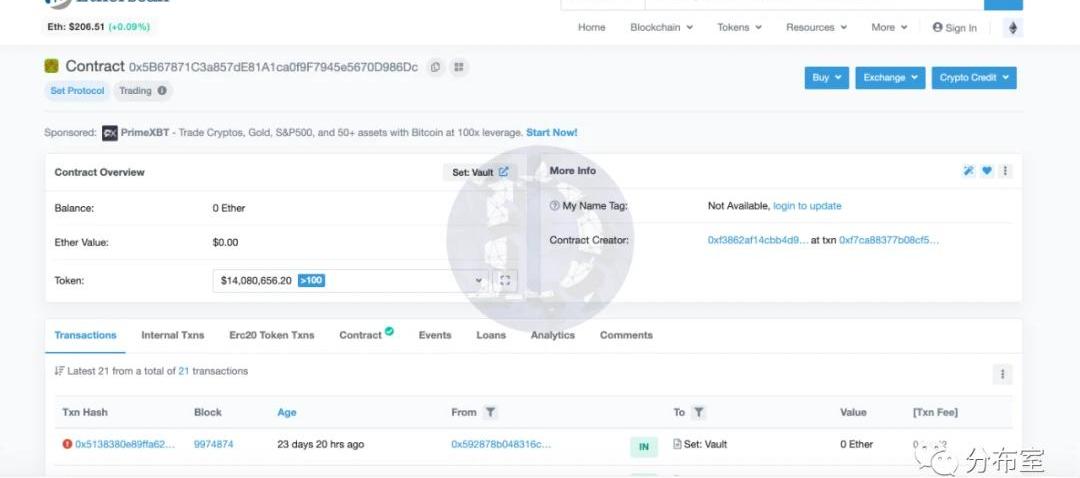

智能合约的安全性不容小觑,几乎所有部署到以太坊主网的合约都经过了信誉良好的安全公司的审计。审计方面需要运行集成、场景、黑盒测试,执行内部智能合约的审计,以及通过运行建模以排除可能出现的情况。但即使某些代码已经被审计和测试了很多次,仍然存在一些「边缘情况」或缺陷,这可能会导致用户资金的损失。Set协议系统的所有资金都存储在SetProtocolVault智能合约中,用户可以保护自己免受黑客的攻击,并可以通过使用NexusMutual等平台进行保护,从而避免资金损失。另一方面,很多平台也会开放Bug奖励计划来鼓励用户提出建议。

微博财经对若干区块链及币圈微博账号禁言及注销:1月15日,微博财经官方发文称表示,为了落实企业主体责任,严格贯彻执行金融、证券相关法律法规及《微博社区公约》管理规定,站方主动排查及接用户投诉,对通过微博博文、私信等渠道导流至站外平台的违规营销信息进行集中处理。这类信息后端往往诱导交费,购买非法理财产品,涉嫌。根据相关规定,微博将对若干账号采取删除内容、禁言1周或注销处理。内容显示,这批账号包含一些区块链及币圈微博账号。[2021/1/15 16:16:35]

集中风险

开发者希望Set协议系统尽可能的开放,因此所有代码在Github上都是开源的,包括公开团队成员等。

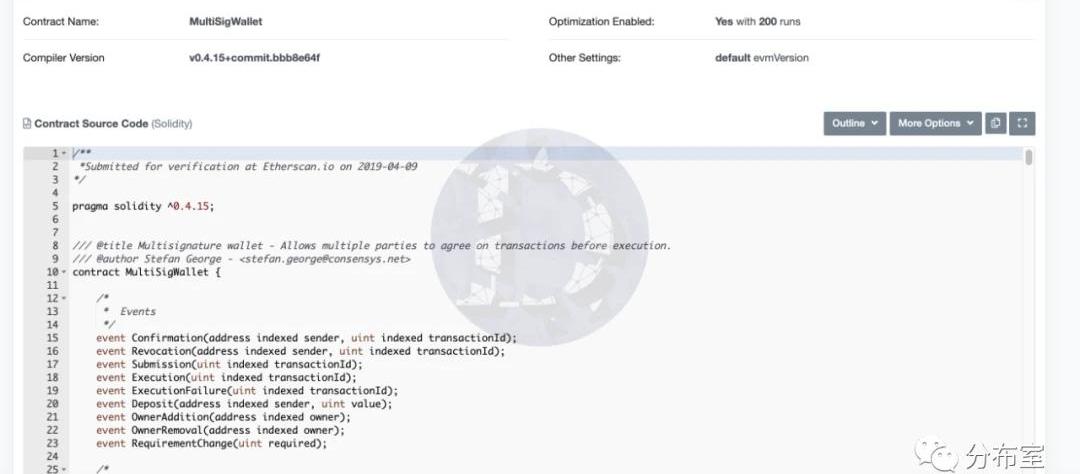

比如SetLabs公司在美国注册,也就是说,SetLabs团队保留了对协议的管理控制,管理成员有一个由2/3的多重签名保护的管理密钥。这个管理密钥允许管理员在没有延迟的时候随时升级合约。

Manba基金管理人:币圈市场是个自由市场,可买多卖空,因此交易中不存在牛熊:在标准共识揭秘币圈量化玩法,对话行业大咖AMA第2期中,Manba 基金管理人Andy表示在全球资本市场回暖,投资者恐慌情绪逐渐被消化。比特币放量冲破6300后,形势就明朗得多了,此次比特币价格是爆挫性行情,且上方也没有密集成交区,所以上方空间打开。 随着空间的拉锯,底部建仓的获利盘会逐步的释出造成短期的抛压。因此这次只会是反弹不会是反转。希望大家交易操作上保持理性,理性使用杠杆,理性配置仓位。[2020/3/20]

不过此密钥目前不能用于访问存储在Set协议库中的资金,也不能用于没收或冻结用户资金。但是,因为这个密钥允许管理员任何时候升级或更改Set协议系统,所以理论上,任何访问这个密钥的人都可以推动对协议产生不好的影响或更改。Oracle风险

与以太坊上的大多数DeFi或者OpenFinance协议一样,Set协议严重依赖于预言机。利用预言机来为平台提供价格数据、价格再平衡、计算费用和再平衡的触发器。TokenSets上的每一对资产(如ETH/USD,LINK/USD等)基本使用第三方预言机或者多个平台预言机的混合,然后使用这些预言机价格来计算用于触发再平衡的指标(如ETH26EMA,ETH/BTCRSI等)。不过价格预言机也会带来一定风险,比如它们提供给Set协议平台的价格控制着Set何时开始其重新平衡过程。例如,假设当ETH目前价格是150美元,没有达到原预定200美元的价格时,「20日均线交叉策略」将被重新调整。那么这里可能出现的一种攻击场景是,如果个人或团体能够获得MakerETH/USD预言机的控制权,可能会向「20日均线交叉策略」提供200美元的错误价格甚至更高的的价格,从而触发重新平衡过程。不过在这种情况下,可以采取一些预防措施,比如在开始重新平衡之前,需要对「启动」重新平衡的智能合约进行一个函数调用。通过自动化机器人监视重新平衡并调用这个功能。在Oracle攻击事件中,可以禁用这个机器人,并且不调用智能合约上的函数。不过这一方案也存在缺点,比如任何人都可以调用这个函数来触发一个再平衡,从而暂停了阻止攻击的过程。资产风险

合约帝联合创始人:熔断机制会触及了币圈生态链条顶端的利益:合约帝联合创始人杜万在接受采访时表示,在币圈使用熔断机制是不现实的,第一,熔断机制本身相当于就给予了交易所调控市场操作一个肯定,违背了区块链的去中心化的初心。第二,熔断机制会触及了币圈生态链条顶端的利益,比如大的交易团队不能再用插针的方式获得大额收益。第三,熔断机制虽然能保护现有市场,但控制了短时间的暴涨和暴跌,也限制了财富效应和财富故事的产生,并不有利于这个市场吸引更多的参与者。第四,币圈的交易所数量庞大,类别也有中心化交易所和去中心化交易所之分,24小时不间断交易,很难形成一个统一的规则,设置了熔断机制的交易所,很可能在市场恐慌的时候,因为交易者的挤兑效应,将流量流失给没有设置熔断机制的交易所。(券商中国)[2020/3/13]

目前,可以将Set与许多资产抵押,比如:ETHWBTCUSDCDAILINKcUSDCcDAI而这些资产都有其独特的风险特征,在决定购买和持有某种资产时都应该加以考虑,分布室将对这些主要资产进行简单分析。1.WETH—非托管合约WETH基本上等同于「包装过的」ETH。Set协议系统在将ETH存入Set时将ETH转换成WETH,这一原因是ETH资产不符合以太坊上的ERC20代币标准,因此,将其「包装到」WETH中再转换为ERC20代币。不过用于「包装」ETH的智能合约不受任何人的控制,这意味着WETH将被视为非托管合约。2.WBTC—交易对手风险WBTC,与WETH非常类似,但两者还有一个关键的区别——它是100%托管和集中管理。WBTC计划是由KyberNetwork和BitGo等合作领导的项目。简而言之,以太坊网络上生产的每一个WBTC都由BitGo控制的保险库中的一个BTC支持。另一方面,WBTC智能合约也有暂停功能,即允许其中央操作者在任何时候冻结WBTC资产。那么如果调用此功能来冻结作为抵押存储在Set中的WBTC,或者如果支持WBTC的BTC的保险库被黑客攻击,则预期由WBTC抵押的任何Set都将变得毫无价值。3.USDC—交易对手风险USDC是由Circle和Coinbase创建的一种与美元挂钩的稳定币,它是100%集中的,并且像WBTC一样,它的智能合约中内置了暂停功能,允许Circle或Coinbase在任何时候冻结任何人的USDC资产。那么如果调用此功能来冻结作为抵押品存入Set中的USDC,则预期USDC担保的任何资产都可能变得毫无价值。4.DAI—稳定性风险DAI稳定币是MakerDAO体系的一部分,这意味着它受MakerDAO「去中心化治理」流程的支配。众所周知,DAI也失去了与美元汇率的的挂钩,只是一个由一系列复杂参数组成的「软锚定」制度。虽然DAI不太可能变得一文不值,但如果DAI在Set重新平衡的过程中关闭「软锚定」的设置,可能会影响Set的表现。5.ctoken(cUSDC和cDAI)—流动性和平台风险复合代币(ctoken)是复合协议的产物。它们是「计息」代币,这意味着它们按复利规定的当前利率计息。其中TokenSets上许多Set使用cUSDC,一些使用cDAI。与ctoken相关的主要风险是如果在退出复合头寸(如cUSDC或cDAI)的重新平衡期间,流动性池被过度利用,那么可能很难找到流动性来成功地完成基于ctoken的Set再平衡。此外,购买包含cUSDC或cDAI的Set也会让用户面临复合平台风险。例如,如果复合的智能被利用、黑客攻击或以任何方式受到不利影响——这可能会对包含cUSDC或cDAI的Set产生可怕的影响。流动性风险

Set的再平衡是在以太坊上发生的一些最大的链上交易。虽然从SetProtocol的增长角度来看,这是令人鼓舞的,但它也带来了其自身体系的一组风险。其中主要的风险是没有足够的流动性,或者没有足够多的人参与再平衡以成功地完成它。流动性风险的一个例子是在黑色星期四发生在MakerDAO系统上的事情。由于以太坊区块链的拥塞,通常在MakerDAO清算拍卖中竞标的keeper机器人无法处理他们的交易,这意味着金库被以0美元的价格对基础抵押品进行了清算。这导致了MakerDAO系统担保抵押不足,并给用户带来了损失。以上仅是DeFi中流动性风险的一个示例,并不适用于SetProtocol,因为如果在重新平衡期间没有做市商出价(且失败期结束)的情况下,合约可能使拍卖失败并回到默认状态就像平衡从未发生过一样。如果有出价,而拍卖失败期已过,则Set进入撤回状态,然后用户就可以赎回他们的抵押品。值得注意的是,到目前为止,还没有任何一种再平衡失败,大多数再平衡都出现了0.5%到1%的下滑。网站宕机风险

TokenSets网站是一个允许任何人与Set协议智能合约进行交互的接口,由SetLabs以100%集中的方式设计、开发和维护,不过管理员不能随意控制或限制用户对Set协议智能合约的访问。不过如果在TokenSets网站离线的情况下,可以按照官方提供的指南与Set协议系统进行交互。它将通过使用第三方工具,如MyEtherWallet或Etherscan,指导用户如何购买和出售Set。Set仍然能够通过调用智能合约上的相关功能来实现再平衡,这些功能是通过使用上述第三方工具实现的,不过第三方工具仍然存在一定的延迟或者兼容性问题。设置性能风险

当购买TokenSets上的Set时,就是在买入一套代币化的交易策略,这种策略本身就带有一系列的性能风险。因为没有任何交易策略能保证赚钱,用户在决定是否购买并持有Set时应该意识到这一点。每个Set的所有性能指标都显示在TokenSets网站上,并且当每一次重新平衡在链上完成时,也可以从以太坊区块链中导出。交易风险

虽然TokenSets上的每个RoboSet完全由智能合约控制,但每个SocialTradingSet则由各自的交易员控制。虽然交易员不能获得用户资金,但他们有能力:随时更改套餐费用(延迟5天)停止重新平衡他们的设置或在没有通知的情况下离开平台引发不稳定的再平衡或「失控」(再平衡启动后有30分钟的窗口期,用户可以在那里提取资金)正如分布室上文提到的,没有一个交易策略是完美的,交易者可能会在市场上表现不佳,这也可能会导致用户的损失。

标签:SETTOKENTOKKENsETC价格FK tokenimtoken币被盗怎么办Force For Fast Token

摘要:本文在回顾稳定币的发展历程之上,分析近期稳定币的发展状况,最后给出稳定币的前景展望。广义上,稳定币是一类锚定法币或实物的资产或货币,如锚定美元或锚定黄金等.

编者按:本文来自链闻ChainNews,撰文:李硕淼Frank,ParallelVC投资副总裁,星球日报经授权发布.

尽管众多OTC人士已多次强调,切勿使用支付宝、微信、传统银行等进行出入金,但还是有很多用户使用支付宝出入金,主流平台也都涵盖支付宝首付款渠道.

编者按:本文来自万向区块链,Odaily星球日报经授权转载。中国人民银行对数字货币的研究和设计已经有几年时间,但在Libra白皮书推出后明显提速,疫情的特殊情况又再次催化了相关试点推进的节奏.

“囤币一时爽,过期火葬场。”2018年5月,赵静以均价12.5美元买入1000个EOS后,至今已持有两年之久。“还有希望吗?”刚一照面,她便急切地向核财经APP发问.

本文来自:哈希派,作者:哈希派分析团队,星球日报经授权转发。金色财经合约行情分析 | BTC出现一定幅度的补涨行情:据火币BTC永续合约行情显示,截至今日18:00(GMT+8),BTC价格暂报.