编者按:本文来自小吒闲谈,Odaily星球日报经授权转载。刚码完字,DeFi领域的龙头MKR暴涨了25%,昨天DeFi领域的代币集体迎来了一波上涨,忽然之间DeFi又开始火热了。那么问题来了,DeFi领域的代币都涨过了,还值得关注吗?我想说,值得关注,因为DeFi的故事好,而且才刚刚开始。

一个好故事能带来一波财富机会,区块链里的财富故事,从BTC到ETH、从ICO到IEO,短期内创造了许多财富故事,而这些故事又都跟金融走的近,跟落地应用走的远,为什么呢?其中一个原因是金融容易吹泡沫,故事讲的好短期成长非常快;而落地应用,要产生价值,需要一个过程。因此,金融好讲故事,财富效应强。但也要知道金融是为生产服务的,长期没有生产的支撑,金融吹出来的泡沫只能破灭一条路。要注意一点,DeFi今年年初遭遇种种危机中,如今快速从危机中走出来了,可见生命力旺盛。下面分享一下DeFi故事的内在逻辑和赚钱路径。DeFi简介,加密史上第二个突破

交易员:主流交易所上线SUSHI会引发卖方流动性危机,或导致代币暴涨:加密货币交易员TraderKirby发推称:“如果前一天有人对我说SUSHI的价格将超过10美元,我一定会觉得这很荒谬,但随着所有主流交易所上线SUSHI,可能会引发真正的卖方流动性危机。随着farming奖励在过去2天内增长了2.4倍,绝大多数SUSHI持有者会将其代币用于farm。有谁会把他们的代币放在币安这样的交易所上让它闲置?我相信主流交易所的购买压力会导致SUSHI价格的大幅上涨。在看到Twitter上的争论后,我确实很看好SUSHI,但现在的情况是SUSHI的价格可能会出现暴涨。”[2020/9/1]

DeFi,中文翻译:去中心化金融,解决传统金融行业中的痛点,被称作DeFi是加密史上第二个突破。DeFi是什么?一般是指基于智能合约平台构建的加密资产、金融类智能合约以及协议,如ETH上的MakerDAO协议。DeFi特点:无须许可的,任何人拥有加密资产都可以参与。比如,如果一个用户拥有USDT、ETH等资产,可以将加密资产存入DeFi项目,获得利息收益。这些通常是通过链上的操作完成,无须第三方参与,用户拥有很大的参与自由度、便利性以及速度。从2019年以来,DeFi生态在不断地发展,新协议不断产出,竞争激烈,那么表现如何呢?DeFi币种今年表现,一个字“涨”

分析 | EOSREX昨日锁仓暴涨8,383万美元 目前锁仓占EOS总市值的8.2%:据DAppTotal.com DeFi专题页面数据显示:截至目前,EOS公链上的EOSREX锁仓价值已达6.02亿美元,占已统计21个DeFi项目总锁仓价值的49.38%,反超并领先Maker11.12%,成功跃居第一位。EOSREX自05月01日上线以来,日均锁仓价值增长2,233万美元,仅昨天(05月27日)新增锁仓EOS量就达到了640,376个,锁仓价值暴涨8,383万美元,增幅远超其他DeFi类项目。总体来看,EOSREX锁仓总额已占EOS公链流通总市值的8.2%,相比之下Maker目前锁仓总额占ETH公链流通总市值的1.6%。初步分析,由于近期EOS行情的大幅上扬和持续增长的EOS锁仓量,造成了EOSREX锁仓价值的不断拉升。[2019/5/28]

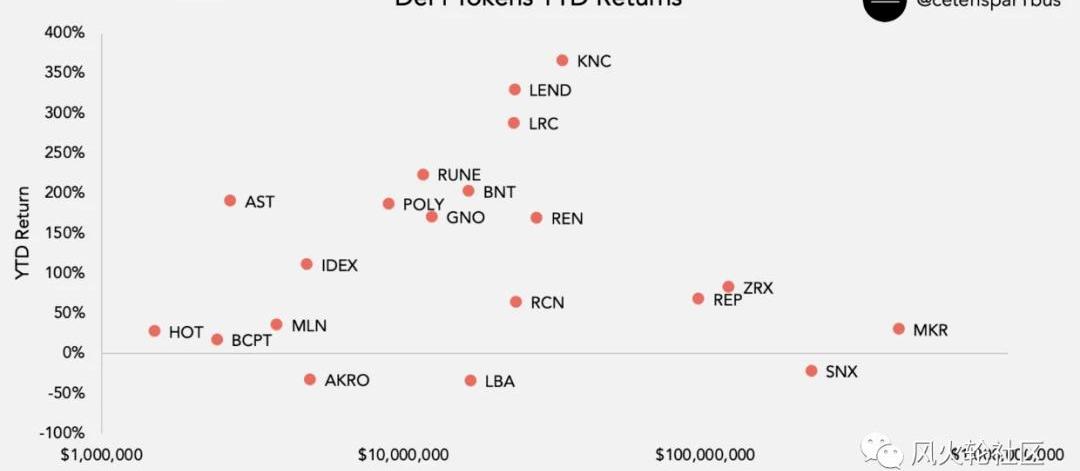

今年三个月前,DeFi发生了一系列的黑天鹅事件导致爆仓,以及因为协议漏洞导致资产被盗的现象。但没想到的是,DeFi的基本面这短短的几个月时间里得到了改善,币价也慢慢起来了,目前的总市值已经突破24亿。CeterisParibus根据第三方网站总结了一份部分DeFi领域的代币涨幅,如下图:

市场回暖 XVG最近24小时暴涨41.68%:据coinmarketcap数据,今日市值前20币种除USDT均出现不同幅度的上涨,平均涨幅8.3%。XVG最近24小时暴涨41.68%,目前价格为0.0643美元,市值目前排名升至第20位。此前XVG因靠宣传合作伙伴而币价拉升。此前,XVG曾宣称将公布重大合作关系,但公布之前要求投资者向特定地址捐赠7500万个XVG(约308万美元)。[2018/4/4]

横坐标为市值区间,纵坐标为1~6月涨跌幅度从上图可以看出,大部分DeFi领域代币处于一个增长的盈利状态,从市值上来看,年初市值在1000-3000万美元区间的标的表现更为突出。那么DeFi的上涨逻辑是什么呢?DeFi上涨逻辑,堆积木式

On Track Innovation盘前暴涨131.1% :OTIV:On Track Innovation盘前暴涨131.1%,公司宣布正建立运用比特币的无现金支付解决办法。[2017/12/18]

现在看以太坊生态,正在发生的事情就两个:DeFi和扩容,市场的热点一个是ETH2.0,一个是DeFi。当前市场周期和运转动能变得更加复杂了,随着ETH的上涨,发现许多市值靠前的DeFi项目在过去几个月中都表现良好。同时,从2019年底到2020年初,部分资金开始从DeFi项目代币中流出,但没有流回到ETH/BTC中,而是从市值高的DeFi项目流到更低市值的DeFi项目中,比如最近发生一系列DeFi小币种的上涨,包括KNC、LRC,RPL,LEND,REN,GNO,RUNE和AST等代币全面上涨。因此,发现资金流转的方式主要有以下5种模式:1.无限量的量化宽松->BTC/ETH2.ETH增长<->ERC20增长3.ETH增长<->DeFi获得增长4.DeFi获得增长<->DeFi代币增长5.大市值DeFi代币<->小市值DeFi代币看到这资金流转的模式,简单来说,DeFi嵌套在ETH上,生成了DAI等稳定币产品,另一些DeFi又是嵌套在DAI上,生成新产品,就这样层层循环,叠加向上,ETH上涨,DeFi繁荣。是不是有点2008年美国次贷危机的主角CDOsofCDOs的味道。说到这里也不能太悲观,毕竟金融的游戏一直没有变,变的只是玩法。那如何从中赚钱呢?从DeFi赚钱的逻辑,是什么呢?

关心DeFi,我想大部分人最终想的就是怎么从中获利了。

想要在DeFi上赚钱,有4个路径:1、成为DeFi领域代币的持有者,如持有makerDao的MKR代币,只持币待涨即可,但风险在于makerDao运营不当,出现清算拍卖失误,增发导致利益受损。2、在DeFi上放贷收租,把手里的加密货币放到DeFi中收利息,但风险很大,今年3月份发生多次安全事故,为了那么一点点利息,冒着搭上本金归零的风险,有点不值得。3、DeFi产品间来回套利,需要花费大量的精力去研究DeFi各协议设计和套利空间,还存在项目被黑的风险,不适合一般人去做。4、分叉比较火的DeFi协议,另起炉灶,上故事,搞营销,融资拿钱等,这个适合团队去干了。可见上述4种方式,1和2普通大众还能参与,3和4适合团队去做了。细心你的或许会发现,1的持币待涨,也存在归零的风险,即项目被黑,资产被盗,代币归零。那如何选呢?如果1和2中选,自然选第1中,因为第1种是高风险高收益,第2种是高风险低收益。简单道理,开银行的要比把钱存银行的赚钱要快的多。至于选哪些DeFi领域的代币呢?欢迎关注,后面整理一份DeFi产品列表出来。

标签:DEFDEFIEFIETHPyrrho DeFiDefivilleUMEfinancetogetherbnb最新版本下载

编者按:本文来自头等仓区块链研究院,Odaily星球日报经授权转载。早在2017年,稳定币在高波动加密货币,例如比特币面前是个奇葩,到了2019年,稳定币成了世界的中心话题:米国政府打压天秤.

吴说区块链独家获悉,四川云南两省电力系统,正在发力整治直供电矿场。其中,四川发文强调保护合规矿场,打击直供电矿场,部分直供电矿场已经断电.

编者按:本文来自Cointelegraph中文,作者:ANDREWSINGER,Odaily星球日报经授权转载。戏剧界有《等待戈多》,而加密领域也有自己的戏剧:等待机构投资者.

文/王巧编辑/独秀锌链接作为首个提出产业区块链的机构媒体,一直积极推动产业区块链落地。通过深度报道直戳行业痛点,通过分享会聆听行业声音,通过周报呈现行业大观,通过评论展现独特产业观察视角.

以太坊的快速入门:这是一种区块链技术应用,旨在使其用例超越支付范围。以太坊属于通用型区块链,完全开源,面向大众,并拥有自己的原生数字货币ETH.

随着数字内容的增长,数据呈指数增长。特别是对于研究人员或需要大量数据的人,数据的重要性正在提高.