编者按:本文来自风火轮社区,作者:佩佩,Odaily星球日报经授权转载。大家好,我是佩佩,最近这一波下跌,貌似跌幅较大的都是和defi板块相关、在近期炒得热闹的,其中最夸张的可能要属上周我们聊过的“表面是稳定币,实际是过山车”的ampl:

这个场面有点惨烈哈,三天腰斩之后再腰斩,我看也有朋友在问是不是快可以抄底了,毕竟这个价格接近1U了,确实,当它越往下,包括到低于1U,是可能会吸引一些投机资金,但也要注意这个风险,只要在1.05U以上,对持有者就处于一个增发状态,甚至应该处于一个高速复利的增发状态,仍会有大量的获利抛压,所以还是谨慎哈。不过所谓“牛市多暴跌”,如果看整体defi概念的话,趋势没反转前,恐怕还不能想当然的判断。而像我们之前也说过,在一个属于早期,用户还不够多,存量相对多过增量的市场中,与其盯着那些短期已经飚了很多倍的“网红”,不如多关注下新项目的机会,特别关注有一些创新点或者符合大趋势的东东。因为如果只是copy别人的模式来上线的话,随着越来越多同质化标的的出现,资金被分散,也就多是一波流,盲目的冲进去,恐怕成功概率非常低。那今天呢,简单聊两个未来可以关注看看的方向吧。1.聚合协议相关概念类代币

DeFi无损彩票项目PoolTogether推出v4版本:金色财经报道,DeFi无损彩票项目PoolTogether通过推出v4对架构进行了彻底改革,这是为小玩家量身定制的协议升级。PoolTogether的新架构允许更大程度的奖金分拆(从收益池中抽取上千份奖金),让较小的存款人获得奖金的机会更大。PoolTogether的治理将控制奖金的数量和金额,甚至可以限制大储户或“鲸鱼”可以赢得的奖品数量。如果他们曾经横扫整个奖金池,那么只能领取主要奖金。较小的储户也将能够受益于跨链流动性。[2021/10/16 20:32:48]

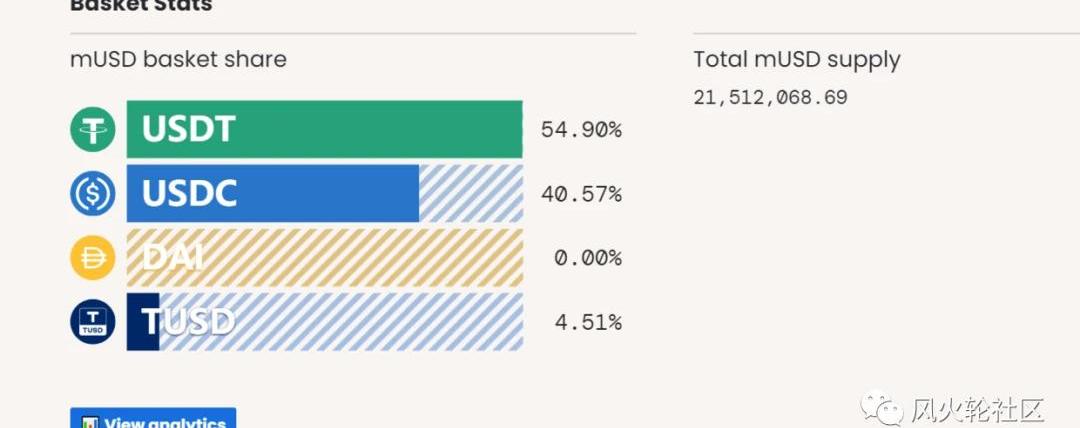

这个东西,我不知道该怎么叫,暂时这样写吧。这一部分有看到一个聚合类稳定币mstable,其治理代币MTA即将上线(预计是明晚上线balancer)。上面AMPL也能看到哈,这年头,只要敢想,就算是主打稳定币概念,也依旧能炒得风生水起,只是这种全靠合约算法来推动的稳定币,只能说是经济学学得很棒,但却忽略了人性中的贪婪和恐慌,可以把它玩坏。mstable也是要做去中心化的稳定币,不过他家即不完全依赖算法,又不完全依赖于某单一资产的超额抵押,而是选取了“一篮子稳定币”作为生成其稳定币mUSD的资产背书,所以在这里我们暂称这种类型为聚合协议。用户可以将目前市面上的各种稳定币存入到mstable中,以此1:1生成mUSD,下图是目前官网公布的持仓情况:

自2月份以来,DeFi代币YFI首次突破5万美元:DeFi协议由于计划的回购和TVL的增加,Yearn Finance的治理代币YFI在两个月以来首次交易量突破5万元。据区块链数据公司Nansen的首席执行官Alex Svanevik称,Yearn Finance的回购计划以及TVL的爆炸性增长推动了YFI的发展。(CoinDesk)[2021/4/15 20:23:07]

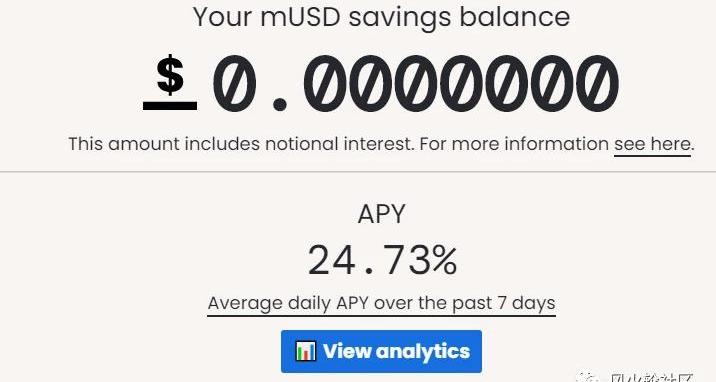

现在存入最多的是USDT,USDC和TUSD,并已经生成了2100多万美金的稳定币,这个量级还算不错。当然这么多mUSD不是平白无故生成的,也是因为他家现在存在一个套利空间:通过其他稳定币生成的mUSD可以放到balancer上的mUSD/USDC以及mUSD/WETH两个资金池来做流动性挖矿,按官网的实时预估年化收益高达24.73%:

DeFi共同基金Sheesha Finance融资944万美元:金色财经报道,总部位于阿拉伯联合酋长国的DeFi共同基金Sheesha Finance已在为期两周的代币销售中筹集了944万美元,这突显了投资者对DeFi应用的需求增加。[2021/4/14 20:16:35]

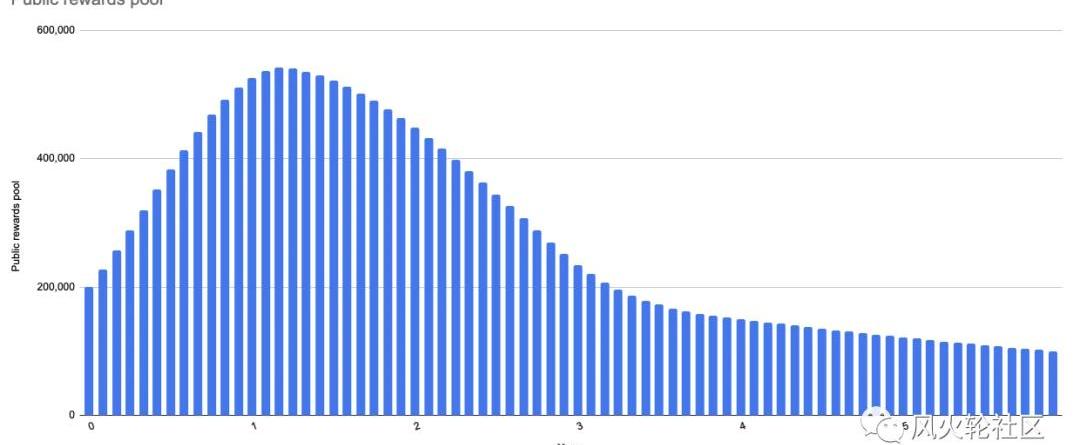

按项目的原意,一篮子货币这种机制,相比于dai只靠抵押以太来生成,可能会存在一些波动风险的话,它会更稳定,甚至即便是最坏的情况,其中有某个稳定币gameover,它也能保证还是有一部分资产背书,不至于全部清0,从某种角度上来说,持有它,能赚取收益,还不用担心U爆雷。不过,就像随便梭一个山寨遇见归零是黑天鹅事件,而随便梭一百个山寨遇见归零就是灰犀牛事件(小概率,但只要时间够长发生的可能性就足够大)。一篮子币,只要篮子里采用的币种越多,时间越长,就总能碰到一个渣渣,这里项目方的解决方案很简单,那就是发一个币——MTA,而这也是此类稳定币的一个炒作点。他家这部分的机制和Maker类似,也是有投票治理功能,除此之外,就是如果一篮子资产中有破产的,那会将这个标的移除,并通过出售他们保险池中的MTA代币为用户弥补损失。所以MTA也算是某种风险型代币。当然,如果一切平安无事,风险型到也是有可能转变为高收益型,目前这个代币还是有几个看点的,一个是从上月开始的流动性挖矿激励,每周释放5万mta,总释放部分如下图:

库币DeFi专区数据:DeFi项目板块小幅震荡 AKRO领涨15.47%:据库币KuCoin交易所DeFi专区数据显示,截止25日库币已上线COMP、AMPL、MKR、LINK等20个DeFi项目,共39个交易对。DeFi板块整体小幅震荡,AKRO领涨DeFi板块,24h小时涨幅超15.47%,现报价0.035USDT;SNX 24h涨幅超7.38%,现报价6.314USDT;COTI 24h涨幅超5.62%,现报价0.07USDT;AMPL、PLT、SUTER分别下跌13.38%、11.17%、7.38%。 库币数字货币交易所,为来自207个国家的500万用户提供币币、法币、合约、矿池、借贷等一站式服务。[2020/8/25]

另一个是质押奖励,在他们官方平台部分操作有些手续费,会按一定比例分配给质押用户。还有明天的初始上线,mStable将首先向Balancer资金池注入约266.66万枚MTA代币和40万mUSD,MTA的初始价格为0.15mUSD,MTA在完全稀释后的估值为1500万美元考虑到这个初始释放量并不大,还是有些看点,感兴趣的可以关注关注,另外这一块未来有可能也有聚合各链上比特币的,聚合各链上以太坊的资产出现,像mstable他家后面也会出mBTC。2.去中心交易所DEX

对于defi,我现在的看法是偏中立的,虽说有很多很亮眼的涨幅,但仔细瞧瞧每一个项目,基本还都是因套利而起,还有很多解决的都是这个世界上可能不存在的需求,并没有真正改变什么基本面。但在这一波里,其实看上面第1点也是,有一个趋势是,流量和资金入口开始从传统的交易所往这些去中心化平台转移。有没有发现,现在的新币上线都是从uniswap或者balancer起步,其他的不管是二三流还是主流平台都只能是为了流量被动跟随,也不能像一两年前那样做各种上币费用和门槛。我曾经感觉dex市场发展会比较慢,没想到这波defi的浪潮和投机泡沫,反而变向推动了去中心交易的发展,也促进了更多人来使用钱包和dex,并成为习惯,这到确实是一个好的方面。而现在DEX领域,似乎还属于相对早期,还没有什么霸主或多大的马太效应,像之前是knc\\bnt之流,最近因开放性,uni和bal会更火,说不准什么时候又有新的网红,还有像uni、1inch、curve等,这些很可能下半年也在考虑发token,也会是值得关注的机会点。

编者按:本文来自LongHash区块链资讯,作者:ZhehaoChen,Odaily星球日报经授权转载.

在以前的播报中提到过,大量交易者选择在周四进行移仓。从目前的数据看,本周四同样有大量的虚值期权被移仓到24日上.

文/王巧编辑/独秀锌链接作为首个提出产业区块链的机构媒体,一直积极推动产业区块链落地。通过深度报道直戳行业痛点,通过分享会聆听行业声音,通过周报呈现行业大观,通过评论展现独特产业观察视角.

编者按:本文来自PlatON,Odaily星球日报经授权转载。本文提出银行业务平台化概念,提出应该在银行业务平台化框架下理解开放银行。本文共分四部分:第一部分讨论开放银行趋势.

编者按:本文来自巴比特资讯,翻译:Kyle,星球日报经授权发布。自3月以来,DeFi生态系统不仅恢复了增长,而且活动量也显着增加,这主要归功于2020年6月COMP的发行.

书接上文《美国印钱,世界买单?史上最强镰刀怎么破》。Telegram撤回了针对美国联邦法院冻结Gram代币发行和分销禁令的上诉,众多投资人已纷纷作鸟兽散.