编者按:本文来自知矿大学,Odaily星球日报经授权转载。今年5月底,去中心化借贷平台Compound公布了治理代币COMP的分配方案,推出了“流动性挖矿”激励机制。随后,Compound迅速成为DeFi领域的一匹黑马,超越MakerDAO,坐上DeFi借贷赛道的头把交椅,其代币COMP的价格更是最高涨到了372.27美元。

图:Compound的代币COMP最高涨到372.27美元Compound的“成功”给DeFi注入了新的活力,越来越多的项目推出相类似的“流动性挖矿”激励机制,DeFi总市值也顺势突破了70亿美元大关,而在今年4月中旬,DeFi总市值才10亿美元,可见最近三个月DeFi的发展有多么突飞猛进。伴随着DeFi的蓬勃发展,越来越多的DeFi代币成为了十倍币、百倍币,巨大的涨幅让不少人产生了FOMO情绪,留言、私信咨询小编“流动性挖矿”事宜的人变得越来越多。因此,小编决定写一篇文章介绍什么是流动性挖矿,如何参与,以及需要防范哪些风险。什么是流动性挖矿?

加密货币挖矿最早始于比特币。对于比特币来说,挖矿不仅维护了网络安全,还是公平分配BTC的手段。流动性挖矿也是分配代币的一种手段,但它最主要的目的是增加代币的流动性。流动性其实是一种稀缺的资源,这就是为什么很多交易所、项目方会给专门提供流动性的市商一定的补偿。流动性好,投资者可以非常高效地、以合理的价格交易资产,这样的平台也会吸引更多的投资者使用,更多的人使用又会加深流动性,形成正向循环;如果流动性太差,只要一买入就变成了拉盘,一卖出就变成了砸盘,这样的交易深度只会让投资者唯恐避之不及。很多DeFi项目的流动性挖矿,就是让用户按照要求存入或者借出指定的加密资产,为DeFi产品的资金池提供流动性从而获取收益的过程。以Compound为例,用户只要存入特定的加密资产或是从Compound平台上借贷出加密资产,就是在参与Compound的流动性挖矿。流动性挖矿和之前FCoin交易所的“借贷即挖矿”有些类似,除了增加代币的流动性外,还起到帮助项目冷启动的作用。目前,提供流动性挖矿的DeFi项目有:Compound、Uniswap、Balancer、Curve、Yearn、mStable、Synthetix等等。下面,我们以Compound和Uniswap为例,手把手教你如何参与流动性挖矿。如何参与流动性挖矿?Compound篇

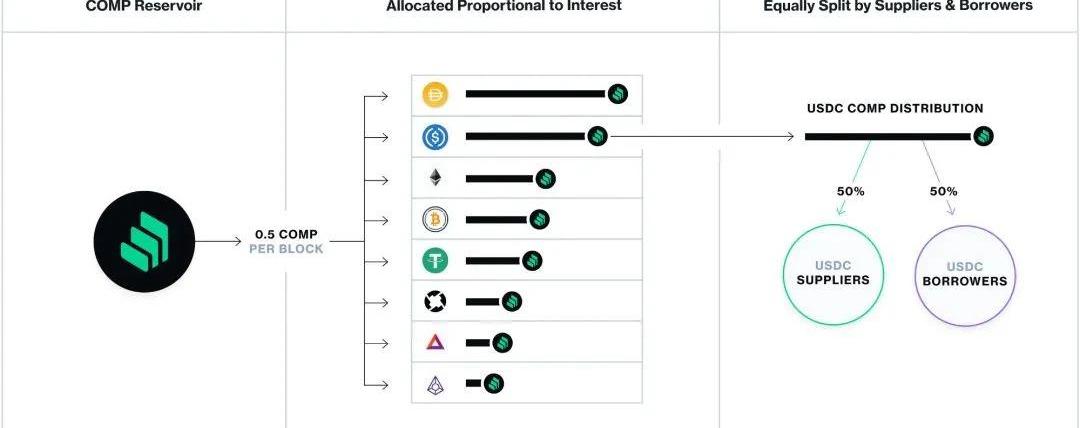

Compound是基于以太坊区块链的一个去中心化借贷平台,也是第一个推出“流动性挖矿”激励机制的DeFi产品。在Compound上,所有的借贷都通过智能合约完成,借贷利率由算法自动调节,Compound则收取利息中的15%作为手续费。Compound的治理代币为COMP,持有COMP可以对Compound协议提出变更提案,或对提案进行投票,决定Compound协议的未来发展方向,等等。COMP的总量为1000万枚,其中423万枚被用于“流动性挖矿”激励。这423万锁在名为“蓄水池”的智能合约中,以太坊区块链每挖出一个区块,就会从智能合约中转出0.5枚COMP,也就是说,每天转出约2880枚COMP奖励流动性挖矿,大概4年时间全部奖励完。每天转出的COMP会以各个借贷池产生的利息作为比例进行分配,每个借贷池得到的COMP奖励50%分配给该借贷池的加密资产提供人,剩下的50%分配给借款人(Borrower)。

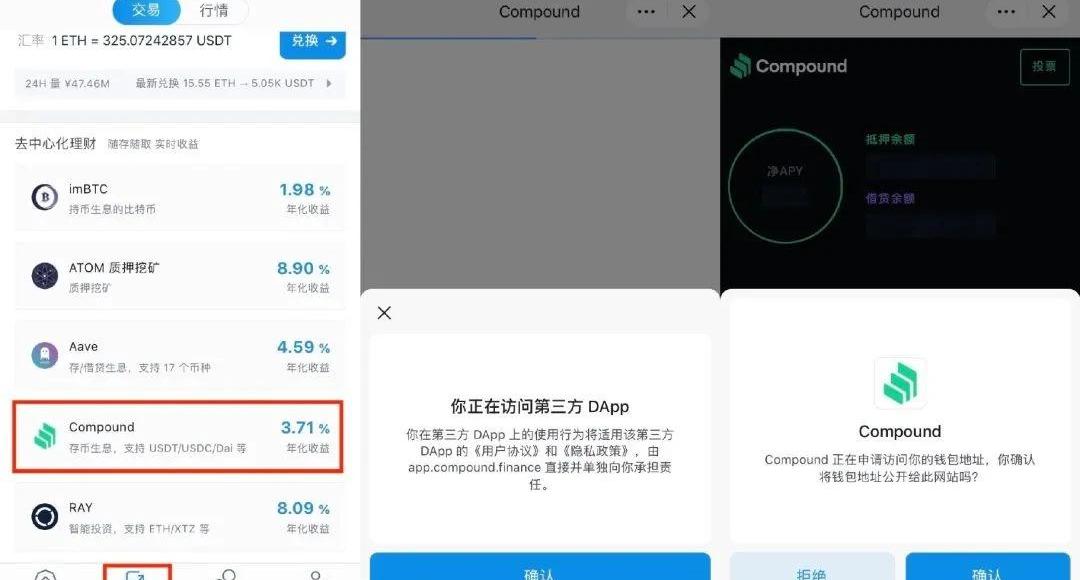

图:COMP的分配规则目前,很多钱包都支持接入Compound协议。下面,小编就以imToken钱包为例,手把手演示如何参与Compound的流动性挖矿。1、打开imToken钱包,在底部的「市场」一栏里,可以看到「Compound」,点击进入。如果是第一次使用,会跳出同意访问的确认界面,点击「确认」即可。

2、进入Compound页面后,可以为借贷市场供应加密资产来参与流动性挖矿,也可以选择借贷的方式参与。在这次的演示中,小编通过供应ETH的方式参与流动性挖矿,所以选择「供应市场」中的「Ether」,点击进入后,填写供应的ETH数量0.01,确认无误后,点击底部的「供应」进行提交。

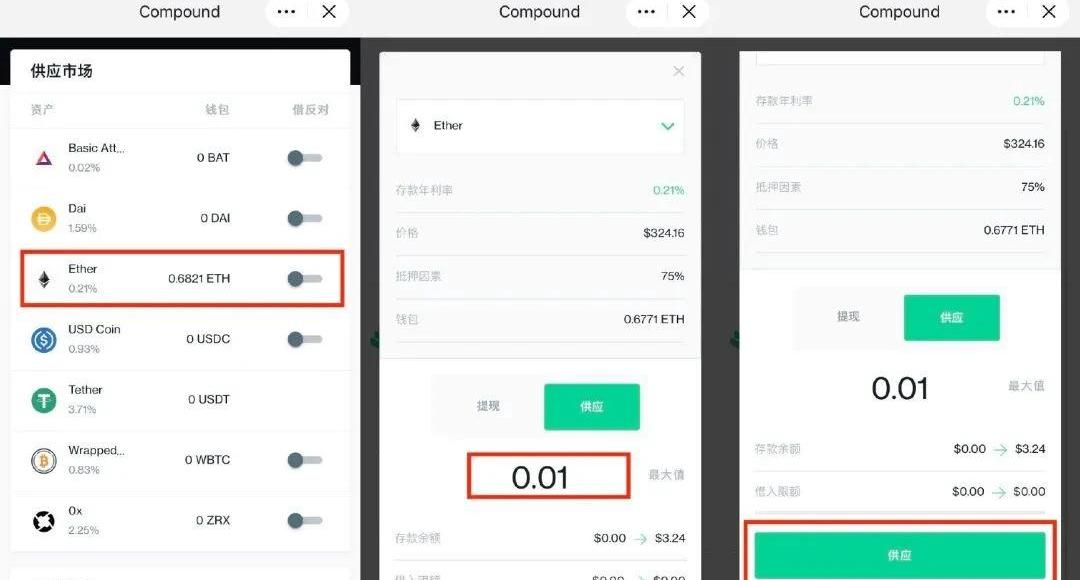

3、提交后,会跳出支付页面,核对无误后,点击「下一步」,输入密码,点击「确认」。以太坊区块链完成广播后,我们就可以在Compound页面上看到自己供应的加密资产及其数量了。

4、完成后,钱包会收到Compound发的cToken,持有这些cToken就可以赚取利息收益了。小编存入的是ETH,所以收到的是cETH,如果存入的是稳定币DAI,那收到的就是cDAI,以此类推。

如果将来小编要赎回自己的ETH,直接在Compound中将cToken兑换成ETH即可。cToken代表了供应的加密资产数量以及积累起来的利息,它特别巧妙的地方在于它是以太坊上的ERC-20代币,这就意味着它可以在整个以太坊生态中流通,让收益像雪球一样滚起来。举个例子,如果存入的是DAI,收到的将是cDAI,cDAI可以继续充值到下文会谈到的Uniswap资金池,赚取相关的手续费。这样一来,收益就包含了三部分:DAI借贷的年化收益,治理代币COMP,Uniswap资金池的手续费收入。如何参与流动性挖矿?Uniswap篇

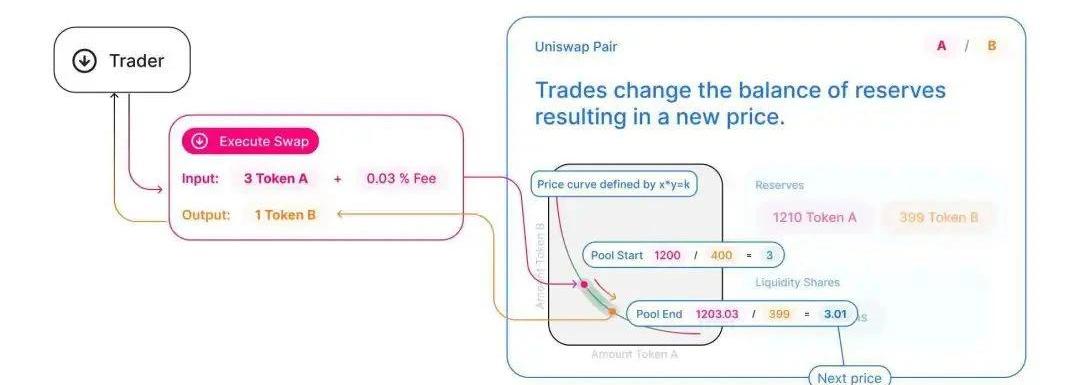

Uniswap是以太坊区块链上的一个去中心化交易平台,主要为ETH和ERC-20代币提供流动性服务,是目前用户数量最多的DeFi应用。Uniswap最大的特点是自动化做市商,用既定算法代替人工报价。这里简单介绍一下它的自动化做市商算法:X*Y=K假设有一种ERC-20代币叫BTOP,比特帅想在Uniswap上为ETH和BTOP的兑换提供流动性。假设ETH和BTOP的初始兑换比例是1:10,比特帅在Uniswap的ETH/BTOP资金池中,分别提供了10ETH和100BTOP。套用上面的公式X*Y=K,我们可以得到10*100=1000。老矿工小黑想购买BTOP代币,于是他拿了6个ETH兑换。Uniswap的手续费固定为0.3%,6ETH需要扣除0.018ETH,这时资金池中的ETH数量变为了10+5.982=15.982个,常数K保持不变,则资金池中BTOP的数量变成了:1000÷15.982=62.57所以,老矿工小黑可以兑换到的BTOP数量为:100-62.57=37.43枚。兑换完成后,这笔0.018ETH的Uniswap手续费会注入资金池,这时常数K会更新为:*62.57=1001.12。下一笔交易兑换,将按照这个新的K值计算,以此类推。

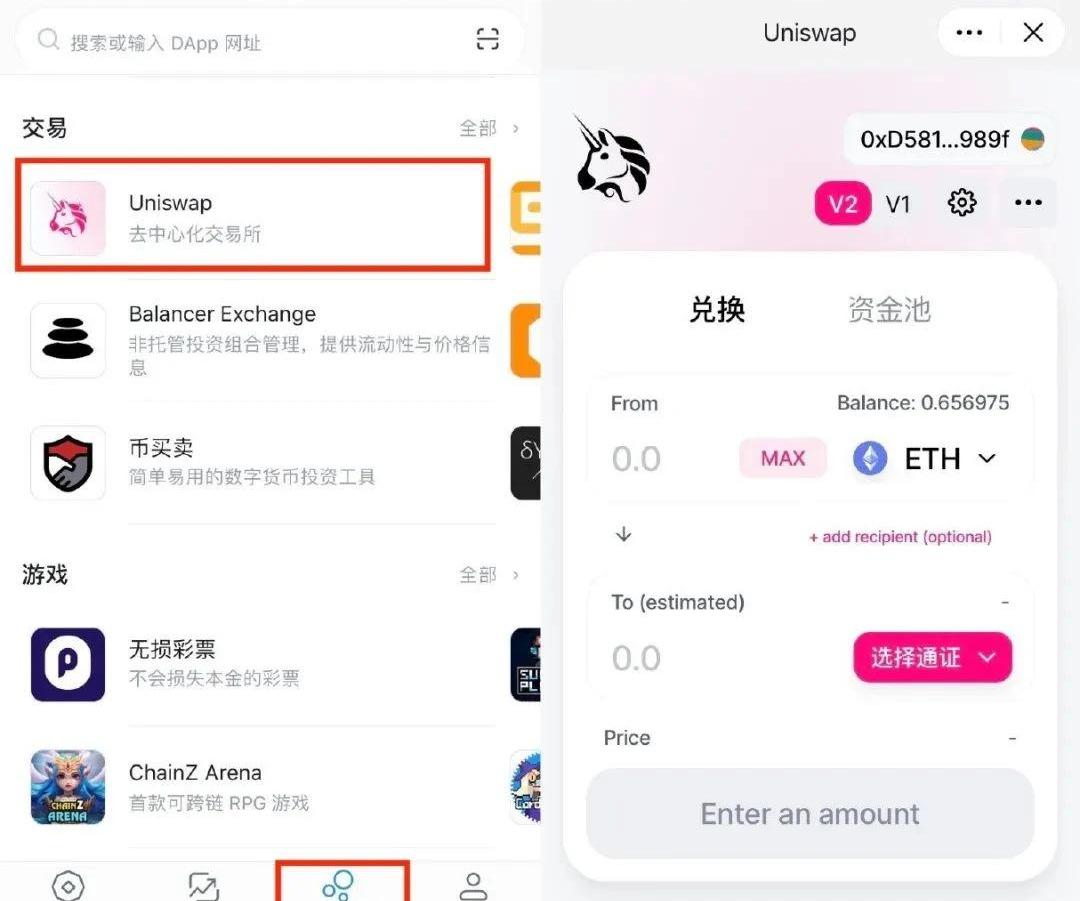

图:Uniswap的自动化做市商算法演示需要注意的是,这个例子中的0.3%手续费最后是给到Uniswap对应的资金池,老矿工小黑支付6ETH时,还需要给以太坊矿工支付矿工费。所以,参与Uniswap流动性挖矿,收益就是Uniswap收取的0.3%的手续费。目前,很多钱包都支持接入Uniswap协议。下面,小编还是以imToken钱包为例,先手把手演示如何用Uniswap购买加密资产,然后再演示如何参与Uniswap的流动性挖矿。1、打开imToken钱包,在底部的「浏览」界面找到「Uniswap」,点击进入。

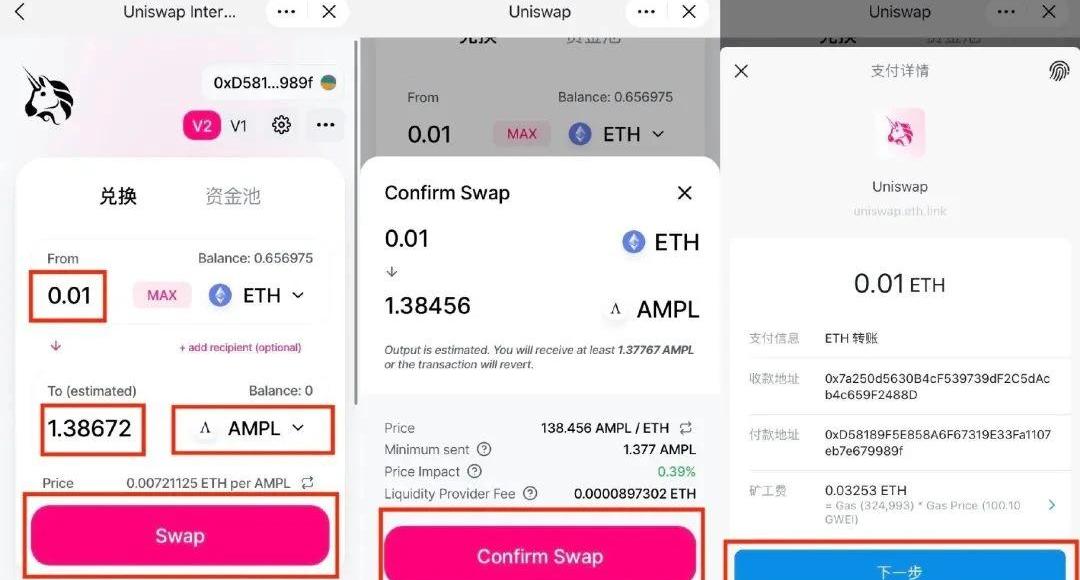

2、下面,小编演示如何用ETH兑换当前非常火爆的算法稳定币AMPL。在「From」一览,小编输入了0.01,代表小编要用0.01ETH兑换。往下一栏,先选择「AMPL」这个币种,然后左边会自动算出0.01ETH可以兑换的AMPL数量。完成后,点击「Swap」,钱包会跳到订单确认页面,确认无误后,点击「ConfirmSwap」,跳出支付确认页面,确认无误后,点击「下一步」,输入钱包密码完成支付。

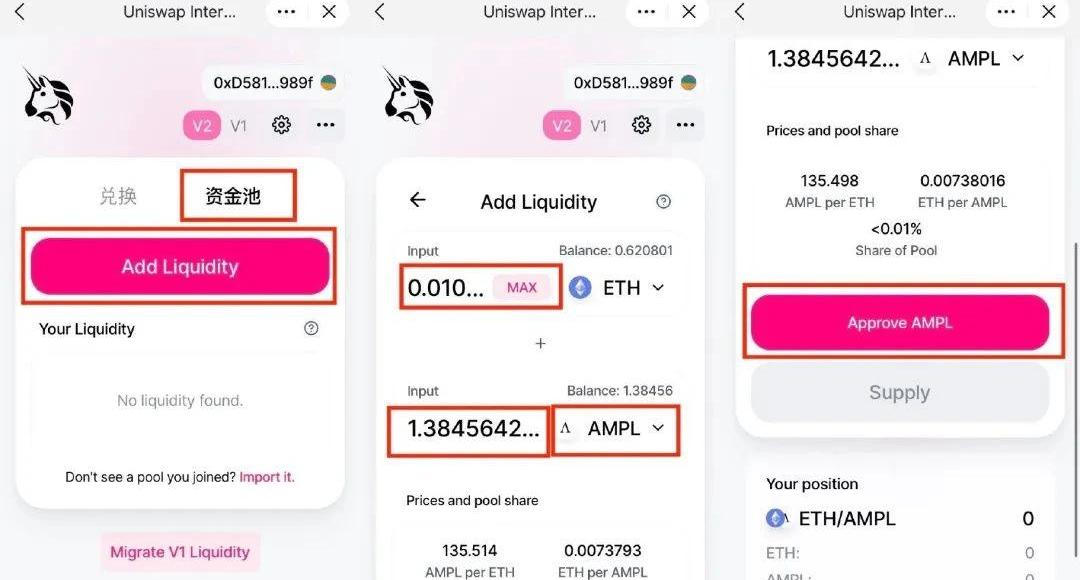

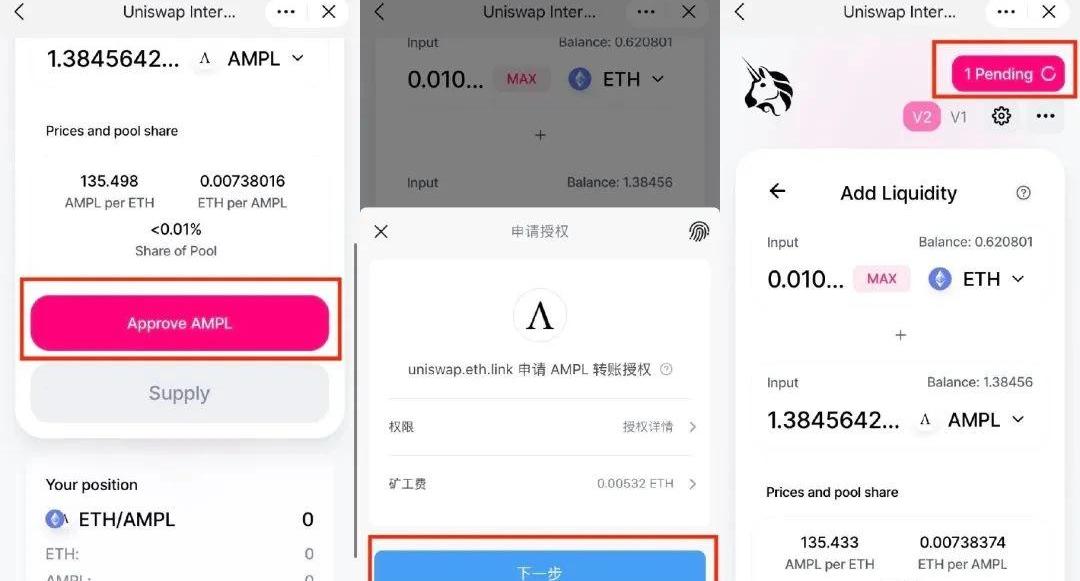

3、完成后,小编的imToken钱包就会收到刚刚兑换的AMPL代币了。下面,以ETH/AMPL为例,演示如何参与Uniswap的流动性挖矿。1、点击Uniswap界面上的「资金池」,点击「AddLiquidity」,下面一栏先选择「AMPL」代币,点击旁边的「MAX」,代表小编要将刚刚兑换的AMPL代币全部放到资金池参与流动性挖矿。点击「MAX」后,左边会自动填上钱包里拥有的AMPL数量,上面「Input」一栏会自动填充需要的ETH数量。然后,点击该页面后半部分的「ApproveAMPL」。

2、点击「ApproveAMPL」后,会跳出授权确认界面,点击「下一步」进行授权,这是页面右上角会出现「Pending」,代表正在排队处理。等「Pending」消失后,就代表完成了授权。

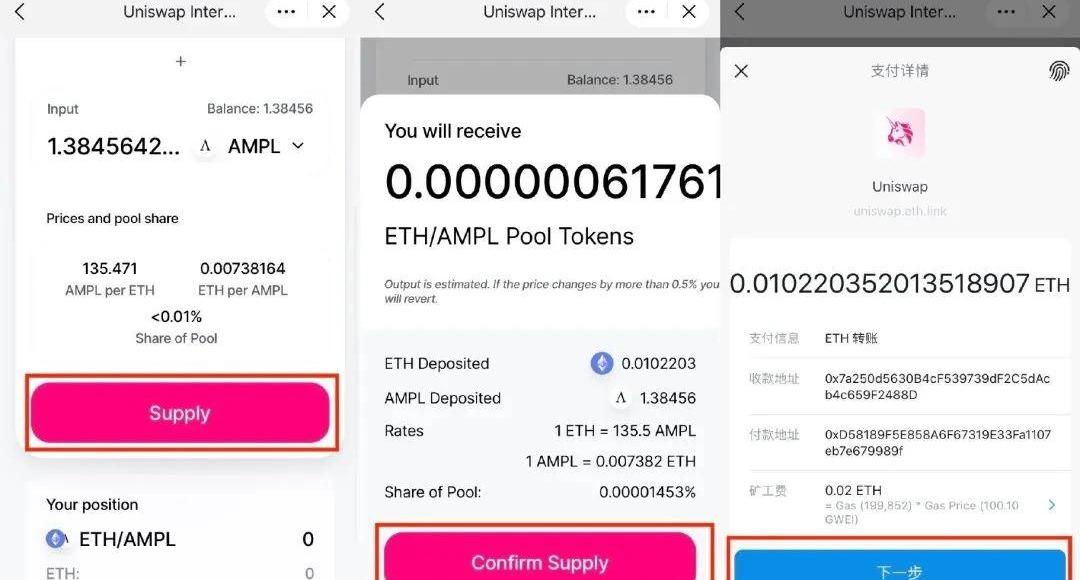

3、完成后,点击「Supply」,跳出订单确认页面,确认无误后,点击「ConfirmSupply」,跳出支付页面,确认无误后,点击「下一步」,输入密码完成支付。

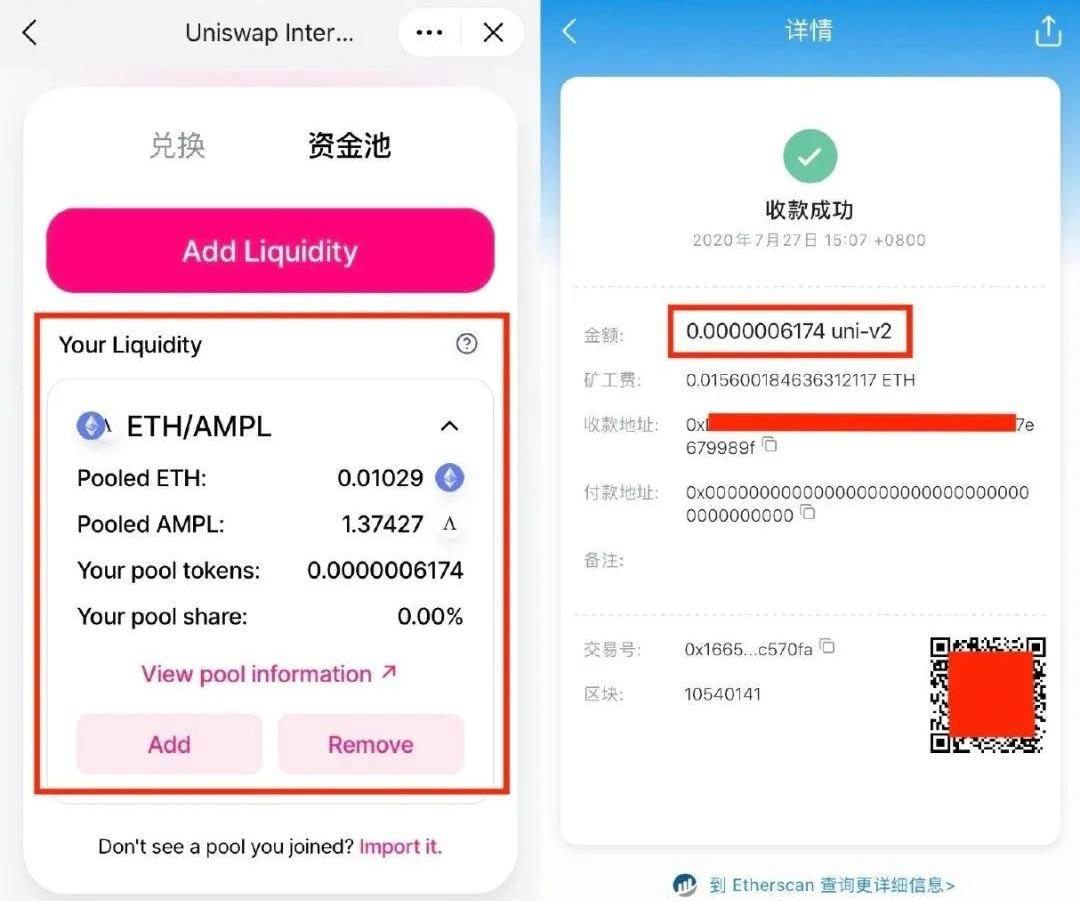

4、完成后,就能在资金池一栏看到自己提供的加密资产了,同时钱包也会收到Uniswap发来的相应份额的流动性资金池代币。

流动性挖矿的风险

虽然最近几个月DeFi的发展非常迅速,某些DeFi项目的代币甚至出现了十倍、百倍的涨幅,但并不意味着每个参与的人都能赚到钱。目前的DeFi其实还远远不够成熟,市场效率偏低,跟传统的中心化金融CeFi之间的差距还很大。在参与DeFi的流动性挖矿前,需要提前知晓以下几点风险:1、智能合约风险每年都有DeFi项目因为智能合约漏洞被黑客攻击发生盗币的事件,今年也不例外:Curve、lendf.me等今年都在黑客面前栽过跟头。随着DeFi的热度越来越高,锁定的加密资产规模越来越大,会激励更多的黑客前来寻找代码漏洞,而绝大部分的DeFi智能合约都没有经过专业的机构进行代码审计,所以发生黑客攻击的风险非常大。2、极端行情下的清算风险加密资产的价格波动剧烈,发生极端行情时,很多去中心化借贷平台上的很多抵押资产,会因为价格暴跌而变得抵押不足,被系统自动清算。如果行情变化太快,清算机制效率不高,还会给投资者造成进一步的损失。此外,在极端行情下,类似Uniswap这种自动化做市商的DeFi产品,也会让投资者产生亏损。做市商,并不是旱涝保收的香饽饽。3、共识破裂的风险DeFi产品yearn.finance的社区提出了一个名为“YIP-8”的增发提案,要对每个矿池的每周增发量进行减半。但该方案因最终参与的投票数量不足而未获得通过,于是,赞成该提案的社区成员直接发起了硬分叉。4、炒作的风险虽然DeFi项目的用户数量一直在增长,但目前的价格和交易量,大部分还是圈内的投资者大肆炒作、套利后推高的,存在着较大的泡沫,每位参与者都需要注意风控。5、以太坊手续费高昂DeFi的火爆直接推高了以太坊区块链的转账手续费。在上面的2个示例中,小编转0.01ETH到Compound,矿工费花了0.02237ETH,为Uniswap提供0.01ETH的流动性时矿工费花了0.03253ETH。高额的转账手续费,对很多散户是不利的,因为他们的资金体量小,手续费占比高,变相地增加了成本。结语

目前的DeFi还处于发展的早期,无论是产品形态还是功能,都不太完善。无论市场如何炒作,二级市场多么繁荣,如果DeFi项目不能切切实实地解决现实生活中的问题,最后都只会是“眼看他起朱楼,眼看他宴宾客,眼看他楼塌了”。

标签:OMPCOMDEFDEFIInternet Computer(Dfinity)XCOM币PINETWORKDEFI币GenesisDefi

△同伴客数据:美国区块链概念关联股票散户持仓和价格数据对比分析美国股市自3月疫情在当地爆发以来魔幻的完成了“V”形反转,不无夸张的说“在纸面上”彻底收复了失地.

7月以来,多种资产接连上涨,比特币本月底首次突破11000美元,走出了近11个月来新高,表现惊艳!投资者们再度沸腾,“BTC年底涨到20000美元”、“下半年行情来临”、“股市赚了.

据媒体报道,现在一个日本的房地产项目正在新加坡采用证券型通证的方式进行融资。这样的融资方式此前在美国就开展过,即基于证券型通证的方式进行融资。但是美国在此方面后来并没有持续的发展.

编者按:本文来自威廉闲谈,作者:陳威廉,Odaily星球日报经授权转载。如果我问一个问题:投资赚钱靠的是什么?估计很多人可能张口就来:认知。其实认知这个词有没用?当然有用.

要点总结TokenInsight作为CoinGecko全球战略合作伙伴,中文独家发布CoinGecko2020Q2数字资产行业季度报告.

编者按:本文来自链闻ChainNews,撰文:DarylLau,Coingecko研究员,编译:詹涓,星球日报经授权发布.