1月4日,去中心化稳定币应用Maker DAO的创始人Rune Christensen有点愤怒,他在社交媒体公开指责当红公链Terra(LUNA)支持的稳定币UST和MIM为「庞氏局」。此言一出,引起加密社区激烈讨论。

一些声音认为,UST和MIM稳定币项目市值威胁到了MakerDAO的DAI在稳定币的龙头地位,才导致Christensen出言不逊。UST作为Terra链上的稳定币,已被市场熟知。而创建不到1年MIM也会对DAI造成威胁?

根据Coingecko数据显示,当前UST市值为103亿美元,MIM市值45亿美元,DAI市值90亿美元。UST市值超越DAI,MIM已然占了DAI的一半市值。

作为借贷协议中产生的稳定币,MIM相较UST还未露锋芒,但Christensen的发言将市场注意力引向了这个创建于2021年5月的稳定币,其创始人是DanieleSestagalli,他因创建多个DeFi协议而被人熟知,在推特上发言积极,大部分内容与DeFi有关。

2021年,Daniele构建了多个DeFi应用,正如他的推特签名「Occupy DeFi」所示,「占领DeFi」的意图通过他的实际行动传达着。这些应用包括DeFi收益管理器Popsicle(ICE),借贷应用AbracadabraMoney(SPELL+MIM),算法稳定币Wonderland(TIME)。

根据数据统计网站DefiLlama显示,目前Abracadabra Money应用锁仓的加密资产总价值(TVL)为61.5亿美元,进入了该网站收录的DeFi应用TVL的前15名,Wonderland财库管理的资金规模为8.5亿美元,Popsicle管理的资金有近2亿美元。最狂热时,三个应用管理的资产规模超百亿美元。

有人将这三个项目称为「Daniele三件套」,涉足了DeFi中借贷、资管、稳定币三个主流场景。本期DeFi蜂窝将梳理Daniele在DeFi领域的代表应用,一窥他如何在DeFi世界攻城略地。

简介

Popsicle Finance(ICE)是Daniele的第一个DeFi项目,最初建立在Fantom和BSC链上,属于跨链收益优化应用,也是常说的机池。目前,它已经多链部署,分别运行在以太坊(ETH)、Fantom(FTM)、币安智能链(BSC)、Polygon(MATIC)和Avalanche(AVAX)等多条区块链网络中,据悉,未来还会支持其它与以太坊虚拟机(EVM)兼容的区块链上。

当前,多链并存现状催生了各种DeFi应用,对于以贡献流动性获得收益的用户来说,资金不仅要在同一链上的不同应用中切换,有时还需要资金跨链。操作繁琐不说,链上手续费的摩擦成本也极高。用户急需一款应用来提升不同链上的流动性奖励收益。

嘉楠科技:矿机盈利将跑赢比特币涨幅:嘉楠科技官方今日发文表示,??近期Very hash平台的《每周矿机市场观察》调研称,对比今年2月份至今4个周以上的数据报告,每一周的结果都是矿机跑赢币价。BTC币价在突破新高的时候,矿机突破幅度则更大,矿机比币价上涨更明显,卖方市场也意味着市场对矿机价格预期更高。文章中写道,比特币挖矿或许已经过了暴富时代,但依然是好的投资资产。海外大机构、大企业纷纷入场,即便行业存在周期性波动,但不可否认比特币挖矿正在迅速走向规模化,时有造富神话。对于矿工来说,获得高度先进的挖矿设备,拥有最高水平的动力和成本效率以及最快的处理速度仍然是确保竞争优势的最关键因素。由于现货短缺,可预估未来期货的市场还会继续增长。2019-2021年,全网平均算力连续两年上涨超过45%(2019年上涨65%),矿机性能提升是算力大幅增长的一部分原因,但更重要原因还是由于比特币挖矿在大众眼里仍是一个赚钱的生意。????[2021/4/6 19:49:17]

Daniele领衔的团队切中了这一痛点,搭建了跨链收益优化应用Popsicle,允许用户随时在任何链上提供流动性,以提高流动性提供者的收益率和资金使用率。它通过分析多条链上的DEX流动池数据,找出收益率最高的流动性奖励池,然后将用户的LP资金自动分配到收益率最高的流动池,为用户攫取最大利润。

提供跨链流动性并不是Popsicle的最终目的,让用户通过该平台访问各个链上的DeFi应用才是其野心所在。无论用户是活跃在以太坊上还是BSC链上,应用才是终端,它希望用户无需再考虑链,而是根据收益直抵应用。

Popsicle官网

运营机制

Popsicle接收流动性提供者的资产后,会自动比较多个链上不同AMM机制的DEX上资金池,为用户选择最优的收益策略,然后将用户的LP资金自动部署到收益最佳的资金池中。

实现自动部署的组建称为Sorbetto,它是一个收益优化器,用户只需将加密资产存入其中;之后这些资产将被分配到各个DEX的流动池中配对,组成 LP;Sorbetto将监控流动池中的收益率,并调整这些头寸,以最大限度地提高收益率和资本效率。

Sorbetto主要由V3 优化器「Sorbetto Fragola」和 多链优化器「Sorbetto Limone」两个产品组成。

V3优化器Sorbetto Fragola ——主要针对Uniswap V3流动性提供者开发的产品,解决了用户需要自己根据收益率策略设置、选择LP价格范围的问题。用户只需选择把LP资金存放在Fragola上,该工具会根据资产历史波动情况,优化LP的价格范围,设置策略,对LP资金收益率进行调仓,简化了用户调仓的动作,节省GAS费的同时,获得最优收益率。

BTC出现近4005枚大额转账:金色财经报道,Whale Alert数据显示,北京时间3月8日03:08,4,004.5774枚BTC从多个未知钱包地址转入3Fmi7f开头未知钱包地址,价值约2.03亿美元。交易哈希为:dd023beb27d3cbeb8fcd118d666457abf20d154a50f7c6d691d70df06e435247。[2021/3/8 18:23:12]

此外,用户在Fragola存入LP资产后,会收到一个PLP凭证,该凭证就是用户在Popsicle应用的仓位情况。

?

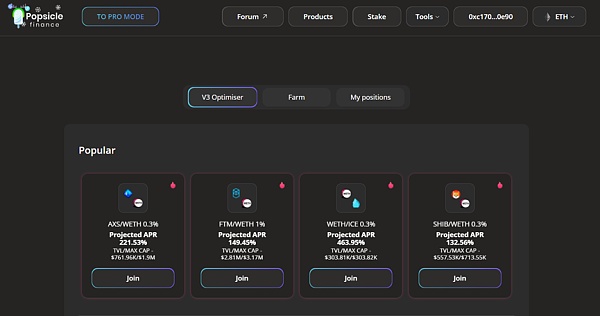

PopsicleV3收益器优化后资产收益情况

多链优化器Sorbetto Limone ——它基本上是一个流动性聚合器,可以自动最大化流动性提供者赚取的交易费用,用户只需在该工具中存入加密资产,无需手动检查DEX流动性池的交易费率和奖励情况,Limone会自动计算并设置策略,为流动性提供者获得交易收益。

ICE是Popsicle应用的治理通证,总供应量为6700万,主要用于社区提案的投票。目前,用户可以质押ICE,换为nICE,因为收益优化器Sorbetto会将一部分产品利润分配给nICE的持有人。

未来,Popsicle还会上线借贷产品Gelateria,它将支持流动性提供者的LP Token或PLP Token作为抵押品,借入其它资产来赚取其他收益。如此一来,Popsicle通过优化DEX流动池中的LP资金,衍生出了集「资产收益管理」、「借贷」为一体的DeFi应用。

Abracadabra Money(SPELL)是一个为生息资产而创建的多链借贷应用。最初建立在以太坊上,目前已多链部署,在BSC、Arbitum、Avalanche、Fantom等多条链上运转。

?Abracadabra Money官网

「生息资产」简单理解,就是那些在DeFi应用中能带来利息收益的资产,通常由应用原生资产的锁仓而来,你可以把它理解为原生资产因锁仓而获得的存款凭证或收据,也有人将它称为「生息债券」的Token化,比如:

nICE——它是用户在Popsicle应用上锁仓ICE而来,持有nICE的用户可以获得Popsicle平台利润分成;

xSUSHI——它是用户在SushiSwap中锁仓SUSHI而来,持有xSUSHI的用户可以获得SushiSwap交易费用的定期分红;

yvVault资产——它是yvYFI、yvUSDC、yvUSDT、yvWETH等生息资产的统称,分别是机池应用Yearn V2中YFI、USDC、USDT、WETH等资金池的锁仓凭证,持有yvVault可以获得Yearn V2上对应资金池的收益。

在Abracadabra Money(以下简称Abracadabra)上线以前,生息资产的持有用户只能定期获得锁仓收入分红,或行使投票治理权益。但由于生息资产不支持市面流通或交易,这些锁仓凭证只能躺在用户的钱包里,无法被高效利用。

Abracadabra 应用以「释放这些放生息资产流动性」为目标,帮助生息资产持有用户提高资产的利用率。

用户可以把生息资产存入Abracadabra应用中,然后用生息资产作抵押,铸造稳定币MIM(Magic Internet Money)。MIM是一种与美元价值挂钩的稳定币,与USDT、DAI 、USDC这类稳定币一样,可以在一些DeFi应用中相互兑换。

获得多少MIM取决两个方面,一是所抵押的生息资产价值,二是分配给该生息资产的最大配额。

举个简单的例子,小明有价值10000 USDT的生息资产yvYFI,他现在急需1000 USDT,但他认为YFI价格未来会上涨,不想破坏yvYFI在Yearn上的生息收益。这时,他可以把yvYFI抵押到Abracadabra应用上,铸造出1000 MIM,然后再将这1000 MIM去稳定币兑换协议Curve上换成1000 USDT。等他资金周转开来,可以把1000 MIM债务赎回,取回原数量的yvYFI。假如他不归还,Abracadabra应用会从他的账户中扣除等值的yvYFI。

通过允许用户抵押生息资产借出稳定币MIM的方式,Abracadabra扩充了它们的使用场景,也就释放了生息资产流动性。

Abracadabra发行了应用通证SPELL,该通证的最大供应量为2100亿,用户可将其质押在Abracadabra 中,以获得sSPELL。持有sSPELL的用户可以投票决定哪个生息资产可以上线应用,还可以投票决策该应用的借贷利率、清算规则等。当然,和很多生息资产一样,持有sSPELL也可以获得Abracadabra应用的收入分红。

Abracadabra释放的资产流动性,很可能是Daniele众多DeFi项目的TVL来源。

Wonderland(TIME)是 Avalanche(雪崩协议)上的第一个去中心化储备货币应用,旨在通过特定算法创建一种由一揽子加密资产支持的自由浮动储备货币TIME。

Wonderland其实是另一个算法稳定币OlympusDAO(OHM)的分叉项目,也是Daniele和他的匿名团队的系列项目。

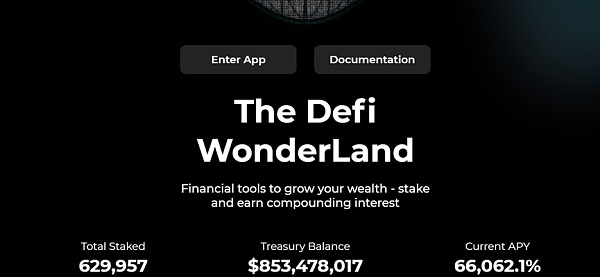

Wonderland官网

由于加密市场上BTC和ETH资产波动性较大,与美元挂钩的稳定币USDT成为加密市场的重要组成部分。尽管用户已习惯使用稳定币交易,但是由于美元由美联储控制,美元贬值也意味着与其挂钩的稳定币贬值,这意味着加密用户的购买力在降低。

Wonderland试图创建一种非挂钩美元的算法稳定币TIME,使其成为一种由其他去中心化资产支持的算法储备货币,无论市场如何波动,这个算法稳定币都能保持其购买力,如同黄金一样,通过供需关系来调节其价格波动。

Wonderland中的TIME价格没有锚定任何资产,每个TIME都由 Wonderland 金库中的一篮子加密资产支持,包括单一Token和LP Token对。

其中,单一Token资产包括MIM、wAVAX(雪崩协议原生通证AVAX封装资产);LP Token对资产包括TIME-MIM、TIME-AVAX等。

Wonderland规则规定,每个TIME由1 MIM支持,而非与之挂钩。这时,Wonderland 金库就需要储备MIM来支持TIME, 将TIME价格控制在1 MIM。当TIME价格低于1MIM时,Wonderland将回购并销毁TIME,以此减少TIME的供应,使其市场价格重回1MIM;当TIME价格大于1MIM时,Wonderland将以折价出售TIME,增加TIME的循环供应,使其价格回落至1 MIM。

你可能认为,TIME内在价值就是 1 MIM,即1美元左右,其二级市场价格也应该在1美元附近震荡。但事实上,Wonderland的算法规定,TIME的实际价格由市场供求关系决定,自由浮动,目前1 TIME的价格为2798美元。

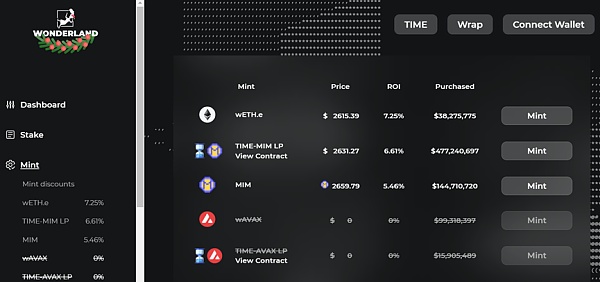

目前,铸造TIME的方式有两种,一种是用MIM单一Token铸造,二是用LP资产铸造。也就是说,用户可以用MIM或者LP资产以折扣价的方式,从Wonderland应用中获取TIME。

铸造(Mint)TIME

此外,用户可以通过锁仓TIME,获得凭证MEMO,该凭证会根据当前的收益率自动复利;用户也可以通过DEX将MEMO封装为wMEMO这样一个生息资产,其可以在Abracadabra上作为抵押品使用。

用户通过Wonderland获利的方式有两种,其一是质押 TIME ,通过自动复利来赚取更多的 TIME;其二是「铸币」,即提供 LP资产(TIME-AVAX、TIME-MIMLP)或单一资产MIM、wAVAX,以折扣价铸造TIME,赚取市场差价。

需提醒的是, Wonderland代码未经审计,TIME的价格存在波动,用户需注意资金安全。

区块链、元宇宙和NFT技术将在本周拉斯维加斯的国际消费类电子产品展览会(CES)上引起轰动。 CES是一年一度的盛会,主要展示乐金(LG)、三星、亚马逊、英伟达、索尼等巨头的最新科技成果和主题演讲。 今年的展会于1月5日至1月7日举行,将有2200多家参展商,除常年参展的电子设备制造商和电视制造商外,加密货币和NFT公司也将参展。

DeFi —— 去中心化金融,不同于过去中心化的传统金融需要许多中介机构如银行、证券交易所的参与,DeFi 利用了区块链的技术,逐渐发展出有别于传统金融的金融商品,疯狂受到追捧。根据 DeFi Pulse 的数据,DeFi 锁仓量已飙升了 200% 以上,从 2021 年 1 月份的 $320 亿到 12 月份的 $980 亿。

套娃无处不在。争夺Curve治理权的“Curve战争”正逐渐演化成争夺Convex治理权的“Convex战争”。 “Curve战争”简而言之,作为稳定币AMM的Curve用CRV奖励其流动性提供者,CRV可以 :1、出售以实现收益;或者2、质押到veCRV(投票托管CRV),其中每周投票决定如何在Curve资金池中分配奖励。

拍断大腿 2021,再接再厉 2022。 2021 即将结束,2022 即刻开启。 在 2021 年,Crypto 行业一如既往得周期剧烈、行情跌宕,多个热点涌现、各类板块轮动。每个坚持信念、执行认知的人都有所收获,也为自己和行业的一年写下注脚。

每个 Web3 项目都离不开代币分配。作为生态系统的核心,代币是权益的新形式。代币通常具有治理权,并允许社区成员作为共享资金库的共同所有者成为产品、服务或协议的关键决策者。 自 2013 年以来,区块链项目创始人们就在考虑将代币分配给谁,如何将利益最大化,以及为不同角色的持有者提供怎样的“增值”空间。

这一系列法案将帮助萨尔瓦多政府为10亿美元的比特币债券(即所谓的“火山债券”)发行建立法律和金融框架。 萨尔瓦多政府在总统Nayib Bukele的领导下,已经推进了发行比特币(BTC)债券的计划,准备了20项法案,旨在为其提供一个法律框架。