编者按:本文来自巴比特资讯,作者:AshwathBalakrishnan,译者:Kyle,星球日报经授权发布。两种估值方法表明,DeFi将会继续火爆,而且现在也没有被高估。与MakerDAO相比,诸如Aave和Synthetix之类的创新协议有着更高的需求,与其潜在的增长潜力相称。重要要点:关于DeFi代币估值的辩论使加密货币投资者产生分歧。一个指标表明LEND交易溢价是因为市场承认Aave的产品创新。按照相同的创新标准,SNX价值目前也被低估了。DeFi是一个巨大的泡沫还是受到了合理估值?两种评估方法可以帮助提供一些答案,说明为什么Aave和Synthetix之类的协议相对于MakerDAO而言溢价价值。代币估值是一门艺术,而不是一门科学

昨日以太坊销毁量达1.3万ETH:据欧科云链链上大师数据显示,当前以太坊销毁量为137.05万ETH,24小时Base Fee均值135Gwei;受市场波动影响,以太坊的交易手续费有所上升,昨日以太坊销毁量达13023.62ETH,环比上升27.85%,为12月5日以来新高。[2022/1/6 8:28:28]

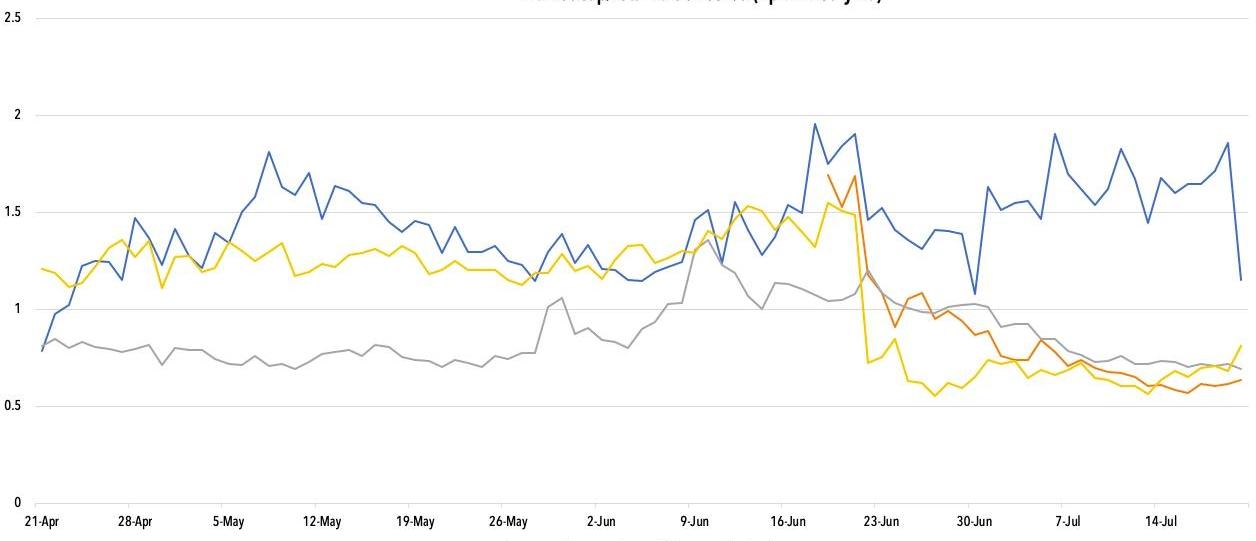

投资者和分析师在如何评估DeFi项目方面存在冲突。但是,这并没有阻止他们在相对的基础上运算数字。如今两种评估方法脱颖而出:1、通过资产负债表和锁定的总价值;2、通过创新和上涨潜力。两种评估方法都可以应用于所有DeFi代币。鉴于最近DeFi的资本化热潮,对于DeFi当前是被低估还是被高估,存在各种不同的观点。一些投资者认为,明智之举是在势头持续之时驾驭它。分析服务商TheTie的约书亚·弗兰克表示,DeFi在新闻媒体中的引用率创下历史新高,在6月份成为与加密货币有关的第五大话题。但是,投资者要警惕将自己的资金投入到那些在短短几个月内就已经上升了数百个百分点的资产。本文从基本的角度看待Aave,Compound,Maker和Synthetix,并通过滚动的市值/总价值锁定率对它们进行相互评估。需要注意的是,不同协议之间的总值锁定算法并不一致。Compound的TVL是指自由抵押品的函数,而Synthetix的TVL是协议中所抵押的SNX的总价值。尽管如此,这个指标仍旧提供了市场如何评估代币的广泛概述。评估排名前四的DeFi代币

以太坊2.0质押流动性解决方案Lido将向Curve stETH流动性提供者分配0.5% LDO:1月13日,以太坊2.0质押流动性解决方案Lido发推表示,已经通过一项提案,将在未来30天内向Curve Finance 的stETH流动性提供者分配0.5%(500万)的LDO。[2021/1/13 16:05:59]

从创新的角度来看,Aave和Synthetix肯定领先于MakerDAO和Compound。但是,就协议资产负债表上的资产绝对规模而言,Maker和Compound就脱颖而出。但是,哪一方面对市场来说更有价值:资产负债表规模,还是创新?仅查看市值是不够的,因为资产负债表更大可以合理地表明一个更高的绝对估值。将市值除以TVL则有助于对此进行调整,因为这可以显示代币的市值如何随其协议中锁定的价值一起移动。

Tether在波场网络增发5000万枚USDT:据DAppTotal.com稳定币专题页面数据显示:03月17日00时25分,USDT发行方Tether在波场网络增发1笔价值50,000,000美元的TRC20 USDT,块高度为:18037999,交易哈希值为:5f559790565979c75a8f02d38d5546782693b9a2856ad143a1b358163b1b66f3。截至目前,Tether在波场网络上的TRC20 USDT总发行量已达709,395,020枚。[2020/3/17]

动态 | 过去一小时推特讨论量:ETH排名第二 BNB进入前十:据CoinTrendz.com数据显示,过去一小时推特讨论量排行中,BTC凭借113的讨论量排名第一,ETH以49排名第二位,XRP以35排名第三位。讨论量排名四至十位的分别为:LTC(23)、BCH(19)、TRX(15)、NEW(13)、XLM(12)、BAT(12)、BNB(11)。[2019/5/7]

原始数据源:DeFiPulse,CoinMarketCap自从Compound推出以来,Maker和Compound的比例都在下降。Maker和Compound的TVL在此期间有所增长。由于代币表现不佳而导致比率下降。在六月份达到400美元的峰值之后,COMP出现了强劲的下降趋势,在过去两个星期的大部分时间里,价格稳定在150美元至180美元之间。该比率有利于Aave,Aave最近推出了新功能并具有强劲的代币表现。Aave,Compound和Maker都属于DeFi的借贷赛道,但Aave和Compound更属于同一狭窄类别——DeFi货币市场。但是,对于Aave,除了进行流动性挖矿之外,Aave上能够使用的抵押品种类更多。闪电贷,信贷委托以及对包括Uniswap流动性提供商部分在内的多种资产进行贷款的能力证明了LEND的溢价是合理的。自6月中旬以来,Synthetix的市值占比一直在下降。大约在这个时候,Synthetix的TVL开始迅速增长,这表明锁定在Synthetix上的资本的增长速度远远超过其市值。有两种方法可以解释这种现象。SNX被低估了,或者市场认为SNX并未在协议的增长中占据太大的上升空间。鉴于Aave和Synthetix在过去两个月中的大部分时间都以相对于Maker的溢价交易,因此显然市场对它们的创新和功能给予了溢价。Synthetix最近宣布了首款基于该协议的产品,其期货,限价单和保证金交易服务将于2020年投入使用。因此,以与COMP和MKR相似的比率进行的SNX交易表明,在创新方面,它被低估了。尽管DeFi蓬勃发展,但仍旧处于早期。根据eToro的最新季度报告,Compound是本季度最热门的去中心化金融协议,但仍然拥有不到7,000个属于COMP持有人的地址。总体而言,即使不按保守估计,分析师也认为整个去中心化金融领域的每月活跃用户也不到25,000。但是,不同的估值方法会预测不同的代币价格,如果去中心化金融可以成为主流,则存在上行空间。市值/TVL比率显示出一个清晰的景象——投资者愿意为不断推出新功能的代币支付更高的价格。

标签:DEFIDEFCOMPCOMFarm DefiMy DeFi PetCompound Basic Attention TokenCommercium

编者按:本文来自巴比特资讯,作者:洒脱喜,星球日报经授权发布。这个周末,BTC和ETH,依旧处于无聊的低波动状态,很多人开始乏了,但DeFi领域上演的一幕幕让人惊愕的戏剧,确实可以让人分泌出很多.

编者按:本文来自碳链价值,作者:Noni,翻译:白夜,Odaily星球日报经授权转载。2020年6月24日,反金融行动特别工作组轮值主席、前央行条法司司长刘向民主持召开第三次也是最后一次全体.

编者按:本文来自小吒闲谈,Odaily星球日报经授权转载。DeFi成为了2020年下半年的热点,有热点就不缺模仿者,特别是DeFi协议还开源的,模仿者真不少,基本上每条公链都要进军DeFi市场.

编者按:本文来自万向区块链,Odaily星球日报经授权转载。7月31日,万向区块链董事长兼总经理肖风博士受邀出席由工信部所属中国电子技术标准化研究院主办,万向区块链协办的“区块链技术和应用峰会暨.

前天美国通知关闭中国驻休斯敦总领馆,今天中国就开始反击关闭了美国驻成都总领馆,国际形势逐渐呈现紧张态势.

文/王巧编辑/独秀锌链接作为首个提出产业区块链的机构媒体,一直积极推动产业区块链落地。通过深度报道直戳行业痛点,通过分享会聆听行业声音,通过周报呈现行业大观,通过评论展现独特产业观察视角.