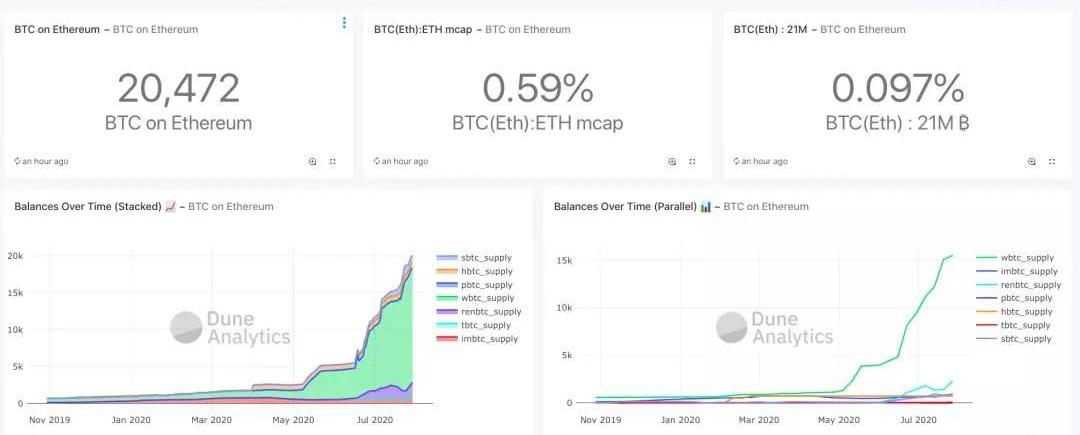

文|黎哲翁编辑|毕彤彤出品|PANews长期以来,作为加密世界双雄的比特币和以太坊在货币属性上有所分别,前者通常被视作基础性货币,「数字黄金」、「加密世界的锚」是其叙事的立足点,而以太坊的货币属性更偏向于应用型,从业者一般更注重在更高层的「货币应用」上施展拳脚,例如超额质押ETH以「衍生货币」。如今气势如虹的DeFi俨然打破了这种微妙的分工,甚至让以太坊的货币角色有了几分喧宾夺主的味道:ERC-20格式的比特币即「锚定BTC」在过去数月中极速扩张,尤其是在刚刚结束的7月份里,锚定BTC发行量更是爆炸式增加70%左右。据DuneAnalytics数据,截至北京时间8月5日,以太坊生态中的锚定BTC发行总量已经达到20,472枚,该数值已接近比特币总量的1%,占ETH总市值的0.59%。

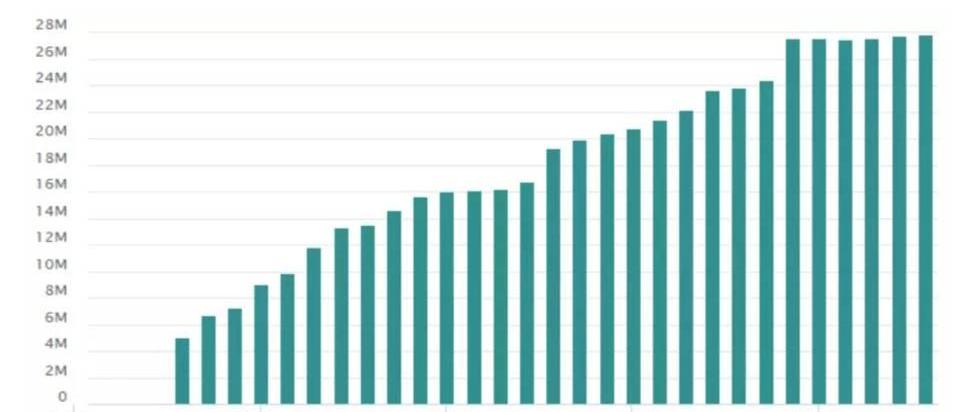

以太坊生态中的锚定BTC总量|来源:DuneAnalytics@eliasimos

Coinbase允许用户通过DAI赚取DeFi收益:金色财经报道,Coinbase周四宣布,70多个国家/地区的合格客户现在可以通过DeFi获得收益,而无需任何费用、锁定或设置麻烦。初步支持与美元挂钩稳定币DAI,客户的DAI资产将存放在DeFi协议CompoundFinance中,提供的年化收益率根据Compound的费率而变化,并会自动更新以反映市场波动。Compound费率是可变的,例如10月份DAI的APY在2.83%和5.39%之间波动。公告指出,这些更高利率既反映了获得全球流动性独特途径,也反映了DeFi可能带来的风险增加。尽管Coinbase会定期监控这些协议,但我们无法保证不会出现潜在损失。Coinbase表示,该服务目前不适用于美国用户,未来将开放更多代币和DeFi协议的支持。[2021/12/10 7:29:11]

社区流传的Meme:原生BTC与以太坊上锚定BTC对比|来源:网络PANews试图进一步从其内部洞察锚定BTC的剧变格局、态势,探寻它背后的逻辑与实际用例,并进一步分析它的瓶颈与利弊。锚定BTC内部洞察:wBTC各项指标一骑绝尘,renBTC地址数、大额转账增势惊人

DeFi项目Benqi Finance募资600万美元:DeFi项目Benqi Finance战略融资600万美元,投资方有Arrington XRP Capital、Dragonfly Capital、Ascensive Assets、Mechanism Capital等。(beincrypto)[2021/4/15 20:23:01]

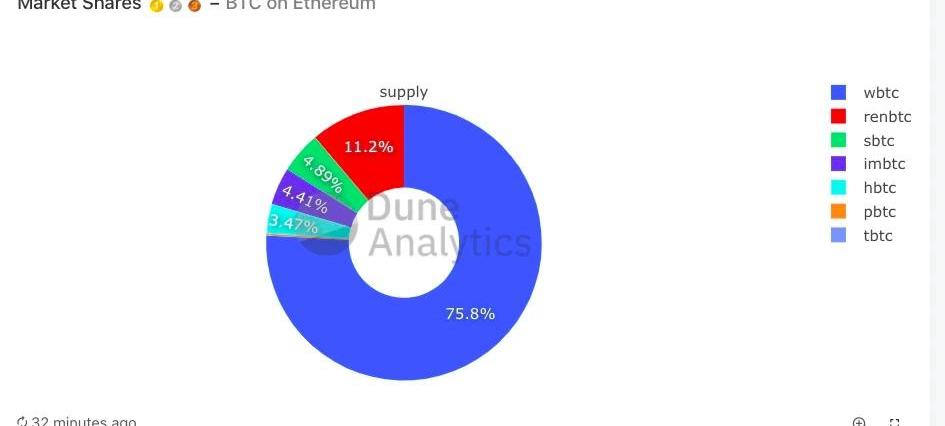

锚定BTC内部的发行份额分布图|来源:DuneAnalytics@eliasimos从锚定BTC内部来看,截至8月5日,wBTC以75.8%的发行份额占据绝对多数,RENProtocol推出的RenBTC与衍生品聚合协议Syntheticx推出的sBTC分别以11.2%与4.89%的发行份额占据二、三名。三者相加超过90%的发行份额足以作证它们举足轻重的地位。从链上指标来看,这三个锚定BTC在地址总数、活跃地址比率及大额转账等方面依然领跑锚定BTC部门。从总地址数来看,7月1日-7月31日期间,三个锚定BTC都呈现持续上涨态势,renBTC增幅最为惊人,30日内总地址数峰值为319个,增幅约为111%;wBTC30日内总地址数峰值为3800个,30日内增幅约17%。从活跃地址比率指标看,7月1日-7月30日期间,三个锚定BTC活跃地址比率平均值均高于5%,表现好于同期ETH活跃地址比率平均值,与同期USDt-erc20的水平相当;其中,renBTC表现卓越,同期活跃地址比率平均值高达42.78%。这一指标的比较,一定程度上反映了锚定BTC是以太坊生态重要的活性剂,诸如renBTC这样的锚定BTC更是在部分场景有着不输USDt-erc20的活跃度。从大额转账和转账两者的数量、额度指标看,wBTC和renBTC承载了规模可观的价值转移:前者30日内大额转账峰值高达2万枚BTC,7日内平均转账额接近5000万美元;后者30日内大额转账峰值接近1300枚BTC,7日内平均转账额约合1150万美元。与同期USDt-erc20的相同指标比较,wBTC单笔大额转账价值已经接近前者的10%,7日平均转账额约合前者的2.5%。爆炸增长双引擎:头部借贷项目开放质押+流动性挖矿狂潮裹挟

以太坊基金会研究员:“DeFi”是合法的加密货币战场:以太坊基金会研究员Vlad Zamfir今日发推称,“DeFi”是一个合法的加密货币战场。很明显,你可以使用加密系统进行“DeFi”。[2020/12/10 14:47:30]

无论在外部的发行总量、用例丰富度,还是在内部诸如地址总数、活跃地址比率、转账价值等链上指标方面,锚定BTC无疑都取得了夺目且扎实的增长,这背后的奥秘何在呢?PANews分析后认为主要有两个关键时间点。今年5月份,彼时的DeFi龙头MakerDAO通过社区提案,将wBTC新增为生成DAI的质押物,BTC敞口的开放无疑极大推高了DAI的想象力天花板,在该决议确认3天多后,wBTC每日活跃地址数径直翻番,达到321个,据区块链数据平台Nansen,截至北京时间8月1日,超过7000枚质押在MakerDAO中;

截至北京时间8月1日,近半数wBTC质押在Maker中|来源:nansen.ai在Maker为wBTC敞开大门不久后,重要中心化借贷平台NEXO前后两次将共2500枚BTC替换为wBTC,并通过Maker协议进行了质押,更是进一步提升了wBTC的活性,使得5月份wBTC单一项目地址总数增加约500个,增幅近25%。

数据:DeFi协议总锁仓量首次突破100亿美元:据DeBank数据显示,DeFi协议总锁仓量首次突破100亿美元,现为104亿美元。其中前三位分别是Aave(16亿美元)、Maker(14亿美元)、Curve(11亿美元)。Uniswap目前总锁仓金额也突破了10亿美元,成为继Aave,Maker,Curve之后第4个达到10亿美元锁仓的DeFi项目。

注:DeBank共统计了46个项目样本,总锁仓量(TVL)系通过计算所有锁定在该项目智能合约中的ETH及各类ERC-20代币的总价值(美元)之和而得到。[2020/8/31]

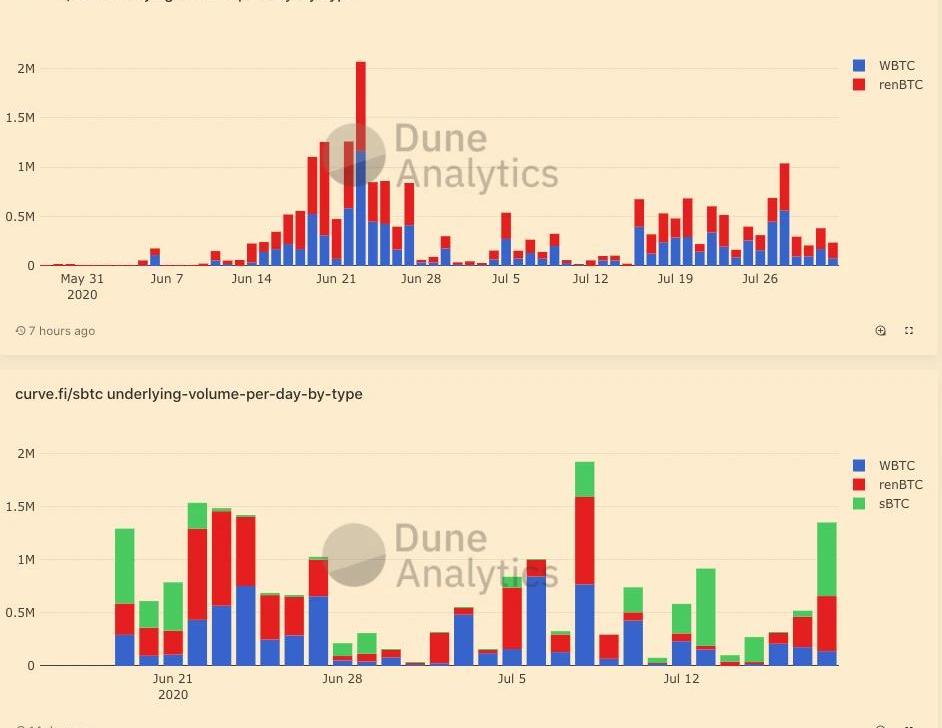

Curve流动性激励池中,wBTC、renBTC、sBTC分项增长情况|来源:DuneAnalytics如果说借贷项目与平台敞开怀抱只促成了wBTC的飞升,那么肇始于Compound,发扬光大于Curve、Synthetix、REN合作的「流动性挖矿」狂潮则推高了几乎整个锚定BTC部门。

动态 | 微众银行开源分布式金融级消息总线DeFiBus:微众银行已宣布开源其支撑内部分布式架构基础分布式消息总线DeFiBus,这套以客户为单位的分布式 DCN 架构能够服务于亿级客户业务需求,可方便快速进行横向和纵向扩容。目前,微众银行还发布开源地址,旨在吸引更多开发人员参与开发。开源地址见原文链接。[2019/11/12]

Curve与其他两方联合激励流动性挖矿池子中存款增长情况|来源:CurveFinance据Intotheblock链上数据显示,6月18日,合成资产平台Synthetix宣布与Curve和Ren联合推出了一个新的流动性激励池,为基于以太坊的比特币锚定币提供流动性激励后,wBTC、renBTC、sBTC的链上指标增长显著,转账笔数、转账金额、活跃地址数等指标3-5日内增幅最高接近10倍,并在6、7月份中基本持续高于该流动性激励池推出之前。上述流动性激励池推出后一个月内,吸收了超过2500万美元的存款,且仍然在持续增长。据CurveFinance数据,截至北京时间8月1日,该流动性激励池子中的流动性总额已经接近3500万美元。流动性激励挖矿狂潮下,锚定BTC的项目方享受着巧妙冷启动带来的用户增长、数据攀升,而对于用户来说,这种热潮则是赚取利润的绝佳时机。囿于DeFi操作的沟壑,个人用户参与体验和使用DeFi一直是个难题,PANews结合经验与社区分享,整理了“部分”利用锚定BTC进行yieldfarming的路径,读者朋友可自行取用作为参考。

另据媒体此前报道,锚定BTC还可被用于在CeFi和DeFi借贷之间套利,相较质押BTC贷款USDT的利率可以下降25%甚至50%,此外,用户还可将锚定BTC用于在Uniswap、Kyber等DEx上开比特币交易对的杠杆。相信随着市场愈臻成熟,锚定BTC的用例会与日俱增,欢迎读者朋友们探索,与我们交流。锚定BTC增长瓶颈明显,长期走势几何仍待检视

锚定BTC的增长态势无疑令人鼓舞,但它的未来成长天花板同样是肉眼可见,且在短期内或难以得到解决:可扩容性不足。锚定BTC的发展难以脱离DeFi这个语境。据加密货币数据平台Messari近期的研报,DeFi部门市值不过仅占加密货币整体市值的1.5%,而锚定BTC部门在DeFi中的占比约为0.5%。在此前提下,锚定BTC中的各币种还囿于其发行机制,进一步阻碍了规模的扩大。以renBTC为例,据区块链研习社分析,要求节点质押的REN的价值是抵押BTC价值的3倍,这直接限制了renBTC的数量。以REN约1.5亿美元市值计算,即使全部的REN都用来锚定抵押物,也只能发行5000万美元的锚定比特币,在比特币单枚一万美元的情况下,只能发行5000枚renBTC。锚定BTC从生成到转账再到进行yieldfarming,这个过程仍然较为复杂,潜藏不少风险,拦截了诸多用户。以Curve,Synthetix以及REN联合推出的锚定BTC激励池子为例,用户如果想要使用Balancer、Curve等平台赚取利润,需要至少熟稔如何进行不同锚定BTC的转换、Balancer/Curve等平台流动性注入等操作,期间涉及多个协议与软件,如果发生操作失误、资产脱锚、单个协议漏洞传染至组合协议等意外、事故,用户都有可能大幅损失资产。巨鲸把持,锚定BTC过早集中化。相较BTC发展初期的分布式状态,wBTC、renBTC、sBTC、imBTC等锚定BTC都存在着大户把持的问题,前三者平均巨鲸持有率竟然约为92%,这显然是相关代币被分发到更广阔场景的掣肘。锚定BTC在前进的路上还富含争议,一种观点认为,这种现象会造成BTC自身链上交易减少,矿工回报降低,进而削弱网络安全性,这种看法不无道理,锚定BTC快速膨胀同期闪电网络、Liquid等比特币二层网络龟速的进展便是一种侧面印证。当然,也有一些社区成员认为锚定BTC对比特币与以太坊是双赢的事情。前者的分布范围、实际效用及价值存储地位都以与之俱增,而以太坊的网络经济活动、流动性与分布范围同样也将得到提升。从链上指标来看,过去7天,几个主要锚定BTC的活跃地址数、转账额度、「大额转账额度」等数据增长均显露疲态,甚至已经呈现下滑趋势,这个在过去数月中闪电式奔袭的资产品类,还能够在流动性激励挖矿热度渐退之际行稳致远吗?

标签:ENB比特币CURDEFLP renBTC Curve比特币中国禁止后怎么提现LP-paxCurveGenesisDefi

比特币在昨天晚上突破了12000美元,IV却没能继续上涨。从多种数据来看,目前比特币没能有效地脱离12000美元,未来可能还会在这个价格附近震荡,市场在这个位置已经积蓄了太久的力量.

编者按:本文来自蓝狐笔记,Odaily星球日报经授权转载。蓝狐笔记之前介绍过多次Balancer,可以参考之前的文章《Balancer:通用化的Uniswap》《Balancer:格局改变者?》.

关键要点比特币的闪电暴跌可能是鲸鱼交易者卖空或高杠杆率放大了市场波动;猜测围绕着两者的共同作用而展开--鲸鱼交易者的抛售加上算法交易的失控.

头条 Compound或因以太坊费用过高考虑在其他公链开发项目区块链数据索引项目TheGraph开发者DavidKajpust在推特表示,由于以太坊的费用太高.

编者按:本文来自以太坊爱好者,作者:CalvinLiu,翻译:阿剑,Odaily星球日报经授权转载。上周,我向我老爸演示了如何使用Compound.

上期回顾受黄金大幅上涨,地缘紧张等因素带动比特币等主流数字货币大涨。成交额的持续增长,以及各利好消息的加持,BTC已经突破压力位,已打开上涨空间.