文|秦晓峰编辑|郝方舟出品|Odaily星球日报

问:一个投资项目的预期年化收益达到1000%,靠谱吗?“子”、“”,是两个月前绝大多数币圈人的第一反应。毕竟1CO时代一去不返,投资者已被市场充分教育。老韭菜最常挂在嘴边的一句话就是「巴菲特年化收益也才20%」。但在这波DeFi流动性挖矿热潮中,四位数的年化收益率随处可见。Compound、YFI、YFII以及YAM等一个个项目,引发集体性狂欢,更让不少踏空的老韭菜追悔莫及。顿悟之后,老韭菜们开始携巨资下场,争当「农民」,挖完「玉米」挖「红薯」。尽管深知不可持续,但势要分一杯羹,薅一波羊毛。结局却不如预期。没有抢到头矿、后入场的农民「惊喜地」发现,收益甚至不能抵消Gas成本,更难逃层出不穷的代码漏洞、项目突然宣告失败、崩盘倒计时……最终,羊毛没薅着,可能还得搭上了自己的羊。DeFi收益率趋于平稳,成常态化投资

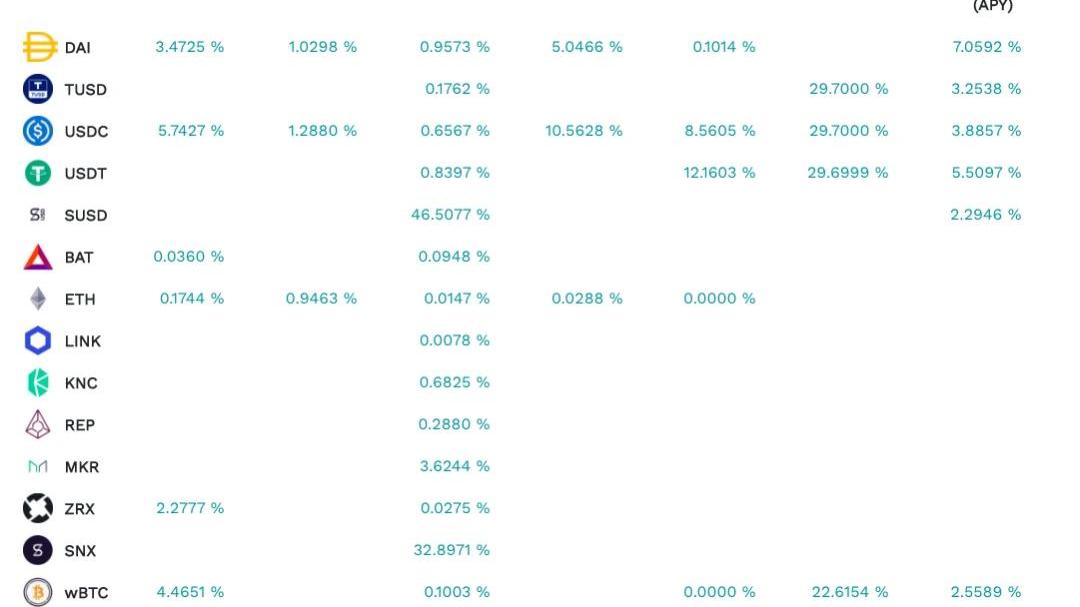

过去两月,最火的话题莫过于DeFi。特别是流动性挖矿,激发市场的参与热情。鉴于不少老韭菜依然没有赶上趟,我们首先解释一下,什么是流动性挖矿?简单来说,就是用户为某个代币提供流动性,项目方给予治理代币作为收益反馈。以流动性挖矿的鼻祖Compound举例,用户向其中存入/借出DAI、USDC、USDT、ETH等代币,提供流动性,可以获得原生治理代币COMP收益。年化20000%不是梦早期,随着COMP价格从18.5美元上涨至381.89美元,存/借USDC和USDT的年化收益率都在200%以上。年化收益率200%是个什么概念?目前美国商业银行最高的存款利率是2.10%,而全球存款利率普遍在3%以下,DeFi收益是银行存款的100多倍,足以令人疯狂。也正因如此,Compound初期吸引了大量的资金,两周内锁仓量激增至10亿美元,一跃成为借贷市场头部产品,比肩老牌借贷商MakerDAO。然而,年化收益200%也只是DeFi的起点。YFI、YFII、YAM等现象级的项目接棒Compound,在高收益的大道上继续驰骋。7月18日,yearn.finance正式推出子治理代币YFI,开启流动性挖矿,初期年化收益一度高达2000%。7月27日,上线两周的YFI开始分叉项目,诞生新项目YFII,开设两个矿池进行流动性挖矿。其中,二池初期年化收益率一度高达4000%。8月12日,YamFinance进行了首次代币YAM分配并开启流动性挖矿,开设8个质押池;其中AMPL/ETH池子刚上线每小时收益可达1.6%,折合年化收益高达14049%;表现最差的WETH池子年化收益也能达到2000%以上。上线不到一天的时间,YamFinance总锁仓金额已经超过2亿美元。8月13日,YamFinance在8个挖矿池外新又上线了二池——YAM/yCRVUniswapv2LP池。二池年化收益甚至可以达到20000%以上,某头矿用户曾一度获得年化500000%的收益……以上仅是较为知名的几个DeFi挖矿项目。实际上,各类仿盘不断,年化收益也都在四位数以上。收益骤降,回归理性持续保持高收益,显然不合逻辑。此类项目大多只在上线的1到2天能维持上千的年化收益。一方面,随着大量的资金涌入,用户获得挖矿收益被稀释;另一方面,绝大多数矿工的操作路径是「挖-提-卖」,抛压较大,导致治理代币在二级市场价格难以为继,急剧下降。双重作用下,用户挖矿收益也就随之骤降。以YFI为例,目前TUSD、USDC以及USDT等年化收益基本保持在6%以下;Compound也一样,USDC最高也只有5.7%的年化收益;dForce上收益最高,年化可以达到30%左右。

观点:CRV清算价格可能约为0.29美元,而不是0.37美元:金色财经报道,今天早些时候,Curve代币(CRV)的价格触及历史最低点0.45美元,该代币最近的下跌已使其危险地接近0.37美元大关,这将引发Curve Finance创始人Michael Egorov所持有的多笔CRV支持贷款的清算。尽管Egorov努力控制CRV的跌势,但代币的价格仍在持续下跌。

X上一位名为Bear Naked Crypto的加密货币KOL表示,CRV清算价格可能约为0.29美元,而不是之前预测的0.37美元。[2023/8/23 18:17:34]

值得注意的是,上述DeFi利率基本是活期利率,仍高于中心化金融产品的活期利率。以贝宝为例,USDT、TUSD等稳定币活期利率为3.5%;30天固定利率6.5%,90天固定利率7%。也正因如此,即便DeFi利率下降,仍有不少投资者将DeFi作为生息工具。神鱼就在微博晒出自己参与的Curve流动性挖矿,投入资产高达4300万美元,净年化收益率可以达到9%。

Curve创始人已累计出售5450万枚CRV换得2180万美元资金:金色财经报道,据推特用户余烬监测,截至目前,Curve创始人已累计出售5450万枚CRV,换得2180万美元资金。[2023/8/1 16:11:52]

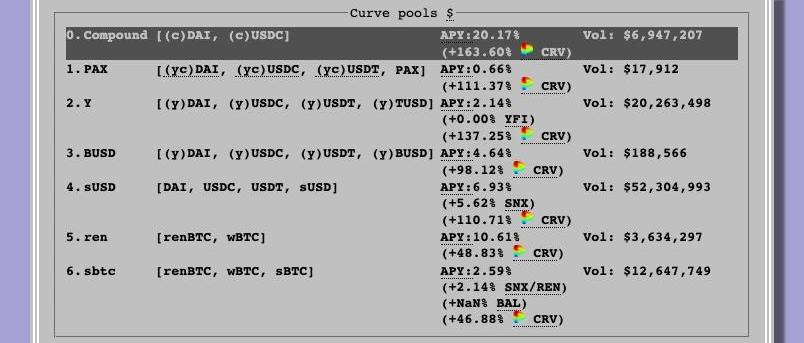

实际上,Curve与其他项目一样,年化收益也在不断降低。特别是随着CRV价格的下跌,项目收益也从早期的500%一路下滑,Compound池当前年化收益最高可以达到20%。

但无论如何,流动性挖矿,特别是以稳定币作为质押币种的挖矿,目前稳定收益依然高于CeFi,显示出强烈的需求,DeFi正逐渐成为常态化投资手段。从长远来看,收益逐渐回归正常理财的区间,对整个DeFi来说也是一件好事。DeFi挖矿风险有多大?

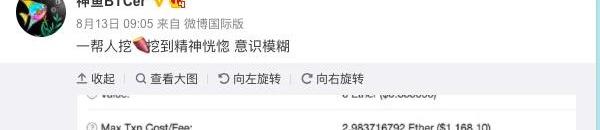

看完了DeFi挖矿收益,不少朋友应该有所心动,向往着成为一位DeFi「农民」。本金充足的,或许已经谋划着要把钱砸入DeFi项目;资金匮乏的,或许想着从CeFi借钱去DeFi套利。不过,在采取行动前,如果没有考虑到下面这些问题,等待你的可能是血本无归。收益PK成本收益与成本,是首要考虑的问题。简单来说,DeFi挖矿并不适合散户。一方面,目前以太坊链上Gas费用极高,直接劝退资金不足的散户。此前GasPrice基本上保持10-20Gwei,偶尔会到20Gwei;但目前基本保持在200Gwei以上,8月13日甚至突破300Gwei关口,高达309.44Gwei,再刷历史新高。这就使得用户在DeFi挖矿时,单次转账手续费就在0.1个ETH以上;高峰期时,甚至要给到0.3个ETH乃至更高的手续费。而在这次DeFi热潮前,以太坊Gas基本只要0.001ETH即可。神鱼在微博晒出,自己最高给到2.98个ETH的手续费。

Gate.io行情:CRV持续看涨 24H最高涨幅达43.31%:据Gate.io芝麻开门行情显示,Defi概念产品CRV、SUSHI、UNI持续看涨,截至今日13:50:CRV 24H最高涨幅43.31%,最高报价1.5048美元,24H交易量323.33万美元;CRV 24H最高涨幅29.35%,最高报价9.378美元,24H交易量503.85万美元;SUSHI 24H最高涨幅26.31%,最高报价7.816美元,24H交易量316.39万美元。近期行情波动较大,请注意控制风险。[2021/1/17 16:22:50]

如果你的本金只有上千美元,几次转账可能就消耗殆尽了。另一方面,挖矿收益可能难以填补Gas费用。事实情况是,绝大多数散户,根本抢不到项目头矿。以YAM为例,二池刚开放时登陆页面遇到BUG,绝大部分人被挡在门外,只有为数不多精通代码的人抢到了最开始的头矿。况且,绝大多数散户是通过媒体才了解项目消息。即便你冲进去了,资金也并不占优,只能够分到很少的治理代币。如果币价持续下跌,折合成法币收益,或许难以覆盖Gas成本。就像下图所示:

Curve发起新提案:更新Curve池费用结构以提高CRV和veCRV价值:Curve发起新提案CIP#4,旨在通过更新所有Curve池的费用结构来提高CRV和veCRV的价值。具体包括:

1. 将交易费用由0.04%提高至0.06%;

2. 将100%的交易费转至veCRV(设置100%的管理费)。

该提案的实现将需要进行池迁移,因为当前的费用有一个硬编码限制,即50%的管理费用。社区可以决定最佳的迁移策略,但团队的建议是:

1. 首先重新启动每个池,删除硬编码的管理费用限制,并设置新的费用参数;

2. 将所有CRV gauges重定向到新池,复制每个池的gauge权重;

3. 允许流动性由于更高的收益率而自然地迁移到新的资金池。[2020/8/25]

借用超级君吴广庚的一句话:“DeFi是一件风险较大的投资行为,没有5万刀以上,也不太适合参与。”DeFi学习门槛高对于绝大多数用户而言,DeFi流动性挖矿的学习门槛很高,所要耗费的时间和精力较多。以Curve挖矿为例,Odaily星球日报编辑部在参看教程的前提下,依然耗费数小时才抵押成功,期间问题不断:从稳定币兑换,到转至挖矿池质押,每一步看似简单,实则暗坑无数。然而,要想获得高额收益,必然需要抢头矿,此时没有教程,用户只能自行摸索。自我探索的结果是,需要付出高昂的学费。多位用户告诉Odaily星球日报,在第一次进行流动性挖矿时,都发生过转账错误丢失代币的情况。这种情况不可控,且已经出现人传人的现象,就连一贯经验老道的项目方面对DeFi时都有可能失误。8月18日,波场去中心化交易所JustSwap上线。一家名为AlphaLink的去中心化预言机项目方,在添加流动性时出现失误,错将价值20万USDT的TRX锁在合约地址中。

Adam Back:DeFi使抵押贷款和执行智能合约变得更容易:7月24日,Blockstream首席执行官Adam Back与推特网友讨论DeFi相关话题,针对网友所说,为什么DeFi是帮助资本所有者与资本使用者直接联系的重要一步?Adam Back表示,DeFi使得抵押贷款和直接执行智能合约,或者贷方对证券进行保管,变得更加容易。否则,在难以取得留置权或无担保的情况下借贷是混乱的,风险和回收、坏账转售已经演变成应对现实世界的权衡。[2020/7/24]

系统性风险如果说前两个问题,投资者可以发挥主观能动性解决或避免,最后的系统性风险,则是避无可避,无能为力。DeFi挖矿的系统性风险主要有三点:挖矿项目智能合约漏洞、经济模型设计失败、抵押资产智能合约漏洞。挖矿项目智能合约漏洞,是最常见的问题。目前,绝大多数DeFi项目并未经过专业的安全团队审计,安全性大打折扣。一方面,项目方主观上可能作恶,在智能合约中留有后门。用户抵押资产后,项目方假装黑客攻击项目,直接掠走用户存款。另一方面,项目方主观不作恶,但由于能力有限,合约代码留下BUG。8月14日凌晨,上线仅一天的YAM就被爆存在漏洞,这个BUG导致的后果是每次rebase后YAM实际总量超过了预计总量,铸造大量额外Yam代币。最终,项目宣告失败,存活仅36小时。因此,对用户来说,尽量避免参与没有审计的项目挖矿。其次,项目经济模型设计失败也会导致崩盘。好的经济模型,可以对网络参与者可以起到激励作用。但更重要的是,经济模型的设计要可持续。然而,目前绝大多数DeFi项目经济模型都做不到这一点。以流动性挖矿为例,用户质押即可获得收益,但这种收益来自哪里?如果是拿用户抵押资产进行出借,获得利息收益,无疑是可以持续的。但绝大多数项目其实是一味地补贴,并不能创造收益,这也造成其治理代币其实根本没有价值支撑。因此,绝大多数项目都是一日游或者击鼓传花,只有类似Compound这类少数打通借/贷网络的项目,才能真正延续。再者,抵押资产智能合约漏洞也不得不防。不少流动性挖矿项目,除了支持USDT、DAI、USDC等常见资产,还支持AMPL、LEND、MKR、Comp等资产。这类山寨币一方面价格波动较大,用户需要对收益与成本进行综合比较,避免币价下跌引起清算。另一方面,这些代币本身智能合约也可能存在漏洞。例如今年312暴跌,MakerDAO喂价系统出现BUG,最终导致清算危机,MKR价格暴跌。总结:不接盘,保平安

Defipulse数据显示,过去两个月,链上锁仓资产从11.8亿美元增长至64亿美元,涨幅高达450%。

数据的背后,是国内外用户真金白银的投入。每天,都有大量的用户正使用大量资金对DeFi产品进行压力测试,追求回报,但并不是所有的产品都能通过测试。在面对不确定性时,保持谨慎总是没有坏处的。如果你想参与某个DeFi项目挖矿,可以问自己几个问题:你准备投入多少钱?你是大户吗?你懂这个DeFi项目挖矿流程吗?你是这个项目头矿用户吗?这个项目经过审计了吗?资产安全吗?如果答案都是否定的,那么,基本可以洗洗睡了。当然,你也许会想二级市场买一些DeFi币,这时想想YAM两天暴跌99%,投入10万变成800的故事。相信,你会更加谨慎。对于广大韭菜来说,只要保持足够的理智,镰刀就割不到你。

编者按:本文来自lusen,Odaily星球日报经授权转载。过去称为“18世纪的奇迹”的天才莫扎特其实出生的家庭并不富裕,虽然他的父亲是小有名气的音乐教师,但是让莫扎特成名的第一次欧洲巡演还是依.

上期回顾DeFi虽然仍处于火热状态,但资金开始向主流币种回流,主流币种轮动上涨,TRX和EOS短期内上涨超50%,获利资金之后将再次带动BTC向上冲击.

本文作者ChrisPowers,由“CortexLabs”社区粉丝“Yong”翻译原地址:https://doseofdefi.substack.com/p/crv-yam-distributi.

昨天一条名为#6000多人被网上养猫平台得血本无归#的热搜吸引了鉴叔的注意。 点进去一看,竟然已经有了2.5亿的阅读.

编者按:本文来自金色财经,Odaily星球日报经授权转载。“大姨夫”(YearnFinance)是一个支持自动移仓的聚合理财平台,目前聚合了Compound、dYdX、Aave、DDEX等协议,

编者按:本文来自链闻ChainNews,星球日报经授权发布。撰文:DerekSchloss与StephenMcKeon,均为科技风投CollaborativeFund合伙人编译:LeoYoung.