编者按:本文来自链闻ChainNews,星球日报经授权发布。撰文:MohamedFouda,加密货币投资机构VoltCapital合伙人,TokenDaily研究团队成员DeFi爆炸式增长的核心在于DeFi的治理代币。COMP、LEND等都是治理代币。向DeFi流动性提供者分发这些代币的过程被称为收益耕种,而近期提供收益耕种的各种协议吸引了前所未有的流动性。其中最典型的范例是YFI价值的现象级飙升。YFI是DeFi协议yearn.finance于7月17日发布的治理代币,其项目方宣称该代币「不具备价值」,但该治理代币72小时价格就飙升至1000美元以上,发布不到两周涨到4400美元以上。

比特大陆詹克团重回旗下AI子公司算丰科技:天眼查数据显示,近日,算丰科技(北京)有限公司发生工商变更,王俊退出法定代表人及高级管理人员,新增詹克团。算丰科技(北京)有限公司成立于2016年9月,注册资本1000万人民币。[2021/3/16 18:49:01]

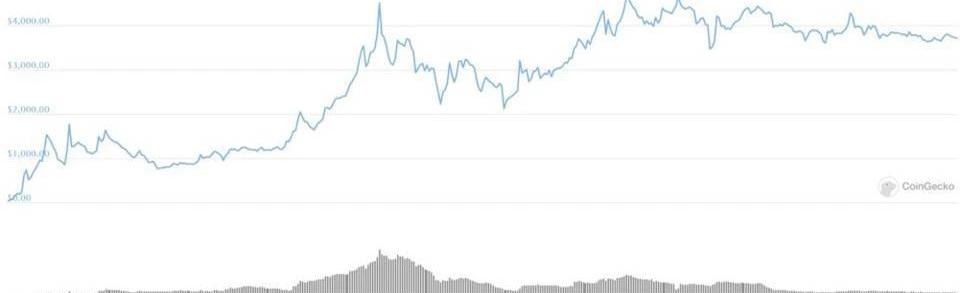

YFI代币自发布以来的价格走势图投票的巨大力量

有人可能轻易给治理代币的价值上升打上「投机炒币」和「流动性挖矿刺激结果」的标签。不过在这表面之下发生了一些非常值得关注的事情。例如,重量级风投基金a16z持有大量MakerDAO和Compound治理代币,他们不太可能通过抛售代币来赚快钱。DeFi治理代币提供了一个独特的机会来影响开放协议的走向,否则协议几乎不可能受控制。这些代币授权持币者投票更改底层协议的参数。如果拥有足够的表决权,治理代币持币者基本上可以更改智能合约或推出较新版本的协议。分配给这些治理代币持有者的权力非常类似分配给股东的权力。与传统的股票/股份相比,治理代币有几个优势。在传统的初创公司/企业中,股票允许所有者投票选出对自己有利的CEO或其他C级高管,而治理代币消除了通过代理投票的必要。具体来说,基金和大型投资者在有足够的票数时,可以公开和迅速地提出改变,将变革方案付诸表决,通过对他们有利的规模化扩容方案,并强行推行其意愿。换句话说,利用治理代币的系统实际上创建的是传统/中心化金融版本,而只是伪装成DeFi。我们VoltCapital内部称之为ReFi,或再中心化金融。由于DeFi协议的发展仍处于初期阶段,我们预期暂时不会看到这种情况出现。但是,这些协议一旦增长至大通银行Chase、美国银行BoA或富国银行WellsFargo一样大的规模时,其激励机制就会改变。对治理代币的支持和反对意见

詹克团或资金断裂 确未缴纳员工7月公积金:金色财经报道,针对“脉脉上比特大陆员工抱怨未收到7月份的住房公积金”一事,金色财经向比特大陆内部人士求证得知:公积金是自动从北京比特银行账户扣款的,员工公积金都没缴纳,说明詹克团可能真的没钱了。[2020/7/30]

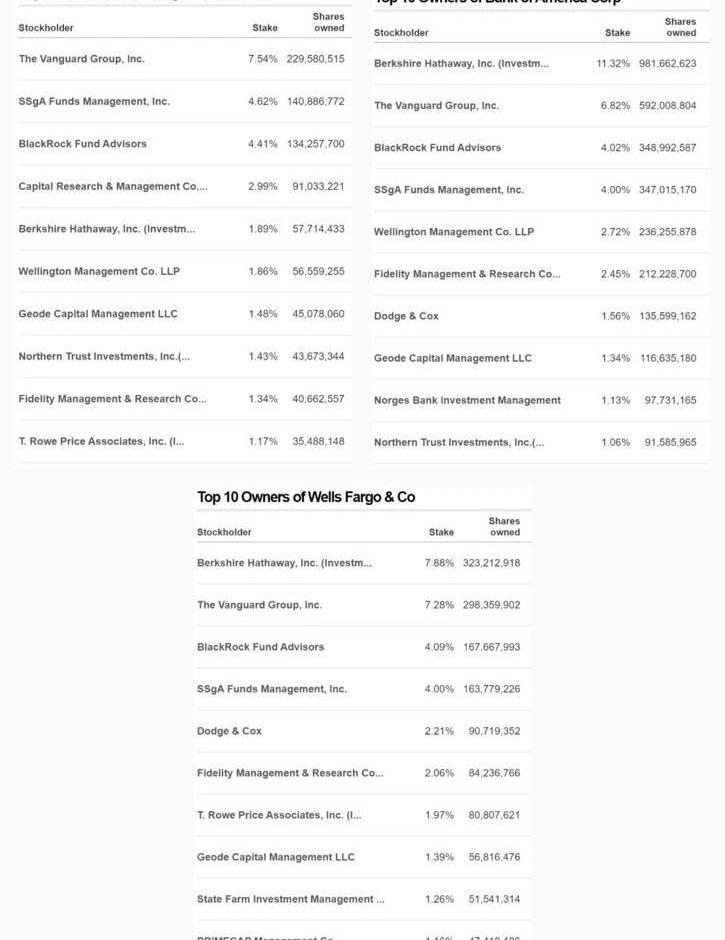

治理代币是否会成为股票2.0?支持和反对意见都有哪些?我们看看最具代表性的说法:治理代币分配比股权分配更公平这些去中心化的协议无法被监管如果存在大量争议,协议可能进行分叉上述论点很大程度上高估了协议的纠错能力。我们逐一推敲一下:代币分发DeFi协议创始人和开发者试图广泛分发代币,向流通性提供者分配代币是试图达到这一目的方法,但实际情况常常达不到预期。以收益耕种现象为例,基金和富裕的投资者利用递归流动性拨备,将其从治理代币中获取的收益/份额实现最大化。最终导致这些代币集中在少数投资机构/耕种老农手中。此外这些DeFi项目的投资者目前控制着不成比例的大量选票。例如,Compound超过13%的投票权由前10位地址控制。当然这种所有权结构要比今天的摩根大通银行或美国银行更好,但能好多少呢?下图显示其实差异很小:

动态 | 詹克团再卸任一公司法人,曾获比特大陆投资:天眼查显示,12 月 20 日,詹克团卸任福建隽智科技有限公司的执行董事兼总经理及法人。福建隽智科技有限公司于 2018年 3 月成立,曾获比特大陆投资。吴忌寒曾任公司监事,詹克团均曾为公司法人。目前二人均以退出公司。不过,詹克团并未完全与福建隽智科技有限公司断开关系,目前该公司第二大股东为比特大陆全资持股的福建湛华智能科技有限公司,詹克团为法人及执行董事兼总经理,同时吴忌寒为该公司监事。据统计,近段时间以来,詹克团已经卸任了多家公司的法人/高管一职,其中包括算丰科技(北京)有限公司(卸任法人、执行董事、经理)、天津迪未数视科技有限公司(法人、经理、执行董事、主要成员)、北京比特大陆科技有限公司(卸任法人、主要成员、执行董事、经理)、北京比特大陆科技有限公司五原县分公司(负责人)等。[2019/12/22]

金色晨讯 | 消息人士:杨作兴被报案调查是詹克团遭罢免前直接下令执行:1.以太坊2.0测试网发布至少还需两周时间。

2.消息人士:杨作兴被报案调查是詹克团遭罢免前直接下令执行。

3.欧洲央行官员:欧洲央行已在研究数字货币的技术。

4.联想发布《区块链供应链协同应用白皮书》。

5.信通院发布《区块链白皮书(2019年)》,中国区块链专利申请数量居全球第一。

6.金山云一次性通过2019可信区块链测试,排名第一。

7.百度宣布“区块链智慧城市”规划,智能医疗、智能司法、智能交通、智能政务四大试点已在落地当中。

8.顺丰应用区块链技术为羊肉溯源。

9.京东推出“宙斯盾2.0”系统,运用区块链等技术实现SKU管理。

10.央行上海总部:将运用区块链技术提高企业整体融资效率。

11.中国集团公司促进会区块链分会正式发布《2018-2019世界500强企业布局区块链白皮书》。

12.央行前行长周小川:央行数字货币主要聚焦于中国,首先选择在票据交易、贸易融资两个系统做试点。

13.蚂蚁金服开放联盟链正式进行公测。

14.俄罗斯央行行长:正研究多国的数字货币,但不支持任何私人形式的加密货币。[2019/11/9]

传统金融机构的股权分布,来源:CNNMoney抗监管性加密货币领域一个普遍的误解是DeFi可以在不受监管的范围内规模化运行。如果你创建一份智能合约,焚毁控制键,保障没有任何切实可行的方法来编辑或更改合约,可能会实现这一构想。但是,治理代币的存在使这一任务变得不可能。迄今为止某些项目取得了小范围的成功,但在大规模运营基础上,拥有治理代币可能会导致产品使用具有相应的责任,从而导致监管增加。主要的治理代币持币者最终可能会因非法使用其财务控制的协议而被司法追责,例如。如果这些代币的多数所有者被司法追责,则小份额的持币者不可避免地将追随对协议的更改,将「DeFi」协议的使用范围限制为「原本不想要的」用户之中。分叉人们普遍认为,如果用户认为协议变味了,可以很容易对其分叉。但在实践中分叉非常困难。协议非常依赖发展势头,而远离现有治理结构进行分叉,意味着违背其领导层的意愿协议扭转发展势头。一定程度的品牌粘性会削减分叉的影响,以太经典EthereumClassic或比特币现金BitcoinCash就是典型的例子。绝大多数用户通常认为分叉出来的协议不那么值得信赖。还有另两个因素使分叉几乎变得不可能。首先,当前成功的DeFi协议通过投资和支持其他DeFi协议,对其进行集成和作为其社区来建立护城河。这创建了一个可编组的堡垒,无法轻易地将其复制到分叉协议中。其次,流行的DeFi协议的主要投资者和支持者基本上是同一批投资机构。将其与前面所述的摩根大通和美国银行的前十大股东名单进行比较,会很快发现游戏规则并没有太大不同。治理代币可以打开再中心化之门,而许多人原本以为这道大门已经关闭。讽刺的是,旨在分散控制权的计划往往会导致更严重的中心化。感谢MagdalenaGronowska、DavidVorick和LeighCuen对本文提供大有帮助的反馈意见。

编者按:本文来自加密谷Live,作者:FrankChaparro,翻译:子铭,Odaily星球日报经授权转载。摘要Uniswap自入夏以来呈现爆发式增长,上月占DEX总成交量的58%.

编者按:本文来自区块律动BlockBeats,Odaily星球日报经授权转载。自从9月5日传出SushiSwap创始人「ChefNomi」套现1.8万ETH的消息传出,SUSHI代币价格已经暴跌.

比特大陆发生了什么?这两件事虽然没有很大的新闻价值,但是有一些有趣的地方,有一些可释疑解惑之处.

编者按:本文来自蜂巢财经News,作者:凯尔,Odaily星球日报经授权转载。8月25日,Filecoin太空竞赛启动,全球约300名矿工参与角逐,目的是进行压力测试并发现问题,同时争夺官方提供.

本文来自:哈希派,作者:哈希派分析团队,星球日报经授权转发。

整理|秦晓峰出品|Odaily星球日报 8月28日,「2020新区势·区块链科技金融峰会」在北京举办.