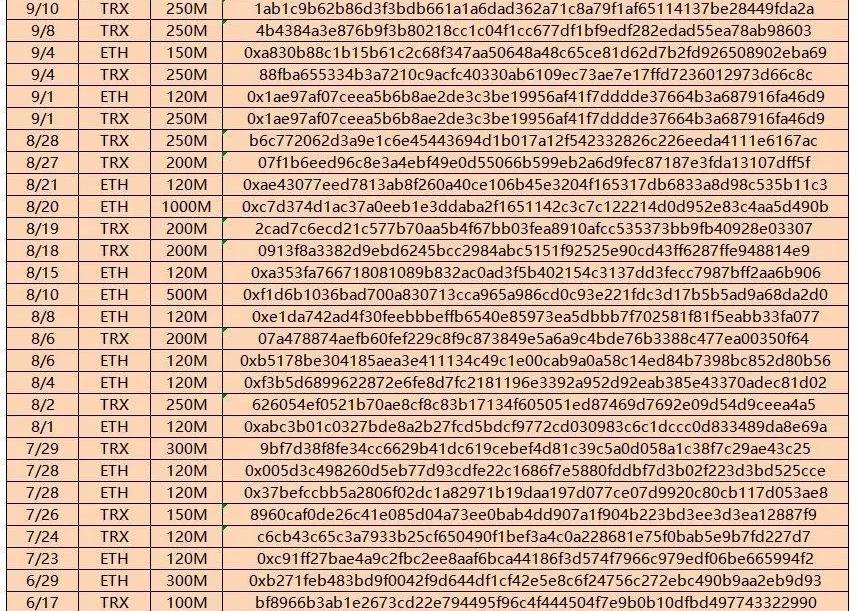

当整个市场还沉浸在DeFi流动性挖矿热潮中时,很多人没有注意到的是,USDT正在进行新一轮的加速增发。根据哔哔News的统计,自六月中旬以来,不到三个月的时间,光是以太坊和波场链上,USDT就进行了28次增发,增发量达到61.2亿枚,而且平均每次增发量显著上升,3.12以前,平均每次增发6000万枚,现在平均每次增发2亿枚以上。

信息来源:TokenviewUSDT增发的前后,一方面是USDT需求增长,交易量增加,外媒DCFORCASTS报道称,USDT的日交易额一度超过比特币,也超过最大的支付服务提供商PayPal;另一方面是USDT市值上涨,9月2日,USDT再次超越XRP,成为市值第三大加密币种。USDT迎来新一轮的爆发,而这次的推动者是DeFi流动性挖矿。USDT成流动性挖矿标配

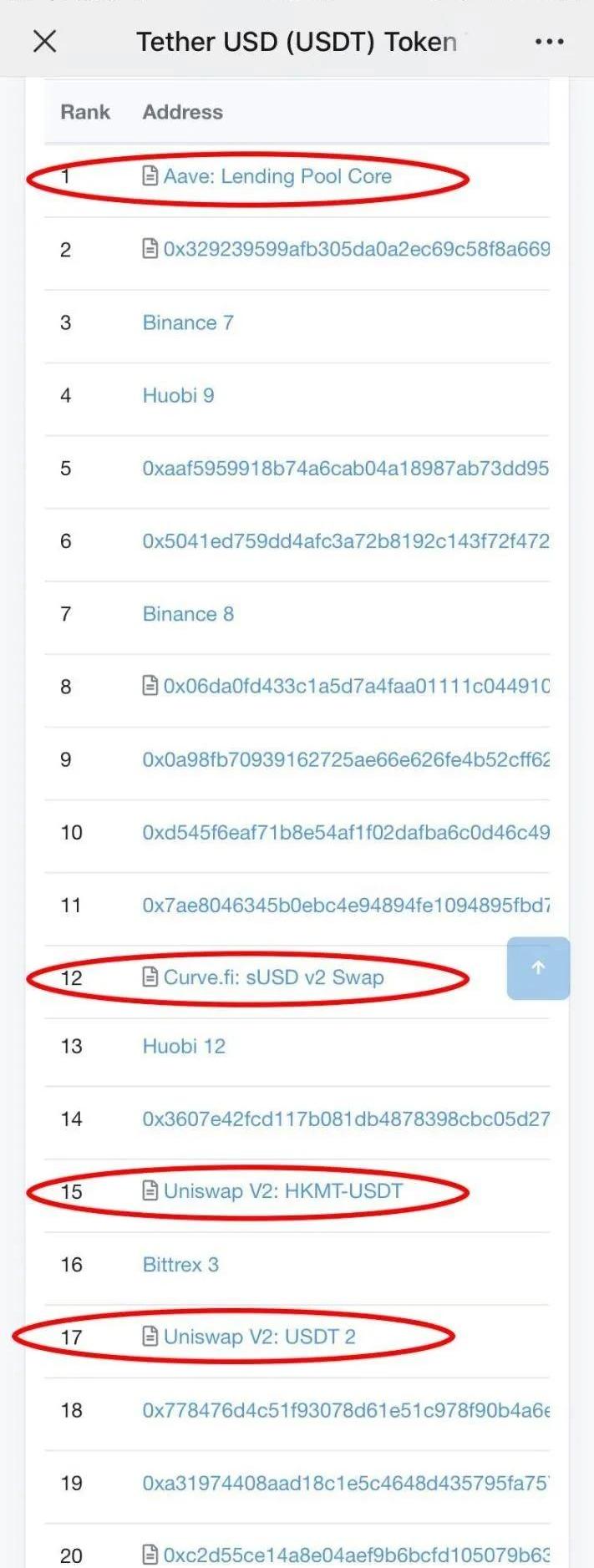

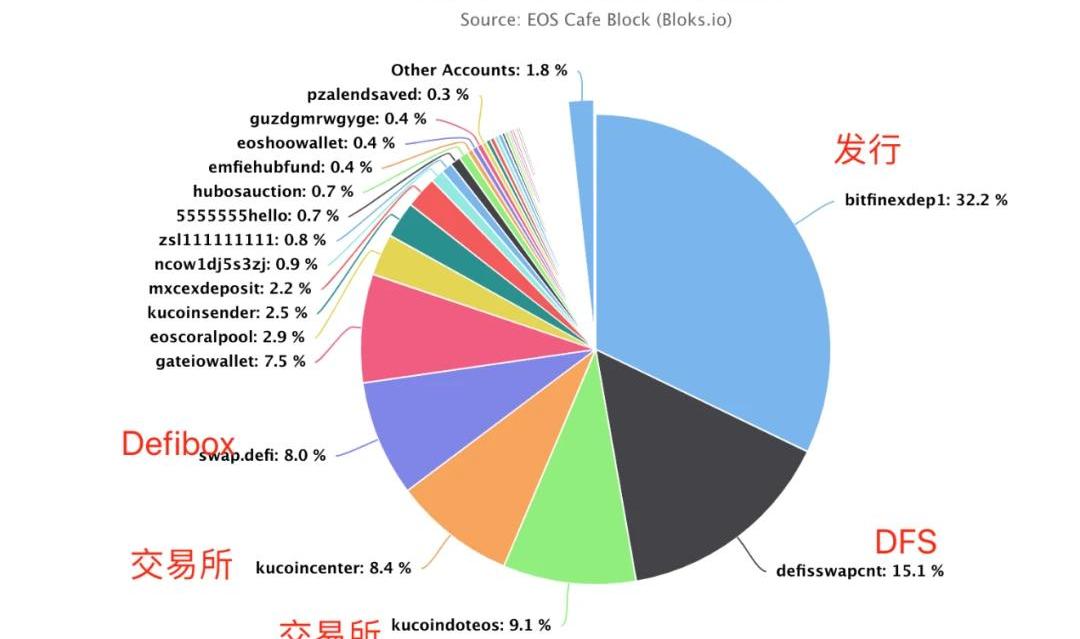

通过观察USDT主要持仓地址,我们能看到,DeFi项目正在虹吸USDT资产。ERC20-USDT的主要持仓地址中已经有不少DeFi平台,比如Aave、Curve、Uniswap等,其中Aave的持仓量更是超越中心化交易所位列第一;EOS-USDT的主要持仓地址中,DeFi项目或平台占到23%以上的比例,如果不考虑和Tether关系暧昧的Bitfinex,DeFi平台DeFisswap的持币量也是位列第一。

EraLend:攻击者操纵了预言机价格,导致USDC矿池被利用约276万美元:金色财经报道,zkSync生态借贷协议EraLend在社交媒体上称,经过初步调查,已将非法攻击确定为只读重入漏洞。攻击者操纵了预言机价格,导致USDC矿池被利用约276万美元。所有其他池保持安全且不受影响。攻击者使用多个桥将被利用的资金分散到各个链上的多个钱包中。目前,资金分布在3个区块链和8个地址,我们正在密切监控。我们正在积极与桥梁、安全团队、交易所和执法部门合作,调查和追踪资金流向。为了限制进一步的影响,我们暂时停止了借贷、USDC供应和SyncSwap LP供应。此外,我们还大幅降低了USDC池的利率,以保护受影响的借款头寸在此期间免受潜在清算的影响。

金色财经此前报道,EraLend遭遇只读重入攻击,总损失340万美元。[2023/7/26 15:58:55]

ERC20-USDT主要持仓地址,信息来源:Etherscan

USDC Treasury铸造2亿枚USDC转入Coinbase:金色财经报道,Whale Alert数据显示,北京时间今日11:00,USDC Treasury铸造200,000,000枚USDC,然后转移到Coinbase。之后USDC Treasury销毁200,000,000枚USDC。[2023/3/10 12:53:40]

EOS-USDT主要持仓地址,信息来源:bloks.io而这一切主要得益于大部分流动性挖矿项目支持USDT质押挖矿。哔哔News统计了20个比较主流的流动性挖矿项目或者平台,包括YFI、YFII、Curve、Uniswap、Swerve、SushiSwap、DODO、YAM、dForce、UMA、DMD.finance、SUN、Pearl等,发现其中70%以上支持USDT挖矿,USDT不仅仅是DeFi基建,现在也是分支——流动性挖矿的标配。自六月中旬以来,DeFi中的锁仓资产呈现爆炸式增长,从10亿美元左右增长到现在的接近100亿美元,那么像USDT这样的稳定币在其中占到多少份额呢?以yearn.finance为例,yearn.finance目前支持yCRV、ybCRV、crvRenWSBTC、YFI、DAI、TUSD、USDC、USDT、aLINK一共9个资金池进行质押挖矿,其中yCRV、ybCRV、DAI、TUSD、USDC、USDT属于稳定币或者与稳定币相关。截止撰稿时,yearn.finance上的锁仓资产总量是4.1亿美元左右,而上面提到的6个与稳定币相关的池子,其质押资金占比超过75%,由此可见,像USDT这样的稳定币是用户在进行质押挖矿时的主要选择。

动态 | 数据显示:过去七个月 GUSD市值缩水88.1%:据AMBCcrpto 7月4日消息,GUSD市值在去年12月20日见顶,达1.0391亿美元。在此之后,其市场总值已降至1235万美元的市值,且并没有显示任何上升趋势。这意味着在过去7个月的时间里,GUSD总市值已缩水88.1%。[2019/7/5]

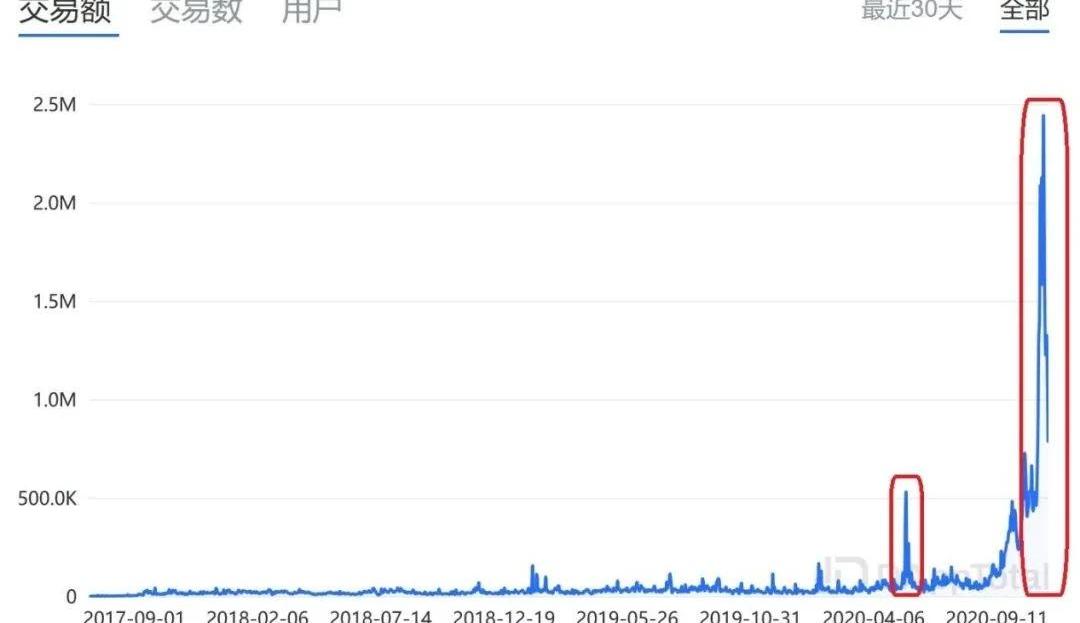

信息来源:https://yieldfarming.info/yearn/yvault/出于质押挖矿的目的,市场对以USDT为代表的稳定币的需求大增,所以我们能看到USDT、USDC、PAX、BUSD等的财库频繁发来印钞消息,增发速度不亚于3.12前后,增发力度有过之而无不及。而事实上,除了质押之外,稳定币在去中心化交易所的交易活动也处于活跃状态。一方面是因为“矿工”挖-提-卖-复投的变现逻辑。“矿工们”往往会用钱包内置的去中心化交易功能或者直接在去中心化交易平台上把挖到的币兑换成公链币或者稳定币,然后再进行复投。DappTotal数据显示,去中心化交易所上的交易额近期出现高峰,而前一次比较明显的上升期是在3.12期间,当时用户出现恐慌,把资产转移到去中心化交易所避险,相比之下,流动性挖矿热潮对于去中心化交易量增长的影响更为显著。

行情 | USDT折溢价指数反弹至100.064:chainext.io数据显示,USDT折溢价指数报收100.064,过去24小时折价率小幅攀升,市场资金开始流入,但是我们发现这一段时间以来,透过USDT进出市场的资金往往和行情趋势相左,我们会继续追踪指标变化,及时为大家提供有价值的分析,请投资者理性判断价格波动,做好风险控制。[2018/9/26]

DEX交易额变化,信息来源:DappTotal在稳定币交易量增长方面,以稳定币兑换平台Curve为例,其在最近几个月的交易量也出现明显增长,整个市场的稳定币交易需求可见一斑。

Curve交易量变化,信息来源:DeBank分析这背后的原因,TokenPocket联合创始人兼CTO陈达告诉哔哔News,这主要是因为稳定币币种间的兑换在很长时间内都会存在巨大的需求。“很多区块链上都有稳定币,它们的类型不同,比如基于超额抵押的DAI,它在DeFi或者钱包应用中的使用频次会高一些;比如基于法币抵押的,受到很多中心化交易所支持的USDT、USDC,它们在交易所做划转会更方便一些,不同的稳定币可以理解为代表不同的圈子,稳定币间的兑换相当于这些圈子在做跨链交互,以及不同场景和功能的切换,这在未来很长的时间内都会是需求,而且需求量很大,非常有潜力。”USDT的功能:保值和抵御AMM无常损失

分析 | XRP/USDT冲高回落:金色盘面综合分析:XRP/USDT冲高0.30阻力未破,之后快速向下回落,注意关注回撤力度。[2018/8/15]

稳定币市场毫无疑问是这一轮DeFi狂热的赢家,但是为什么是稳定币捕获了大部分流动性挖矿价值,而不是其他币种呢?首先是得益于稳定币最大的特性,价格稳定。无论是做质押挖矿还是流动性挖矿,用户从本质上来讲都无法快速对质押资产进行交割,也就是他们面对质押资产价格波动无法做出快速反应,所以价格稳定的资产是用户做质押挖矿和流动性挖矿的首选,以此来做到本金保值。其次,像Uniswap这样的自动做市平台最被人诟病的一点是无常损失。所谓无常损失是指因为AMM平台和高效市场间存在信息差而导致的被套利损失,下面举个例子:1,假设Uniswap上有一个ETH/DAI流动性池,一开始两种资产在Uniswap上的价格和市场上的价格一致,两种资产的价格和数量设置如下,计算可得k=10,000。

2,假设ETH在市场上的价格上涨到110美元,这时Uniswap上会出现套利机会,假设套利者以y枚DAI从Uniswap买走x枚ETH,x和y将满足以下关系:*=10,000;1000+y=110*。计算可得x=0.465,y=48.81,被套利后,做市商手中的资产价值变为2097.62美元,相比于单纯持币,损失了2.38美元,这主要是因为套利者在Uniswap上交易ETH/DAI时,价格计算方式与市场价格不同而导致的。

Uniswap无常损失,信息来源:Bancor观察以上计算过程,我们可以发现,无常损失其实是因为两种资产的相对价格偏离初始值而产生的,无常损失英文名为impermanentloss,只要两种资产的相对价格回归到初始状态,那么无论过程中有多大的波动,损失最终会消失。但是值得注意的是,在很多情况下,资产的相对价格无法回归,无常损失往往会演变成永久性损失,在这种情况下,做市商开始考虑通过减小两种资产的相对价格波动来抵御无常损失风险,比如为合成资产、稳定币提供做市服务。因此,稳定币在帮助做市商抵御无常损失上有很大的价值和用例,这也是稳定币能捕获流动性挖矿价值的原因之一。根据TokenPocket陈达的观点,以USDT为代表的稳定币之所以能在这一轮DeFi热潮中进一步发展,除了稳定币能抵御无常损失外,还是因为USDT之类的稳定币已经比较普及,大部分炒币用户都已经持有USDT,所以对应的流动性池子会有更广泛的受众。此外,大部分参与流动性挖矿的币种会和稳定币组成流动性交易对,也是因为这样做在计价方面会更方便,对用户而言,价格会更直观。结语

不得不说,稳定币是加密世界演化出的一类非常优秀的资产,英国央行行长贝利在谈到支付场景时,甚至直接否定比特币的价值,把稳定币和央行数字货币相提并论。稳定币因其价格的稳定性,无论是在市场黑天鹅事件中,还是在市场向好,投机情绪严重时,都能起到一定的风险对冲作用。以USDT为代表的稳定币正在变得越来越普及,它们也确实已经成为一类基础资产,加密行业的基建。而那些依靠机制设置来确保价格稳定的稳定币,诸如算法类稳定币和超额抵押稳定币,在确保“价格稳健“的前提下,还能最大程度地脱离中心化控制,更是难能可贵。当然,目前来看,似乎还很少有稳定币能做到”完全去中心化“,即便是DAI,其也在抵押品列表中增加越来越多的中心化资产。

标签:稳定币SDTEFIDEFI稳定币和代币的区别在于usdt币怎么交易DeFiDropBasketDAO DeFi Index

头条 数据:以太坊矿工手续费单日收入1700万美元,刷新历史记录TheBlockResearch数据显示,以太坊矿工9月1日创下1700万美元的历史最高费用收入.

文|王也编辑|郝方舟出品|Odaily星球日报 在被疯狂炒作的同时,火爆的DeFi也引起了美国证券交易委员会的注意.

编者按:本文来自DeepChain深链,作者:Mark,Odaily星球日报经授权转载。天下苦中心化交易所久矣。9月份一场突如其来的“提币运动”惊动了整个币圈.

曾经屠龙的少年,终究也长出两片恶龙之鳞,一片是“阶层固化”,另一片是“柠檬市场”,而这两片逆鳞的源头,都来自时下DeFi行业最热门的“流动性挖矿”.

以太坊2.0作为先驱者的优势地位时刻面临着挑战。2020年,以太坊2.0又将如何与大量涌起的公链一较高低呢?经过几十年的发展,以太坊2.0已大有进展.

近几个月以来,流动性挖矿风靡一时,那么流动性挖矿是否能够持久?究竟是昙花一现还是星星之火?流动性挖矿的市场Dex也好,流动性挖矿项目也好,本质上都是对金融市场中流动性的争夺.