编者按:本文来自链闻ChainNews,记录:NickTomaino,加密风投1confirmation创始合伙人,编译:LeoYoung,星球日报经授权发布。以太坊上线五年以来,链上资金流动出现过多种形式:数亿美元流向风险基金,比如2016年的去中心化自治组织DAO;数十亿美元流向众筹,比如2017年和2018年的ICO热潮;还有数十亿流向借贷和交易所产品,比如2020年的DeFi。这些产品是否可以走出加密资产领域,走向更多受众,仍需拭目以待。但如果你关注开放式全球金融平台的核心价值,那答案不言而喻。互助保险这种筹资模式目前还没有受到很高关注。但我2019年在柏林见到NexusMutual创始人HughKarp时,对这个概念很感兴趣。从那以后,以太坊智能合约的总锁仓量(TVL)节节攀升,智能合约保险的需求也水涨船高。Nexus有效保单已从今年初的110万美元增加到8月底的4530万美元。现在,则已经接近2.4亿美元。

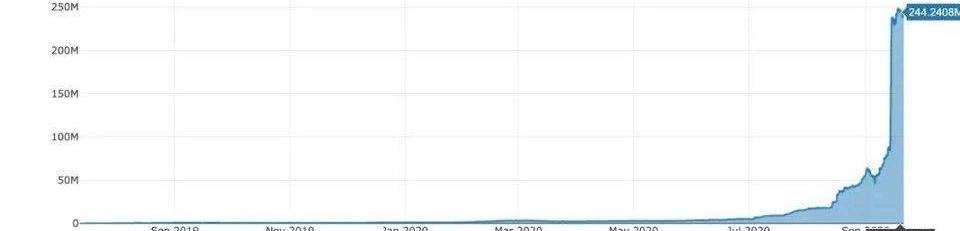

在保智能合约保险2020年增长近240倍,来源:https://nexustracker.io/1confirmation去年开始就是NexusMutual的会员,我每月会与Hugh通话讨论进展。最近市场对NexusMutual兴趣倍增,所以这次我特地把电话会议记录下来,供人们了解我们之前的讨论,也可以更好的理解NexuMutual这个项目和去中心化保险业务。

HughKarp,NexusMutual创始人核心看点:未来会有项目冷启动的激励措施「护盾挖矿合约」(shieldminingcontract)机构投资者并不讨厌KYC未来定价模型和资金模型会完全链上,并逐步实现去中心化治理为解决交易费问题,偏向采用OptimisticRollup的Layer2解决方案产品会更加灵活多变,例如按损失有限赔付以下是电话会议全文,有简单删减。NickTomaino:你先来介绍下Nexus目前的关注重点吧。HughKarp:过去六个月里我们主要关注供应方资金,这是我们的主要短板。我们很幸运,产品需求很大,既有对冲资金也有需要智能合约保险的行业内大玩家。但我们的资金不足以满足所有需求。所以过去这六个月主要是扩大资金。最近六周我们获得很大成功。我们的资金规模从四、五百万美元发展到六千万美元。这方面我们发展很快,同时通过治理提案做出一些机制调整,资金流入很顺利。现在我们累积了资本。越多当然越好,现在这么的资金足够我们开始出售很多保险。从现在开始,我们要转而关注需求面。这就涉及很多重要的东西。一个是构建分销方法,让购买保险方便简易,理想上是在第三方网站一键购买。现在大家只能在Nexus网站上买保险,还不能通过第三方购买。保险产品一般在销售点(pointofsale)效果较好。另外就是拓展产品版图。我们正在着手开发堆栈风险之类的全新保险产品,涵盖与DeFi相关的所有风险。比如预言机失效这类。这大概是我们目前最具战略转变的方向。NickTomaino:大概三月以前,有几个合约达到最大保额限制,对吧?我记得是总保额的20%。HughKarp:是的。NickTomaino:好像现有一个合约达到最大保额,是Yearn,对吗?HughKarp:对。我们现在的投保产品还有Synthetix、Compound、Balancer、Aave这些。有点意外,Curve保单也到了最大保额限制。之前出现很多达到限额的情况,现在只有几个。这几年保险市场增幅也很大。好现象。NickTomaino:所以,这就意味着现在需要找到如何获得更多需求,你觉得呢?HughKarp:是的。NickTomaino:有意思的是,Yearn是唯一达到限额的合约。这种情况的愿意可能不同。你觉得为什么?Yearn总锁仓量(TVL)也不是最大。为什么Makerdao、Compound、Aave即使TVL很高,也没到限额?HughKarp:我觉得更多是风险意识层面的。因为Andre的产品都是推出之后才测试。我知道产品都做了审计。Maker、Compound、Balancer这些都经过使用测试,经过更传统的安全审计。这种意识层面的风险有点不同。另外可能就是质押方面。现有我们的资金池内资金量可观,我们得保证质押者的利益,尽可能让他们获益。同时,也要保证很多保险出售,确保这个过程高效,回报不错。我个人觉得这方面很关键,让质押者满意,同时确保产生需求,那么质押者的回报有了,在需要时,资金就会进来。质押者将资金放进来,又能有市场需求,这样形成很好的正反馈环。NickTomaino:你提到像Yearn这样很有意思的市场动向。这些更新颖,更具实验性,这类产品保险需求可能更高。最近另一个例子就是Yam。但要为这些合约获得质押,来为保单定价,也是一大挑战。Yearn早期是团队质押让合约参与者获得很好定价?还是审计者质押?你如何看待为新合约获得质押,来得到合理定价?因为在我们的投资组合中,我们昨天还与即将上线的团队谈论,他们乐意为用户提供保险。但只有有人质押,保单定价才会合理。你怎么看这个问题?HughKarp:新产品冷启动是个问题。要解决这个问题还是有很大障碍。Yam就是个很好的例子,几乎没人质押,也没人买保险,之后项目就有了漏洞。这时候保险有用,但需要冷启动协议。我们在研究的一个方案可能会解决这个问题,那就是「护盾挖矿合约」(shieldminingcontract)。工作原理就是,你有新协议上线,你有治理型代币,你可以奖励一定代币给保险合约中的Nexus质押者。这样进行质押就会获得奖励,而不是质押在那里,因为保险价格高也没人买。这样能突破上线时的障碍。这个例子很重要,我们要保证质押流程起作用。NickTomaino:是的,这样就合理了。如果任何大型合约审计公司持有NXM,我们是否会知道?例如OpenZeppelin这类知名审计公司。似乎这可以是解决方案。昨天我还与那个项目创始人沟通,他们现在进行审计。要是完成审计后,审计方也持有NXM,进行质押,获得奖励。这也应该是冷启动方法,获得保险合理定价,让用户可以购买。是否已经采用这种方法?HughKarp:我知道有审计方持有代币并参与其中。但更多是个人审计者而非公司。我觉得这种方法很重要。我们确实很想冷启动,让网络运作起来。我觉得有些文化障碍要克服。例如,审计方经常说:「我们的工作就是审计,而不是自己拿资金投入。我们是服务提供商,没很多钱。」还有些小障碍我们会克服。我们会深入研究,已经得到社区很好的建议。例如,铸造新的NXM代币,根据过往历史提供给审计公司诸如此类。之后他们可质押代币获得奖励,但初始奖励代币绝不能出售。这种会效果好些。NickTomaino:我喜欢这种方式。是否已经发布提案?还是只是社区的想法?HughKarp:是社区论坛讨论的想法。我觉得是时候付诸实施了。NickTomaino:是的,我很喜欢这个想法。你解释过Yearn代币设硬顶是有原因的,而其他类型代币沿用同一方式就不合理。每次我打开NexusTracker看到新合约不断有质押,有保险成交,就觉得很兴奋。这对新项目来说是很好的指标。但有些团队没有NXM代币,或没有考虑保险。要是新项目经过审计,代码可靠,就可以得到NXM质押,获得合理定价。这个我觉得很重要。Yearn是团队进行质押。你知道为什么作为新项目就能获得大量NXM质押?HughKarp:我觉得是因为项目已经有一段时间。部分团队成员质押是想获得一定保险。之后明显机池变化,所以Andre推出的新产品功能完全改变了整个平台的使用方式,之后保险就开始大增。NickTomaino:我觉得「护盾挖矿」这个创意很有意思。尽管似乎新的「收益耕种」还有DeFi的很多新东西不是那么厌恶风险。我很好奇,很多其他项目也对保险感兴趣吗?从项目方来看,这会引导用户更小心。从项目方来看,质押NXM赚取新协议的治理型代币,这种「护盾挖矿」有哪些优势?HughKarp:我觉得这会吸引更多机构提供流动性。好几次有四、五个DeFi协议的机构流动性提供者联系我,表示对产品有兴趣,但没有保险不想参与。事实是,保险可以帮助协议冷启动流动性。这也表示安全性对我们而言很重要。他们也可以选择购买保险。但我更喜欢提供质押这种方式,因为这更符合利益。如果协议代表用户购买保险,这就说明要是有任何问题,项目会负责,而不是让用户承担责任,这也是我们想在DeFi领域传播的理念。对我而言,这会好点。我们可以帮助保险市场冷启动,但买不买取决于自己。NickTomaino:目前启动「护盾挖矿」是否需要变更Nexus智能合约?现在就可以做吗?你预计什么时候会有项目会使用「护盾挖矿」?HughKarp:是的,我们已经有智能合约基本与Nexus系统分离,但读取关键奖励分配的系统数据。所以那是不同合约。目前正在开发。目前已经到尾声,很快会发布。会有很多项目对此感兴趣,会跟他们的项目发布相联系。我们已经做好准备。NickTomaino:很好。我们之前谈过的另一方面就是,我不确定短期内委托质押是否重要。1confirmation作为基金,我们持有NXM,但没有技术或时间审计智能合约,但我们有兴趣委托质押给有技术和时间且值得信赖的个人或公司。你对委托质押有什么看法?是否会在短期或长期启用?是否会让智能合约定价更高效?HughKarp:我很喜欢这个想法。只是短期还不会实现。其他的或许更重要,但我们会持续关注。我们目前关注的就是质押奖励结构。还在研究阶段,我们并不会预付奖励,而是随着抵押时间奖励。要是有保单成交后加入质押池,质押者仍会有风险,但不一定能得到很多奖励。这就更好协调利益。我们确实在研究质押方法,这对我们的很关键。要保证符合所有人的利益。NickTomaino:我们自去年投资,一个风险就是智能合约外包。你计划要吸引好的工程师加入项目。我觉得Roxanna(CTO)明显是很好人选。团队最近有什么进展?你对选人有什么优先条件?HughKarp:我们的团队很棒,大家都很投入,有很多工作要做。目前最难的就是优先次序。很多想法和好功能等待实现。在DeFi变化这么快的领域,尤其要集中做最重要的事,而且开发智能合约也需要时间,这是大挑战。团队发展很好,也在继续招聘。正在招Solidity开发者。还有商业发展总监,主要负责业务整合,B2B销售,这个职位对我们很重要。NickTomaino:我知道B2B是你们的长期关注点,你也一直在做这件事。所以你要找BD来做这些工作?HughKarp:是。领导整合工作,与想参与「护盾挖矿」的项目合作,还有类似对冲基金的数据库销售。能做很大提升的另一方面就是,创建定制化产品。例如Nexus可以与Maker合作,如果出现问题,就会铸造新币重组系统资金。Nexus还可以做堆栈再保险,接受一定风险。有治理代币参与这种模式更有可能带来价值。你也有可能卖在最低点偿付保险。我们可以与其他协议合作,保护黑天鹅风险。我们不会对所有权益承保。随着业务增长我们可以承担大部分,这就是BD要做的事情。NickTomaino:资金池变大,似乎有很多事情可以做,我觉得需要找到最佳方向。有很多加密资产领域之外的人熟悉传统保险。传统公司的利润来自浮存金(float)权益,也就是拿资金池资金投资。现在资金池只有ETH,我觉得目前ETH是很好的投资。你打算怎样管理资金池?就是用资金池里的资金无论是ETH还是其他代币做其他事情。HughKarp:我们一定会做。目前计划构建持续的混合类型策略,就是我们会将5%资产放在这儿,10%资产放在那儿……不断平衡资金。我们达到一定规模,有合理的资产支持负债就很重要。如果我们有很多ETH保单,就会持有ETH定价资产。如果有很多Dai保单,就持有美元资产。既要保证系统有效又要保证收益。这是开发优先次序和时机问题。需要小心的是,持有链上资产必须是ERC20。要是投资了投保的代币,我们不想有太多风险。因为赔付的话,我们不仅要赔偿还要损失资产,这就很糟糕。我们得选择风险较小的资产。目前可投资的资产相对规模很小,所以还没有首推这些功能。但确实计划中。NickTomaino:目前很多人都对Nexus寄予厚望,赢得很多DeFi圈内人支持。但批评最多的就是KYC身份验证。已经有社区提议使用没有KYC的「wNXM」。你是如何考虑未来的去中心化?我们的看法是,项目相对中心化更有效,可以更迅速行动,协调更快。但长期需要考虑去中心化。我们之所以愿意与你合作就是因为你有这个愿景。但说归说,去中心化目前做的怎么样?短期有哪些计划?HughKarp:在去中心化方面我们有三件事可以做。第一,定价模型完全链上。目前还处于产品迭代中,需要调试等等。链下会更容易。合约确定且对模型满意后,我们就会发到链上。我正在向这一目标行进。NickTomaino:能不能谈下目前链下定价怎么回事?HughKarp:基本原理就是,需要调用链下API获得报价,之后提供签名信息,与链上交易连接。没有报价引擎的链下报价就没法买保险。未来只需链上调用智能合约就可以完成。我们目前只是在调整模型,链下操作方便。已经接近尾声。其次就是资金模型。资金模型庞大又复杂。现在链下需要每天运行一次,检查我们有多少保单,需要多少资金支持。现在要做的就是转到链上。就是保单需要一定比例资金。我们要做的就是要独立运行资金模型,并让任何人都可以独立运行。要是与链上信息有偏差,我们会通过治理方案更新。我们知道怎么做,只是时间问题。第三个就是去中心化程度。这个有些挑战,但已经有些思路,最难的就是社区治理。有两方面需要解决:一个是索赔评估的惩罚。这个目前是中心化方式,希望可以有更多团体加入以更加去中心化的方式进行。第二个就是控制关联风险。如果有两种风险高度相关,我们不想提供资金池最高20%的标准,因为一个下降,另一个也会下降。我们想将两者联系起来,只能让一些团队来检查关联风险和保额限制,并长期管理。我们需要找到好的解决方案。我们已经有些想法。到时候你要是愿意承担更多风险,就可以不受法律限制。要是那样,就得完全去中心化的DAO,同时不再需要KYC。我个人也不喜欢KYC,但我觉得很有必要。有意思的是,我们的很多用户是机构,他们很喜欢KYC,因为可以让他们放心使用协议。就是我知道对手是谁,说明都通过了合规审核。这种方式不一定符合整个DeFi核心理念。我觉得我们会实现去中心化。但实际上我们的一些客户很喜欢这样,不是你想的那样所有人都讨厌。NickTomaino:机构方面是这样,但他们毕竟是少数。目前95%保单是散户购买,对吗?多数是用户自己购买保险,而不是机构代表用户购买,对吗?HughKarp:我说的是机构给自己买保险,他们更愿意参与。NickTomaino:但机构不论是给自己买还是代表用户购买,他们的保单只占总量小份额,对吗?HughKarp:实际上目前机构持有大量保单。大额保单基本都是对冲基金、专业的「收益耕种者」购买。NickTomaino:大概比例占多少?HughKarp:我还没有算,大概接近50%或60%。NickTomaino:很好。我们或许可以暂时谈点Nexus以外的。目前以太坊手续费是热点。你怎么看待以太坊的手续费问题?短期或长期这会对DeFi和Nexus有什么影响?你现在担心这个问题吗?HughKarp:手续费肯定是一个问题。我认为对我们会是障碍,但目前不是主要问题,因为我们协议上是高价值交易。但长期而言对我们来说高手续费不可持续。我们目前的策略就是等待能够容易迁移到Layer2。由其他优先的项目先尝试,没有问题后我们就紧随其后。这样我们就可以关注其他方面。手续费会影响交易。意味着你得花费更多钱才能部署应用。也会让更专业的用户胜出,而牺牲小用户。Yearn机池这类有实际帮助,因为会让大家均分gas费,这个想法很酷。我们现在也在研究,寻求最佳的解决方案。NickTomaino:你目前不考虑其他公链吗?HughKarp:现在决定还为时尚早。我们需要资金池汇聚在一起。我也不知道是不是有很好的跨链方法可行,我不是搞技术的。我们有可能会转向Layer2解决方案,我觉得可能会使用OptimisticRollup方案。其他方案适合大量小额交易。我们没有很多这样的交易,我们只需要链上交易更新一次。这也给我们省不了多少钱,所以OptimisticRollup就够了。NickTomaino:你怎么看DeFi?我觉得前几个月太过疯狂,都目前Nexus只付过一次索赔,对吗?HughKarp:我们做了一次索赔。是一次事故的多个索赔。就是bZx黑客事件。Opyn黑客事件可能也会偿付,用户还没有申请索赔。我觉得我们会赔付。我也觉得审核索赔机制也很重要。我们有些想法让索赔更顺畅。NickTomaino:如果DeFi继续目前的发展态势,一定会有很多风险。对于索赔方面,是否还有改进?部分索赔目前还没有启动,对吗?HughKarp:是。这是我们路线图中计划好的。这对产品开发很关键。一旦就绪,我们就能更灵巧调整产品。NickTomaino:需要做哪些改动?是不是需要治理投票?产品有需要改动的吗?HughKarp:基本上我们得开发智能合约处理。目前是投票「是」或「否」。我们需要的不仅仅是投票「是」或「否」,而是按比例投票。投票一半,就赔付一半,投票三分之一就赔付三分之一,诸如此类。得有方法根据投票量算出平均赔付额。这就是我们要做的。就绪后,产品开发会变得灵活多变,更有可能持续发展。这是关键。就像ETH2.0的惩罚保险,有人想对32个ETH保险,但我们不一定要全额赔付32个ETH。出现惩罚情况,只赔付损失的部分就可以。这就会让产品更持续,价格更低,但需要做些重要变化才能实现。NickTomaino:还是要治理投票决定保额。例如有人要索赔32个ETH,但赔付少量更合理,这种情况怎么确定赔付?HughKarp:实际上是通过索赔投票流程确定,尤其是使用加权平均投票量。要是有五票,10、20、30、40、50各一票,那就取平均数,最终赔付25%。基本是这种方法。用户申请索赔,不一定会得到100%赔付,只会得到投票平均数。这要取决于投票者。这还需要协议变更。

DefiLlama创始人:Foundation存在合约漏洞:6月21日消息,DefiLlama创始人0xngmi发推表示,NFT市场Foundation的NFT合约有一个漏洞,可以让基金会团队销毁几乎所有在其平台上铸造的NFT。Foundation的集合合约使用转发代理模式来节省部署的Gas,这意味着所有集合调用一个单一的合约来使用它的代码不是问题,并且基金会的集合有一个功能,允许创建者在没有NFT的情况下销毁它,目前基金会团队的合约所有权由6个中的2个多重签名持有。[2023/6/21 21:51:45]

Xangle调查报告:72%的美国合格投资者希望投资DeFi:加密资产信息披露平台Xangle发布最新报告。2021年1月18日至28日,Xangle调查379名美国合格投资者,以更好地了解其对加密投资的前景。要点如下:

1. 他们现在比COVID之前投入更多资金。

2. 87%的人知道比特币,70%的人投资过比特币。

3. 79%的人投资于长期和短期投机。接受调查的投资者认为,比特币是一种价值存储,无论是通过短期投资还是通过购买和持有,都将产生高回报。

4. 72%的人认为比特币是泡沫。尽管看好比特币,但近四分之三的人认为,最近的价格高点正在形成一个泡沫,很快就会破灭。

5. 比特币未来的投资需要稳定。没有投资比特币的人表示,他们希望比特币在其买入之前变得不那么波动。

6. 78%的人认为监管机构需要更多地保护投资者。受访者认为,阻碍投资者接触加密货币的因素是缺乏监管保护、存在欺诈以及该行业缺乏意识和教育。

7. 72%的人非常有可能投资DeFi。合格投资者不仅利用比特币和其他加密货币,还希望将DeFi产品纳入投资组合。

8. 比特币是未来回报的首选。如果调查对象有10万美元可供投资,但必须将其保留4年,31.7%的人会选择比特币。[2021/3/9 18:29:32]

火币大学于佳宁:DeFi正在成为各公链寻找实际应用的“主赛道”:8月5日消息,火币大学校长、权威区块链专家于佳宁在火币大学直播间,以“如何把握区块链数字资产市场新机遇”为主题正在进行在线直播大课。

于佳宁表示,DeFi综合运用了区块链智能逻辑、通证模型、算法激励、社群模式等创新要素,很有效地形成了高度生态化的运营体系,并有效地将前沿技术、智能商业、开放组织、数字金融的创新特性予以充分整合,形成了非常精巧的商业体系。作为数字金融新模式,DeFi正在成为各公链寻找实际应用的“主赛道”,也将成为开放金融的“基座”,有望诞生一批具有划时代意义的伟大项目,蕴含巨大的财富机遇。详情点击原文链接。[2020/8/5]

OKEx六月数据报告:交易量超2000亿美金,上线COMP助力DeFi市场:据OKEx CEO Jay Hao微博显示:OKEx 6月累计交易量超2000亿美金。产品优化及系统升级21次,并完成包括ETH期权和EOS期权在内的13次上新动作,同时,上线热门项目COMP,持续助力DeFi市场发展;OKB生态新增6家知名机构,全球生态合作伙伴已累计至65个;交割及永续合约持续零分摊,风险准备金累计金额103,031,583 USD。[2020/7/3]

DeFi市场抵押品市值再度突破10亿美元:3月份受新冠疫情影响,ETH价格暴跌50%,DeFi市场抵押品市值从10多亿美元暴跌至略高于5亿美元。而自3月中旬以来ETH价格上涨133%,DeFi市场抵押品价值再度突破10亿美元。

据悉,现有270万ETH被锁定为DeFi抵押物,占ETH总供应量2.43%。(Beincrypto)[2020/6/9]

去中心化金融今年在加密货币行业占据了C位。最热门的就数"借贷"协议,它让用户基于市场供需通过算法确立的利率来借入/借出数字资产.

编者按:本文来自链闻ChainNews,星球日报经授权发布。就在上一周加密货币行业还在关注「吸血鬼攻击」DEX巨头Uniswap的SushiSwap,我们在《被吸血的Uniswap怎么办?》一文.

编者按:本文来自 万向区块链 ,Odaily星球日报经授权转载。区块链和数据要素市场是当前两个备受关注的领域.

新的宇宙纪元已经到来,我们见证着新兴事物的涌现和太空任务先进的技术发展。这种科技进步大爆发对太空研究,旅行和探索达到里程碑阶段的进度和效率有着深层的影响.

在《财富自由之路》这本书中,作者博多·舍费尔曾向读者提问:现在有两个选择,一个是在6个月内获得5万欧元,另一个是在7年之内获得100万欧元.

从我将近两年半前的原文章发表以来,比特币的表现不及标准普尔500指数,黄金,美国国债和其他各种资产类别,尤其是在经过波动调整后的情况下: 投资比特币:看跌表现我会不时更新文章.