编者按:本文来自加密谷Live,作者:Paradigm,翻译:李翰博,Odaily星球日报经授权转载。介绍

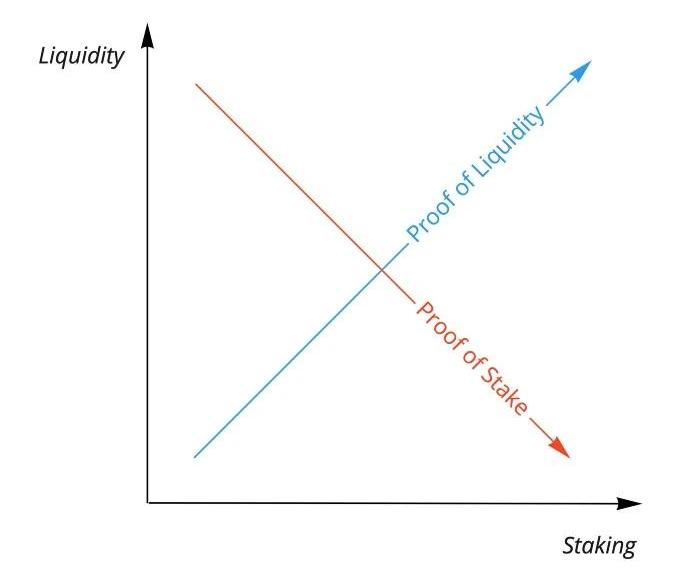

鉴于其更高的效率、更低的环境影响和更高的工程奖励系统自由度,权益证明的接受度正变得越来越高,而这在以前是不可能的。激励PoS网络参与者按照网络规则行事的主要机制是质押。它意味着在协议中锁定一定数量的该网络Token作为抵押品,以获得验证交易和赚取押金奖励的资格。虽然这为PoW挖矿机制的计算资源浪费提供了一个解决方案,但由于质押和流动性提供都需要锁定网络Token,因此PoS网络在流动性方面会受到交易的影响。这种交易在质押资产比例较高的PoS网络中尤为明显,因为质押和流动性是在"争夺资源",而流动性往往处于劣势,要么是由于质押机制的设计没有考虑到这一点,要么是激励机制偏向于质押。这对于PoS网络来说是一个很大的问题,因为一方面较高的质押比例提高了网络的安全性,但同时对网络Token的流动性产生了负面影响。这可能会导致试图购买/出售网络Token的用户出现显著滑点,同时Token价格波动和价格发现不佳。看来,在PoS领域内需要有其他的质押机制设计和激励模式,在不危害网络安全和流动性供给的前提下,利用质押资本来协调所有参与者的利益,并考虑到社区的需求。此外,本研究报告将重点探讨将质押与流动性供给相结合的不同方法。代表团凭证

Unstoppable Finance将推出欧洲首家合规的DeFi-Native银行:5月9日消息,总部位于柏林的金融科技初创公司Unstoppable Finance目前以其名为Ultimate的自我托管加密钱包而闻名,今天宣布将在MiCA的指导下推出欧洲首家合规的DeFi-Native 银行以及法定支持的与欧元挂钩的稳定币。

在创立Unstoppable之前,Grosskopf与Maximillian von Wallenberg-Pachaly和Omid Aladini合作推出了B?rse Stuttgart Digital Exchange (BSDEX),这是德国首家受监管的加密货币交易所。[2023/5/9 14:53:01]

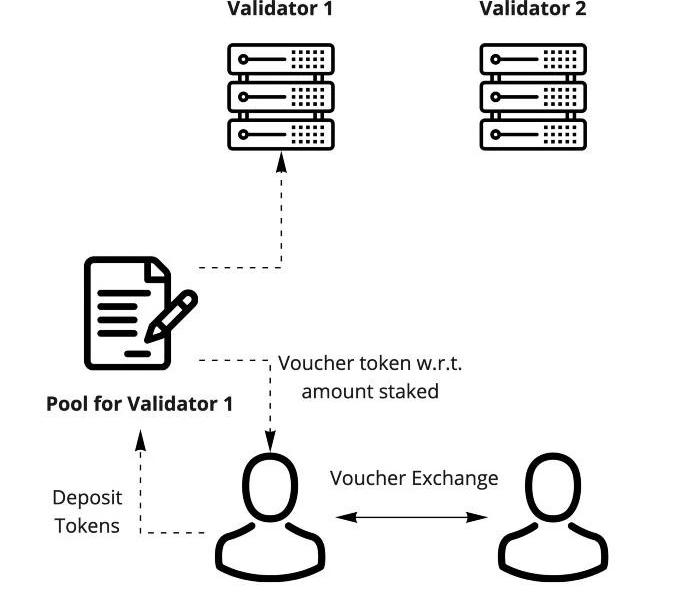

实现权益Token化的方式之一是通过ChorusOne提出的委托凭证。这种机制总结起来如图1所示。

图1授权凭证在这种方法中,用户1将他们的资金存入验证者1的资金池,并收到代表其权益的凭证Token,然后可以自由交易,并作为验证者1的资金池中标的资产的债权。这种方法有几个好处。1.授权凭证代表的是质押Token持有者的,而不是交易所等。2.由于用对池子份额的权利要求取代了奖励分配,可能会有优惠。3.这可能是一个更先进的解决方案的基础,可以解决一些限制。同时,也存在一些局限性。1.由于不同的奖励和风险特征,Token是针对验证者的,因此Token在不同验证者池之间是不可互换的。这又导致整体流动性被不同的验证者Token分割。2.流动性是为Tokenlize的权益创造的,而不是为基础资产创造的。3.采用这一解决方案似乎没有多少经济激励措施。正在努力实施流动性的质押和类似解决方案的项目。-StaFi-LiquidStake-RocketPool-StakerDAO-RampDeFi-AcalaDeFi-Kira网络流动性证明

DeFi基准利率今日为3.26%,持续保持平稳:金色财经报道,据同伴客数据显示,07月14日DeFi去中心化金融基准利率为3.26%,较前一日上升0.02%。同期美国国债抵押回购率(Repo Rate)为0.07%,二者利率差为3.19%。

DeFi基准利率代表了DeFi融资难易程度,利率越高说明融资成本越高,利率越低说明融资成本越低。其与Repo Rate的利率差则便于DeFi与传统市场作进行同类比较。[2021/7/14 0:50:50]

在一个典型的PoS加密网络中,质押意味着将网络Token从流通中取出,从而降低了流动性。如果流动性能够随着质押的增加而增长,似乎会更好,这就是来自Placeholder的JoelMonegro介绍的流动性证明方法的目的。主要的想法是使用流动性池Token作为流动性证明。然后,这些LPToken可以代替网络Token进行质押--这种方式增加质押将确保更高的流动性。

图2.流动性证明流动性池作为自动做市商,并维持其包含的Token之间的比例。例如,如果一个池子包含60%DAI和40%ETH,自动算法将通过买入和卖出DAI/ETH来维持这一比例。对于向流动性池的贡献,用户会收到相应数量的流动性池的LPToken,例如,向池子存入价值20%的流动性,你将获得20%的LPToken,可以换取整个池子20%的份额。当然,由于LPToken代表了对池中部分资产的权利要求,而基础资产是在去中心化交易所交易的,LPToken也有可能被用作流动性的证明。这种方法有可能解决质押和流动性提供一致的问题,不过可能需要调整质押智能合约,以允许质押LPToken。质押奖励可以基于网络Token在流动性池中相应份额的余额。除此之外,质押流动性规定还可以让质押者从针对流动性池进行的交易中获得费用,以及减少因池中其他资产导致的权益价值波动。需要考虑的是,这种方式很可能需要对流动性池进行审核,有资格提供流动性证明进行质押。简单的质押

Terra加入DeFi Alliance的生态系统合作伙伴计划:5月13日,据DeFi Alliance官方消息,Terra已加入DeFi Alliance的生态系统合作伙伴计划,此后孵化将引入Terra编程。[2021/5/13 21:59:06]

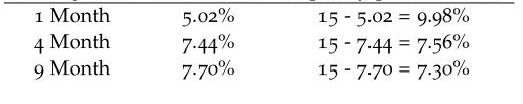

xDAI是在以太坊之上的layer2区块链解决方案,其中原生token与DAI等价。xDai团队设计了一个独特的激励结构,可以鼓励更高的入金金额、更长的入金时间,同时将入金者未领取的奖励给流动性提供者。首先,协议总排放量的年率上限为15%。年收益率取决于2个因素。-基于供应:取决于质押Token占总Token供应量的比例。-基于时间:某笔存款被质押的时间长短。时间越长,费率越高。费率的增长是非线性的,所以在质押约4个月后,费率的边际增长开始趋于平缓。每个因素最多可以得出7.5%的年利率,而根据这两个因素得出的利率之和将决定质押者得到的年利率。专属于质押者的年利率与年度排放上限之间的差额平均每7天分配给流动性提供者。表1是这种收益率分布的例子。

波场TRON DeFi总锁仓值(TVL)已达到90亿美金:据3月30日18:00(HKT)最新数据显示,波场TRON DeFi总锁仓值(TVL)已达到90亿美金,创下历史新高。3月8日开启的波场TRON五币齐挖世纪挖矿热度升高,波场TRON DeFi总锁仓值持续攀升,表现出波场DeFi生态的强大势能。据悉,波场TRON官方升级了总锁仓值(TVL)的算法:TRX的总冻结量等于能量和带宽之和,其中包括给超级代表投票冻结TRX获得的能量和带宽。

波场TRON以推动互联网去中心化为己任,致力于为去中心化互联网搭建基础设施。旗下的TRON协议是全球最大的基于区块链的去中心化应用操作系统协议之一,为协议上的去中心化应用运行提供高吞吐,高扩展,高可靠性的底层公链支持。波场TRON还通过创新的可插拔智能合约平台为以太坊智能合约提供更好的兼容性。[2021/3/30 19:30:28]

在下面的例子计算中,我们将假设所有网络Token供应的25%被质押。如果一个质押者将1000个Token存入28天的质押合约中,那么他的年利率将按以下方式计算。基于供应:0.25*7.5%=1.875%基于时间的年利率:28天将对应4.53%。对于质押者来说Yield365days=1000Tokens*(4.53%+1.875%)/100=64.05Tokens.28天产量=64.05*28/365=4.91Token。对于流动性提供者Yield365days=1000Tokens*(15%-(4.53%+1.875%))/100=85.95Tokens产量28天=85.95*28/365=6.59Token在这种特殊情况下,流动性提供者将根据各自在池中的流动性份额分享由此产生的6.59个Token。这种方法有效地惩罚了年利率较低的短期质押者,同时将差额输送给流动性提供者。对于长期定价者而言,將其定价资本的一部分分配給流动性提供者,使其定价奖励多元化,可能是有趣的做法。通过采用类似的解决方案,加密网络很可能会看到流动性池中可用的流动性增加。同时,这样的奖励分享模式似乎也是对那些通过在流动性池中运用其资本为网络带来价值的流动性提供者的认可和奖励。综合解决方案

Etherparty宣布价值30万美元的世界众筹活动:温哥华区块链技术公司Etherparty Smart Contracts Inc.宣布了Rocket Three for Free活动,该活动将为三个项目或新兴公司免费提供加密货币众筹平台Rocket的机会。[2018/4/6]

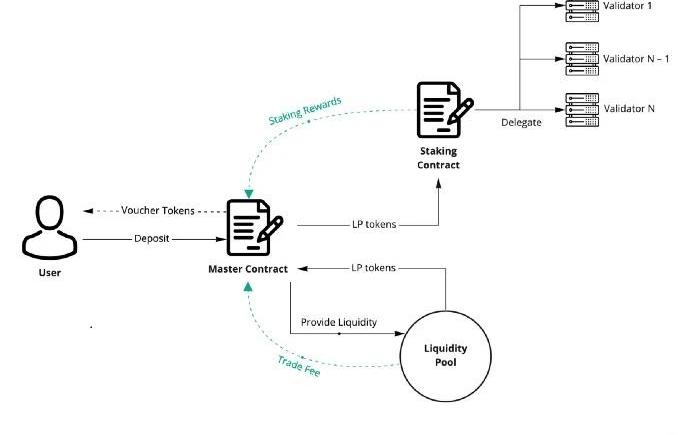

本节介绍综合解决方案,描述如何将之前讨论的不同方法结合起来。流动性质押与流动性提供相结合这个解决方案受到DeFiDollar架构的启发。主要思想围绕着从用户那里抽象出部分流程,并通过以太坊智能合约处理流动性质押。架构的概要可以在图3中看到。

图3.综合方案:流动性质押提供的流动性这个综合解决方案有几个组成部分-主合约:智能合约,与用户对接,协调所有Token流向/流向流动性池、质押合约,以及发行质押凭证Token,并将累积奖励分配给凭证持有人。-质押合约:允许存入LPToken进行质押的智能合约。然后,该合约可以将提供的LP股权益中的基础网络Token委托给选定的验证者。所有生成的质押奖励将被转发给主合约进行分配。对于用户来说,这个过程与前面描述的流动性质押方案没有太大区别,即用户向主合约存入一定数量的Token,并收到一个代表质押金额的Token,然后可以与其他用户交换。这些凭证Token将代表对提供的押金金额的要求,以及通过押金和LP交易费产生的奖励。复合方式有几个好处,可以创造更大的灵活性。1.凭证Token的持有者可以同时获得奖励和LP交易费。2.质押合约有可能以一种使产生的凭证Token验证器不可知的方式实现,意味着无论验证器如何,都可以互换。这种解决方案的特殊考虑。1.质押LPToken:从LPToken表示中选择一种机制来核算被质押的Token数量并不是一件小事,因为基础网络Token的数量可能会因为汇率波动而改变,也可能会随着时间的推移而大幅上升或下降。2.将Token金额委托给验证者:一种解决方案可以是将金额平均分配给所有的验证者,或者是w.r.t.验证者有风险的金额。这样用户就不会暴露在任何一个特定验证者的风险中,从而产生的凭证Token与验证者无关。3.重新定义欺诈:质押LPToken意味着在发生欺诈事件时,LPToken将被销毁,而不是锁定在流动性池中的基础网络Token。这就需要改变惩罚机制,并有可能重新定义惩罚。其中一个好处是,在这种情况下,惩罚不一定要影响流动性供应。初步结论

看来,有几种将质押与流动性提供相结合的方法,有可能在实践中取得成功。事实上,xDai模型已经上线,并在撰写本研究报告时,在Uniswap上产生了相对稳定的流动性金额约240万美元。考虑到解决方案的不复杂,以及流动性质押和流动性提供的一致性,流动性证明的实现方法似乎也很有前景。最后,有一个很大的领域可能的复合解决方案,以不同的方式将单个方案结合起来,类似于上一节简要讨论的流动性质押和代表团凭证组合。尽管有一些面需要进行更深入的分析,例如所产生的权益表示的可互换性,以及为质押和奖励开发一个稳健的会计机制。值得一提的是,实施任何一种解决方案都有其自身的好处和缺点,以及不太明显的正负外部性可能会潜在地影响网络激励、治理和安全。这些影响必须仔细考虑,并结合具体网络的条件进行建模。进一步的研究可以关注这些解决方案的更实际的一面,研究使用的具体质押和治理机制。这将使我们能够就哪种方法是质押和流动性供应相结合的最佳解决方案提供一个背景性的建议。

标签:TOKTOKETOKENLPTCMB TokenBNB Hero TokenShield TokenSCULPT币

编者按:本文来自金色财经,Odaily星球日报经授权转载。据Yearn.Finance创始人AndreCronje推特消息,YFI将与寿司Sushiswap合并.

概述 2020世界区块链大会·武汉顺利召开,各路顶尖区块链行业专家和金融专业人士齐聚武汉,共同讨论区块链技术和数字货币的最新进展.

编者按:本文来自萌眼财经,Odaily星球日报经授权转载。当你购买好第一笔比特币或以太坊后,要怎么进行投资呢?我与比特币和以太坊的关系早在2017年就开始了,也就是在我搞清楚如何在新加坡购买加密.

编者按:本文来自巴比特资讯,作者:NickChong,翻译:Wendy,星球日报经授权发布。DeFi领域出现了一个新的投资类别:基于风险水平的收益率优化.

20年后比特币将会走向何方?是终结?还是爆发?得出类似的答案很简单。但是未来永远都不会是非黑即白的,它永远都充满着各种各样的可能性。单纯的给出一个判断是可笑的,也是不负责任的.

最近几年,DeFi越来越火。到底什么是DeFi,它怎么由来的?如何理解它?DeFi到底有什么意义?今天,我们就聊聊DeFi的底层逻辑.