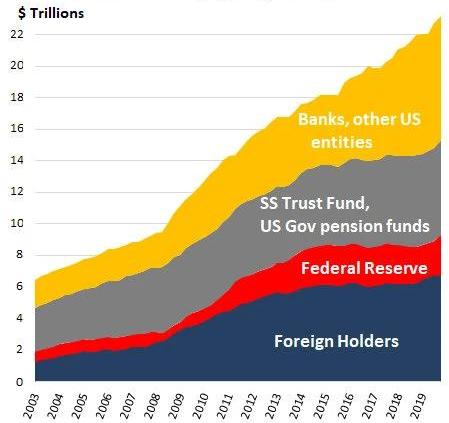

为了应对疫情,新上台的拜登政府在草拟庞大的经济纾困和救助民众、企业、弱势群体的财政刺激方案,据媒体报道规模高达2万亿美元。而在2020年特朗普政府本身已经实施了天量的财政刺激提振经济和救助民众,导致2020年预计财政赤字3万亿美元,总的公共债务超过21万美元。政府的钱一方面来自税收,不足的部分从哪里来?很多没有货币银行学背景的市场交易者跟风自媒体、头条新闻认为钱是“印”出来的,但实际上如果愿意花一点时间了解美国的货币创造和财政制度,大概明白政府的钱是“借”出来的,来源于国债的发行。谁是国债的买家呢?当前美国国债持有者主要有几大角色

观点:做市商Jane Street和Jump Trading的退出或进一步打压市场流动性:金色财经报道,Kaiko 分析师 Riyad Carey 表示,Jane Street 和 Jump Trading 这两家有影响力的加密货币做市商的突然退出有可能加剧整个行业脆弱的流动性。此前知情人士称,在 11 月 FTX 崩溃引发的监管打击之后,Jane Street 和 Jump 将停止其在美国的加密货币交易业务,Jump 的加密部门将继续在全球扩张,而 Jane Street 将缩减其增长计划。Riyad Carey 评论称:“考虑到最近的事态发展,这个消息并不一定令人惊讶,令人担忧的是,流动性仍未从FTX的崩溃中恢复过来,而两个最大的老牌做市商的退出可能会进一步打压流动性。该行业填补 Alameda 空缺的速度如此之慢,这有点令人惊讶。”

市场深度是一种衡量交易所流动性的指标,通过评估推高/低市场需要多少资本来衡量,数据显示,市场深度指标在 FTX 崩溃后下跌了 50% 以上,尽管加密货币价格上涨,但该指标仍未能恢复。[2023/5/11 14:56:03]

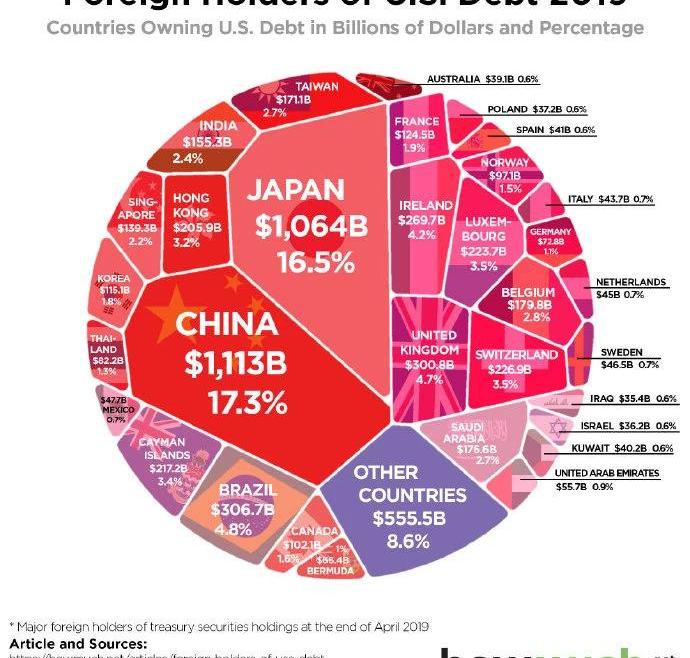

1.海外投资者和主权国家央行,占30%的份额,美元是通行的国际支付货币,持有一定量的美元国债有利于稳定汇率和贸易结算。

观点:在下一次矿工迁移中,俄罗斯可能会占据比特币哈希率的18%:金色财经报道,俄罗斯分析人士认为,美国和哈萨克斯坦等国家日益增加的监管压力、税收负担和能源成本可能会导致加密矿工的新一轮大迁移。他们声称,在这种情况下,俄罗斯有能力占据全球比特币哈希率的 18%。[2023/5/8 14:49:44]

2.美联储,约15%左右。美联储购买国债是QE操作的最重要组成部分,央行大量购买国债压低收益率,这种降低融资成本本质上是央行为政府开支买单。3.私营部门购买了剩下的一半左右国债,比如各种养老金机构、资管公司、对冲基金、商业银行等。虽然很多人喜欢说美联储可以上限的QE,但肯定不是真的无限量,否则为什么美联储不干脆买下所有的国债,然后政府给每个公民发几个亿美元呢。当前的放水准确地说是开放式QE,即在1200亿美元/月的数量基础上,言之凿凿声明将来的购债可能不设数量上限、时间限制。不过,未来的趋势恐怕是美国正朝着美联储为政府支出全部买单的方向演变,即所谓的现代货币理论。美国政府需要钱,本身财政收入远不够,2020财年美国财政收入约为3.42万亿美元,财政支出约为6.552万亿美元,亏空3万亿美元,即政府将近一半的开支要靠借钱来弥补。2020财年联邦财政赤字占美国国内生产总值的比重从上一财年的4.6%升至15.2%,创1945年以来新高,总赤字突破21万亿美元。虽然美元是国际货币,但这么巨大的财政亏空,且按照目前的趋势,未来可能连付利息都难。海外的中日等原来的债务国已经不再增持美债,各位如果有兴趣去日本、中国央行的网站上看其持有的美国国债金额在2020年基本上处于多年的最低水平。而美联储当前的QE方案是每月最多800亿的美国国库券购买和最多400亿的MBS购买,美联储一年最多只能购买9600亿美元的国债,要满足2021年2万亿美元的国债发行略显不足。私人部门必须来承担。就跟交易一样,债券供应加大要吸引私人部门买单,收益率可能不得不升高。下图所示,当前中长期国债收益率已经是稳步上涨。

观点:在认定BTC参与之前,希望看到加密货币大规模证据:1月14日,针对此前欧洲央行行长拉加德指责比特币是一种参与活动的高度投机资产的表态,Galaxy Digital创始人兼首席执行官Mike Novogratz发推表示:“在过去的十年里,银行已经因和其他不轨行为支付了数十亿美元的罚款。我敢肯定超过1000亿美元。在我们得到这样的评论之前,我希望看到加密货币大规模的证据。”[2021/1/14 16:10:28]

观点:东南亚国家的STO进展较快,但仍需稳健创新:国际新经济研究院数字经济研究中心主任郑磊对记者表示,STO数字资产发行和交易,东南亚国家的进展得比较快。而数字资产是数字经济的基础,也是数字金融的标配,这方面创新停滞,可能会严重影响数字经济的发展。因此,仍需对这方面进行稳健创新。(证券日报)[2020/11/13 14:13:24]

政府拿到钱后财政支出,直接给老百姓发钱、给企业救助贷款、采购和基础设施建设将推升通胀水平。而美国国债收益率一向是金融市场无风险收益率基准,收益率提升的趋势代表着全面的高通胀高利率时代来临,非常类似70-80年代的美国。美国国债已超过GPD的102%,外国已看透不傻,不想继续增持,预计未来更大量国债发行先消耗私人部门的储蓄,最后美联储不得不包买下大部分的国债发行,美联储彻底失去独立性,成为政府财政部门的附庸:即政府需要的钱直接找央行买单。从实际操作拉看,无源印钞开始成为主流,财政纪律无所顾忌,以美国为例,09年金融危机后美联储的三轮量化宽松为银行和交易商提供了极为低廉的流动性,操作对象绝大部分是国债和房地产抵押债券,至少是高级抵押品。而在本轮抗疫情美联储迅速降息为0,每个月购买1200亿美元的债券,还出台了扶持企业债ETF、中小企业、民众的贷款方案,只差直接买股票了,新创造货币的抵押品越来越差。20世纪80年代里根之所以成为民众口碑上最牛逼的总统之一,很重要的是控制住了通胀并推动了美国走向金融自由化和信息技术产业道路。沃尔克就任美联储主席采取了提升了利率,外加金融自由化、结构性改革,跟日本签订广场协议美元大贬值,才走出70年代的滞胀泥潭。但在美国当前国内经济放缓,斗争激烈、民粹化、族裔和信仰冲突无解,领导人不具备艰苦改革的决心和广泛支持。所以,处理债务的唯一合理、无痛办法是印更多的钱来稀释。坚决看空美元/人民币、美元/日元等货币对汇率,这是一个长期数年的趋势。利好所有的金属、比特币、黄金等大宗商品。重点强调下美元贬值比特币的重大利好逻辑,一方面是比特币作为数字黄金有对抗通胀的宏大“叙事”,另一方面从基本面来说60%的挖矿算力在中国,生产国的货币升值和电费长期上涨趋势都会推升以美元计价的“生产”成本。LongingBitcoin,Iam.

在欧洲,博物馆被偷盗的新闻对于普通群众来说早已习以为常。几个月前,梵高以及其他45位著名的艺术家的画被盗。根据以往情况推测,这些画最后都会流向黑市上被出售.

编者按:本文来自链闻ChainNews,星球日报经授权发布。评估一个新产品或技术,需要回答一个重要问题:「是否会有人或公司接受这个产品?」我发现回答这个问题的最好方式就是回答另个问题:「其他替代.

编者按:本文来自巴比特资讯,作者:JORDANFINNESETH,编译:云锦,星球日报经授权发布。在经历几周的低迷状态后,Aave的价格今日强势反弹至288.90美元,创历史新高.

编者按:本文来自Cointelegraph中文,作者:GREGTHOMSON,Odaily星球日报经授权转载.

编者按:本文来自链闻ChainNews,星球日报经授权发布。撰文:DanMorehead与JoeyKrug,前者为PanteraCapital联席首席投资官兼首席执行官;后者系PanteraCa.

编者按:本文来自Cointelegraph中文,作者:SHIRAZJAGATI,Odaily星球日报经授权转载.